值得信赖的区块链资讯!

值得信赖的区块链资讯!

加密稳定币报告15:稳定币市值升至159.61亿美元 稳定币的链上使用情况

快速预览

-

主要稳定币的市场流通市值达到159.61亿美元,与上周相比增长7.59亿美元。

-

Tether将10亿USDT由Tron迁移至以太坊,另外在以太坊上增发了1.2亿USDT,在Tron上增发两次共4亿USDT。

-

8月23日晚,USDT转账在24小时内花费的Gas费占以太坊Gas费的10.73%。

-

Curve的存款中包括3.33亿USDC,3.07亿USDT,2.36亿TUSD,7070万DAI,2339万sUSD,29万BUSD,22万PAX。(含cToken和yToken)

-

Compound中DAI的借贷余额为2.17亿,占据DAI供应量的49.2%。

-

Uniswap中,USDT的Volume/Liquidity更高。

一、稳定币数据概览

我们首先回顾在过去的一周(2020年8月15日~2020年8月21日,下同)中,各稳定币基本信息的变化。

市场流通量

(来源:MYKEY,CoinMarketCap,Coin Metrics)

目前,主要稳定币的市场流通市值达到159.61亿美元,与上周相比增长7.59亿美元。

(来源:MYKEY,Coin Metrics)

过去一周,Tether将10亿USDT由Tron迁移至以太坊,另外在以太坊上增发了1.2亿USDT,在Tron上增发两次共4亿USDT。USDC、PAX、BUSD、TUSD、DAI、GUSD的流通量分别增发1.34亿、259万、434万、7999万、1987万、14万,HUSD的流通量减少128万。

持币地址数

(来源:MYKEY,DeBank)

上周,以太坊网络中的主要稳定币持币地址数总体上升,共增加90657个。

(来源:MYKEY,DeBank)

USDT、TUSD、DAI的持币地址数分别上升90845个、504个、1695个,USDC、PAX的持币地址数分别下降2375个、12个。

活跃地址数

(来源:MYKEY,Coin Metrics)

上周,主要稳定币的每日活跃地址数平均比前一周上升1.64%。

24 小时链上交易笔数

(来源:MYKEY,Coin Metrics)

与前一周相比,主要稳定币每日的交易笔数平均下降4.15%。

24 小时链上交易额

(来源:MYKEY,Coin Metrics)

(来源:MYKEY,Coin Metrics)

由于USDT迁移引发的链上转账金额较大,主要稳定币的平均每日交易额较前一周平均上升19.67%。

二、稳定币的链上使用情况

稳定币已经成为一种非常重要的基础设施,尤其是对于准备发展DeFi的公链,几乎必不可少。生态比较完整的公链Ethereum、EOS、TRON,不仅都引入了Tether发行的USDT,还分别有自己链上抵押型稳定币DAI、EOSDT、USDJ。对于以太坊而言,稳定币是一种重要的资产,为以太坊上的生态提供了基础。但同时,稳定币也带来了一些不好的影响,比如链上拥堵、手续费暴涨。本期报告,我们将向大家介绍一下以太坊网络中稳定币的链上使用情况。

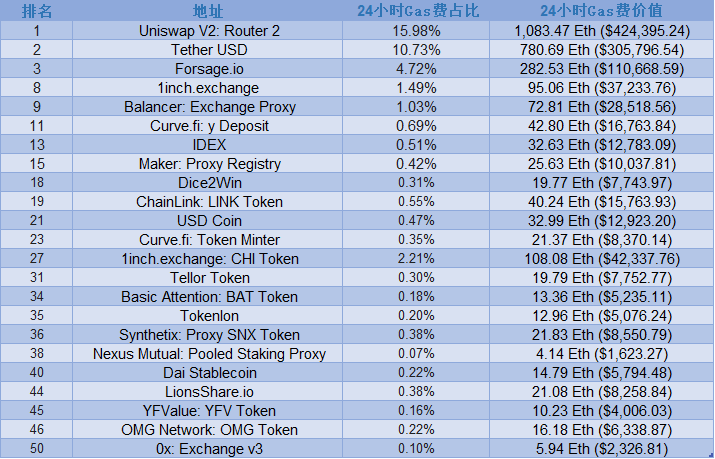

为了维护网络的安全并让矿工打包交易,以太坊上的每一笔交易都需要付出一定的Gas费,Gas费也能最直观的反映出每个合约的链上使用情况。根据8月23日Etherscan的数据,使用Gas费最多的是Uniswap V2: Router2,它是Uniswap上的一个路由。我们在Uniswap上经常看到的交易账户“0x7a250d5630b4cf539739df2c5dacb4c659f2488d”即对应该合约。在Uniswap中,任意两种ERC20代币之间都可以兑换,这就是路由的功劳。而还有很多交易因为直接兑换,并不需要路由,因此可以确认Uniswap上是以太坊上花费Gas费做多的Dapp。

(来源:etherscan.io)

花费Gas费第二多的是USDT,过去24小时Gas费占以太坊网络中的10.73%,共花费780.69ETH,合计30.58万美元。在手续费前50名中,还有USDC和DAI,分别占据以太坊Gas费中的0.47%和0.22%。仅仅是USDT、USDC、DAI的转账就占了以太坊中Gas费的11.42%。

还有一些和稳定币高度相关的合约也花费了很多的Gas费,比如Curve.fi: y Deposit,Maker: Proxy Registry。Uniswap、1inch、Balancer等去中心化交易平台中也会比较多的用到稳定币。可以预计,与稳定币相关的交易在以太坊中花费了比较高比例的Gas费。

总锁仓量是衡量DeFi项目使用规模时很重要的指标,Aave、Curve、Compound中锁仓量的很大一部分都来自稳定币。

Aave是一个开源的去中心化借贷协议,虽然在Aave中可以存取很多种资产,但用户存入(借出)的主要还是稳定币。目前,Aave中的存款包括2.67亿USDT、2.5亿USDC、2.4亿TUSD、3953万DA。USDT、USDC、TUSD的存款较多,但DAI的资金利用率更高。

(来源:app.aave.com)

Curve是一个基于自动做市商并专门为稳定币与稳定币兑换而设计的协议,Curve还对Compound的cToken和yearn的yToken做了集成,Compound和yearn的储户不仅可以获得各自平台中的借贷利息,还可以赚取Curve中的交易手续费。截至8月23日,Curve中一共存入了11.39亿美元的资金。其中包括3.33亿USDC,3.07亿USDT,2.36亿TUSD,7070万DAI,2339万sUSD,29万BUSD,22万PAX。另外还有7019万美元的renBTC和6898万美元的WBTC。

(来源:curve.fi)

截至8月24日,Compound中的总存款为17.46亿美元,仍然是存款最多的DeFi项目。Compound的存款中包括10.24亿美元的DAI,2.01亿美元的USDC,2555万的USDT。Compound中引入了抵押因子的概念,抵押因子指的是可以借入的资产与存款的比值,而USDT的抵押因子为0。由于Compound不完全支持USDT,USDT的存款较少。DAI在Compound中的应用较好,Compound中DAI的借贷余额为2.17亿,占据DAI供应量的49.2%。

(来源:compound.finance)

在Uniswap流动性最好的前6种代币中,USDC、USDT、DAI、sUSD都属于比较常见的稳定币。其中USDC的流动性最好,但是USDT的Volume/Liquidity更高,存入USDT更容易获得更高的交易手续费。例如在与ETH的交易对中,USDC-ETH、USDT-ETH、DAI-ETH的流动性分别为2236万、1601万、1312万美元,但由于USDT-ETH的成交量更高,它们过去24小时的手续费分别为27850、38648、25227美元。

(来源:uniswap.info)

三、读者提问

1、为何上周纽约金融署开出的加密货币白名单中不包括USDT?

答:在纽约金融署(NYDFS)公布的加密货币白名单中,USDT、USDC、DAI均没有上榜,但是PAX、BUSD、GUSD在名单上,我认为这是因为合规问题。GUSD和PAX一起首批通过了NYDFS的批准发行,因此能通过本次NYDFS的白名单并不奇怪。BUSD是币安与Paxos合作推出的稳定币,同样经过了NYDFS的批准发行。

USDC由Coinbase和Circle联合投资运营的企业Centre Consortium所开发,符合美国“货币传输法”的监管,在美国可以作为货币转账机构,但是并没有在纽约金融署获得明确的监管许可。

USDT虽然规模大,但是合规性最差,甚至没有像其它稳定币一样每月出具审计报告。去年,纽约司法部还在指控Bitfinex非法挪用了Tether 8.5亿美元来弥补损失。因此,USDT是常用的链下抵押型稳定币中最不容易合规的。

而DAI完全依靠链上抵押生成,没有中心化的机构参与,具有抗审查的特性,对于监管而言存在不确定性。

为了更好地和业内人士进行交流,我们决定新增读者提问和嘉宾观点两个版块。如果读者有关于稳定币的问题,欢迎联系我们,我们将在接下来的一期中挑选有意义的问题进行解答。同时也欢迎业内嘉宾来此分享你们对于稳定币的观点。联系方式:[email protected]

本期的 MYKEY 稳定币报告就分享这么多,请大家关注后续的报告。在后续的报告中,我们将为大家提供更多对稳定币发展状态的解读、对其发展趋势的分析,帮助大家持续更新对稳定币发展的认知。

往期回顾:

加密稳定币报告01:稳定币市值已过百亿,USDT继续保持高活跃度

加密稳定币报告02:USDT 暂停增发,Tron 中 USDT 使用场景单一

加密稳定币报告03:稳定币总活跃地址数创新高,揭秘DAI 的使用者在哪里!

加密稳定币报告04: Tether增发3亿USDT,点评各家去中心化稳定币

加密稳定币报告05:DAI 保持稳定增长;探索中心化交易所用户使用 DAI 的情况

加密稳定币报告06:USDT 近13次增发皆来自Tron,带动Tron 网络使用增加

加密稳定币报告07:稳定币安全性分析 背后是交易所与信托机构的角逐

加密稳定币报告08:USDT 流通量破百亿 数字美元计划解读

加密稳定币报告09:USDC、DAI的流通量持续增加;以DAI为例理论分析Compound的借贷杠杆

加密稳定币报告10:用户数量175万 价格单周上涨50%的算法稳定币项目Terra(Luna)

加密稳定币报告11:稳定币流通量全面增长 持有AMPL一个月收益51倍

加密稳定币报告13:稳定币市值达到143.87亿美元 稳定币池Reserve

加密稳定币报告14:稳定币市值升至152亿美元 以太坊Gas费的上升使稳定币的链上交易转移

注:MYKEY Lab对文章内容有最终解释权,引用请标明出处。欢迎关注MYKEY Lab公众号:MYKEY智能钱包。

作者:MYKEY研究员 蒋海波

比推原创作品,转载需经比推同意,违者必究。

比推快讯

更多 >>- CZ 取关 Solana 联创 Toly 的 X 账户

- 某白银多头巨鲸 2900 万美元多单遭完全清算,损失超 400 万美元

- Circle 一周内 USDC 流通量减少 34 亿枚

- Base 链生态代币 CLAWNCH 日内涨超 270 倍,市值短时突破 970 万美元

- 美国财政部制裁英国加密货币交易所 Zedcex Exchange 和 Zedxion Exchange

- Gate 研究院:市场维持防御震荡,资金轮动转向高弹性小市值板块

- 华泰宏观:沃什或推动“降息+缩表”政策组合

- 美联储主席提名人沃什被爆卷入爱泼斯坦案

- 百胜战神40 倍做空 136.15 枚 BTC,建仓均价 83,469.3 美元

- 市场预测美国政府“停摆”冲击有限,但不排除时间延长风险

- Coinbase:比特币会在黄金走强后补涨的论点站不住脚,投资者应谨慎看待该叙事

- 比特币现货 ETF 昨日总净流出 5.10 亿美元,持续 4 日净流出

- 田纳西州众议员提出法案,计划建立“田纳西战略比特币储备”

- 1011 暴跌事件舆论战陷入白热化,OKX 首次点明 Binance 应担责,CZ 称竞对雇佣水军为 FUD 造势

- 长期做空 BTC巨鲸减仓 110 枚 BTC 空单,仍浮盈 1072 万美元

- 数据:3499.99 枚 BNB 从匿名地址转入 Galaxy Digital,价值约 298 万美元

- MegaETH:不会向任何平台赠送 MEGA 代币作为上币费用或空投

- 何一发布与 OKX Star 合照并称沟通过“挖人”,但未曾提及“1011 事件”

- 知情人士:英伟达与 OpenAI 千亿美元合作协议陷入停滞

- Bitdeer 本周售出 152 枚 BTC,比特币持仓量触及约 1,508.4 枚

- Flow 确认已永久销毁 874 亿枚伪造 FLOW 代币,安全事件技术修复全部完成

- 与 0xSun 关联的钱包向 Hyperliquid 存入 200 万美元,以 4 倍杠杆做多白银

- 美国政府停摆博弈凸显预测市场“定义精度”问题,Polymarket 和 Kalshi 因定义差异出现分歧

- 摩根大通:比特币期货处于超卖状态,黄金白银则已进入超买区域

- 某交易 MOLT 的交易员 2 天盈利 563 倍,将 2021 美元变为 114 万美元

- 何一回应“ 1011 闪崩”币安相关指控:在币安交易的巨鲸更清楚退潮的时候发生了什么,对事实更有发言权

- 何一评论 OKX 下单问题:OKX 整体产品能力不错的,所以币安挖走了产品经理

- 数据,美国 XRP 现货 ETF 单日总净流入 1679 万美元

- 美国白宫管理和预算办公室指示受影响机构开始执行停摆计划

- RootData:IN 将于一周后解锁价值约 217 万美元的代币

- Bitwise CIO:预计 2026 将出现假熊市,比特币 Q1 或在 7.5 万至 10 万美元间震荡

- Arthur Hayes:沃什出任美联储主席不会停止“印钞”,回调仍是买入机会

- Wintermute 创始人:将 1011 暴跌归咎于单一交易平台并不理智

- Wintermute 创始人:将市场闪崩归咎于一家交易所并不理智

- 某地址买入 3667 枚 ETH,目前 ETH 持仓总额已超 2.2 亿美元

- 某用户因复制受污染转账记录中的错误地址,损失约 1225 万美元

- 花旗:支撑黄金的一半风险可能会在今年晚些时候消退

- 美股周五收盘加密股普跌,BMNR 跌 5.99%,CRCL 跌 5.36%

- 数据:Hyperliquid 平台鲸鱼当前持仓 53.38 亿美元,多空持仓比为 0.96

- 持有长达 5 年 UNI 的巨鲸清仓 249.3 万枚 UNI,仅获利 172 万美元

- 野村欧洲业务部受加密资产下跌影响转为亏损,已收紧对持仓和风险敞口的管理

- 白银一度跌超 35%创历史记录,成为加密领域 24 小时爆仓额第三大交易资产

- Ark Invest 增持 Coinbase、Circle、ARKB 及 Bullish 股票

- 美股收盘加密概念股普跌,Strategy 逆势上涨 4.55%

- 彭博社:Gemini 双子星政治捐款因比特币下跌缩水近 500 万美元

- 数据:CryptoQuant 报告显示比特币挖矿利润跌至 14 个月新低

- 美参议院通过为联邦政府大部分部门提供资金的支出法案

- 白宫管理和预算办公室确认政府部分部门将于今日停摆

- 数据:2.68 万枚 SOL 从 Bitstamp 转入 Coinbase,价值约 315 万美元

- 美法官裁定针对 Coinbase 董事涉嫌内幕交易的股东诉讼可继续推进

比推专栏

更多 >>- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

- 十年新低 金銀比將帶我們走向何方|0113

观点

比推热门文章

- CZ 取关 Solana 联创 Toly 的 X 账户

- 某白银多头巨鲸 2900 万美元多单遭完全清算,损失超 400 万美元

- Circle 一周内 USDC 流通量减少 34 亿枚

- Base 链生态代币 CLAWNCH 日内涨超 270 倍,市值短时突破 970 万美元

- 美国财政部制裁英国加密货币交易所 Zedcex Exchange 和 Zedxion Exchange

- Gate 研究院:市场维持防御震荡,资金轮动转向高弹性小市值板块

- 华泰宏观:沃什或推动“降息+缩表”政策组合

- 美联储主席提名人沃什被爆卷入爱泼斯坦案

- 百胜战神40 倍做空 136.15 枚 BTC,建仓均价 83,469.3 美元

- 市场预测美国政府“停摆”冲击有限,但不排除时间延长风险

比推 APP

比推 APP