值得信赖的区块链资讯!

值得信赖的区块链资讯!

谁在制造泡沫?DefiLlama硬刚Figure,120亿RWA数据存疑

原创 | Odaily 星球日报

作者 | Ethan

原标题:120亿美元的虚假繁荣?Figure与DefiLlama的“RWA数据造假”之争

在 DeFi 世界里,TVL 是为关键数据——它既是协议实力的象征,也是用户信任的晴雨表。然而,一场围绕 120 亿美元 RWA 资产的指标造假争议,迅速撕裂了用户信任。

9 月 10 日,Figure联合创始人 Mike Cagney 在 X 平台率先开火,公开指责链上数据平台 DefiLlama拒绝展示其 RWA TVL,仅因“社交平台粉丝数不足”,并质疑其“去中心化标准”的公允性。

几天后,DefiLlama 联合创始人 0xngmi 发布长文《The Problem in RWA Metrics》进行回应,逐条揭示 Figure 所声称的 120 亿美元规模背后的数据异常,直指其链上数据不可验证、资产缺乏真实转移路径,甚至存在规避尽调的嫌疑。

由此,一场关于“链上可验证性”与“链下映射逻辑”的信任争夺战全面爆发。

事件时间线:Figure 主动发难,DefiLlama 强硬回应

这场风波的导火索来自Figure 联合创始人 Mike Cagney的一则推文。

9 月 10 日,他在 X 平台高调宣布,Figure 的房屋净值信贷产品(HELOCs)已成功登陆 CoinGecko,但同时指责DefiLlama 拒绝展示 Figure 在 Provenance 链上的 130 亿美元 TVL。他将矛头直指 DefiLlama 的“审查逻辑”,甚至直言对方以“X 粉丝数不足”为由否决其上榜。(Odaily 注:这里Mike Cagney说的是130亿美元,与后文0xngmi回应中的120亿存在数据不对称情况。)

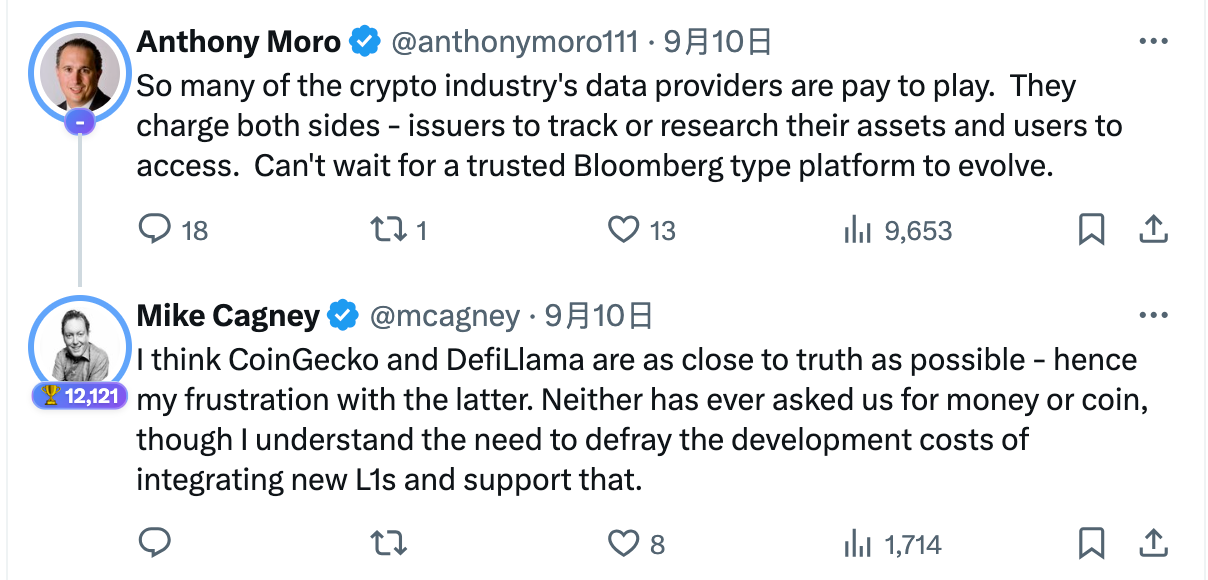

此言一出,约一小时后,Provenance Blockchain CEO Anthony Moro(从语境看疑似未掌握全部背景就介入)在同帖下发言,表达对行业数据平台DefiLlama的强烈不信任:

随后,Figure 联合创始人 Mike Cagney补充称他理解集成新 L 1 的开发成本,但亦表示CoinGecko 和 DefiLlama 从未向 Figure 索要过费用或代币,以澄清其“付费上榜”的暗示。

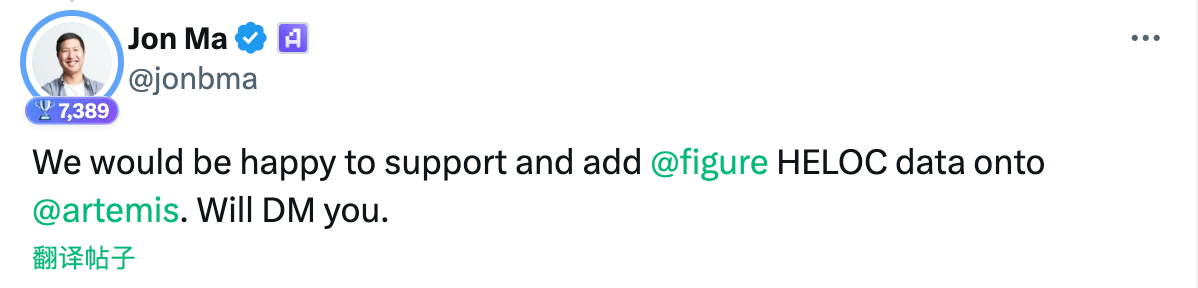

9 月 12 日,L1 数据仪表板Artemis 联合创始人兼 CEO Jon Ma(同样看起来在未充分了解争议细节的情况下)公开抛出橄榄枝。

在这一时段里,舆情一度明显倾向 Figure——不少围观者将矛头指向 DefiLlama 的“可信度与中立性”。

直到 9 月 13 日,DefiLlama 联合创始人0xngmi发布长文《The Problem in RWA Metrics》,系统披露其尽调发现与四点质疑,叙事风向才开始反转;紧接着ZachXBT等意见领袖转发声援,强调“这些指标并非 100% 可在链上验证”,DefiLlama 的立场获得更广泛支持。

DefiLlama 的调查结果:数据对不上

在 长文《The Problem in RWA Metrics》 中,0xngmi 公布了 DefiLlama 团队针对 Figure 的尽职调查结果,逐条列出了多个异常点:

链上资产规模与宣称规模严重不符

Figure 声称其链上发行的 RWA 规模达到120 亿美元,但实际可在链上验证的资产只有约500 万美元的 BTC和400 万美元的 ETH。其中 BTC 的 24 小时成交量甚至只有2000 美元。

稳定币供给不足

Figure 自己发行的稳定币YLDS总供应量仅2000 万,理论上所有 RWA 交易都应以此为基础,但供给量远不足以支撑 120 亿美元的交易规模。

可疑的资产转账模式

大部分 RWA 资产的转账交易并非由资产实际持有者发起,而是通过其他账户操作。很多地址本身几乎没有任何链上交互,疑似只是数据库镜像。

缺乏链上支付痕迹

Figure 的绝大多数贷款流程仍然通过法币完成,链上几乎找不到对应的支付和还款记录。

0xngmi 补充称:“我们不确定 Figure 的 120 亿美元资产规模究竟是如何形成交易的。大多数持有人似乎并没有用自己的密钥转移这些资产——他们是不是只是把自己的内部数据库映射到链上?”

社区表态:DefiLlama 获压倒性支持

随着风波扩散,社区舆论几乎一边倒地支持 DefiLlama,但在此过程中,也出现了一些不同角度的声音。

ZachXBT(链上侦探):

直言 Figure 的操作属于“公然施压”,并明确指出:“不,你们公司正试图用那些并非 100%可在链上验证的指标,公开向像 DefiLlama 这样被证实是诚信的参与者施压。”

Conor Grogan(Coinbase 董事成员):

则把 矛头指向那些在争议未明之时,就被 Figure 游说、并私下质问 DefiLlama 的机构人士。他写道:“我收到了很多来自大型加密货币机构和风险投资公司的人私下联系 defillama 和我们的合作伙伴。这些人中的每一个都需要被当面点名,问问他们如果连自己都无法核实事情,怎么能在这个行业工作。”

Conor 的发言道出了许多人心声:如果连基本的链上验证都无法独立完成,那么这些机构在 RWA 和 DeFi 赛道的可信度也将大打折扣。

Ian Kane(Midnight Network 伙伴关系负责人):

则提出了一个 更偏技术性的建议,认为 DefiLlama 可以在现有的 TVL 追踪之外,增加“活跃 TVL(active TVL)”的新指标,用来显示 RWA 在一定时间内的实际转移速度。他举例:“示例:两个 DApp 各自铸造了 1000 亿美元的 TVL(总计 2000 亿美元)。DApp 1 有 1000 亿美元只是闲置在那里,可能只有 2%的资金流动,产生 20 亿美元的活跃锁仓价值,而 DApp 2 有 30%的资金流动,产生 300 亿美元的活跃锁仓价值(是 DApp 1 的 15 倍)。”

在他看来,这样的维度既能显示总规模,也能避免“停滞或作秀式的 TVL”。

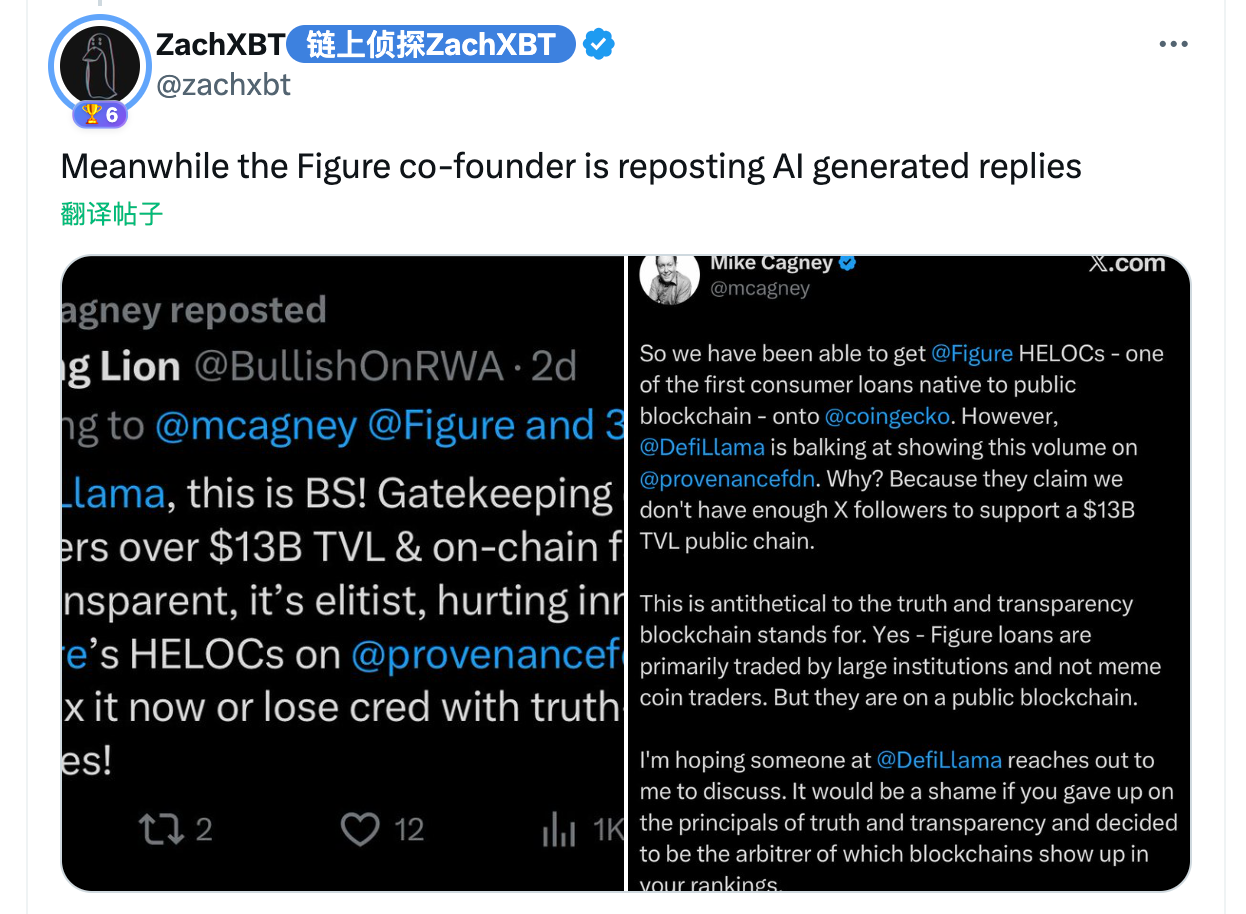

与此同时,ZachXBT 还注意到 Figure 联合创始人 Mike Cagney 不断转发一些疑似 AI 自动生成的“声援评论”,并公开点出这一点,进一步引发对 Figure 舆论操作的反感。

结语:信任的代价,才刚刚开始显露

Figure 与 DefiLlama 的争端,看似是一场榜单风波,实则击中了 RWA 赛道的核心软肋——到底什么才算“链上资产”。

这场风波的核心矛盾,其实是链上原教旨主义 vs 链下映射逻辑。

-

DefiLlama 的坚持:只统计能够链上验证的 TVL,坚持开源适配器逻辑,拒绝接受未能满足透明度的资产数据。

-

Figure 的模式:资产可能真实存在,但业务逻辑更多依赖传统金融系统,链上部分只是数据库回显。换言之,用户无法用链上交易去证明资产的流转,这与 DeFi 原住民的“可验证性”标准相冲突。

所谓的 120 亿美元,如果无法链上验证,就等于 0。

在一个以透明与可验证为底线的行业里,任何绕过链上验证、用数据库数字冒充链上 TVL 的尝试,最终都会反噬用户与市场信任。

这场争议可能只是开始。未来,随着更多 RWA 协议涌入,类似的问题还会不断出现。行业亟需明确统一的验证标准,否则“虚拟 TVL”就会不断膨胀,成为击穿信任的下一颗雷。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- Circle 在 Solana 网络上增发 7.5 亿枚 USDC

- Tom Lee:加密目前可能正在筑底,抛售潮正逐渐失去动力

- 阿根廷加密诈骗嫌疑人在委内瑞拉被捕,此前他“携价值 5600 万美元的比特币潜逃”

- Sky Protocol 一月回购 1.3 亿枚 SKY,回购总金额已超 1.06 亿美元

- 数据:持有超一千枚 BTC 的巨鲸为当前唯一坚持买入的群体,持仓小于 10 枚的散户群体已持续抛售一个月

- 印度拟探索跨境使用数字卢比,以降低支付成本、提高贸易结算效率

- 高盛:以太坊基本面强劲,1 月日均新增地址数量远超DeFi Summer时期

- 摩根士丹利:沃什治下美联储变化将通过缩表显现

- 数据:BTC 突破 79000 美元

- 数据:29.5 枚 WBTC 从 Wintermute 转入 Binance,价值约 230 万美元

- 一个新创建地址在过去 3 小时内花费 5521 万美元买入 704.76 枚 BTC

- 数据:黄立成多单规模加仓至 1200 枚 ETH,约合 284 万美元

- Uniswap 网页版应用上的拍卖功能现已上线

- 某新建地址向 HyperLiquid 存入 318 万 U 以 20 倍做多 ETH

- 麻吉大哥再次向 Hyperliquid 存入 25 万 USDC,并开启 ETH 的及 HYPE 多单

- 麻吉屡败屡战再次 25 倍开多 ETH

- 美元指数 DXY 短线走高约 10 点,现报 97.5

- Santimen:散户悲观情绪进入极端区间,市场或将迎来技术性反弹

- 美国检察官指责稳定币法案纵容加密公司从欺诈中获利

- 数据:DWF Labs 向匿名地址转移 280 万 USDT,价值 280 万美元

- 芝加哥期权交易所拟重启二元期权,以进军预测市场

- Tom Lee:目前 Bitmine 没有负债,近期市场回调“极具吸引力”

- 美股开盘加密板块普跌,SharpLink (SBET) 下跌 7.55%

- Solana dApp 1 月份共产生超 1.46 亿美元收入,在所有 L1 和 L2 链中排名首位

- 2025 年对加密货币持有者的扳手攻击造成 4090 万美元损失,事件数量同比增长 75%

- HyperCore 提案 HIP-4:为链上预测市场构建原生结果交易基础设施

- Base 生态代币 KellyClaude 日内涨超 200%,市值短时突破 800 万美元

- Arcium 在 Solana 上启动其主网 Alpha 版本,Umbra 同步推出屏蔽金融层

- 观点:提名 Kevin Warsh 为美联储主席对比特币喜忧参半

- Strategy 的 BTC 持仓浮盈 13.32 亿美元,BitMine 的 ETH 持仓浮亏 65 亿美元

- Binance:至少拥有 241 分的用户可申领 50 枚 ELON 空投

- Bitmine 上周买入 41788 枚 ETH,目前持有 99 亿美元 ETH

- BitMine 上周增持 41,788 枚 ETH,Tom Lee 称市场低迷因仍受 1011 暴跌余波影响

- 上周全球上市公司净买入 BTC 1.23 亿美元, Strategy 投入 7,530 万美元购买 855 枚比特币

- Zhu Su 评易理华&1011 内幕巨鲸:顶部清仓后容易因自信而过早重新进场

- 数据:监测到 4,565.58 万 USDT 转出 Binance

- 韩国监管机构引入 AI 算法以监测加密市场操纵

- 贝莱德将 6918 枚 BTC 和 5.8 万枚 ETH 存入 Coinbase Prime,总价值 6.72 亿美元

- ZAMA 上线现报 0.0327 USDT,24H 跌幅 29.3%

- 数据:5806.24 枚 BTC 从 Coinbase Prime 转出,价值约 5.22 亿美元

- 观点:加密熊市周期预计 2026 年逆转,比特币或在 6 万枚美元区间触底

- Strategy 上周高位增持 855 枚比特币

- 分析:CME 比特币期货出现明显价格缺口,为多头带来一丝希望

- 现货黄金价格短时突破 4800 美元/盎司

- 分析师:市场低迷导致 CEX 交易量急剧萎缩,熊市进程或已走完 25%

- 数字资产市场基础设施提供商 Prometheum 完成额外 2300 万美元融资

- 比特币回升至 78,000 美元上方

- 美股加密股盘前普跌,MSTR 跌 7.25%,BMNR 跌 10%

- 摩根大通:预计沃什短期内将迎合特朗普降息,中期选举结束后回归鹰派本色

- Zama 正式推出其原生代币 ZAMA,并引入新隐私指标 TVS

比推专栏

更多 >>- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

- 十年新低 金銀比將帶我們走向何方|0113

观点

比推热门文章

- Circle 在 Solana 网络上增发 7.5 亿枚 USDC

- 当加密项目断供,交易者还能交易什么?

- Tom Lee:加密目前可能正在筑底,抛售潮正逐渐失去动力

- 阿根廷加密诈骗嫌疑人在委内瑞拉被捕,此前他“携价值 5600 万美元的比特币潜逃”

- Sky Protocol 一月回购 1.3 亿枚 SKY,回购总金额已超 1.06 亿美元

- 数据:持有超一千枚 BTC 的巨鲸为当前唯一坚持买入的群体,持仓小于 10 枚的散户群体已持续抛售一个月

- 印度拟探索跨境使用数字卢比,以降低支付成本、提高贸易结算效率

- 高盛:以太坊基本面强劲,1 月日均新增地址数量远超DeFi Summer时期

- 摩根士丹利:沃什治下美联储变化将通过缩表显现

- 数据:BTC 突破 79000 美元

比推 APP

比推 APP