值得信赖的区块链资讯!

值得信赖的区块链资讯!

浅论Redstone:它不是Plasma,而是Optimium变体

作者:Faust

近期,一个叫Redstone的项目成为了热点。这个由Lattice团队推出的链游专项Layer2设施,于11月15日正式发布,目前已上线测试网。有趣的是,Lattice团队称“Redstone是受到Plasma启发的Alt-DA链”。

就在Redstone发布的前一天,Vitalik刚刚发表了文章“Exit games for EVM validiums: the return of Plasma”,文中简单回顾了本已消失在以太坊生态的技术方案“Plasma”,并指出可以引入有效性证明(与ZK Proof混淆),来解决Plasma的问题。

对此,有不少朋友认为,Vitalik发表这篇文章,是为了给Redstone站台,甚至在极客Web3社群内也有人说,Vitalik搞不好投资了Redstone。再加上此前传的沸沸扬扬的“以太坊Layer2定义之争”,一时间人们普遍认为,接下来会引发“Plasma的复兴”,而Celestia等以太坊生态外的DA方案可能因此被抑制,因为Plasma没有对DA的严格要求。

但据本文作者考证,Redstone并不符合Plasma方案的大致框架,其自称“受到Plasma启发”反而有蹭Vitalik文章热点的可能性,而不是Vitalik真要为Redstone站台。此外,Redstone的DA挑战方案与Layer2项目Metis在2022年4月推出的方案颇有相似之处,只不过两者在更新Stateroot——发布DA数据这两个步骤上的先后次序不同。

所以,真实的情况是,大家可能对Redstone产生了“过度解读”。下文中将通过一些简单的推理来为读者解释Plasma的原理及其为何对智能合约及Defi不友好,以及Redstone到底是什么东西。

Plasma:遇到了数据扣留攻击就要紧急提款

Plasma的历史可以追溯到2017年以太坊IC0热潮时期,彼时以太坊用户的交易需求呈爆炸式增长,而TPS低下的ETH不堪重负。在这样的关头,Plasma最早的理论版本发布了,文中提出了一种二层扩容方案,可以处理“世界上几乎所有的金融场景”。

简单来说,Plasma是一种只把Layer2的区块头/Merkle Root发布到Layer1上的扩容方案,区块头/Merkle Root之外的那部分数据(DA数据)只在链下发布。如果Plasma的排序器/Operator在L1上发布的Merkle Root关联了一笔无效交易(数字签名错误等场景),相关用户可以提交欺诈证明,证明排序器提交的Root关联着一笔无效交易。

但问题在于,要发布欺诈证明必须保证DA数据不被扣留,但Plasma对DA层没有严格要求,不能保证用户或L2节点可以接收到数据。如果排序器在某个时间点发动数据扣留攻击(也被称作数据可用性问题),只发布新的区块头/Merkle root,却不发布对应的区块体,让人无法验证区块头/root是否有效,用户就只能默认排序器“无药可救”,通过名为“Exit Game”的紧急退出机制,把资产从Layer2撤到Layer1上。

这一步操作需要用户提交Merkle Proof,证明自己在L2上的确有相应数额的资产,我们可以将此称为“资产证明”。有意思的地方在于,Plasma的Exit Game和ZK Rollup的逃生舱模式并不一样,ZK Rollup用户必须提交对应最近一个有效Stateroot的Merkle Proof,而Plasma用户却可以提交很久前的Merkle Root对应的Proof。

为什么设计成这样?只是因为,ZK Rollup提交的Stateroot,会被Layer1上的合约立刻投入判断(判断有效性证明是否有效)。如果这个刚提交不久的Stateroot是有效并合法的,那么用户就应当提交对应合法Stateroot的Merkle Proof来充当资产证明。

但Plasma的排序器提交的Merkle Root,Layer1合约无法判断是否有效,只能让L2节点主动发起挑战来排除无效Root,所以会有挑战机制,这使得Plasma和Zk Rollup的运作原理迥然不同。

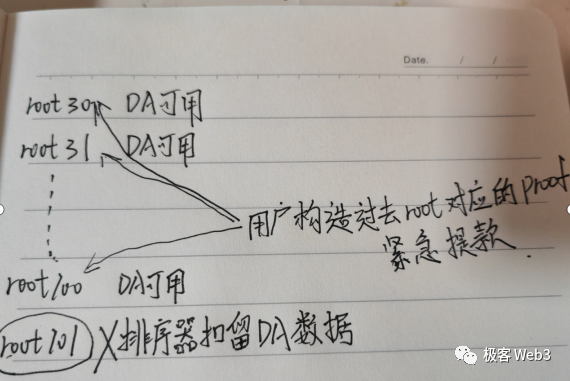

假设排序器刚发布了一个无效的Merkle Root 101,同时发动数据扣留攻击,让L2节点无法证明101号root是无效的,此时用户可以提交对应100号root或更早以前root的merkle Proof,把自己的资产提走。

当然这里有个问题需要解决,就是某个用户可能提交对应30号root或更早期root的资产证明,请求把资产撤到Layer1,但这个人在30号root发布后,资产状况可能有变化。换句话说,他提交的是过时的资产证明,这就是典型的双花攻击/双重支付。

对此,Plasma允许任何人针对上述情况提交欺诈证明,指出某个发起提款声明的用户提交的“资产证明”是过时的。通过引入这种“任何人都可以挑战别人的提款声明”,Plasma不需要像ZK Rollup那样处理紧急提款请求。

但还是有一种可能,就是排序器先把其他人的资产划转到自己的L2账户下,然后再发动数据扣留攻击,让外人无法对自己的作弊行为发起挑战。之后,排序器自己的账户发起紧急提款,提交“资产证明”宣称自己的确在L2上拥有这些资产。

显然,这种时候因为缺失了一段历史记录,人们无法直接证明排序器的资产来源有问题。那么这种情况下该怎么办?Plasma的早期版本比如Plasma MVP考虑到了这点,他们提出了“提款优先级”。如果一个人提交的资产证明对应的root更早,它的提款请求就会被优先处理。

假如排序器是在提交第101号root时进行上面说的作弊行为并发起提款,那么用户可以提交对应99号或更早root的资产证明来紧急提款。显然,排序器只要无法篡改已经发布到Layer1上的历史记录,用户就有办法逃出生天。

但Plasma还是有一个致命bug:只要排序器发动数据扣留,人们就要靠紧急提款(又称Exit Game)来保证资产安全,如果短时间内大量用户集体提款,Layer1很容易处理不过来;

更严重的是,像Defi合约上记录的资产,该由谁来提取到Layer1?假设有人往DEX的LP池子充了100个ETH,之后Plasma的排序器故障或作恶了,人们需要紧急提款,这时候用户的100个ETH都还为DEX合约所控制,请问这个时候这些资产该由谁提到Layer1上?

最好的办法其实是先让用户从DEX池子里赎回自己的资产,再由用户自己去把钱提到L1上,但问题是Plasma排序器已经故障/作恶了,用户没法执行赎回资产的操作。可如果我们允许DEX合约的owner去把合约控制的资产提到L1,显然会赋予合约owner以资产所有权,他可以随时把这些资产提到L1上并跑路,这岂不是太可怕了?

所以到最后,该怎么处置这些由Defi合约所支配的“公共财产”,是一个巨大的雷。如果走社会共识,在Layer1上重建一个映射了Layer2上defi合约的镜像合约,似乎也可以,但这会引入相当巨大的麻烦,增加机会成本,由哪些人来投票决定镜像合约的处置方式,也会是个大问题。这其实涉及到公权力分配的难题,此前响马曾在访谈《高性能公链难出新事,智能合约涉及权力分配》中谈到过这点。

当然,Vitalik在最近的文章“Exit games for EVM validiums: the return of Plasma”中也指出了这一点,并强调这是Plasma对智能合约不友好的因素之一。过往的知名Plasma变体如Plasma MVP和Plasma Cash等,采用了UTXO或类似的模型来替代以太坊的账户地址模型,并且不支持智能合约,这样可以避免上面谈及的“资产所有权分配”问题,每个UTXO的所有权固然归属于用户自己,但UTXO本身也有诸多缺陷,且对智能合约不友好。所以Plasma方案最适合简单的支付或订单簿式交易所。

到后来,随着ZK Rollup的走红,Plasma本身也退出了历史舞台,因为Rollup不存在Plasma的数据扣留问题。假如ZK Rollup的排序器发动数据扣留攻击,只往ETH链上提交Stateroot但没有DA数据,这样的root会判定为无效,直接被L1上的Verifier合约拒绝。所以,ZK Rollup的合法Stateroot对应的DA数据,在ETH链上必定可查。这样就不存在“只发布区块头或merkle root,却不发布对应的区块体”,也就是可以解决数据可用性问题/数据扣留攻击。

同时,Rollup的过往DA数据在以太坊上可查,任何人都可以通过ETH链上的历史记录来启动Layer2节点,这将去中心化乃至无需许可的排序器方案难度大幅降低。相比之下,Plasma对DA没有严格要求,实现去中心化排序器的难度也更大(要实现可替换的去中心化排序器,首先要保证所有的L2节点都认可相同的block,这就对DA实现方式提出了要求)。

此外,如果ZK Rollup的排序器尝试把无效交易包含进Layer2区块,也无法成功,这是由有效性证明的原理来保障的。

归根结底,ZK Rollup排序器的作恶空间与Plasma相比要狭小许多——它最多能让Stateroot的更新停滞,在UX层面相当于停机,或者拒绝某些用户的请求,俗称交易审查。同时,Rollup方案中如果排序器故障了,其他节点要替代它也会更容易。理想状态下的Rollup,可以将Plasma中Exit game模式的触发概率降至0(ZK Rollup中叫逃生舱)。

(L2BEAT上的Proposer Failure一栏,展示了各个L2方案如何应对排序器故障问题,Self Propose往往指其他节点可以替代当前处于停机状态的排序器)时至今日,以太坊生态内几乎没有团队还在坚持Plasma路线了,几乎所有的Plasma项目都胎死腹中。

(Vitalik解释为何ZK Rollup比Plasma更优越,其中有提到无需许可的排序器运行和DA问题)

Redstone是个啥:它不是Plasma,而是Optimium的变体

上文我们简单阐述了Plasma以及其被Rollup替代的简要因素,而至于Redstone,想必大家也看到了它和Plasma的不同:Redstone可以解决数据扣留攻击问题,比如它不会立刻发布新的stateroot,而是先在ETH链下发布原始的DA数据,然后把DA数据的datahash作为一个关联的凭证commitment,发布到ETH链上,称自己在链下已发布这段datahash所对应的完整数据。

(Redstone官方对自己的防止数据扣留攻击方案的解释)

任何人都可以发起挑战,称Redstone的排序器没有在链下发布这段datahash对应的原始数据。此时,排序器需要在链上发布datahash对应的数据,以应对质疑者的挑战。如果排序器被挑战后,没有及时在ETH链上发布数据,则它之前发布的datahash/commitment会被视为无效。

如果排序器及时响应了挑战者的请求,那么挑战者就可以及时获取到datahash对应的原始DA数据。最终,所有L2节点基本都可以获取到所需的DA数据,以解决数据扣留攻击问题。当然,挑战者本身需要先支付一笔费用,这笔费用约等于排序器在ETH链上发布原始DA数据的成本,这个举措是为了防止恶意挑战者无成本的挑战排序器,致使后者蒙受损失。

最后,当针对datahash的挑战期结束后,排序器将发布对应的stateroot,也就是执行datahash对应的DA数据中 包含的交易序列后,得到的root。此时L2节点可以使用欺诈证明系统来挑战那些无效的root。如果此前某个datahash在被挑战后,排序器没有及时发布对应的原始DA数据,则排序器即便后面发布了这个datahash对应的stateroot,也会被默认为无效。

由于Redstone是先发布DA数据,之后才发布对应的有效Stateroot,直接解决了数据扣留攻击问题(排序器只发布root而不发布DA数据)。

显然这种模式和普通的Optimium(不用以太坊实现DA的OP Rollup,比如Arbitrum Nova)不同,Optimium一般依赖于链下DAC委员会确保数据可用性,DAC每隔一段时间向链上提交一个多签txn,Layer1上的Rollup合约收到多签txn后,会默认排序器已在链下发布最新一批的DA数据。

(图源:L2beat)

而像Metis和Arbitrum Nova等是同时提交Stateroot和datahash,如果有人认为排序器扣留了DA数据,便会尝试发起挑战,排序器会把datahash对应的DA数据发到链上。

所以,Redstone和Metis的关键区别在这一步:前者是先发布datahash,等DA挑战期结束,才发布stateroot;Metis却是同时发布stateroot和datahash,如果有人发起挑战,则把DA数据上链。显然Redstone的方案更安全些,因为Metis的方案下,如果排序器一直不响应挑战者对DA数据的请求,则数据扣留攻击问题无法快速解决,只能依靠紧急提款和社会共识,或是让其他节点接替当前的排序器;

但换做Redstone,如果排序器搞数据扣留,则其发布的stateroot直接被认作无效,所以stateroot和DA数据是绑定关系,这使得Redstone可以获得和Rollup较接近的DA保证,本质上是比Arbitrum Nova和Metis更优越的Optimium变体。

比推快讯

更多 >>- 数据:若 ETH 跌破 1,971 美元,主流 CEX 累计多单清算强度将达 8.39 亿美元

- X 产品负责人:即将允许用户直接基于时间线交易股票和加密货币

- 数据:218.6 枚 BTC 从 Bitstamp 转出,价值约 1.52 亿美元

- ARK Invest 再度买入约 1500 万美元 Coinbase 股票,结束此前减持

- HTX DAO 发布 2025 年度报告:生态建设、权益体系完善及全球化拓展持续推进

- 数据:ETH 全网合约持仓量 24h 增长 6.7%

- Ju.com 春节“主流币 8 折打新”首期 BTC 收官:逾万人参与,超募 740%

- 某鲸鱼向 MEXC 存入 200 万枚 PIPPIN,已实现盈利 360 万美元

- 先锋领航集团 CRCL 持仓已浮亏逾 4 亿美元

- F2Pool 联创 Wang Chun:聪明钱现在正买入比特币

- X 产品负责人:计划更新 API 政策,以阻止未经用户同意创建费用池的应用

- Solana 生态 Meme 币 BP 市值短时突破 1400 万美元,24 小时涨幅 160%

- DGrid 推出 Arena for Agent:让闲置 AI 模型自动为你赚钱

- 以太坊提币加速,过去 24 小时 CEX 净流出 10.12 万枚 ETH

- 累计做多 10.5 万枚 ETH 多头已扭亏为盈,现累计浮盈超 210 万美元

- 若比特币突破 7.1 万美元,主流 CEX 累计空单清算强度将达 8.83 亿

- 数据:ETH 当前全网 8 小时平均资金费率为 -0.0002%

- 观点:Meme 币市场出现经典投降信号,或酝酿反弹

- 传统指数震荡走高,Gate 指数专区交易热度稳步提升

- 比特币充币恢复,过去 24 小时 CEX 净流入 7,886.76 枚 BTC

- 奥斯卡开幕在即,Polymarket 上众多奖项押注已开启,最佳影片奖押注资金超 1500 万美元

- Alt5 Sigma 凌晨向 WLFI 官方地址转移 7,580 万枚 WLFI,约合 802 万美元

- Multicoin Capital 支持 Aave Labs 提出的收入分配提案

- Polymarket 上“美国政府在 2 月 14 日前再次停摆”事件概率暴跌至 3%,交易量近 990 万美元

- 某新建地址向 Hyperliquid 存入 200 万 U,以 2 倍杠杆做多英伟达

- 数据:昨日比特币现货 ETF 净流出 1519 万美元

- BlockSec:BSC 链上 USDC-OCA 流动池遭攻击,黑客利用通缩机制漏洞盗取 42.2 万美元

- 康涅狄格州男子因挪用加密货币投资者资金赌博面临 375 年刑期

- 复盘 23,316 个独立链上地址,PolyBeats 识别出多个内幕交易账户

- Polymarket 上 “BTC 5 分钟涨跌市场”交易额达 2,520 万美元

- a16z 顾问:预测市场中仅 1.3%政治合约具备流动性,建议引入 AI 代理提供流动性

- 比特币财库公司 Hyperscale Data 拟发行优先股募资 3540 万美元

- 数据:某巨鲸追高建仓 2188.12 枚 ETH,此前曾在 8 次波段中累计亏损 126.1 万美元

- 数据:某巨鲸近 24 小时卖出 601 枚 PAXG 换得 300 万枚 USDT 和 2.28 枚 ETH

- 美参议员要求外国投资委员会调查阿联酋被曝持股特朗普家族加密公司

- 数据:KITE 涨超 20%,多个代币触及今日新高

- 链上侦探 ZachXBT 称识破暗网平台 FreeCity 背后运营者身份,此前曾为朝鲜黑客洗钱 5 次

- 机构:比特币仍面临进一步下跌风险,深熊时价格或将再次腰斩

- RootData:IMX 将于一周后解锁价值约 162 万美元的代币

- X 产品负责人:拟进一步打击垃圾信息并将开展检测,建议暂缓接入机器人程序

- 数据:监测到 4,000 万 USDT 转出 Binance

- 数据:某巨鲸波段操作 ETH,低点买入 5089 枚并高位减持 4000 枚

- 加密数据基础设施项目 BihuoPro 获 Gemhead Capital 500 万美元战略投资

- 数据:Coinbase 比特币溢价指数已连续 30 日处于负溢价,创年内迄今最长“连负”纪录

- 数据:387.5 万枚 TON 从匿名地址转出,价值约 565.75 万美元

- 国务院:全面引入区块链等技术,对绿色电力生产等环节开展全链条认证

- 灰度:Zcash 的隐私性非常有趣,正推进将信托转换为 ETF

- 迪拜金融服务局发布加密代币监管框架 FAQ 文件,以支持新规的实施

- 数据:Hyperliquid 平台鲸鱼当前持仓 28.99 亿美元,多空持仓比为 0.96

- 美加密法案因稳定币收益遭华尔街银行集团阻挠,The Digital Chamber 提出折中方案推动双方妥协

比推专栏

更多 >>- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

观点

比推热门文章

- X 产品负责人:即将允许用户直接基于时间线交易股票和加密货币

- 数据:218.6 枚 BTC 从 Bitstamp 转出,价值约 1.52 亿美元

- ARK Invest 再度买入约 1500 万美元 Coinbase 股票,结束此前减持

- HTX DAO 发布 2025 年度报告:生态建设、权益体系完善及全球化拓展持续推进

- 数据:ETH 全网合约持仓量 24h 增长 6.7%

- Ju.com 春节“主流币 8 折打新”首期 BTC 收官:逾万人参与,超募 740%

- 某鲸鱼向 MEXC 存入 200 万枚 PIPPIN,已实现盈利 360 万美元

- 先锋领航集团 CRCL 持仓已浮亏逾 4 亿美元

- F2Pool 联创 Wang Chun:聪明钱现在正买入比特币

- X 产品负责人:计划更新 API 政策,以阻止未经用户同意创建费用池的应用

比推 APP

比推 APP