值得信赖的区块链资讯!

值得信赖的区块链资讯!

加密财库 vs SEC:叙事还能撑多久?

原文来源:区块律动 BlockBeats

原文标题:美SEC开始下手,加密财库叙事还能继续吗?

9 月 24 日,美国证券交易委员会(SEC)与金融业监管局(Finra)联合宣布,将对 200 余家曾宣布加密财库计划的上市公司展开调查,理由是这些公司在发布相关消息前夕普遍出现了「异常股价波动」。

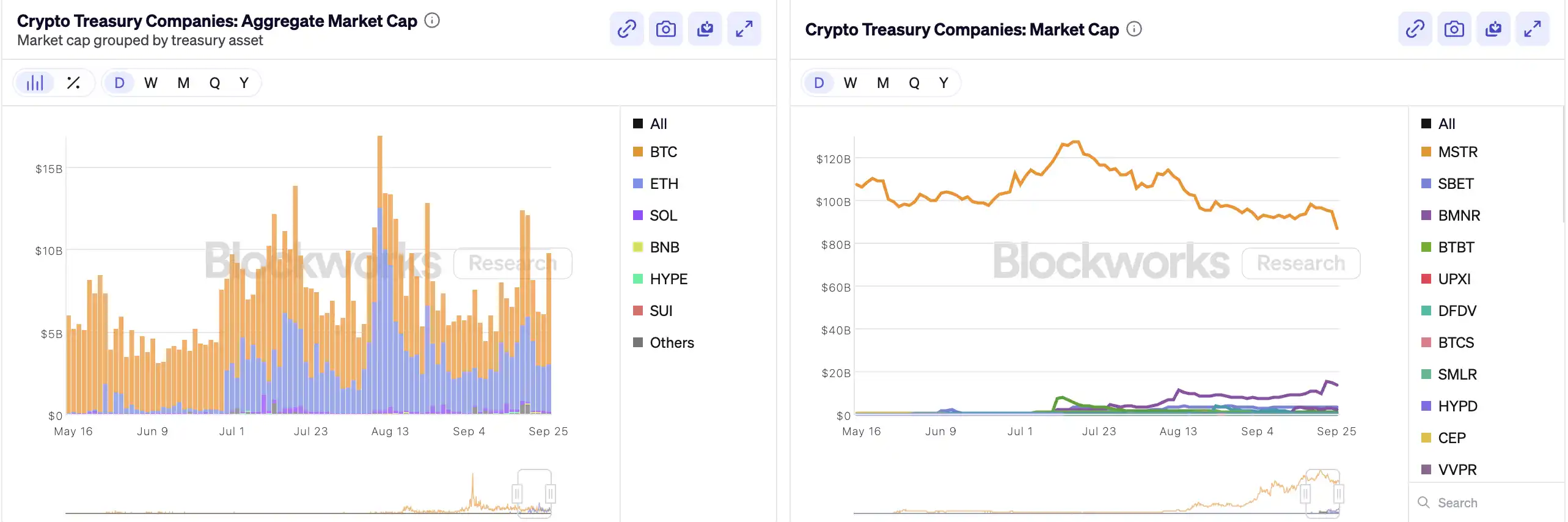

自 MicroStrategy 率先将比特币纳入资产负债表以来,「加密财库」(Crypto Treasury)成为美股市场一项轰动性的「金融炼金术」——Bitmine、SharpLink 等新贵股价曾因类似操作暴涨数十倍。根据 Architect Partners 发布的数据,2025 年以来已有 212 家新公司 宣布将筹集约 1020 亿美元 用于购买 BTC、ETH 等主流加密资产。

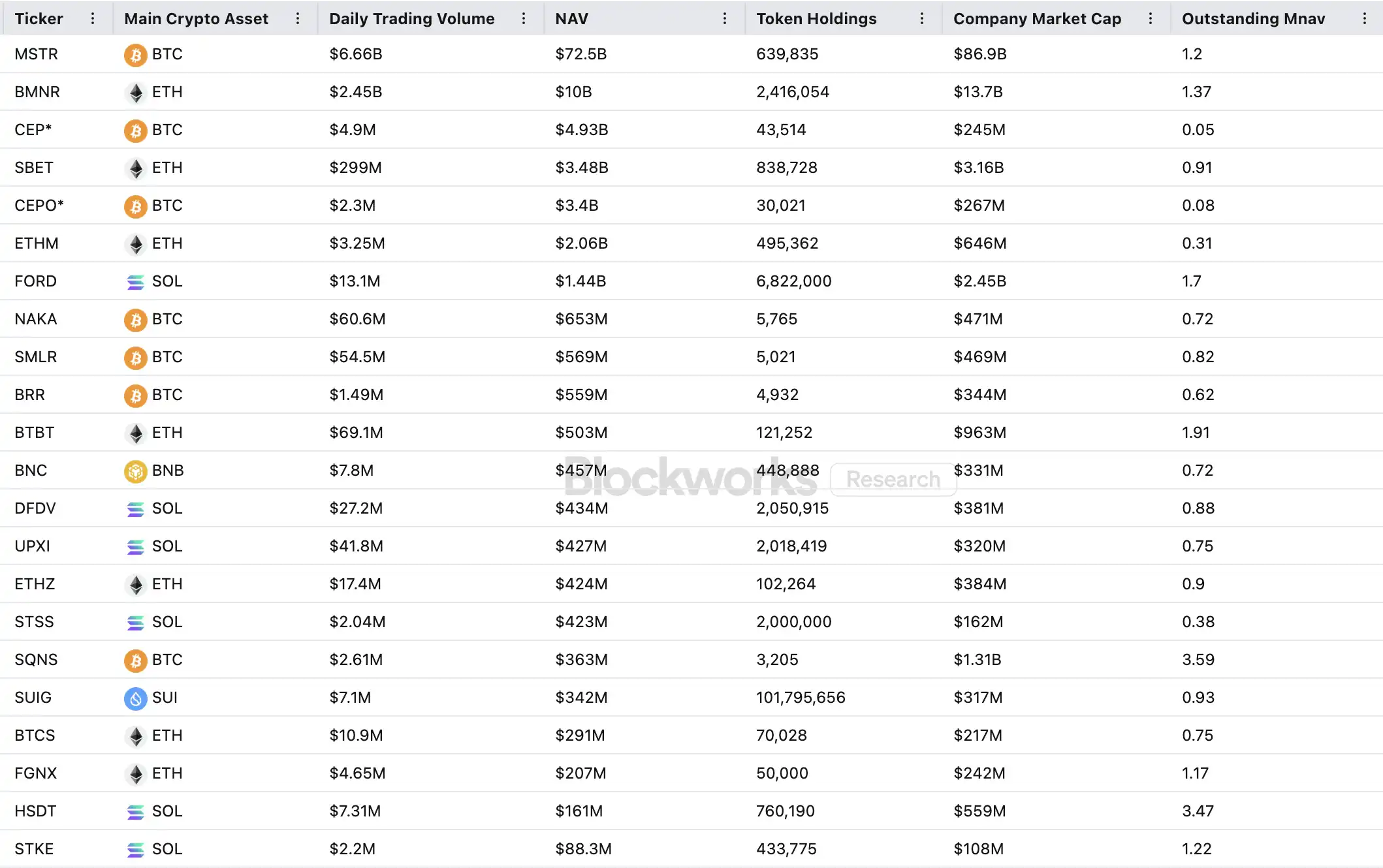

然而,这场资本狂欢在推高价格的同时,也引发了广泛质疑。MSTR 的 mNAV(市值与账面资产净值之比)一个月内从 1.6 跌至 1.2,而前二十家加密财库公司的 mNAV 更有三分之二低于 1。有关资产泡沫、内幕交易等质疑声层出不穷,当下这一新型资产配置潮流正面临前所未有的监管挑战。

加密财库公司的飞轮是如何运转的

财库公司的融资飞轮建立在 mNAV 机制上,其本质是一种反身性的飞轮逻辑,让财库公司在牛市里拥有看似「无限子弹」的能力。mNAV 指的是市场净资产价值比,计算方式是企业市值(P)相对于其每股净资产(NAV)的倍数。在财库策略公司语境下,NAV 则指的是其所持有的数字资产价值。

当股价 P 高于每股净资产 NAV(即 mNAV > 1)时,公司就能持续募资,把募集资金再投入数字资产。每次增发买入都会推高每股持仓和账面价值,从而进一步强化市场对公司叙事的信心,推动股价走高。于是,一个闭环的正反馈飞轮开始转动:mNAV 上行 → 增发融资 → 买入数字资产 → 每股持仓增厚 → 市场信心增强 → 股价再升。正是凭借这种机制,MicroStrategy 能够在过去几年中能够持续融资买入比特币而不严重稀释股份。

一旦股价和流动性被推到足够高,公司就能解锁一整套机构资金的入场机制:可以发行债务、可转债、优先股等融资工具,把市场上的叙事变现为账面上的资产,再反过来推高股价,形成飞轮。这场游戏的本质,是股价、故事与资本结构之间的复杂共振。

然而,mNAV 是一把双刃剑。溢价可以代表市场的高度信任,也可能仅仅是投机炒作。一旦 mNAV 收敛到 1 或跌破 1,市场从「增厚逻辑」切换为「稀释逻辑」。如果此时代币本身价格下跌,飞轮就会从正向转动转为负反馈循环,造成市值和信心的双杀。此外,财库策略公司的融资也建立在 mNAV 的溢价飞轮上,当 mNAV 长期处于折价状态,增发空间将被封锁,本就处于业务停滞或濒临退市的中小盘壳公司的业务将被全部推翻,建立的飞轮效应也将瞬间崩塌。理论上,当 mNAV < 1 时,公司更合理的选择是卖出持仓回购股票,以恢复平衡,但也不应以偏概全,折价公司也可能代表价值被低估。

在 2022 年熊市里,即便 MicroStrategy 的 mNAV 一度跌破 1,公司也没有选择卖币回购,而是通过债务重组坚持保留所有比特币。这种「死守」的逻辑来自于 Saylor 对 BTC 的信仰式愿景,将其视为「永远不会卖出」的核心抵押资产。但这种路径并非所有财库公司都能复制。大多数山寨币财库股本身缺乏稳定的主营业务,转型为「买币公司」只是生存手段,并没有信仰加持。一旦市场环境恶化,它们更可能为了止损或兑现利润而抛售,从而引发踩踏。

内幕交易是否存在

SharpLink Gaming 是这轮「加密财库热潮」中最早引发市场震动的案例之一。5 月 27 日,公司宣布将增持高达 4.25 亿美元的以太坊作为储备资产,消息公布当日,股价一度飙升至 52 美元。然而诡异的是,早在 5 月 22 日,该股的交易量就已显著放大,股价从 2.7 美元跃升至 7 美元,而彼时公司尚未发布公告,也未向 SEC 披露任何信息。

这种「消息未发、股价先行」的现象并非孤例。MEI Pharma 在 7 月 18 日宣布启动 1 亿美元莱特币财库策略,但在消息发布前连续四天上涨,股价从 2.7 美元涨至 4.4 美元,接近翻倍。公司并未提交重大更新,也未公开新闻稿,其发言人则拒绝对此置评。

类似情况还出现在 Mill City Ventures、Kindly MD、Empery Digital、Fundamental Global 和 180 Life Sciences Corp 等公司中,均在发布加密财库计划前出现不同程度的异常交易波动。是否存在信息泄露与提前交易,已引起监管层警觉。

DAT 叙事会就此崩溃吗

「Solana 微策略」Upexi 的顾问 Arthur Hayes 指出,加密财库已成为传统公司金融圈的新叙事。他认为,这一趋势将在多个主流资产赛道中持续演进。不过,我们必须清楚地看到:每条链上,最终能跑出来的赢家最多只有一两家。

与此同时,头部效应正在加速形成。尽管 2025 年已有超过 200 家公司宣布加密财库策略,覆盖 BTC、ETH、SOL、BNB、TRX 等多条链,但资金与估值正在迅速向极少数公司与资产集中——BTC 财库与 ETH 财库占据了 DAT 公司的大半壁江山。在每种资产类别中,也只有一到两家公司可以真正跑出来,BTC 赛道是 MicroStrategy,ETH 赛道是 Bitmine,SOL 赛道或许是 Upexi,其余项目难以构成规模竞争。

正如 Michael Saylor 所验证的那样,市场上存在大量想要获得比特币风险敞口的机构资金管理人,他们不能直接买 BTC,也无法持有 ETF——但他们可以买 MSTR 的股票。如果你能把一家持有加密资产的公司包装进他们的「合规篮子」,这些资金就愿意以 $2、$3、甚至 $10 的价格去买账面上仅值 $1 的资产。这不是非理性,这是制度套利。

在周期后半段,市场仍会涌现更新的发行人,并诉诸更激进的公司金融工具来追求更高股价弹性。价格下行时,这些做法就会反噬。Arthur Hayes 判断,本轮周期会出现类似 FTX 暴雷的大型 DAT 事故。届时,这些公司会翻车,其股票或债券可能出现巨幅折价,造成市场大幅动荡。

监管层也注意到了这一结构性风险。9 月初,纳斯达克就提出增强 DAT 公司的审查;今天,SEC 与 FINRA 又联合启动对于其内幕交易的调查。监管层的这些做法意在压缩内幕空间、提高发行门槛与融资难度,从而降低新晋 DAT 公司的操纵空间。对于市场而言,这意味着「伪龙头」将被加速出清,而真正的龙头公司仍将借着叙事生存甚至壮大。

总结

加密财库的叙事仍在,但门槛提高、监管加严、泡沫出清将同步进行。对投资者而言,既要看清金融结构背后的逻辑与套利路径,也需时刻警惕叙事背后的风险堆积——这场「链上炼金术」终究无法无限制上演,胜者为王,败者退场。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- Focus AI 完成对釜山数字资产交易所的收购并成为其最大股东

- 美债收益率走低,1 月 PPI 或成转折点

- 韩国税厅误将钱包助记词公开,疑致 480 万美元加密资产被转走

- 英国监管机构拟允许加密货币用于博彩支付

- 分析:比特币面临 7 万美元关口压制,五个月连跌走势或难在 3 月终结

- 韩国国税厅泄露加密钱包助记词,价值 64 亿韩元资产或已被盗

- 韩国国税厅新闻稿不慎曝光助记词,约 480 万美元扣押加密货币遭窃

- OPN 盘前价格跌破 0.48 USDT,24H 跌幅 16.66%

- 主流 Perp DEX 一览:各平台交易量多有所下滑,Hyperliquid 交易量回落约 15.5%

- 欧洲最大的资管公司 Amundi 买入 377 万股 MSTR,共持有价值 6.41 亿美元 MSTR

- 摩尔线程:2025 年亏损同比收窄 36.70%

- 明尼苏达州提出法案禁止加密货币自动取款机应对老年人诈骗案

- 麻吉屡败屡战后的第 162 次滚仓做多,本轮 ETH 多仓清算价约 1938 美元

- 德国 AllUnity 发行锚定瑞士法郎的合规稳定币 CHFAU

- MARA 2025 年 Q4 财报:净亏损 17 亿美元,宣布与 Starwood 合作发展 AI 业务

- 数据:持有超 1,000 枚 BTC 的地址过去 30 天内共增持约 15.2 万枚 BTC

- 比特币跌破 67,000 美元

- BTC 跌破 67000 USDT,24H 跌幅 2.4%

- Fabric 已开放 ROBO 空投申领

- 美股盘前三大指数小幅上涨,微软 (MSFT) 涨 1.23%

- SUI Group 2025 年财报:Q4 净亏损 2.218 亿美元,SUI 持仓突破 1.08 亿枚

- Matrixport 向 Binance 转入 750 枚 BTC

- TeraWulf 发布 2025 年财报:全年营收 1.685 亿美元,Q4 业绩不及预期

- Figure 公布 2025 年 Q4 及全年财报:2025 年净利润增长 574%,达 1.34 亿美元

- 美国金融科技初创公司 Dots 完成 890 万美元 A 轮融资,DCM 领投

- Opinion 提醒用户应在 3 月 1 日 7:59 前设置 OPN 空投分配地址

- 美伊紧张局势持续,纳指面临短期风险抑制上涨

- Coinbase 比特币溢价指数再次转正,美国市场买盘情绪回暖

- 疑似 Monetalis 的地址向 Wintermute 转入 32.5 万枚 UNI

- 美法官驳回 Binance 仲裁请求,用户可就 2019 年前的部分代币索赔在法院提起诉讼

- ROBO 持续上涨突破 0.03 USDT

- CZ 警示钱包升级修改派生路径风险,自托管需警惕软件变更

- Jack Dorsey 回应Block 裁员是因管理不善:架构错误导致过度招聘并已于 2024 年纠正,目标人均毛利超 200 万美元

- 比特币 ETF 与财库公司大量买入 6 万美金保护性看跌期权

- MetaAlpha 过去 24 小时累计向 Binance 存入 6994 枚 ETH,约合 1430 万美元

- 英伟达日内跌幅 5.4%,交易员 CBB 在此过程中增持空单至 1580 万美元

- 易理华回应Jane Street 10 点砸盘传言:不阴谋论,趋势就是下跌,等待底部确认再抄底

- 疑似 HYPE 上币内幕巨鲸浮亏收窄后仍超 1300 万美元,持仓均价达 38 美元

- 分析师:比特币长期持有者净持仓继续增加,市场换手率下降

- 彭博分析师:机构 Q4 普遍减持以太坊 ETF,对冲基金为最大卖方

- 冯波力挺 Haseeb:他是 Dragonfly 的主心骨,是我认识的投资人中“最耀眼的明星”

- Cardone Capital 欲进军代币化房地产领域,并寻求最佳 Layer 2 合作方

- Willy Woo:比特币或于第四季度结束熊市,4.5 万美元为典型熊市底部

- Bitwise CIO:比特币下跌因多头平仓

- 数据:ETH 全网合约持仓量 24h 减少 5.12%

- 韩国警方在 140 万美元比特币被盗案件中已逮捕两名嫌疑人

- Binance:至少拥有 245 分的用户可申领 888 枚 ROBO 空投

- ZachXBT 内幕调查事件 8 个地址合计盈利超 120 万美元

- 经济学家:AI 生产率红利难解财政困局,或仅为高负债经济体争取时间

- Holdstation 遭黑客攻击损失 46.2 万枚 USDT,已暂停服务并承诺全额赔偿

比推专栏

更多 >>- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

观点

比推热门文章

- Focus AI 完成对釜山数字资产交易所的收购并成为其最大股东

- 美债收益率走低,1 月 PPI 或成转折点

- 韩国税厅误将钱包助记词公开,疑致 480 万美元加密资产被转走

- 英国监管机构拟允许加密货币用于博彩支付

- 分析:比特币面临 7 万美元关口压制,五个月连跌走势或难在 3 月终结

- 韩国国税厅泄露加密钱包助记词,价值 64 亿韩元资产或已被盗

- 韩国国税厅新闻稿不慎曝光助记词,约 480 万美元扣押加密货币遭窃

- OPN 盘前价格跌破 0.48 USDT,24H 跌幅 16.66%

- 主流 Perp DEX 一览:各平台交易量多有所下滑,Hyperliquid 交易量回落约 15.5%

- 欧洲最大的资管公司 Amundi 买入 377 万股 MSTR,共持有价值 6.41 亿美元 MSTR

比推 APP

比推 APP