值得信赖的区块链资讯!

值得信赖的区块链资讯!

对话Compound核心开发者:梳理最新版本Compound

原文标题:《Special issue – A deep dive into Compound III, an interview with Jared Flatow of Compound Labs》

原文作者:Eitan K.

原文编译:Kxp,BlockBeats

欢迎阅读今天 The State of DeFi Lending 的文章,本系列咨讯主要关注的是 DeFi 贷款市场的亮点信息。

本篇文章主要包含两个部分:

· Compound III 概况· 对 Compound Labs 的工程副总裁 Jared Flatow 的一段采访

数据来源:DeFi Llama

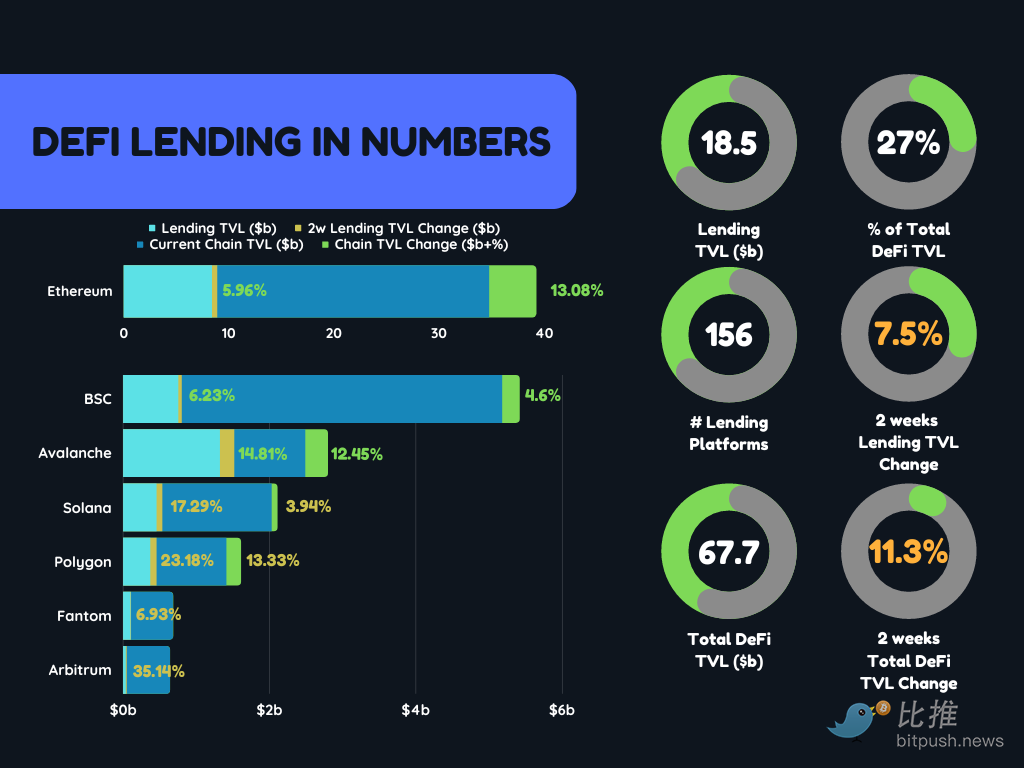

即便 Arbitrum 的借贷锁仓量在过去 2 周内恢复了 35%(在此之前 2 周内曾下降 76%),Ethereum 的总链锁仓量也上升了 45 亿美元,但总借贷锁仓量仍只占 DeFi 总锁仓量的 27%。

Compound III 概览

Compound III 上单一基础资产市场 demo 版用户界面

6 月 29 日,Compound Labs 公开了其代码储存库,以支持 Compound 的多链战略。在 Compound 成功地将许多分叉部署在其他链上之后,包括 BSC、Avalanche、Tron、Polygon 等链,它又开始为用户探索比 Ethereum 主网价格更低的链。

不过,这次的公告却并没有提及 Compound Labs 在其多链战略中的 Gateway 项目。后来我们与 Compound Labs 的团队交谈后得知,由于 DeFi 多链格局在过去一年中增长迅速,Gateway 的工作已经被暂时搁置了。

在 Compound III 中,有几项变化值得我们关注:

单一基础资产——在 Compound III 中,每个市场只有一种资产可以参与借贷,所以也称为单一基础资产市场。在该市场模式下,其他资产可作为抵押品来为账户提供借款额度(根据所提供资产的累计借款抵押品系数)。同时,在 Compound III 中只有该单一资产能够产生收益,而且是用户唯一需要支付利息的资产(抵押类资产将不会再有 APR)。

单一基础资产将 Compound 的用户分成了两大类——贷款人和借款人。贷款人可以通过提供单一基础资产来赚钱,而借款人需要提供其他抵押品,然后才能借到基础资产(并为此支付利息)。

双重抵押品系数——Comet 提出了两个抵押品系数,一个是借款抵押品系数,另一个是清算抵押品系数,其中 LCF>BCF。

Compound Labs 的开发者关系负责人 Adam Bavosa 曾在聊天中做了进一步的说明:

在 Compound III 中,借款人需要关注两个抵押品系数。借款抵押品系数表示的是用户可以借到的抵押品价值的百分比(以美元计)。用户可以一次性借到全部金额,并且不会在下一个区块中被清算,而在 Compound V2 中也会如此。清算抵押品系数总是高于借款抵押品系数,只有当用户的借款余额累积到足够高,达到清算抵押品系数时,账户才可以进行清算。因此,你可以把这些抵押品系数之间的差值看作是「无新借款」期,在这段时间当中,借款仍为可偿还状态,还不能进行清算。

近期,B.Protocol 的创始人和 Risk DAO 的主要贡献者 Yaron Velner 在这篇Medium文章中评估并介绍了设置正确 CF 和其他与多债务市场相关风险因素的复杂性

研究结论表明,控制针对特定抵押品使用的借款资产,就像在 Compound III 中一样,能够帮助贷款人更好地控制风险,同时也提升了借款人的资本效率。

供应上限——与 Compound V2 不同的是,在 Compound III 中治理者可以在每个市场中设置每类资产的最大供应量(supplyCap)。这种做法可以减轻市场中特定抵押资产的风险性,从而在 L2 和 alt-L1 中进行部署时就可以选择将风险较高的资产列为抵押品。

清算——Compound III 引入了一个新的清算机制,该机制将清算过程分成两个步骤:1)从协议的储备金中偿还被清算的头寸债务,同时将扣押的抵押品保留在储备金中。2)一旦储备金中该特定资产达到阈值,清算就会启动。届时,该储备资产将被折价出售。

这种将两个步骤加以区分的做法在一定程度上降低了相关的清算风险:1)它在当前 DEX 流动性和不需即刻出售的的抵押品之间建立了一个缓冲区;2)它把坏账造成的潜在损失从贷款人转移到了协议储备金当中(并由借款人的储备金费用来填补)。

在浏览 Compound III 文件时我发现,清算功能的调用将通过「清算点」来实现,而这些清算点则会作为 Token 奖励被添加到 Gas 费中,并会在后期阶段分发。

Compound Labs 工程副总裁 Jared Flatow 表示,单一基础资产市场的跨链部署还将带来更多可能,有待社区在未来发展中不断探索。

下面这张表格简要的总结了 Compound III 较 V2 的主要变化:

Compound III 与 Compound V2 的简要对比

访谈

在这次关于 Compound III 的专访中,我们很高兴请到了 Compound Labs 的工程副总裁 Jared Flatow,他今天将为我们带来更多 Compound III 的最新消息。

Q1 :Comet 作为 Compound 多链战略的一部分,其多链的主要促成因素是什么?鉴于 Compound 的大多数多链分叉在熊市中受到较大影响,为什么还要制定多链策略呢?

Comet 协议合约是可部署于多链的一基本构件,用于支持常见用例及可组合性。此合约功能多样、结构简单,因此也便于管理。其供应设有上限,具有双重抵押品系数,且基础资产单一,这些特性让治理者可以安全地完成部署并控制独立市场。我们还在存储库中建立了新的工具,以帮助社区可以安全有效地管理 Comet 不同链上的的各类情况。我们并不希望熊市一直持续下去,也不希望 Ethereum 主网的成本总是居高不下。所以我们认为,该协议应真正满足用户需求,为他们提供更快捷、更实惠的服务(尽管这样做也会面临一些权衡)。

Comet 多练策略的另一个关键部分来自于每个市场中的单一「基础资产」。由于基础 Token 仓位可通过跨链桥转移,所以只要同一基础资产(如 USDC)在多个链上存在高流动性利率市场,就有可能将多个市场合并为一个统一的流动性池。

Q2:商业开源许可(BSL)让 Compound 社区可以选择特许经营该品牌,这意味着新的部署要么是独立的并支付一些费用,要么是用于对 Compound 社区作出贡献,但也有可能只是将 Compound 的投票权映射到新的链条上,并使 Compound 社区对新的部署拥有完全的控制权。其中哪种情况更适用于 Comet 呢?你觉得会有哪一个选项更受欢迎吗?

对于额外的用途补助来说,它们更为特殊,需要明确的治理批准才能部署,并且不由 DAO 直接管理。虽然我们很想关注这些补助,从而在未来实现更为灵活的用例,但我们更希望社区能对各类部署负起责任。此外,我们想弄清楚这些部署如何与许可协议兼容,以及如何被治理者正式采纳。当下,我们正努力在一些大型网络上展示我们今日的设想。

Q3:Comet 的一个主要变化是,它只支持单一的可借贷资产。你能向读者解释一下这个设计方案是如何强化市场风险管理的吗?为什么你们选择继续支持多抵押品市场?你认为其主要用途是单一抵押品 (可借资产除外) 还是单一借款?

在只有一种可借资产的情况下,抵押品系数将直接与基础资产挂钩。与 V2 相比,由于价格风险只针对特定资产,所以一个特定抵押品的系数可能会更高,而对于稳定币来说,其价格风险将完全由抵押资产决定。在我们看来,多种抵押资产的存在不仅可以提高用户的灵活性,也增加了其对其他合约和协议的可组合性。

不仅如此,在单一基础资产市场中,用户可以自行决定其抵押品所能借到每种指定资产的比例,而管理者也可以对每种抵押品用于借入每种基础资产的数量设置上限。这样一来,基础资产供应商的风险也更为可控。

Q4:多链和 L2 部署的另一个主要挑战是 DEX 清算的流动性较低,而 Comet 则引入了一个升级版的清算机制,你能向读者解释一下新机制的运作方式以及优势吗?

诚然,在任何链上列出资产时,我们都必须要考虑 DEX 的流动性。而在新的清算机制中,这一点依然至关重要。该机制将清算分成两个独立的步骤:债务吸收与抵押资产的购买。每当一个账户的资产缩水时,任何人都申请将其「吸收」并将头寸转移到协议当中。之后,协议会依照扣押抵押品比例偿还债务并向账户提供额外的储备金。这样的话,清算人就可以用折扣价从协议中购买抵押品。由于协议总是会将债务转移到自己的资产负债表上,其储备金便起到了保护协议安全的作用。

Q5:Compound III 将推出的账户管理工具能够带来哪些新的整合类型和创意构件呢?

在新的账户管理系统中,用户可以将自己的仓位委托给另一个合约(或地址)进行管理。该机制非常灵活,能够让各类协议都建立在核心协议之上。利用这一点,我们建立了自己的「bulker」合约功能,方便用户能够在一次交易中完成资产提供与借款,并可以将提交的 ETH 打包为 WETH。同时,我们也不再依赖于「msg.sender」功能,从而为整合提供了更多的可能性:例如,用户将有机会通过 L2 协议管理他们在链下的仓位。另外,这个系统也可以与该服务提供或创建的链上/链下新原语相结合。

Q6:目前来看,人们对 Compound Labs 在 Gateway(又称 Compound Cash)上的开发工作以及即将推出的 Compound V3 还是有一些困惑。你能否谈一谈这两个产品之间的主要区别,以及 Gateway 在上线之前还需要完成哪些基础工作呢?

从我们写 Gateway/CASH 白皮书到我们开始研究 Complex III,多链格局发生了巨大的变化,新的跨链桥和网络不断涌现,类似 EVM 的链的数量也在持续增长。Comet 合约希望将我们在设计 CASH 和启动 Gateway 测试网时得到的经验提炼成一个高效、可携、独立的协议,并可部署在任何类似 EVM 的链上。目前,Gateway 和 CASH 的相关计划都被搁置,因为我们正专注于帮助社区在许多链上启动新的协议。在未来,我们可以通过类似 Gateway 的链将 Comet 协议的用例连接在一起,从而实现 Compound 的流动性共享,不过目前我们还没有开展这项工作。

比推快讯

更多 >>- Balancer 开启 V2 事件白帽救助资金申领窗口,期限 180 天

- Arkham CEO:不会关闭交易所业务,但将转型为 DEX

- Superset 完成 400 万美元种子轮融资,7RIDGE 和 Exponential Science Capital 共同领投

- 分析:加密市场近期回调或受传统金融因素影响,非行业危机

- Tether 发布首份全球 USDT 生态目录“USDT Tether Directory”

- Solana 生态 Meme 币 PIPPIN 持续上涨市值突破 4.5 亿美元,24 小时涨超 20%

- 某新建地址将 171.7 万枚 MNT 转入 CEX,价值约合 105 万美元

- 非农前瞻:美国 1 月非农数据或温和增长,但就业市场纸面火热,实则僵化

- 分析:非农数据发布前比特币下行压力上升,投资者谨慎观望

- 加密市场在美国就业与通胀数据公布前走低,比特币跌至 6.7 万美元

- 分析:比特币回落但未现链上恐慌信号,中长期布局时点或已出现

- 丹麦最大银行 Danske Bank 向投资者提供比特币和以太坊 ETP,结束长达八年加密货币禁令

- Exodus 披露减持 BTC 和 ETH 但增持 SOL,比特币持仓降至 1,694 枚

- iShares 比特币 ETP 发行 66 万份新证券,该系列证券总数增至 110,934,328 份

- Mandiant:朝鲜黑客组织正在加大针对加密货币和金融科技公司的社会工程学攻击

- 分析:今晚非农若数据偏强将推高利率预期,利多美元、打压黄金

- 英国资管机构 Aviva Investors 与 Ripple 达成合作,在 XRP Ledger 上推出代币化基金

- Trust Wallet 宣布任命 Felix Fan 为新任首席执行官

- Solana 链上 Meme 币 COPPERINUS 市值突破 1100 万美元,24 小时涨超 54%

- 数据:49.99 枚 BTC 从匿名地址转出,价值约 334.71 万美元

- 消息人士:特朗普正考虑是否退出美墨加协定

- 彭博分析师:加密资产跌破关键支撑位,2026 年或继续跑输贵金属

- Coinbase 比特币溢价指数“连负”扩大至 27 天

- 伯恩斯坦:Robinhood 短期受“加密情绪”扰动,维持“跑赢大盘” 评级

- Hyperliquid Strategies 公布财报:花费 1.295 亿美元购入 500 万枚 HYPE,仍持有 1.25 亿美元现金储备

- 分析:比特币跌破 6.7 万美元空头情绪占优,衍生品市场去杠杆持续加剧

- 伦敦证券交易所拟将私募基金接入区块链数字市场基础设施

- 贝莱德向 Coinbase 转入 600 枚 BTC,价值近 4000 万美元

- 某巨鲸 20 倍杠杆做多 4.5 万枚 ETH,持仓价值达 8780 万美元

- 分析师:就业市场走弱趋势已明,非农数据或逐渐反映这一现实

- Dragonfly 合伙人:当前市场情绪远不及 FTX 崩盘时绝望,加密行业基本面依然稳健

- 哭吧,这甚至不算杰作,X 百万长文冠军被控发币圈钱后淡然自若

- Aztec 代币拍卖结束后将 4,234.6 枚 ETH 和 2.73 亿枚 AZTEC 在 Uniswap 上组建 V4 流动性池

- Polymarket 上预测比特币今年跌至 5.5 万美元概率升至 78%

- Emily Bao 出席 Solana Accelerate APAC 披露 Byreal 2026 战略:推永续合约 DEX、自动化 LP 及 Prop AMM

- 美联储或在 6 月底前降息 25 个基点至 3.25%-3.5% 区间

- 分析师:强劲非农料打压上半年降息概率,但彻底排除仍为时过早

- SBF 发文喊冤要求撤销定罪

- Cash App 宣布对大额购买 BTC 及定期购买 BTC 的行为免收手续费

- 高盛持有 233 万股 MSTR,价值 3.01 亿美元

- 美股盘前加密概念股普跌,Strategy 跌 3.38%

- 数据:若 ETH 突破 2,041 美元,主流 CEX 累计空单清算强度将达 6.87 亿美元

- Gate 创始人 Dr. Han:AI 将成为 Web3 下一阶段核心竞争力

- DWF Labs:加密市场已接近熊市末期,比特币或在当前价格上下波动约 15%

- 主流 Perp DEX 一览:各平台交易量均小幅回落,持仓量整体波动较小

- Goldman Sachs 增持 237,874 股 Strategy,持仓价值突破 3 亿美元

- Machi 再遭部分清算,在 Hyperliquid 总亏损超 2,750 万美元

- 以太坊质押率突破 30%创历史新高

- 现货白银日内大涨 5.00%,现报 84.77 美元/盎司

- FTX/Alameda 地址解除质押 196,611 枚 SOL,价值约 1597 万美元

比推专栏

更多 >>- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

观点

比推热门文章

- Solana 生态 Meme 币 PIPPIN 持续上涨市值突破 4.5 亿美元,24 小时涨超 20%

- 某新建地址将 171.7 万枚 MNT 转入 CEX,价值约合 105 万美元

- 非农前瞻:美国 1 月非农数据或温和增长,但就业市场纸面火热,实则僵化

- 分析:非农数据发布前比特币下行压力上升,投资者谨慎观望

- 加密市场在美国就业与通胀数据公布前走低,比特币跌至 6.7 万美元

- 分析:比特币回落但未现链上恐慌信号,中长期布局时点或已出现

- 丹麦最大银行 Danske Bank 向投资者提供比特币和以太坊 ETP,结束长达八年加密货币禁令

- Exodus 披露减持 BTC 和 ETH 但增持 SOL,比特币持仓降至 1,694 枚

- iShares 比特币 ETP 发行 66 万份新证券,该系列证券总数增至 110,934,328 份

- 日均170次高频交易,如何靠“蚊子肉”滚出10万美元利润?

比推 APP

比推 APP