值得信赖的区块链资讯!

值得信赖的区块链资讯!

Tiger Research:下一轮牛市,等风来

来源:Tiger Research

作者:Ryan Yoon

原标题:Is This a Crypto Winter? Post-Regulation Market Shift

编译即整理:BitpushNew

随着市场进入下行周期,对加密市场的怀疑正在与日俱增。当下的核心问题是:我们是否已经进入了“加密熊市”?

核心观点

-

加密寒冬的演变路径: 重大事件 → 信任崩塌 → 人才流失。

-

本轮周期的特殊性: 过去的寒冬由内部问题引发;而当前的暴涨与暴跌均由外部因素驱动。目前既非“寒冬”,也非“暖春”。

-

监管后的三层市场结构: 市场已分裂为合规区、非合规区以及共享基础设施;过去的“滴漏效应(Trickle-down effect)”已经消失。

-

ETF 资金的局限性: 资金停留在比特币内部,并不会流向合规区之外。

-

下一轮牛市的前提: 需要“杀手级应用”的诞生,加上有利的宏观经济环境。

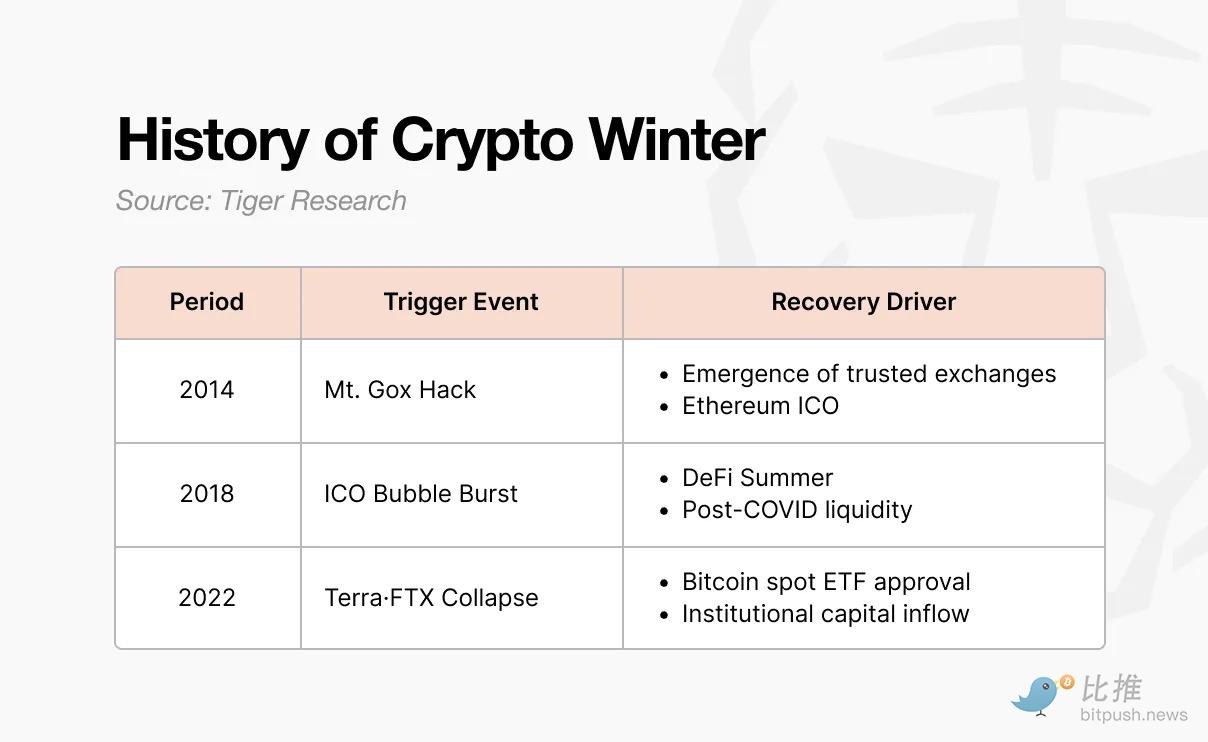

1. 历次加密寒冬是如何演变的?

第一次寒冬发生在 2014 年。 当时 Mt. Gox 交易所处理了全球 70% 的比特币交易量。由于黑客攻击,约 85 万枚 BTC 凭空消失,市场信任彻底崩塌。随后,具备内部控制和审计功能的各种新交易所开始涌现,信任才得以缓慢修复。与此同时,以太坊通过 ICO(首次代币发行)诞生,为行业展现了新的愿景和融资方式。

这一 ICO 模式成为了下一轮牛市的火种。 当任何人都能发行代币并筹集资金时,2017 年的狂热被点燃了。仅凭一份白皮书就能融资数百亿的项目层出不穷,但其中大多数毫无实质内容。

2018 年,韩国、中国和美国相继出台严厉监管措施,泡沫破裂,第二次寒冬降临。 这次寒冬一直持续到 2020 年。新冠疫情后,流动性开始涌入,Uniswap、Compound、Aave 等 DeFi 协议受到关注,资金重新回流。

第三次寒冬最为惨烈。 2022 年 Terra-Luna 崩盘,引发了 Celsius、Three Arrows Capital和FTX的接连倒闭。这不仅是简单的价格下跌,而是整个行业的结构遭到了动摇。直到 2024 年 1 月,美国证监会(SEC)批准了比特币现货 ETF,随后伴随着比特币减半和特朗普的亲加密货币政策,资金才再次开始流入。

2. 加密寒冬的模式:重大事件 → 信任崩塌 → 人才流失

前三次寒冬都遵循了同样的演变逻辑:一个重大负面事件触发,导致信任体系崩溃,最终引发人才大规模流失。

-

始于重大事件: 无论是 Mt.Gox 被黑、ICO 监管打击,还是 Terra-Luna 崩盘及随后的 FTX 破产,虽然规模和形式各异,但结果如出一辙——整个市场陷入震荡和恐慌。

-

蔓延至信任崩塌: 这种冲击很快转变为信任危机。曾经讨论“下一步该建什么”的人们开始质疑加密技术是否真的具有实际价值。建设者之间的协作氛围消失,取而代之的是互相指责。

-

引发人才流失: 对前景的怀疑导致了人才撤离。那些曾在区块链领域创造动力的建设者陷入了悲观情绪。2014 年,他们流向了金融科技和大厂;2018 年,他们转向了传统机构和 AI 领域。他们离开这里,去了看起来更确定的地方。

3. 现在是加密寒冬吗?

从表面上看,过去加密寒冬的某些迹象在今天依然清晰可见:

-

重大事件:

-

特朗普迷因币(Trump memecoin): 市值曾在一天内达到 270 亿美元,随后暴跌 90%。

-

“10.10”爆仓事件: 美国宣布对华征收 100% 关税,引发币安史上最大规模的爆仓潮(190 亿美元)。

-

信任崩塌: 怀疑论在行业内蔓延,讨论重心从“建设”转向了“甩锅”。

-

人才流失压力: AI 行业飞速增长,提供了比加密货币更快、更丰厚的变现路径。

然而,很难将当前定义为典型的“加密寒冬”。 过去的寒冬爆发于行业内部——Mt. Gox 被黑、ICO 归零、FTX 暴雷,这些都是行业自毁长城。

现在的情况截然不同:

ETF 的获批开启了牛市,而关税政策和利率变动驱动了下跌。是外部因素拉升了市场,也是外部因素拖累了市场。

建设者们也并未离场:

RWA(现实世界资产)、perpDEX(永续合约交易所)、预测市场、InfoFi、隐私协议等新叙事层出不穷,且仍在持续迭代。虽然它们没有像当年的 DeFi 那样拉动全盘上涨,但它们并未消失。行业基本面没有崩溃,只是外部环境变了。

正如我们并未亲手创造这个“暖春”,所以目前也没有所谓的“寒冬”。

4. 监管后市场结构的根本性变化

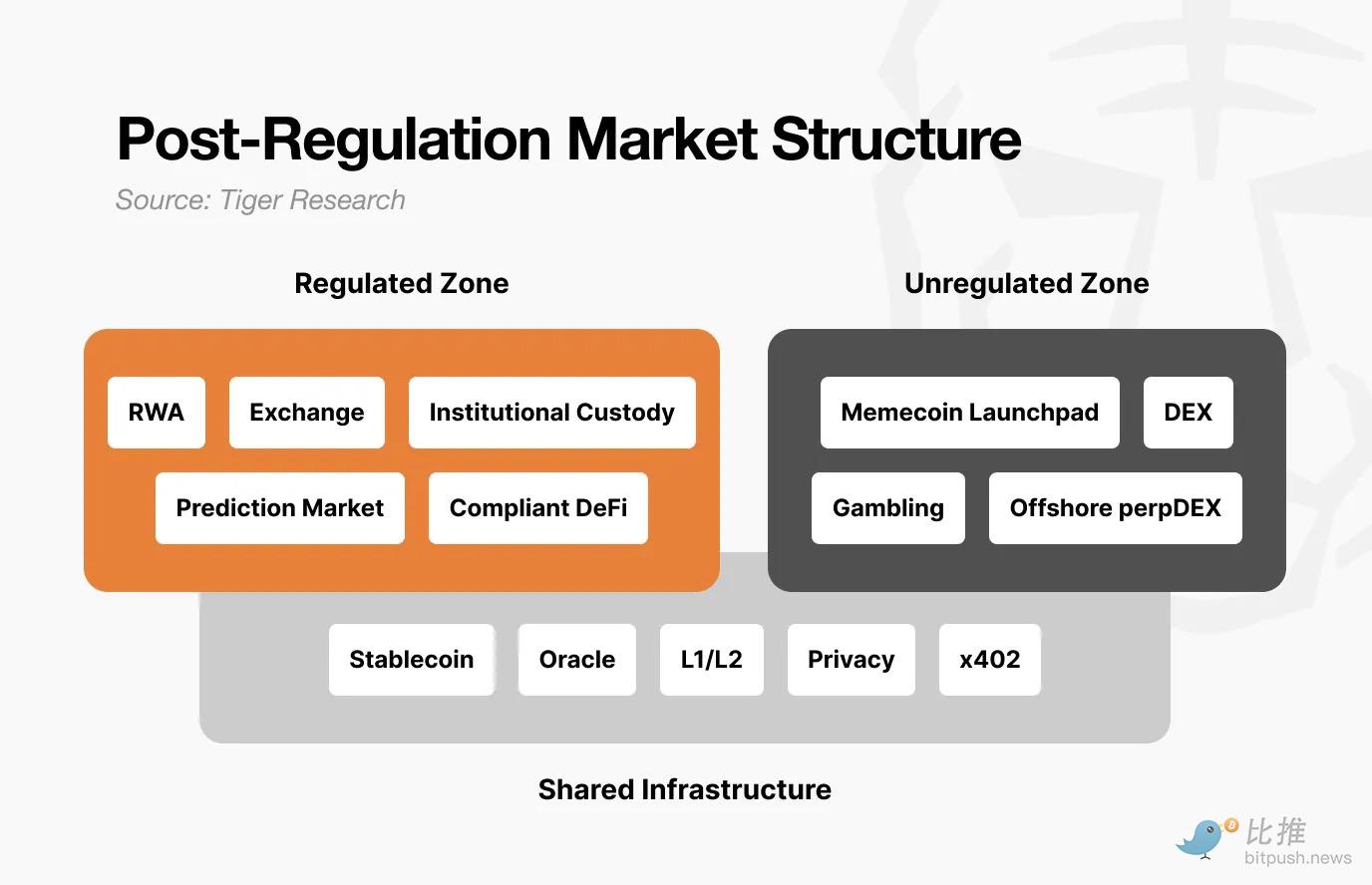

在这种现象背后,是监管后市场结构的深刻演变。目前市场已经分化为三个层面:1) 合规区,2) 非合规区,3) 共享基础设施。

-

合规区: 包括 RWA 代币化、持牌交易所、机构级托管、合法预测市场以及合规 DeFi。这些领域接受审计、履行披露义务并受法律保护。虽然增长较慢,但资金规模巨大且稳定。

-

特点: 进入合规区后,很难再期待过去那种爆发式的百倍收益。波动性降低,上限受限,但下限也同样有了保障。

-

非合规区: 这一领域未来的投机色彩将更加浓厚。门槛低、节奏快,今天暴涨 100 倍、明天跌去 90% 将成为常态。

-

意义: 这一空间并非毫无意义。非合规区是创意的摇篮,一旦某个赛道被验证有效,它就会向合规区转移(如当年的 DeFi 和现在的预测市场)。它起到了“实验场”的作用,但其本身将与合规业务日益剥离。

-

共享基础设施: 包含稳定币和预言机。它们同时服务于两个区域。同一枚 USDC 既可以用于机构级的 RWA 支付,也可以用于 Pump.fun 的投机交易;预言机既为代币化国库提供数据验证,也为匿名 DEX 的强平提供支持。

这种分化改变了资金的流动路径。

在过去,比特币上涨会通过“滴漏效应”带动山寨币齐涨。现在不同了:通过 ETF 进场的机构资金停留在比特币内便戛然而止,合规区的资金不再流向非合规区。 流动性只停留在价值被证明的地方。甚至比特币本身,作为避险资产的属性也尚未在风险资产面前得到充分证明。

5. 下一轮牛市的条件

监管框架正在完善,建设者仍在耕耘。接下来还需要满足两个条件:

-

非合规区诞生新的“杀手级应用”: 必须出现像 2020 年“DeFi 之夏”那样能创造全新价值的事物。AI 代理、InfoFi、链上社交都是潜在候选,但目前尚未达到触动全局的规模。必须再次形成“非合规区实验 → 验证成功 → 向合规区迁移”的良性流动。

-

宏观经济环境的配合: 即便监管尘埃落定、建设者努力、基建完善,如果宏观环境不支持,上涨空间依然有限。2020 年的 DeFi 热潮爆发于疫情后的全球大放水;2024 年 ETF 后的上涨也恰逢降息预期。无论加密行业自身做得多好,它都无法控制利率和流动性。行业内所构建的价值要获得广泛认可,宏观环境必须反转。

像过去那样“普涨”的加密赛季不太可能再现。 因为市场已经彻底分裂。合规区将稳步增长,而非合规区将继续剧烈波动。

下一轮牛市终会到来,但它不会眷顾每一个人。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 道琼斯指数收盘上涨 260.31 点,标普 500 和纳斯达克下跌

- 谷歌美股盘后跌超 6%

- 美CFTC推翻拜登政府时期的“事件合约”规则提案,为预测市场“松绑”

- 数据:600 万枚 wM 从 GSR Markets 转出,价值约 600 万美元

- 数据:50 万枚 TRUMP 从 Bitgo Custody 转入 Binance,价值约 208.5 万美元

- 数据:过去 1 小时 Binance 净流入 1.83 亿 USDT

- 数据:1115.86 万枚 wM 从 GSR Markets 转出,价值约 1115.86 万美元

- 数据:209.72 万枚 MORPHO 转入 Coinbase Prime,价值约 268 万美元

- SpaceX据悉已开始向非美国银行发出IPO推介邀请

- 特朗普:利率将会下调,几乎毫无疑问

- 特朗普:沃什明白我想要降低利率

- CME Group CEO:该集团正考虑推出自己的“CME币”

- 贝森特:外资持续流入美国国债和股市

- SOL 下行触及 90 美元

- 美国股市延续跌势,纳指跌超 2%,特斯拉跌幅扩大至 5%

- 网络状况监测网站DownDetector:OpenAI在美国的使用出现问题

- BTC跌破73000 USDT,24H跌幅4.09%

- 美劳工局将 1 月非农报告推迟至 2 月 11 日发布

- 现货黄金加速回落,跌破 4850 美元/盎司,日内跌 1.96%

- DOOD 短时涨近 9%,市值升至 3300 万美元

- 疑似 Multicoin Capital 正在大规模将 ETH 换仓至 HYPE

- Trend Research 疑似再次抛售 1 万枚 ETH,此前从 CEX 提出 3000 万枚 USDT 用于偿还借款

- Tether 于波场网络增发 10 亿枚 USDT

- 麻吉连遭 262 次清算后,再次充值做多 ETH 和 HYPE,ETH 爆仓价 1,933.21 美元

- 麻吉大哥遭 262 次清算后再次向 Hyperliquid 存入 249950 枚 USDC 做多 ETH 和 HYPE

- 某巨鲸割肉高位买入的 9,485 枚 ETH,亏损高达 2,427 万美元

- 某鲸鱼将 5 个月前买入的 9485 枚 ETH 全部出售,亏损 2427 万美元

- 数据:5923.47 枚 PAXG 转入 Paxos,价值约 2928 万美元

- Bitmine 以太坊持仓浮亏扩大至 73.57 亿美元,创历史新高

- 分析:比特币回落至 7.4 万美元,AI 股抛压拖累加密市场

- AI 担忧冲击科技股,加密市场和矿企集体承压

- 彭博分析师:比特币 ETF 投资者坚守信念,资产实际流出占比仅约 6%

- AMD 跌幅扩大至 16%,创下自 2018 年以来最大跌幅

- 美国共和党参议员敦促财政部购买比特币

- 比特币再次跌破 7.4 万美元

- 白宫官员:特朗普将于 4 月前签署加密市场结构法案

- 富达美元稳定币 FIDD 已上线,可供散户和机构投资者使用

- 特朗普:美方愿与中方加强合作,推动两国关系取得新发展

- 西班牙银行巨头 BBVA 加入欧盟银行稳定币项目,挑战美元主导地位

- 纳指短线拉升,日内跌幅缩小至 0.6%

- 以太坊充币恢复,过去 24 小时 CEX 净流入 8.38 万枚 ETH

- 分析师:市场看跌气氛开始具象化,ETH 或将测试 2000 美元整数关口

- 美参议院民主党人拟于晚些时候重启关于加密市场结构法案的讨论

- 比特币充币情绪延续,过去 24 小时 CEX 净流入 4,069.98 枚 BTC

- 比特币 8 分钟反弹 1.57%,回升突破 7.5 万美元

- 灰度向 Coinbase 转入约 1187 枚 ETH 和 1183 枚 BTC

- 数据:2615.53 万枚 ENA 从 Revolut 转出,价值约 356.86 万美元

- 纳指跳水超 1%,英伟达跌 2%,亚马逊跌 1.6%

- Vitalik 提议将预测市场与 DAO 引入创作者代币生态,弱化名人效应、强化内在价值

- K33 报告:比特币下跌重现四年周期担忧,但深度熊市或难重演

比推专栏

更多 >>- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

观点

比推热门文章

- 美CFTC推翻拜登政府时期的“事件合约”规则提案,为预测市场“松绑”

- 数据:600 万枚 wM 从 GSR Markets 转出,价值约 600 万美元

- 数据:50 万枚 TRUMP 从 Bitgo Custody 转入 Binance,价值约 208.5 万美元

- 数据:过去 1 小时 Binance 净流入 1.83 亿 USDT

- 数据:1115.86 万枚 wM 从 GSR Markets 转出,价值约 1115.86 万美元

- 数据:209.72 万枚 MORPHO 转入 Coinbase Prime,价值约 268 万美元

- SpaceX据悉已开始向非美国银行发出IPO推介邀请

- Tiger Research:下一轮牛市,等风来

- 特朗普:利率将会下调,几乎毫无疑问

- 特朗普:沃什明白我想要降低利率

比推 APP

比推 APP