值得信赖的区块链资讯!

值得信赖的区块链资讯!

市场并未回暖,只是对价重来:后做市商时代的加密再定价

作者:佐爷

原文标题:市场没有复苏,只有坦白:后做市商时代的加密重定价

网络效应不止于互联网。

水、电网都具备很强的排他性,非常适合「搞垄断」式集体经营,进而造福或祸害整个社会,但是,人和人的关系网却是天然分布式、去中心化的,即使是超级社牛也很难认识所有人。

Crypto 到底是一张资金之网,还是人和人的互动场?

中本聪显然认为是后者,点对点的交易模式,从这点起步,币圈的历史,就是随着资金的升值和扩张之旅,彻底拥抱资金的链接,而降低人和人的直接互动。

唯一合理的追问,这种资金网的密集度到多久会崩溃?

市场为何复苏

很多人还沉浸在 10·11 和 11·03 暴跌清算中无法自拔,在想合成稳定币、Vault 和 Yield 产品要多久才能恢复,但是 Hyperliquid 的 BLP 和 HIP-3 增长模式纷至沓来,Framework 准备的稳定币 YC 都在 Sky 上线。

还有 Aave 突然到来的 V4 和移动端理财产品 App。

从绝对数据上讲,现在确实是市场恢复期,但是从体感上而言,项目方似乎在紧抓历史趋势进行创新。

换言之,市场周期跟散户活跃度已经脱锚,这并不罕见,美国经济的基本面跟实体行业也没啥关系,川宝唯一心心念念的就是降息 + 股价,美国人和实体产业只是 Play 中的一环。

在本轮周期中,如果还认为存在比特币四年周期,那只是留在 2017 年的时光机,如同CloudFlare的闪崩,加密基础设施一直在变动。

Hyperliquid 代表的 DEX 确实抢占 CEX 市场,尤其是和 Meme 配合改变了代币估值、定价和分销体系,CEX 的时代肉眼可见的消亡中,Kraken 仅有 200 亿美元的估值,众多 CEX 转身扶持自己的 DEX。

在 2024 年高 FDV 冲击币安定价体系之时,VC 就已经死了,然后就到了做市商的天下:Hyperliquid 等一众 Perp DEX 背后是做市商,一众 YBS 项目背后也是做市商。

SBF 出身于 Jane Street,Jeff 出身于 Hudson River Trading,Variational 创始人出身于 DCG 做市部门。

甚至是 10·11 遭遇 ADL 清算的也是做市商首当其冲,福祸相依,做市商主导的市场结构比 CEX 主导更快速僵硬。

Web3Port 疯狂甩卖操作币价,DWF 反复熬鹰操纵币价,即使是 Hyperliquid 的 HLP 也面临此类指责,不论是中心化做市商,还是去中心化金库,只要参与做市体系,都无法摆脱操纵市场的嫌疑。

如果把当前的市场结构称为「复苏」,那么做市商受到重创,导致其没有能力继续操纵市场,反而让市场趋向平稳。

这并不罕见,2022 年 FTX 崩溃之前,市场传言 Alameda 一度占据 BTC 市场 20% 做市份额,在 SBF&FTX 传记《走向无限》中,SBF 承认他们是最早大举做市的专业公司。

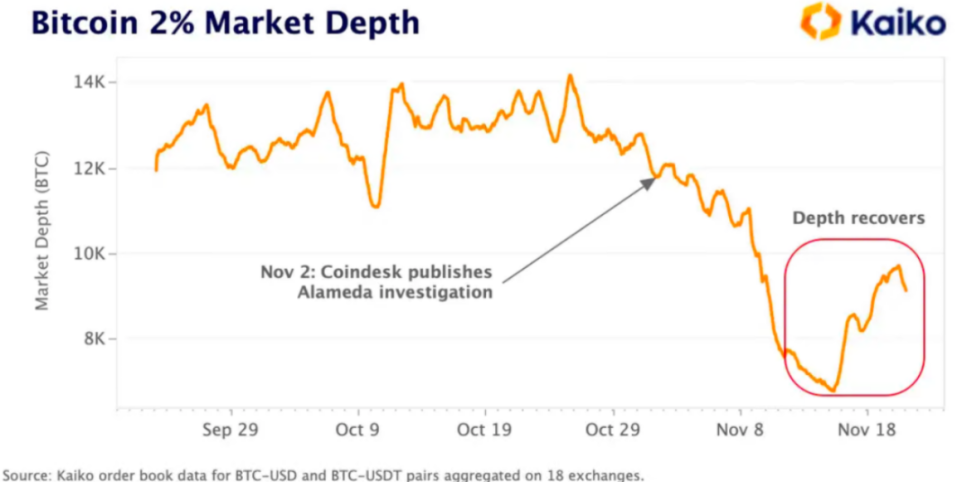

图片说明:BTC 流动性骤降 图片来源:@KaikoData

回到 10·11 的闪崩,从做市商的角度而言,是纯粹的技术性危机,或者说在此之前的交易流动性是技术性盛世:并没有散户在交易,而是做市商在买卖。

图片说明:10·11 流动性骤降 图片来源:@coinwatchdotco

做市商存在本身并不是问题,但是对于山寨币或者 TGE 新币而言,意味着巨大的抛售,空投猎人和撸毛党,甚至是 VC 和项目方自身,都会坚决抛售给做市商,用以锁定利润。

做市商会陷入两难境地,不操纵市场,则必然吃下所有垃圾币,或者是成为巫妖王,尽可能增加市场波动性,自己赚一点,偶尔也让市场参与方赚一点。

图片说明:主流做市商持仓 图片来源:@arkham

这里的推理有个巨大缺陷,只能看到做市商的持仓组成和变化,很难具体分析其如何在 CEX 内操纵币价,Hyperliquid 等 DEX 的数据相对透明,留待日后分析。

总结一下,市场并不是反弹,而是做市商遭遇重创,加之 YBS 项目的接连暴雷,导致做市商无力操纵市场,现在就是真实的价格机制在运行。

没有复苏,只有坦白。

自然垄断的 70% 定律

加密各个赛道细分,已经显现出具备「自然垄断」色彩的产品,比如 EVM,相对是比特币网络作为基础设施是失败的,大家都渴望 BTC,但是不想进行 P2P 交易。

除了 Jack Dorsey 等拥趸非要把比特币网络作为稳定币链用,BTCFi 的黄粱一梦已经足够真实和惨烈,停止对其的想象对整个行业都有好处。

在 EVM 之外,只有币安和USDT作为超级单品接近「垄断」概念,请注意,这和 CEX 遭遇 DEX 冲击,或者 USDC/USDe/YBS/Curator 创新冲击并不冲突。

超级单品≠赛道

换言之,币安和 USDT 是在努力做功抵御熵增,以太坊在经历连番自戕(无限花园、L2 scaling -> L1 scaling),甚至是现在转投隐私和 AI,都突出随心所欲的情况下,EVM 依然是主流选择。

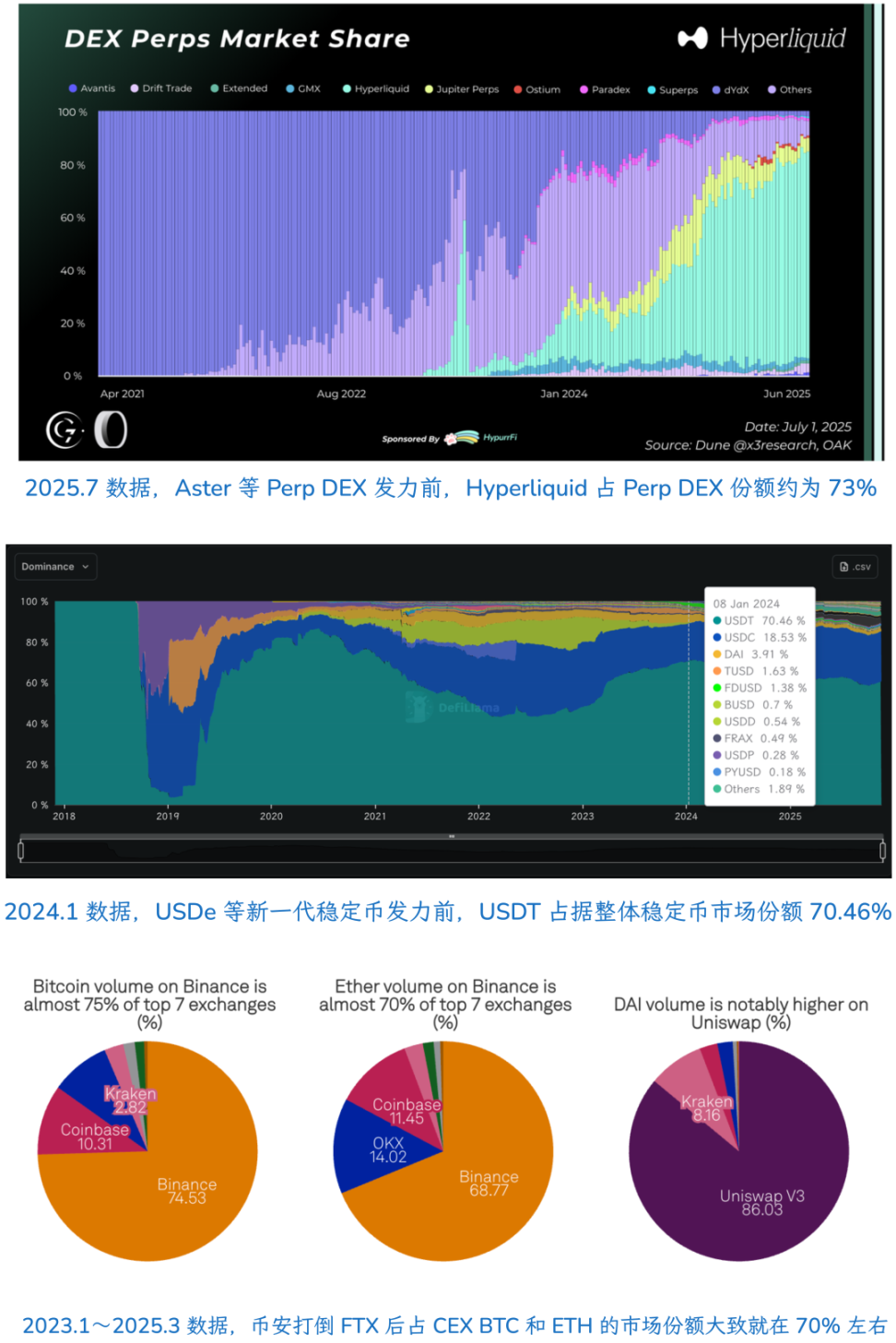

但是币安和 USDT 的市场份额,甚至是 Hyperliquid 在 Perp DEX 的份额,大致在 70% 左右触顶,随后需要更多市场动作来稳固当前地位。

图片说明:市场结构稳固下的份额 图片来源:@GLC_Research @defillama @SPGlobal

经验性的总结,在稳固的市场结构下,最头部项目可占据该赛道的 70% 市场份额,但是市场环境因时而变,目前 Hyperliquid、USDT 和币安的份额都已经降到 50% 以下。

当然,EVM 在总体 VM 赛道上绝对稳定,仅有 SVM 或者 Move VM 等极少数对手,可以视为进入超稳定结构。

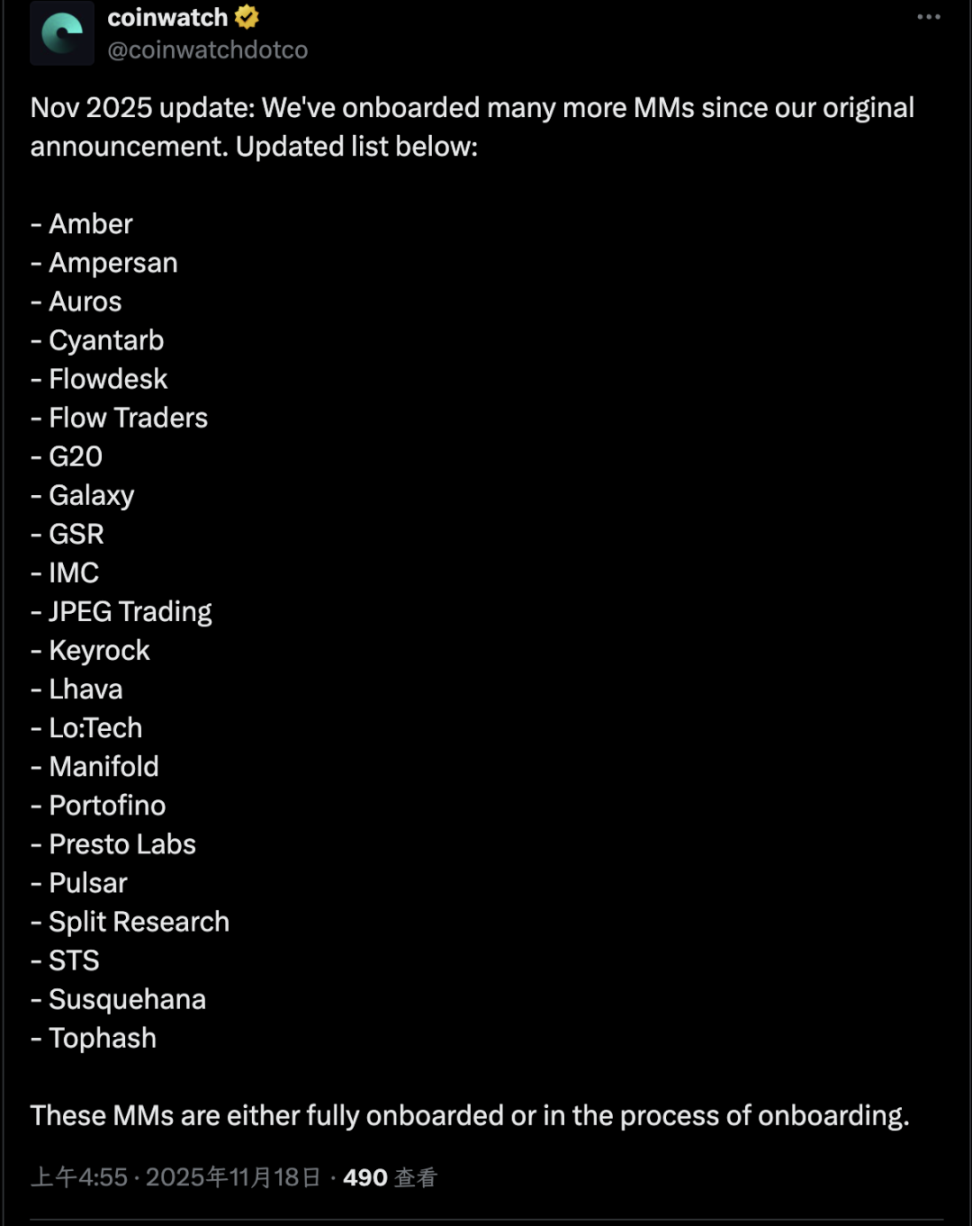

图片说明:主流做市商 图片来源:@coinwatchdotco

从这个角度再审视一次做市商,我们已知市场主流做市商最多 20 家,并且推测其在 10·11 前占据了市场主流地位,但是其并未达成自然垄断的地位,即使是强行维持,现在也已强弩之末。

那么下一阶段的市场结构会如何变化?

新老交替进行中

-

走传统金融的路就要被用传统金融的估值模型限制估值

-

走互联网金融科技公司的路就要被互联网规模估值限制

-

走出适合币圈估值模型的路,不被任何既有行业定义,才能像 AI 一样卷出 5 万亿头号玩家

最近市场确实很奇怪,Solana 作为RWA和机构采用的先锋,基金会主席 Lily Liu 突然说要重拾加密朋克梦想,结合以太坊重回 L1 Scaling 路线,还有前文提及的隐私概念,从 Zcash 火到无边无际。

Crypto 似乎在重新找回币圈的技术逻辑和估值体系,而这些都跟做市商的关系越来越小,即使是机构采用,也更多是「币圈项目要拿机构的资金去做 DeFi」,而不是「把币圈的 DeFi 卖给机构」。

一句话总结,对内去掉 MM,对外摆脱机构。

甚至是 OG 们也要跟上新时代,李林、肖风联名的 DAT 也直接胎死腹中,继击穿华人 VC 后,OG 的 Big Name 效应也要走入历史。

加密重拾自己的梦想,代价是甩掉其上的寄生虫体系。

参考下最成熟的美国资本市场,A16Z 是美国资本市场的一环,但是中国 VC 并不是,政府、国企(国有资本集团)和互联网企业(之前)才有钱。

映射到华人 VC 在 Web3 中的境遇,华人 VC 没有能力参与市场的定价和分销体系,做市商和 CEX 曾经是,但是在 10·11 后行业的链上化趋势愈发分明。

链上化≠去中心化。

典型如 Hyperliquid 是链上透明的,但并不在物理节点和代币经济学上去中心化。

哪怕是现实中的国企资本化改革,也不单纯是卖旧换新,而是要投入新产业,换一张新世界的门票。

从这个视角看,做市商最大的问题和 Meme 类似,流动性没有价值观,在极致的虚无 PVP 中,赚的盆满钵满,但是做市商无法作为行业主导性力量。

梦想和技术长期主义,Vitlaik 做的太多,MM 做的太少,还是要中庸一点。

结语

本质上,这篇文章写给我自己,理论上而言,市场应该在 10·11 和 11·03 后停滞不前,但是 TVL 下降并未阻碍 DeFi 的创新和自我修复,这让我百思不得其解。

Vault 、YBS(生息稳定币) 和 主理人 (Curator)还在进化中,市场比我们想象的更坚韧,如果这时候还抱着一个月前、甚至一个星期前的观念去看待市场,就会看不懂。

后 MM 主导行业时代,币圈价值观和产品盈利能力的平衡将重定义估值逻辑。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 美国金融科技公司Block拟裁员近半,并投入巨资研发AI工具

- 美股收盘,纳指跌超 1%,英伟达大跌逾 5%

- Grayscale高管:区块链和人工智能是互补的技术

- 美联储古尔斯比:利率可以下调,但不想在通胀缓解之前就提前大幅降息

- 古尔斯比:我对今年降息持乐观态度

- 古尔斯比:利率可下调,但不想提前大幅降息

- 古尔斯比:就业市场稳定,经济持续稳健

- Vitalik Buterin公布以太坊应对量子计算威胁的路线图

- 数据:ETH 跌破 2000 美元

- 贝莱德过去 1 小时从 Coinbase 提取 4309 枚 BTC,价值近 2.9 亿美元

- Resolv 和 Centrifuge 宣布合作,在 Aave 平台上推出 1 亿美元的代币化信用策略

- Benchmark 重申对 Hut8 的买入评级及 85 美元目标价

- 数据:ETH 当前全网 8 小时平均资金费率为 0.002%

- 数据:今日加密货币市值前 100 代币涨跌

- ZachXBT:成功押注 Axiom 的交易员“predictorxyz”关联地址是 Axiom 的活跃用户

- 美国两党议员提出法案保护区块链开发者免受刑事指控

- 纳指延续跌势,最新下跌 2%

- Rekt Capital:比特币熊市未结束,价格受阻于 68,000 美元

- 分析师:比特币反弹遭 6.8 万美元趋势线压制,熊市尚未结束

- 数据:英伟达跌幅扩大至 5%,现报 186.22 美元

- 美元指数 DXY 短线上扬 15 点,报 97.82

- 英伟达跌 5%,其支出回报及增长势头持续性引担忧

- BTCC:2 月储备金比率达 132%,储蓄产品认购总额突破 5000 万 USDT

- 某合约鲸鱼趁市场回落之际重启多单,现已做多 122 枚 BTC

- 美参议员回应 SBF 寻求赦免:若适用 CLARITY 法案刑期可能远超 25 年

- 美联储鲍曼:确保银行体系能够很好地支持数字资产活动,以负责任的方式鼓励创新

- Resolv 将 JAAA 基金集成到收益架构中,部署规模上限为 1 亿美元

- 比特币回落跌破 6.7 万美元

- BTC 短时跌破 67000 USDT

- DoubleZero 将于 3 月 9 日启动第二阶段委托计划,优化 Solana 验证者全球分布

- Binance Research:比特币杠杆比率数据或预示短期底部即将出现

- 英伟达业绩未消除 AI 担忧,美股开盘走低

- 美 SEC 将于 3 月 4 日举办私募市场估值圆桌会议,聚焦零售投资者准入

- 投资者静待美伊谈判结果,金价保持稳定

- MEV Capital 资管规模跌至约 3 亿美元,四个月缩水 80%

- 美股 Circle(CRCL)逆市上涨 7.47%

- Axiom 推广合作者 Devin 致歉社区,此前曾发布内部消息称 ZachXBT 曝光并非 Axiom

- 现货黄金短线下挫 30 美元,现货白银日内一度大跌 4%

- 美股加密股开盘涨跌不一,CRCL 涨 1.94%,HSDT 跌 6.45%

- 特朗普家族矿企 American Bitcoin 2025 年因持币导致全年净亏损 1.532 亿美元

- Goliath Ventures CEO 因涉 3.28 亿美元加密庞氏骗局被捕

- HyperLend 原生代币 HPL 已在 Hyperliquid 上线

- USDC 与 CCTP 将上线 Morph,提供跨链美元结算与支付应用

- OpenAI Codex 与 Figma 深化合作,推出代码与设计双向集成功能

- Aptos Labs 孵化的永续合约交易所 Decibel 已在 Aptos 主网上线

- MetaMask Card 在美国全面上线,推出金属卡及链上返现

- 某疑似内部人士押注 Axiom 会被 ZachXBT 指控存在内幕交易,获利 41.14 万美元

- Solana 财库公司 DeFi Development 战略投资稳定币协议 Apyx

- 币安选择希腊作为欧盟监管基地,赶在 MiCA 截止日期前提交申请

- 米兰:银行监管过度不利信贷创造,支持鲍曼议程

比推专栏

更多 >>- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

比推 APP

比推 APP