值得信赖的区块链资讯!

值得信赖的区块链资讯!

解析96亿巨鲸抛压:比特币冲刺15万前的“最后一战”?

来源:加密大椰子

原标题:比特币15万在望?巨鲸 96 亿美元抛压背后解析

比特币市场正经历一场极具教科书意义的多空博弈。在触及 123,250 美元的历史峰值后,BTC 在三周内展开 7.50% 的回调行情,期间一度下探至 11.3 万美元关键关口。

然而,资深分析师透过短期波动的表象,捕捉到更为本质的市场动向 ——50 天指数移动平均线(EMA)形成的强力支撑位,恰好与倒头肩形态的颈线位置形成共振,构筑起技术面意义上的 “完美底部” 结构。

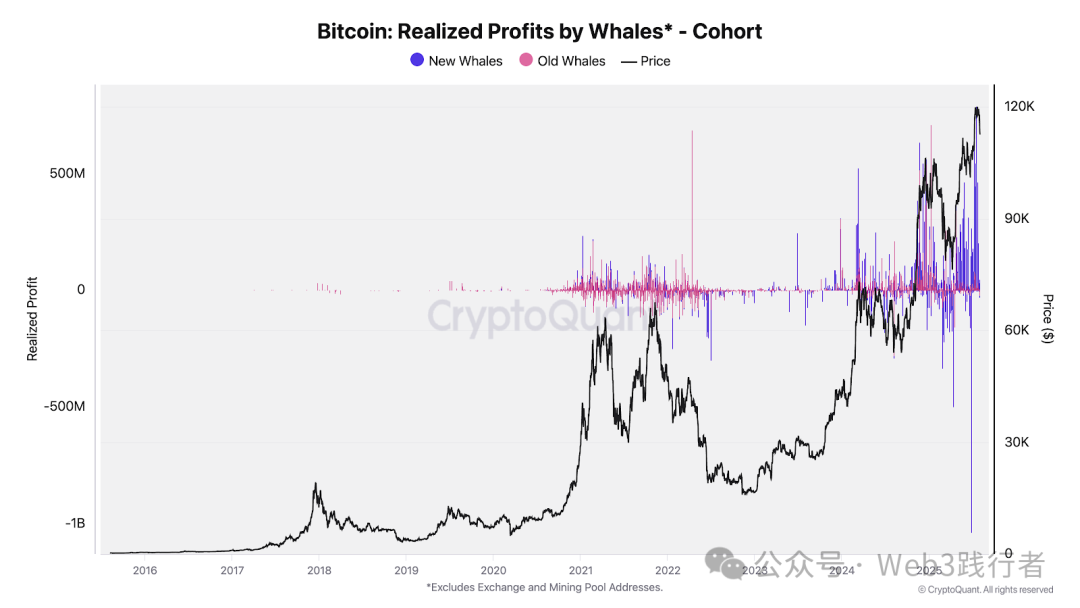

值得关注的是,链上数据所呈现的资金动向更具解读价值。市场近期出现的 96 亿美元 “老鲸鱼” 抛售行为,实则并非传统意义上的利空信号。回溯历史可以发现,这种量级的获利了结与 2024 年 3 月现货 ETF 获批、2024 年末特朗普胜选后的市场表现形成惊人呼应。

在上述历史性抛售事件之后,市场均在短暂整理后启动更为强劲的上涨行情,凸显出机构资金 “逢调整布局” 的操作逻辑正在延续。

双重支撑位构筑牛市行情启动支点

在比特币的日线周期图表中,当前价格走势正清晰呈现出典型的牛市修正轨迹。截至 8 月 3 日(周日),价格短暂下破关键的 50 天指数移动平均线(EMA,图表中以红色曲线标识)后迅速收复该位,这一技术形态完美复刻了 6 月行情的演绎逻辑 —— 彼时价格同样在跌破该均线后触发了幅度达 25% 的强势反弹行情。

更为关键的是,50 天 EMA 与倒头肩形态(Inverse Head and Shoulders, IH&S)的颈线位已形成强势技术共振。回顾 7 月底的突破性行情,价格成功站上该颈线后,当前的回调走势可视为对突破有效性的二次确认过程。若此关键支撑区域得以稳固坚守,技术面将正式打开量度涨幅空间,上行目标直指 148,250 美元。这一核心目标与周线周期的多重形态预测形成战略呼应 —— 其中圆底形态量度目标为 14 万美元,牛市旗形突破后的扩展目标则指向 15 万美元,多重维度的目标收敛进一步强化了中期上行逻辑。

市场结构已悄然转变:CME 市场 11.5 万美元附近的缺口已实现精准回补,高杠杆投机仓位得到有效清洗,融资利率也回归至健康中性区间。这一系列结构性调整为市场摆脱震荡格局、进入 “净多驱动型上涨” 阶段扫清了潜在障碍,奠定了更为坚实的上行基础。

96 亿美元抛压下的牛市周期冷却调节机制

-

2024 年 3 月:美国现货比特币 ETF 获批落地后,伴随 85 亿美元增量资金净流入市场,触发首轮巨鲸获利抛售;

-

2024 年 11 月:特朗普胜选事件推动比特币价格突破 10 万美元整数关口,市场情绪高涨期引发第二轮系统性减持;

-

2025 年 7 月:价格实现历史性突破 12 万美元里程碑后,早期持仓 “老鲸鱼” 单次转移 8 万枚比特币(按当时市值折合约 96 亿美元),构成第三轮集中抛压。

这些标志性的 “巨鲸资金沉降” 事件,均对应着市场 2-4 个月的盘整周期,成为牛市进程中自然释放获利压力、调节上涨节奏的内在冷却机制,体现了大资金对市场周期的主动管理策略。

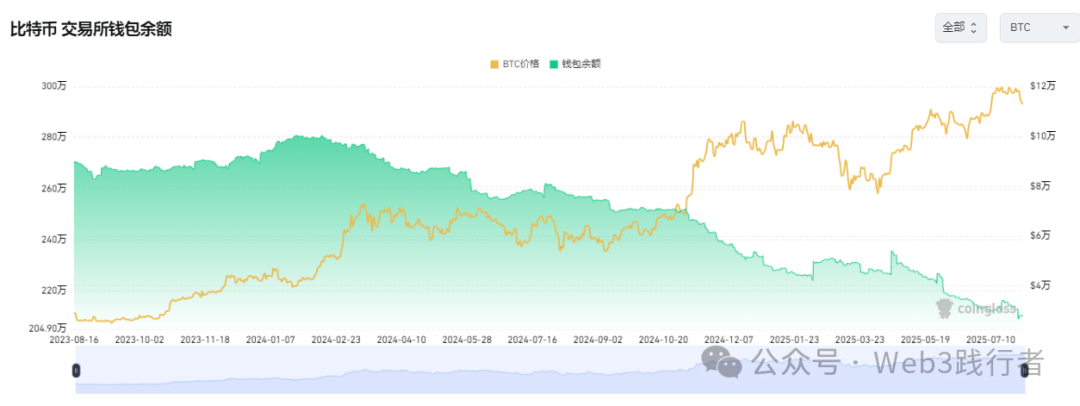

然而当前链上数据呈现出:巨鲸群体的战略囤积行为仍在持续深化。持有 10 至 10,000 枚比特币的中大型持仓地址,过去 30 天内净增持规模已达 83,105 枚;与此同时,交易所总余额降至 244 万枚的六年以来最低水平。

降息周期开启下的流动性红利窗口

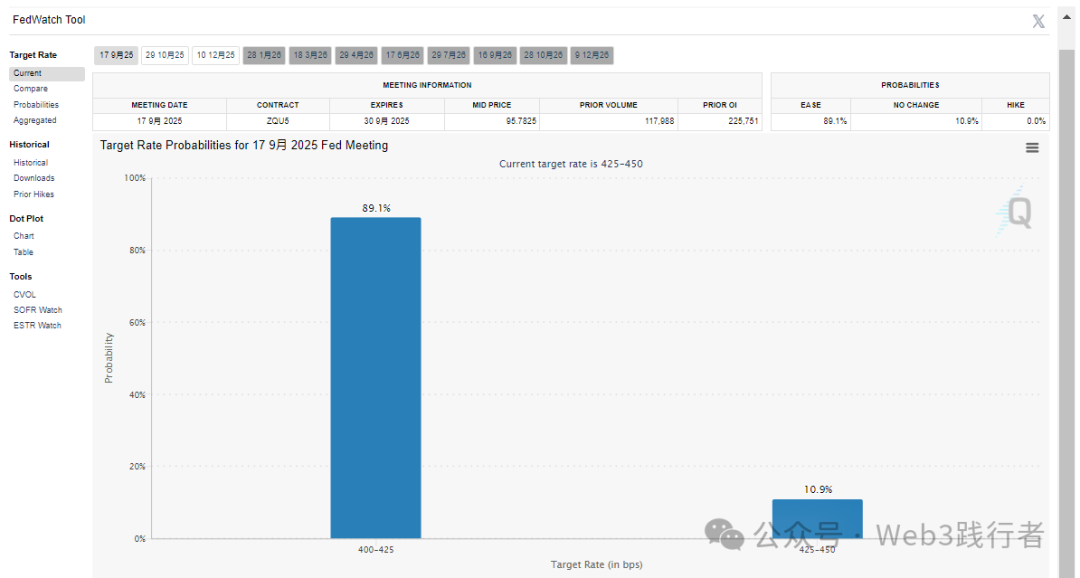

比特币的上行逻辑正与全球货币政策周期形成深度耦合。美国 7 月非农数据超预期疲软 —— 新增就业仅 7.3 万人,失业率同步攀升至 4.2%—— 这一关键宏观信号彻底重塑了市场预期,推动美联储 9 月启动降息的概率飙升至 80%。此轮预期转变恰恰印证了此前雪球专栏的前瞻判断:在 31 万亿美元国债发行压力与降息周期形成的政策叠加效应下,比特币作为抗通胀与资产重估工具的属性将进一步凸显,成为 “财政主导” 宏观范式下的核心受益资产类别。

当前加密市场的资金流入格局正发生深刻的结构性转变:

-

ETF 赛道持续领跑吸金:现货比特币 ETF 市场保持强劲资金磁吸效应,过去两周净流入规模达 29 亿美元。行业龙头贝莱德旗下产品持仓量突破 70 万枚比特币,其管理费收入已实现对标普 500 ETF 的碾压式超越,彰显机构资金对加密核心资产的配置偏好。

-

传统企业布局加速货币化:实体企业的加密资产储备战略持续深化,墨西哥酒店业巨头斥资 5 亿美元加码比特币持仓,日本 Metaplanet 公司持仓规模突破 2200 枚;更值得关注的是,医疗、芯片等传统制造业领域企业开始跟进布局,标志着加密资产从投机标的向战略储备资产的属性迁移。

-

以太坊 ETF 实现逆袭突破:以太坊现货 ETF 创下连续 10 周零资金流出的纪录,单月吸金 35 亿美元刷新行业纪录。其稳定的质押年化收益(约 4%)使其逐步具备 “数字债券” 的资产特征,成为风险偏好较低的机构资金新选择,推动以太坊生态资本厚度显著提升。

历史周期与技术形态的共振验证

多项技术分析模型与周期规律共同指向 14 万 – 15 万美元的核心目标区间,形成多维度验证体系:

-

圆底形态量度推演:日线级别突破 106,660 美元颈线位后,根据经典形态量度法则,上行目标测算为 14 万美元,较当前价格存在 37% 的理论涨幅空间;

-

VIX 波动率关联模型:当标普 500 波动率指数(VIX)处于 18 以下的 “低风险偏好” 环境时,比特币网络经济学家 Timothy Peterson 的量化模型显示,未来 100 天价格目标指向 13.5 万美元,该模型历史预测准确率高达 95%;

-

减半周期时空规律:2024 年 5 月第四次区块奖励减半事件后,复盘历史数据可见,减半后 12-18 个月通常出现牛市峰值,2025 年 10 月由此成为本轮周期的关键时间窗口。

支撑这些目标实现的底层逻辑,在于比特币正在经历深刻的 “资产再定价” 进程:其属性已从边缘投机标的彻底蜕变为企业资产负债表的战略性配置工具。当 MicroStrategy 持仓量突破 19 万枚、贝莱德将其纳入万亿美元资管版图,比特币的市场流动性已实现对黄金的超越,逐步确立 “企业储备资产标配” 的新定位。

市场情绪与资金动作呈现显著分化:主流媒体维持观望姿态、散户群体受非农数据扰动出现恐慌情绪之际,机构级精明资金正借机完成布局。从 CME 市场缺口精准回补到巨鲸持仓换手完毕,从美联储降息预期持续升温到实体企业囤币潮蔓延,技术面信号与基本面逻辑已形成强力向上共振。若历史周期规律延续,当前的震荡整理阶段或将成为比特币冲击 15 万美元前的最后一轮筹码清洗过程。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 世界黄金协会:黄金价格波动小,与股票的表现存在不对称性

- CleanSpark 披露 1 月挖矿产出 573 枚 BTC,总持仓量达 13,513 枚

- 世界黄金协会:黄金在繁荣时期产生正回报的动态很可能会持续下去

- Ripple Prime 集成 Hyperliquid 扩展机构衍生品交易接入

- 分析:比特币自 2024 年底以来未再“超买”,熊市或已持续逾一年

- 过去 1 小时全网爆仓超 3000 万美元,ETH 爆仓达 1204 万美元

- 纽约期银站上 91 美元/盎司,日内涨 9.24%

- ETH 跌破 2200 USDT,24H 跌幅 4.74%

- ETH/BTC 汇率 7 日跌超 12%,30 日下跌 14.54%

- Matador 签署股权分配协议募资 3000 万美元以增持比特币

- 现货白银日内暴涨 7.00%,现报 91.18 美元/盎司

- 美国财政部季度再融资声明:规模维持在 1250 亿美元

- 数据:过去 24 小时全网爆仓 7.01 亿美元,多单爆仓 5.28 亿美元,空单爆仓 1.73 亿美元

- ProShares 推出美国首只一键买入前 20 大加密资产ETF

- Bitnomial 上线美国首个 Tezos(XTZ)合规期货产品

- 小非农ADP 就业人数不及预期,美国劳动力市场继续放缓

- 摩根大通:1 月份美国上市比特币矿企总市值增加 110 亿美元,环比增长 23%

- 某交易员的 BTC 和 ETH 空单目前共浮盈 3,150 万美元

- Fold 拟将比特币奖励和日常消费整合到一个金融平台

- 福布斯:5 万美元警报拉响,比特币大跌引发加密市场崩盘担忧

- 花旗:比特币接近美国大选前支撑位,ETF 资金流入已明显放缓

- ADP 公布前美联储 3 月维持利率不变的概率为 90%

- 预测市场 Opinion 完成 2000 万美元 A 轮融资,Hack VC 等参投

- CoinShares 向美 SEC 提交修订版 F-4 注册草案推进 SPAC 合并上市

- 机构撤离以太坊 ETF:Apeiron 清仓 ETHA,套现约 900 万美元

- 分析:BTC 进入压力测试阶段,亏损 UTXO 逼近历史高风险区间

- 路透调查:2026 年金价预计平均 4746.50 美元/盎司,2027 年为 4745.42 美元/盎司

- 分析:7-8 万美元为 BTC 价格薄弱区,盘整时间或将延长

- Morph 集成 Chainlink CCIP,为 BGB 提供统一的跨链标准

- 摩根大通发布全球家办报告:72%没有黄金投资,89%不持有加密货币

- 特朗普次子:特朗普集团与 Patriot Token 没有任何关联

- Strategy:2025 年优先股股息分派将按免税资本返还处理

- 香港证监会将“ADG platform/格睿德”列入可疑虚拟资产交易平台警示名单

- 55 年数据揭示黄金牛市路径:历史回撤重演,结构性支撑仍在

- 纳斯达克拟推“快速纳入”新规,应对 SpaceX 等大型 IPO

- 美参议员敦促审查科技巨头 AI 交易的反垄断风险

- 某实体在 Hyperliquid 大量抛售 ETH,以偿还其在 Aave 上的贷款

- Apeiron Capital 出售贝莱德以太坊 ETF 全部持仓,规模近 900 万美元

- 分析:多项数据显示比特币下行趋势或尚未结束

- 美股盘前加密货币概念股涨跌不一,BMNR 跌 0.94%

- 某沉寂 9 个月鲸鱼过去 2 天买入 8806 枚 ETH,购买均价 2271 美元

- 分析:链上指标显示 BTC 或接近周期底部,“盈亏筹码”趋于收敛

- BNB Chain:AI 代理经济标准 ERC-8004 已部署于 BSC 主网及测试网

- 贝莱德向 Coinbase 转入 6648 枚 ETH,价值近 1500 万美元

- 加拿大投资业监管组织正式确立临时加密货币托管框架

- 美国众议院金融服务委员会主席:对鲍威尔调查或使沃什美联储主席提名确认更加困难

- 彭博社:黄金反弹,加密货币持续承压

- 瑞盛亚洲减持价值超 1600 万美元的贝莱德以太坊 ETF

- Bitwise 推出数字资产模型投资组合解决方案

- 香港金管局发布金融科技推广蓝图:探索分布式账本技术和 AI 应用并推出量子准备度指数

比推专栏

更多 >>- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

观点

比推热门文章

- 过去 1 小时全网爆仓超 3000 万美元,ETH 爆仓达 1204 万美元

- 纽约期银站上 91 美元/盎司,日内涨 9.24%

- 数据:ETH 跌破 2200 美元

- ETH 跌破 2200 USDT,24H 跌幅 4.74%

- ETH/BTC 汇率 7 日跌超 12%,30 日下跌 14.54%

- Matador 签署股权分配协议募资 3000 万美元以增持比特币

- 现货白银日内暴涨 7.00%,现报 91.18 美元/盎司

- 美国财政部季度再融资声明:规模维持在 1250 亿美元

- 数据:过去 24 小时全网爆仓 7.01 亿美元,多单爆仓 5.28 亿美元,空单爆仓 1.73 亿美元

- ProShares 推出美国首只一键买入前 20 大加密资产ETF

比推 APP

比推 APP