值得信赖的区块链资讯!

值得信赖的区块链资讯!

观点:为什么Bittensor是一个骗局,TAO正在走向归零?

原文作者:思维怪怪

开个长贴,记录下自己的思考:为什么 Bittensor是一个骗局,$TAO 正在走向归零?

首先,Bittensor 虽然官方一直标榜自己是一个「公平挖矿」的项目,但实际上底层 Subtensor 既不是 PoW 公链,也不是 PoS 公链;而是一个由 Opentensor Foundation(Bittensor 的基金会)负责的单机链,机制非常黑盒。

至于所谓的「三巨头+参议院」二元治理结构,三巨头是 Opentensor Foundation 的三名员工,参议院是排名前 12 的验证节点,全部都是自己人或者利益相关方。

其次,2021 年 1 月 3 日「Kusanagi」发布,标志着 Bittensor 网络的激活,允许矿工和验证者开始获得第一批 TAO 奖励。从网络激活到 2023 年 10 月 2 日上线子网的这 2 年零 9 个月,Bittensor 总共已经挖出了 538 万枚 TAO。但没有文档或资料说明从 2021 年 1 月 3 日到 2023 年 10 月 2 日子网上线这段时间内产生的代币通过什么规则分配,以及最终流向。

可以合理揣测这部分代币是被内部成员和利益集团瓜分了,因为 Bittensor 不像比特币,它是由 VC 孵化和投资的。

如果用这部分代币除以现在的发行量 861 万,就是有至少 62.5% 的 TAO 处于内部成员和利益集团手中。此外,Opentensor Foundation和一些投资的 VC 也运营着 Bittensor 上的验证节点业务,所以他们手上的筹码比例只会比 62.5% 这个数字更多。

和前几天雪崩的 OM 一样,所有你不知道市值为什么这么高的项目,它们畸形的市值往往是由可怜的流通量造就的。

Billions marketcap backed by poor liquidity.

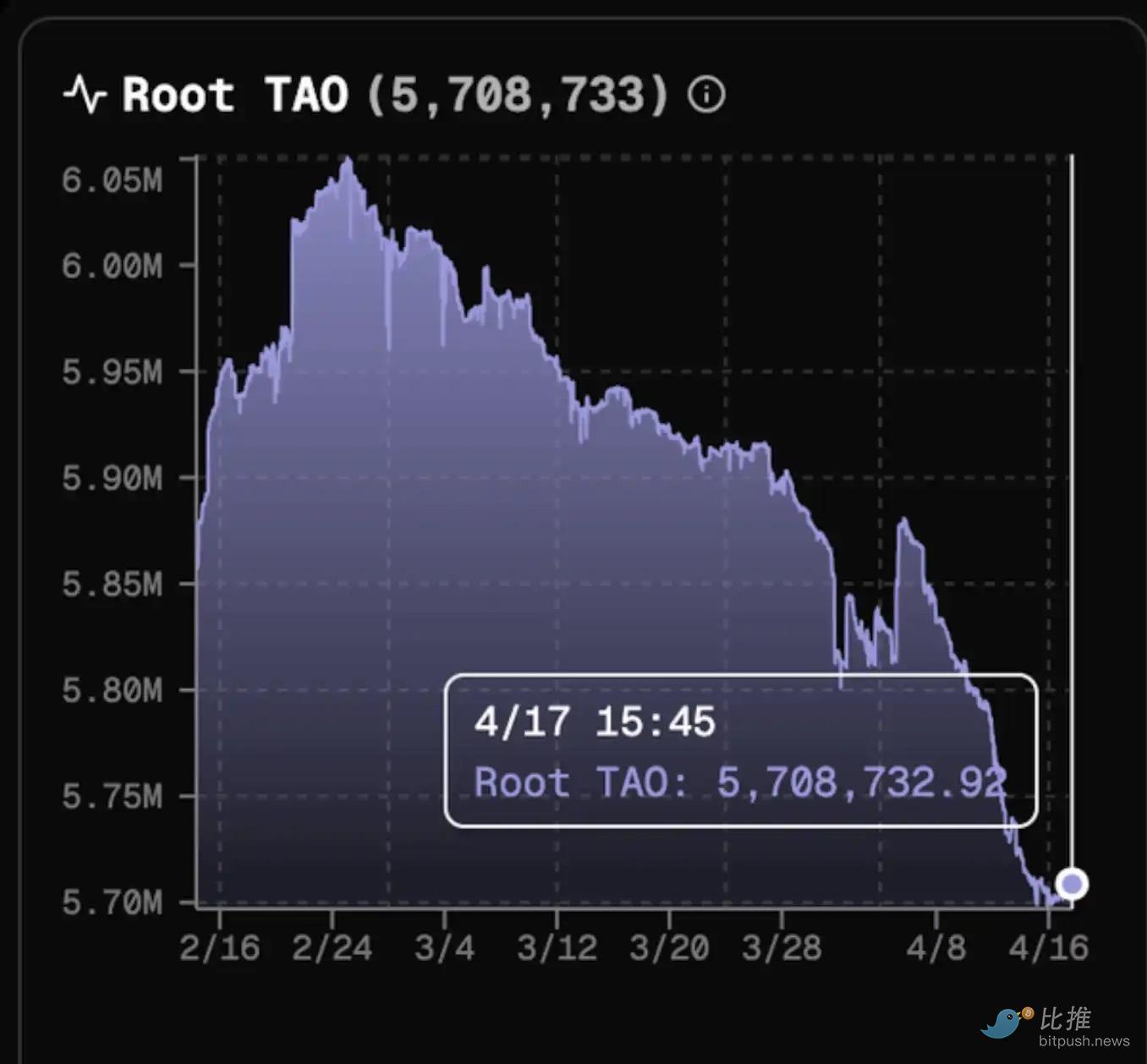

下面这张图展示了 TAO 的历史质押情况,千万不要被它骗了,以为 TAO 的质押率是从低到高慢慢变多的。之所以这么画,是因为 TAO 在剧烈通胀。

实际上,TAO 的质押率从来没有低过 70%,最高的时候接近 90%。按照 TAO 目前的市值 20 亿美元来算,也就是说有至少 14 亿美元的 TAO 从来没有参与到流通当中。TAO 的实际市值其实只有 6 亿美元,而对应的 FDV 高达 50 亿美元,典型的低流通、高市值项目。

所谓的市值第一的 AI 项目,泡泡是如何被主力庄家吹大的,请君细品。

最后,所谓的 dTAO 升级其实更像是给 OG 们提供退出流动性的机会。让你为了买高倍涨幅的子网代币,接盘利益集团手里的 TAO。

根据三盘理论,Bittensor 今年 2 月的 dTAO 升级是在「分红盘」难以为继的情况下,不得不引入新的庞氏骗局模型「拆分盘」和「互助盘」来去杠杆化。核心目的,就是在旧叙事走弱、外部流动性快被榨干的情况下,编造新叙事吸引新的外部流动性继续榨。

首先是「拆分盘」:通过让全部子网发行代币,TAO 成功定位为所有 Bittensor 子网代币的基础货币,其价值由几十个(还会越来越多)子网的代币支撑。

由于交易池子深度差,子网代币常常有惊人的涨幅。借此,Bittensor 向外界展示了一副生态能提供高 ROI 机会的伪装面具。而子网 Alpha 代币提供的夸张名义 ROI,人为地为 TAO 创造了巨大的买压,并为根网络验证节点抛售 TAO 打掩护。

遗憾的是,Bittensor 封闭的生态系统,加上从牛转熊的市场环境,导致 dTAO 升级并没能够吸引足够的外部流动性进来,甚至内部流动性(那些在根网络质押的 TAO)也没有得到足够地调动激活。

同时,子网的准入门槛下降和数量不设上限,导致过多过快的发币稀释了 Bittensor 生态本就不多的整体流动性。

其次是「互助盘」。可惜的是,Bittensor 的子网发币并不能建立像 Solana 上 Pump.fun 一样资金可以高度流转的互助盘模式,因为 Bittensor 的网络基建非常差,甚至不同子网代币之间无法进行交换,导致子网代币的参与者很难在不同子网之间迁移流动性。这更加恶化了高拆分率带来的流动性稀释问题,做不到像一样可以让资金留在场内持续参与投机。

一旦根网络的质押大户开始集体出逃,场内场外的流动性将会迅速干涸。

The moment you sell, game over.

那么大户们在出逃吗?答案是「他们在出逃」!

那么大户们在出逃吗?答案是「他们在出逃」!

自 dTAO 上线以来:

➤ Bittensor 协议向子网池注入 45 万枚 TAO

➤ 15 万枚 TAO(33%)通过「自动卖出」的机制流向根网络验证节点

➤ 根网络质押量(τ₀)减少了 15 万枚(586 万 → 571 万)

这意味着:

30 万枚 TAO(≈7,000 万美元)从根网络成功出逃,并且可能在 CEX 中被清算。

而且,之前 Bittensor 的基本盘是子网和矿工。Bittensor 之前的模式像 VC,发钱给项目让它们先专注于构建有价值的业务模式,而不用立刻操心怎么赚钱确保收支平衡。这是吸引项目在 Bittensor 上做子网的核心原因。

而项目为 Bittensor 吸引来了提供算力(用 Bittensor 的话是「智能」)的矿工,这种「你好我好大家好」的局面是 Bittensor 能够成为第一大市值的加密 AI 项目的核心原因。

但是 dTAO 升级之后,子网项目方、矿工和验证节点的利益不再一致,原先的「你好我好大家好」不复存在。dTAO 模型对于子网项目方而言没有任何好处,经济模型的崩塌是 Bittensor 目前最大也最根本的问题。

在 Bittensor 的 dTAO 模型里,子网 Alpha 代币是我们在子网质押 TAO 所获得的一种「权证」,根本不是一般意义上可以流通的 Token。这就导致子网项目方很难为这些代币发明什么有效的 Tokenomics。这些 Alpha 代币除了能够生出更多的 Alpha 代币之外,对散户而言没有任何用处。根据我的观察,子网项目方为了拉币价,现在最常见的办法就是宣布用项目收入回购 Alpha 代币,例如 Chutes(SN64)。

但如果 Subnet Owner 只能通过这种方式给 Alpha 代币赋能的话,那搞笑的事情就来了。dTAO 分给子网项目方的 18% Alpha 代币,就永远只能砸项目方自己手里了。毕竟你都宣布要用项目收入回购了,干嘛还要卖出自己的代币呢?

卖出和回购是矛盾的。

因此,子网所有者不仅不能从 dTAO 模型中获得任何收入,甚至不得不补贴它:创造外部收入并将其注入到它们的子网 Alpha 代币中。这意味着,子网项目方和矿工本质上都是在为验证节点打工。验证节点作为 Bittensor 网络的特权阶级,不仅不能做有任何价值的事情,而且从 dTAO 升级一开始就可以持续不停地卖出子网 Alpha 代币,流向根网络的 TAO 占每天排放的高达 1/3。

Bittensor 之所以能够吸纳别的项目来它们上面建立子网,本质上是因为之前的 TAO 排放对于没有收入的新兴项目而言是一种很好的补贴机制,让这些项目只需要专注于要跑通的业务模型上。

如果这种补贴机制不仅消失了,甚至还要反过来的话,子网项目方为什么还要在 Bittensor 上建立子网呢?直接单干,收入全归自己,这不香吗?

因此,dTAO 模式作为利益集团出货的手段,正在伤害 Bittensor 发展至今的基本盘。虽然 Bittensor 生态大部分子网的业务模式都是一坨屎看都没法看,但没有了它们,Bittensor 也就失去了最后的遮羞布。

参考资料:

-

Bittensor 官方文档:https://docs.bittensor.com/

2. @harry_xymeng 老师的研报《Bittensor:音乐何时停止》:https://prism-pancake-61a.notion.site/Bittensor-432cf5c8ce954e3da3ccdac1faeef7c4

3. @thecryptoskanda 老师的《三盘理论——庞氏构建的终极指南》:https://x.com/thecryptoskanda/status/1872193691479351519

比推快讯

更多 >>- 多次反指全球资产巨鲸空原油多 BTC 及纳指遭多空双杀,月亏损达 730 万美元

- Strategy 或将出售优先股融资 3 亿美元,以继续增持比特币

- 马斯克:发起投票询问用户是否根据 X 广告购买过商品

- 彭博策略师:加密市场下跌或为“通缩多米诺”开端,伊朗局势可能触发美国衰退

- Starcloud:将于今年晚些时候在空间轨道开始挖掘比特币

- 近 12 小时原油爆仓金额位居全网前三,Hyperliquid 做空 CL 巨鲸合计遭千万规模清算

- 获利超 9480 万美元巨鲸存入 100 万美元 USDC 开设 CL 多单

- 数据:SOL 现货 ETF 上周净流入 2405 万美元

- 某巨鲸复制 Rune 交易做多石油价值 776 万美元

- Binance 及 CZ 在数十起恐怖组织攻击事件受害者提起的诉讼中胜诉,案件被驳回

- 某鲸鱼 20 倍做多石油相关品种,持仓额达 768 万美元

- 交易员 pension 杠杆做多 1000 枚 BTC,目前浮盈 970 万美元

- Peter Brandt:石油潜在目标价 214 美元,可适当关注航空股做空机会

- 数据:332.09 枚 BTC 从匿名地址转入 Binance,价值约 1.34 亿美元

- 慢雾 CISO:U 盘版 OpenClaw 存在安全风险

- 地缘政治言论推动能源板块走强,原油价格大幅拉升,Gate 原油合约交易量位居全球第一

- 某巨鲸 5 倍做空 9 万份 xyz:CL,价值 1020 万美元

- 美国财政部敦促国会通过“持有法”以授权加密平台冻结可疑资金

- 前 CFTC 主席:银行比加密行业更需要监管明确性

- 数据:多个代币出现冲高回落,COS 和 FARM 跌幅超 16%

- 某地址清仓 5064 枚 ETH,价值 998.9 万美元,平进平出

- Kalshi 与 Polymarket 两大平台近 2 年月均新增用户超 27 万人;后者单月留存率超 50%

- Ethena 团队近 10 小时向 Binance 存入 6500 枚 ETH

- 美联储传声筒:WTI 原油单日涨幅或创历史最高

- 科威特停止石油生产

- 比特币反弹突破 6.7 万美元

- 安全机构:疑似朝鲜黑客组织协同攻击加密货币企业窃取密钥与云资产

- RootData:VANA 将于一周后解锁价值约 351 万美元的代币

- 分析:若油价维持现水平 3 个月,美国通胀率将创 2023 年 9 月以来最高水平

- Polymarket 上 2026 年底前美国发生经济衰退的概率飙升至 41%

- 高盛:对冲基金正以近五年来罕见的速度增加对美国股市的看空押注

- 明天油价大幅上调,加满一箱油预计多花近 40 元

- 特朗普拒绝评论伊朗新领导人穆杰塔巴当选,我们等着瞧

- 美国股市期货市值蒸发超过 2 万亿美元

- 某鲸鱼的 CL 和 OIL 空单被完全清算,亏损 182 万美元

- Meme 币龙虾市值涨至 600 万美元新高,24 小时涨幅达 150%

- Sky 联创周末做多原油同时做空美股、以太坊,账户浮盈 200 万美元

- 知情人士:特朗普政府拟与古巴达成经济协议

- 加密恐慌指数降至 8,市场仍处于极度恐慌状态

- 数据:加密市场普遍下跌,BTC 一度跌破 6.6 万美元,仅 SocialFi 板块相对坚挺

- WTI 原油今晨涨超 20%,链上原油最大多头浮盈已达 170 万美元

- WTI 原油日内暴涨 30%

- 甲骨文为应对 AI 扩张带来的资金压力计划裁减数千个岗位

- 彭博社:加密货币市场再次成为交易员定价中东持续冲突的唯一公开窗口

- 数据:Hyperliquid 平台鲸鱼当前持仓 30.06 亿美元,多空持仓比为 1.01

- 数据:以太坊交易成本较历史高点已暴跌 99%,平均仅需 0.016 美元

- Coinbase CEO:平台目前托管全球超 12%加密货币资产

- 国际油价飙涨,Hyperliquid 上原油合约 24 小时成交量跻身第三

- AINFT 用户数突破 50 万

- 美、布两油涨势不止,WTI 原油涨 25%

比推专栏

更多 >>- 从 HSK 到 USDGO:香港两大持牌机构,开始「脱钩」

- There is no new boss YET

- New situation and new games|0305 Asian

- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

观点

比推热门文章

- 马斯克:发起投票询问用户是否根据 X 广告购买过商品

- 彭博策略师:加密市场下跌或为“通缩多米诺”开端,伊朗局势可能触发美国衰退

- Starcloud:将于今年晚些时候在空间轨道开始挖掘比特币

- 近 12 小时原油爆仓金额位居全网前三,Hyperliquid 做空 CL 巨鲸合计遭千万规模清算

- 获利超 9480 万美元巨鲸存入 100 万美元 USDC 开设 CL 多单

- 数据:SOL 现货 ETF 上周净流入 2405 万美元

- 某巨鲸复制 Rune 交易做多石油价值 776 万美元

- Binance 及 CZ 在数十起恐怖组织攻击事件受害者提起的诉讼中胜诉,案件被驳回

- 某鲸鱼 20 倍做多石油相关品种,持仓额达 768 万美元

- 交易员 pension 杠杆做多 1000 枚 BTC,目前浮盈 970 万美元

比推 APP

比推 APP