值得信赖的区块链资讯!

值得信赖的区块链资讯!

TI 视界|MXC 抹茶:在交易所赛道另辟蹊径

前言

在传统市场,类似的金融机构往往会被冠以“精品(Botique)”的名称。在数字资产市场中,依靠自身特色业务顽强存活下来并有所发展的亦可被称作“精品交易所(Botique Exchanges)”。而专注于挖掘新兴数字资产的 MXC 抹茶,走的无疑是一条相对另类的路。

核心观点:

• MXC 抹茶以非主流数字资产市场为突破点,打造比较优势;

• MXC 抹茶以新币种上线较快为特色,在市场中站稳脚跟;

• 通过使用风险分级来实现对非主流币种的风险控制,帮助投资者识别风险;

• 通过优化交易、风控、撮合机制,以实现对高风险、低流动性资产的流动性保护。

在数字资产市场日趋成熟的今天,留给新交易所的空间日益缩小。2017年6月之后成立的交易所中,除 Binance、Bybit、MXC 抹茶等少数以外,大多数交易所已经不知所踪。以衍生品市场为例,截至2021年3月25日,以交易量划分的前十家交易所已占据了超过四分之三的总交易量,而其他交易所总占比则不超过25%。尽管第一季度的数据显示中等规模交易所的崛起打破了衍生品市场的垄断格局,然而在现货交易方面,大型交易所的垄断状态还在持续:五大头部交易所占据了88.37%的市场份额(以交易量计)。

2021年Q1 数字资产现货市场份额分布情况,来源:TokenInsight

对于新交易所而言,要想在这种局面中生存下来,并获得一定市场份额,打造比较优势、在利基市场(niche market,指由已有市场绝对优势的企业所忽略的某些细分市场)中获得与综合性大型交易所抗衡的能力,是存续并发展的关键。盘点目前存续至今的新交易所,无不有其自身的“独门绝技”:MXC 抹茶以挖掘新兴数字资产通证交易闻名,Deribit 与 Bit.com 统治了期权衍生品市场。

在传统市场,类似的金融机构往往会被冠以“精品(Botique)”的名称。在数字资产市场中,依靠自身特色业务顽强存活下来并有所发展的亦可被称作“精品交易所(Botique Exchanges)”。在这些精品交易所中,专注于挖掘新兴数字资产的 MXC 抹茶,走的无疑是一条相对另类的路。非主流数字资产鱼龙混杂,一旦出现问题,对交易所的整体运营都会产生严重不良影响。

然而,作为一家从2018年4月开始展业的交易所,经历了至少两次数字资产变动周期以后,MXC 抹茶依然活跃在市场上,其业务也涵盖主流与非主流资产现货领域,并进一步扩展至数字资产衍生品领域,“麻雀虽小,五脏俱全”。通过对机制设计与交易数据的解析,我们得以一窥 MXC 抹茶的生存秘诀。

风险分级与流动性保护

风险分级

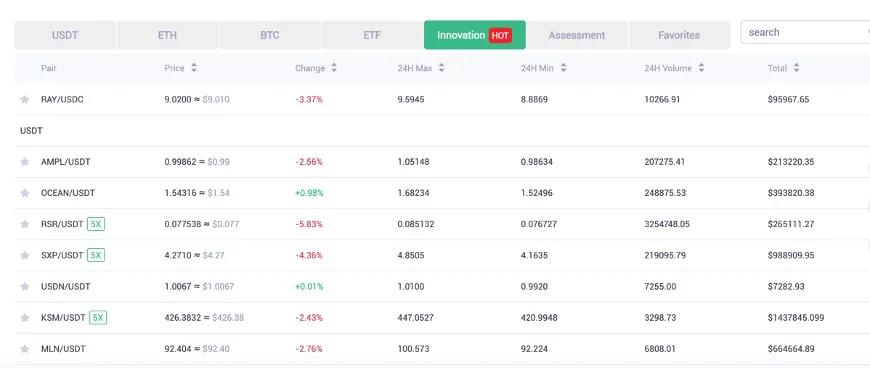

与市面上的诸多交易所相比,MXC 抹茶在交易机制中最明显的特征是根据风险等级对通证进行分组。从官网主界面可以发现,除了传统的按计价币种( USDT/ETH/BTC 等)分组外,MXC 抹茶额外加入了“考核区”与“创新区”两个分组。

根据 MXC 定义,两个分组包含的数字资产分别如下:

• 考核区:项目通常为早期新兴项目,有一定用户基础。考核区的项目考核时间限时60天,用户可以通过 MX 投票为项目续期。到期后项目将自动隐藏或下架,不再另行通知。考核期内对于开发顺利,交易人数和活跃度达到一定程度的项目可转板到创新区,项目在创新区经过一定考核后可转板到主板区。

• 创新区:交易品种为新型产品,全球流动性较小。创新区项目通常已上线币安、火币等其他头部交易平台,价格波动较大,有一定的共识基础及用户群体。

MXC 交易所官网主界面,来源:mxc.la

• 可以发现,MXC 抹茶的风险分级呈阶梯式。在“考核区”分组的数字资产风险最大,其次为“创新区”,最后为传统分组。

• 在“考核区”上线新币种速度相对较快。然而,进入传统分组的项目需要经过来自市场表现、用户活跃度等多个方面的评估与筛选(如上线主要大型交易所、交易量、流动性情况等),一定程度上避免了整体风险的增加。

• 此外,MXC 抹茶亦加入了动态市场监测与进展跟踪机制。该机制包含“考核期”与“投票”两个环节。考核期通常为60天,在此期间,MXC 抹茶团队与社区成员将针对开发进度、交易量、流动性等多个方向进行实时监测,一旦项目出现异常情况,社群与团队便可在平台发起投票,决定是否将相关项目从平台移除。平台币 MX 作为治理通证可参与相关投票。为激励用户投票,用户可根据投票数量占比获得该项目续期期间所产生的交易手续费总额的50%奖励。

流动性保护

对于非主流数字资产而言,由于上线时间、社群规模等多种原因,其交易量普遍相对较低、交易者数量相对较少,市场易遭恶意操纵,故流动性保护十分必要。MXC 抹茶采用了两种流动性保护措施:严格 API 交易限制与仅限价交易。

• 目前 MXC 抹茶支持的最大批量操作数目为20。此类措施对于量化交易与API 交易者而言相对不友好,但对于保证流动性而言至关重要,可以避免因大户通过 API 批量交易操纵市场或导致流动性枯竭等问题的产生。

• 对于未在大型交易所中发行的部分交易对而言,MXC 抹茶仅支持限价交易。此措施可以一定程度上防止挤兑风险,同时限价单可以保证用户在交易时有足量订单储备,亦可减少流动性枯竭发生的可能性。

从近期数据看,流动性保护在保证非主流数字资产流动性方面较为有效。根据 Coinmarketcap 流动性得分数据(综合滑点、订单簿深度等数据得出),截至 2021年4月6日,MXC 抹茶在 Binance 等大型交易所未上线的非主流数字资产中,共有68个交易对拥有100以上的流动性分数,部分流动性较好的交易对如下表所示。考虑到绝大多数非主流数字资产交易者均为小额交易(100-10000美元之间),100以上的分数表明该交易对的表现已经足以满足一般交易流动性所需,其滑点与订单深度亦在可接受范围内。

部分流动性较好非主流数字资产交易对及流动性得分,来源:Coinmarketcap, TokenInsight

合约交易:“三管齐下”

在永续合约市场,从交易量看,截至2021年3月25日,MXC 抹茶第一季度成交金额为 338.6 亿美元。然而,在永续合约市场,MXC 抹茶在部分非主流币种永续合约交易方面仍然具有一定特长,甚至不亚于综合大型交易所。

以 OCEAN/USDT 为例,MXC 与大型交易所在买盘侧近端合约规模与 Binance 不分伯仲,来源: MXC 官网,Binance 官网

对于非主流数字资产合约而言,流动性与客群是关键。

• 在合约方面,MXC 抹茶保护流动性的措施较为特别:降低挂单费用,提升吃单费用。与中等规模交易所与动辄0.1%甚至更高手续费的交易所相比,MXC 抹茶的交易费用相对较低,而挂单方面的优惠激励用户更倾向于使用限价交易而非市价交易模式,而这种模式在现货市场对于非主流数字资产的交易流动性保护作用已经得到了证明,在衍生品市场中作用亦较为明显。

部分交易所维持保证金率与手续费率对比,来源:TokenInsight

• MXC 抹茶采取的根据交易量给予折扣与奖励措施,以及交易赠金机制、“复活卡”机制,对新人及高风险非主流数字资产较为友好:交易折扣与奖励刺激了用户的交易积极性,“复活卡”机制通过“允许用户爆仓一次而不受损失”的策略,吸引了部分风险中性与风险厌恶客群,同时鼓励了新人的加入。而上述措施对于提高非主流数字资产合约的流动性而言,均具有积极作用。

MXC抹茶手续费折扣措施,来源:mxc.la

• 此外,尽管整体规模较小,MXC 抹茶在合约交易方面的风控系统依然完整有效,且针对低流动性情形进行了一定优化。除动态减仓机制、动态强平机制外,MXC 抹茶设计了合理价格标记系统,其合理价格等于标的指数价格加上随时间递减的资金费用基差。该系统将标记价格设置为合理价格而非最新交易价格,可以在市场流动性较差的情况下,一定程度上避免高杠杆产品发生不必要的强制平仓,对于交易量与流动性均较低的非主流数字资产合约而言帮助较大。

小结

非主流数字资产交易的核心在于流动性。一般来讲,足量客群是流动性的主要来源,但对于规模较小的交易所而言,客群规模的限制无疑增加了高风险币种交易的风险。MXC 抹茶的交易系统针对非主流数字资产交易的高风险、低流动性情形,在风控与撮合系统方面进行了一系列优化,在保证流动性的同时有效降低了交易风险,从而成功获得比较优势,凭借在利基市场中的领先地位,作为能够较快发掘新兴数字资产的精品交易所,在数字资产市场中成功生存下来,也获得了非主流数字资产永续合约交易方面的口碑积累。

风险提示

防范各类金融平台打着“区块链”和“虚拟货币”等旗号的非法集资活动,TokenInsight将严格遵守国家法律和监管规定,坚决抵制利用区块链进行非法集资、网络传销、1C0及各种变种、传播不良信息等各类违法行为。

如发现内容含敏感信息,请后台联系我们,我们会及时处理。

比推快讯

更多 >>- 数据:Polygon 每日 USDC 交易量创历史新高,突破 1200 万笔

- 以太坊链上 RWA 总价值突破 170 亿美元,相比去年增长 315%

- 美国银行:市场情绪依然极度乐观,AI 泡沫成为投资者最关注的尾部风险

- 观点:币安稳定币净流入连续三个月为负,储备金减少约 90 亿美元,资金持续流出交易所生态

- CryptoQuant.:币安持有 475 亿美元稳定币,占交易所总流动性 65%

- BVNK 获马耳他 MiCA 许可证,将扩展稳定币服务至欧洲

- 分析师:加密新基金数量触及 5 年低点,2023 至 2025 年募资总额仅与 2022 年全年接近

- Arkham:JELLYJELLY 未平仓合约量激增,或存在团体试图操纵币价

- TRM Labs:尽管遭主流交易平台下架,门罗币网络活跃度不降反升

- 数据:EtherFi 单用户收入达 256 美元,远超 Revolut、Wise、SoFi 等支付平台

- 数据:以太坊链上 RWA 资产总市值突破 150 亿美元

- 数据:若 ETH 突破 2,064 美元,主流 CEX 累计空单清算强度将达 7.08 亿美元

- 分析师:比特币每日净买入量仍大于开采量,但科技股下跌或将导致比特币持续承压

- 德国央行行长:欧元稳定币将为欧洲提供更多独立性,以摆脱美元稳定币的影响

- Polygon 昨天日交易费用收入超越以太坊

- 快餐连锁店 Steak'n Shake:支持比特币支付已推动销售额显著增长

- 粉丝仅 1300 名的巨鲸 0x58bro 通过做空 ETH 及 ENA 等资产浮盈 700 万美元

- Crypto.com 首席法务官:将与 DraftKings 等平台联合开发预测市场 OG.com

- 某鲸鱼地址今日将 129 枚 BTC 兑换为 4412 枚 ETH

- 美股盘前部分科技股走软,AMD 跌 1.3%

- 分析师:预计熊市将于 2027 年中结束,至少持续至 2026 年年底

- Polymarket 上“天价皮卡丘卡牌拍卖价”押注事件落幕,最终成交价超 1600 万美元

- 英镑稳定币发行商 Agant:英国加密立法最早或将于 2027 年生效

- 美元小幅上涨,市场降息预期或过度

- Dragonfly 合伙人:发币时机对项目长期表现无显著影响,“干就完了”

- BofA 调查:美元空仓降至 2012 年以来低点,比特币与美元现异常正相关

- Polymarket 平台 LP 奖励发放金额突破 1286 万美元,参与地址数超 66000 个

- 数据:ETH 当前全网 8 小时平均资金费率为 0.0014%

- Coinbase 比特币溢价指数已连续 33 日处于负溢价,创 2023 年 5 月以来最长“连负”纪录

- SBI Holdings 计划收购新加坡加密 CEX Coinhako 的多数股权

- Abstract Chain 贡献者发文介绍智能体社交交易平台 ClankerZone

- 数据:过去 1 小时 Binance 净流入 3,979.08 万 USDT

- 某交易者遭遇投毒攻击,损失价值约合 60 万美元的 USDT

- CryptoQuant 牛熊指数创 FTX 崩盘以来新低,但仍未达极端熊市区间

- Binance 平台上鲸鱼比特币流入比率近两周增长明显,或与BTC OG 内幕巨鲸活跃有关

- Kraken 将赞助美国怀俄明州新生儿Trump Accounts项目

- Lighter 调整 LLP 基础设施,以便为新上线市场提供更多流动性

- OpenSea 将于 3 月 30 日通过线上直播公布其产品进展及发展方向

- 春晚提及or上架 Binance预期落空,多个马年主题 meme 币于昨晚快速跳水

- 市场消息:月之暗面寻求在新一轮融资中达到 100 亿美元估值

- 某鲸鱼平空 ETH 和 BTC 仓位,获利 157.5 万美元,总体仅盈利 8.5 万美元

- 两大高风险谈判前夕,现货金银持续走低

- 分析:市场极度恐慌或预示阶段性拐点临近

- 比特币提币情绪延续,过去 24 小时 CEX 净流出 3,083.80 枚 BTC

- 现货黄金跌势扩大,日内跌 2.60%,向下触及 4860 美元/盎司

- AC 推出 Flying Tulip 公募,主打本金保护ftPUT 机制

- Axis Robotics 完成 1 万条众包轨迹采集,验证零硬件投入下的机器人数据扩展模型

- RPL 24 小时暴涨 62%,将迎来最大规模协议升级

- Backpack 启动 TGE 前的身份验证

- Ju.com 八折打新主流币活动第 3 期:今日 16:00,准时 8 折抢购 SOL

比推专栏

更多 >>- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

观点

比推热门文章

- 数据:Polygon 每日 USDC 交易量创历史新高,突破 1200 万笔

- 以太坊链上 RWA 总价值突破 170 亿美元,相比去年增长 315%

- 美国银行:市场情绪依然极度乐观,AI 泡沫成为投资者最关注的尾部风险

- 观点:币安稳定币净流入连续三个月为负,储备金减少约 90 亿美元,资金持续流出交易所生态

- CryptoQuant.:币安持有 475 亿美元稳定币,占交易所总流动性 65%

- BVNK 获马耳他 MiCA 许可证,将扩展稳定币服务至欧洲

- 分析师:加密新基金数量触及 5 年低点,2023 至 2025 年募资总额仅与 2022 年全年接近

- Arkham:JELLYJELLY 未平仓合约量激增,或存在团体试图操纵币价

- TRM Labs:尽管遭主流交易平台下架,门罗币网络活跃度不降反升

- 数据:EtherFi 单用户收入达 256 美元,远超 Revolut、Wise、SoFi 等支付平台

比推 APP

比推 APP