值得信赖的区块链资讯!

值得信赖的区块链资讯!

TUSD储备资产被托管方挪用事件迎来积极进展:孙宇晨协助维权胜诉背后的制度拷问

日前,围绕TrueUSD(TUSD)的5亿美元储备资产被托管方非法挪用事件,以波场TRON创始人孙宇晨支持的Techteryx的维权成功暂告段落;迪拜国际金融中心法院(“DIFC 法院”)的发布的全球禁制和冻结令,为TUSD储备资产全球追回行动赢得了阶段性的成果。

2025年10月下旬,DIFC法院做出关键裁定,对涉及TUSD约4.56亿美元储备金的资金发出全球冻结令。这笔资金此前在未充分披露的情况下被托管方转移至迪拜实体,引发一场事关信托的危机。

DIFC法院的裁定,意味着被非法挪用的储备金被正式纳入法律保护框架,也为TUSD的持续稳定与市场给与其的信任注入了强心剂。

在稳定币历史上,这类跨境司法介入并不罕见,但 TUSD 此次规模与结构的复杂性,使其成为行业重新审视“链下储备”和托管风险的关键事件。

一、储备金被非法转移:信托漏洞与跨境诈骗合力的黑箱结构

按照设计,TUSD 作为美元锚定稳定币,其储备金必须以高流动性、可兑付的形式存放,并由第三方托管机构负责管理。

2020年,Techteryx完成对TUSD的收购后,按照业务延续原则,在原营运方TrueCoin的安排下(TUSD 方),储备金的管理被委托给香港数字资产信托机构 First Digital Trust(FDT)和 Legacy Trust ,本应是履行“分离账户、谨慎托管”原则的标准做法。

但根据香港高等法院的起诉文件及迪拜法院公开披露的材料,上述信托机构在资金的实际操作与“透明托管”的公开承诺完全背道而驰。

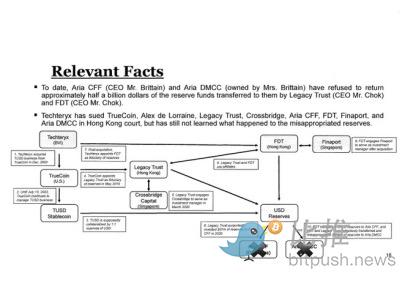

TUSD 储备金关系图

随后,Techteryx 在 FDT 的建议下将数亿美元储备金“投资至”一个开曼基金 Aria Commodity Finance Fund(“ACFF”)。2021年至2023年间,在 Techteryx 未授权的情况下并伪造文件和捏造投资指令,FDT及 Legacy Trust将资金继续转入迪拜私人公司 Aria DMCC 的账户,相关账户持有人与ACFF的基金经理Matthew Brittain存在家庭关联,也就是说,储备金资产最终被转移到一个与管理方相关的私人实体手中。

Techteryx发现这批资金被非法挪用和转移之后,为维护TUSD持有者的利益,孙宇晨以个人资金向Techteryx提供了5亿美元的财务支援。

DIFC 法院在判决理由中指出,被告方面无法合理解释这笔资金为何以无授权方式流入关联公司,资金真实归属缺乏证据支持,同时存在“被进一步转移”的真实风险。因此,冻结成了唯一能“先止血、再审理”的选择。

二、关键时刻的「担当」,为行业树立新标杆

为了避免链下风险扩散至持有人层面,在司法程序尚未完成对涉事资产的回收与冻结之前,孙宇晨果然选择采取“先确保稳定运行,再全面追责追款”的思路介入处理。其核心目标并非替代托管人责任,而是将风险限制在托管端内部,使 TUSD 的兑付秩序不因储备金争议而受到冲击。

类似的处理方式,在传统金融史上也曾发挥关键作用。

比如 2008 年摩根大通在美财政部协调下紧急收购贝尔斯登(Bear Stearns)。当时,贝尔斯登因流动性迅速枯竭面临倒闭,其违约可能迅速蔓延至更广泛的金融体系。摩根大通以极短时间完成承接,稳定了相关对手方的资产安全与市场秩序。

TUSD 案具有类似特征:

托管体系在链下发生结构性失灵,而用户最为脆弱。

在这种情形下,第三方在危机节点进行资金承接,不仅保护了用户兑付权益,也为后续跨境追责赢得了时间窗口。

因此,孙宇晨的行动意义,不仅在于具体金额的支持,更在于为稳定币行业确立了一条此前缺乏清晰实践的责任逻辑:

当链下托管体系出现问题,稳定币应首先保护用户,而不是将风险直接转嫁给市场。

这一原则过往在加密行业鲜有实现,而 TUSD 事件提供了一个可被行业参考的现实案例。

三、制度缺口被拉到台前:托管端才是稳定币真正的脆弱点

在 4 月 3 日的新闻发布会上,孙宇晨直言事件本质上已触及金融体系的诚信底线。

他表示:“这些资产是公众资金,为保护公众利益和维护香港作为国际金融中心的声誉,我决定提供流动性支持。我在震惊该欺诈规模如此之大之余,更感责任重大。”

这些表态将稳定币托管问题推入主流公共议题,使监管者更直接地看到链下制度缺口对真实用户可能造成的影响。

2025年8月,香港《稳定币条例》正式生效,香港金管局开始以发牌制度管理稳定币发行,把“法币参考稳定币”纳入受规管范围。条例核心强调的是发行侧的基本原则:稳定币必须有可兑付的法币支撑、维持足额储备,并保障赎回顺畅。

而在香港现有制度里,托管端的执行细节仍在分阶段完善:储备金托管人应满足什么资质、账户隔离如何强制、托管结构是否允许投资、跨境委托与穿透审计如何落地……这些都比“发行合规”更复杂,也更容易出现制度与现实的落差。

港立法会议员吴杰庄也曾就托管制度发表看法。他指出,由于目前香港尚未建立完整的托管监管框架,不少Web3企业往往以信托公司作为第三方托管的依据。若操作规范,信托可以成为补充性的制度安排;但在缺乏强制监管与审查机制的情形下,这一制度空档也可能被不法之徒利用,最终损害外界对香港金融中心的信心。

因此,储备金如何托管、如何穿透监管,是香港下一步亟待补齐的关键部分。

四、稳定币行业的下一阶段

当前加密市场波动加剧,不少投资者的策略正在从追逐高收益,转向强调风控与生存优先。在资金重新回流稳定币的过程中,稳定币赛道本身也在分化:传统法币抵押型资产仍提供基础流动性,而围绕真实收益、链上信用与风险分层设计的“收益型稳定币”迅速增多。

但无论结构如何创新,一个共识不可回避:

透明、可验证、可追责,才是稳定币真正的“底线”。

TUSD 储备金挪用案的胜诉,是行业重新认识底线的重要节点。

尤其在今天,数字资产的跨境流动速度远超传统金融体系的监管反应速度。当资金可以在数分钟内跨越多个法域时,透明、可执行、可追责的保障机制,便成为稳定币体系中最关键却最稀缺的“底层设施”。

从全球视角来看,主流监管机构都在努力追上这一变化:

-

美国通过《GENIUS Act》将稳定币托管与储备披露纳入联邦监管框架;

-

欧盟 MiCA 正式生效,将“资产支持稳定币”的发行与托管标准化;

-

迪拜 DIFC 则在本案中展示了跨境资产保护的司法能力。

监管逻辑正在从传统金融延伸至数字资产,也倒逼行业内部加速自我修复。越来越多的项目开始主动提升透明度,从更频密的储备披露、第三方审计,到托管地址公开、Merkle Tree 储备证明,再到“链下资产 + 链上验证”的新模式,行业正在补足过去的盲区,也在重新定义“可信”的标准。

在这样的背景下,TUSD 案不仅是对犯罪行为的法律定性,更是一面镜子,照见了链下托管的制度性空洞,也照见了未来行业必须拥抱的方向:从自律走向制度化,从不透明走向可核验,从单一法域走向跨境协同。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 特朗普:通过外交途径解决伊朗问题仍然可行,而且“现在容易得多”

- 伊朗革命卫队:对以美基地“最猛烈”进攻即将开始

- 美官员称美以在哈梅内伊与其高级助手举行会议时发动袭击;纽约爆发抗议集会

- 数据:Hyperliquid 平台鲸鱼当前持仓 30.62 亿美元,多空持仓比为 0.98

- 某巨鲸链上做空黄金和白银浮亏超 230 万美元

- 美议员:对伊朗动武是没有紧迫威胁下的非法战争

- 过去 1 小时全网爆仓 4156.49 万美元,主爆空单

- 数据:ETH 突破 2000 美元

- 比特币回升突破 6.7 万美元,以太坊回升突破 2000 美元

- ETH 突破 2000 USDT,24H 涨幅 3.76%

- 沉睡两年的某巨鲸 6 小时内买入 4819 枚 ETH

- 美媒:沙特和以色列的施压促使特朗普下令攻击伊朗

- 观点:加密财库公司或于 2026 年迎来整合潮,运营型企业具并购优势

- 美联社:美国国会议员拟推动战争权力决议限制对伊行动

- 特朗普称已知伊朗潜在领导人选,国会酝酿战争权力投票限制对伊军事行动

- 美国在中东袭击中使用 Anthropic 技术

- 迪拜帆船酒店遭到袭击着火

- 比特币 2026 年 2 月回报率为-14.94%,创 2013 年以来第三低月度回报率纪录

- Sam Altman 回应美国战争部选择 OpenAI 而非 Anthropic:或因运营控制权诉求存在分歧

- Arthur Hayes 发文看多 HYPE 信号,称目标价可达 150 美元

- 伊朗导弹袭击迪拜国际机场,导致航班取消及空域关闭

- Michael Saylor:STRC 2026 年 3 月延期股息率上调至 11.50%

- 分析:以太坊价格已从高点下跌 60%,但传统金融机构持续押注

- Lily Liu 回应争议言论,疑暗指自己“不炒币,只建设”

- Aave Will Win 提案 Temp Check 已通过

- 特朗普监控对伊行动照片发布,哈梅内伊四位亲属据称在袭击中身亡

- 伊朗加密“影子经济”规模达 77.8 亿美元,民众转向比特币避险

- 某巨鲸花费 400 万美元买入 14.57 万枚 HYPE,浮盈超 50 万美元

- 美国不打算从战略储备中释放石油

- 以色列特拉维夫传出巨大爆炸声

- 伊朗革命卫队用导弹和无人机袭击美国沙特空军基地

- 联合国秘书长:无法证实伊朗最高领袖哈梅内伊死亡的报道

- 伊朗伊斯兰革命卫队发布 3 号公告:对美以发起更猛烈打击

- Polymarket 上押注哈梅内伊 3 月 31 日前卸任概率飙升至 93%

- 伊朗外交部发言人称伊朗最高领袖和总统“安然无恙”

- 特朗普回应哈梅内伊身亡:我们认为这是真实的报道

- 福克斯:美方认为伊朗最高领袖哈梅内伊已丧生

- Polymarket 上“哈梅内伊是否会在 3 月 31 日前下台”的概率涨至 97%

- 伊朗伊斯兰革命卫队宣布关闭霍尔木兹海峡,但英国方面称其仍然开放

- 数据:若 ETH 跌破 1,809 美元,主流 CEX 累计多单清算强度将达 7.91 亿美元

- 数据:监测到 3,931.28 万 USDT 转出 Binance

- CZ 报平安:一切安好

- 数据:ETH 当前全网 8 小时平均资金费率为 -0.003%

- 美国 CIA 评估:即便哈梅内伊遇害,伊朗也会有强硬派人士接替

- Vitalik:EIP-8141 有望在一年内实现,全面解决账户抽象问题

- 分析:以太坊 MVRV 指标显示币价已处于长期底部区间

- 彭博社:比特币全天候交易,成为在其他市场关闭时表达宏观观点最具流动性资产

- 某巨鲸过去 6 小时卖出 500 枚 PAXG,预计获利 21.7 万美元

- 迪拜棕榈岛附近冒出浓烟并起火

- 伊朗外交部长:几乎所有官员都健康在世

比推专栏

更多 >>- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

比推 APP

比推 APP