值得信赖的区块链资讯!

值得信赖的区块链资讯!

DeFi回购计划是否背离了去中心化初衷?

撰文:Oluwapelumi Adejumo

编译:Saoirse,Foresight News

原标题:DeFi 回购潮下:Uniswap、Lido 陷「中心化」争议

11 月 10 日,当 Uniswap 的管理人员提交「UNIfication」提案时,这份文件读起来更像是一次企业重组,而非协议更新。

该提案计划激活此前未启用的协议费用,将资金通过新的链上财库引擎流转,并利用所得资金购买且销毁 UNI 代币。这种模式与传统金融领域的股票回购计划如出一辙。

一天后, Lido 也推出了类似机制。其去中心化自治组织(DAO)提议建立一套自动回购系统:当以太坊价格超过 3000 美元且年化收入超过 4000 万美元时,将超额质押收益用于回购其治理代币 LDO。

这种机制特意采用「反周期」策略 —— 在牛市中力度更强,在市场环境收紧时则趋于保守。

这些举措共同标志着 DeFi 领域的重大转型。

过去数年,DeFi 领域一直由「 Meme 代币」和激励驱动型流动性活动主导;如今,头部 DeFi 协议正围绕「收入、费用捕获、资本效率」这些核心市场基本面重新定位。

然而,这一转变也迫使该行业直面一系列棘手问题:控制权归属、可持续性如何保障,以及「去中心化」是否正逐渐让位于企业逻辑。

DeFi 的新金融逻辑

2024 年大部分时间里,DeFi 的增长主要依赖文化热度、激励计划和流动性挖矿。而近期「重新启用费用」「推行回购框架」等动作,表明行业正试图将代币价值与业务表现更直接地绑定。

以 Uniswap 为例,其「计划销毁至多 1 亿枚 UNI 代币」的举措,将 UNI 从纯粹的「治理资产」重新定义为一种更接近「协议经济权益凭证」的资产 —— 即便它缺乏股权所具备的法律保护或现金流分配权。

这类回购计划的规模不容小觑。MegaETH 实验室研究员 BREAD 估算,按当前费用水平计算,Uniswap 每月可能产生约 3800 万美元的回购能力。

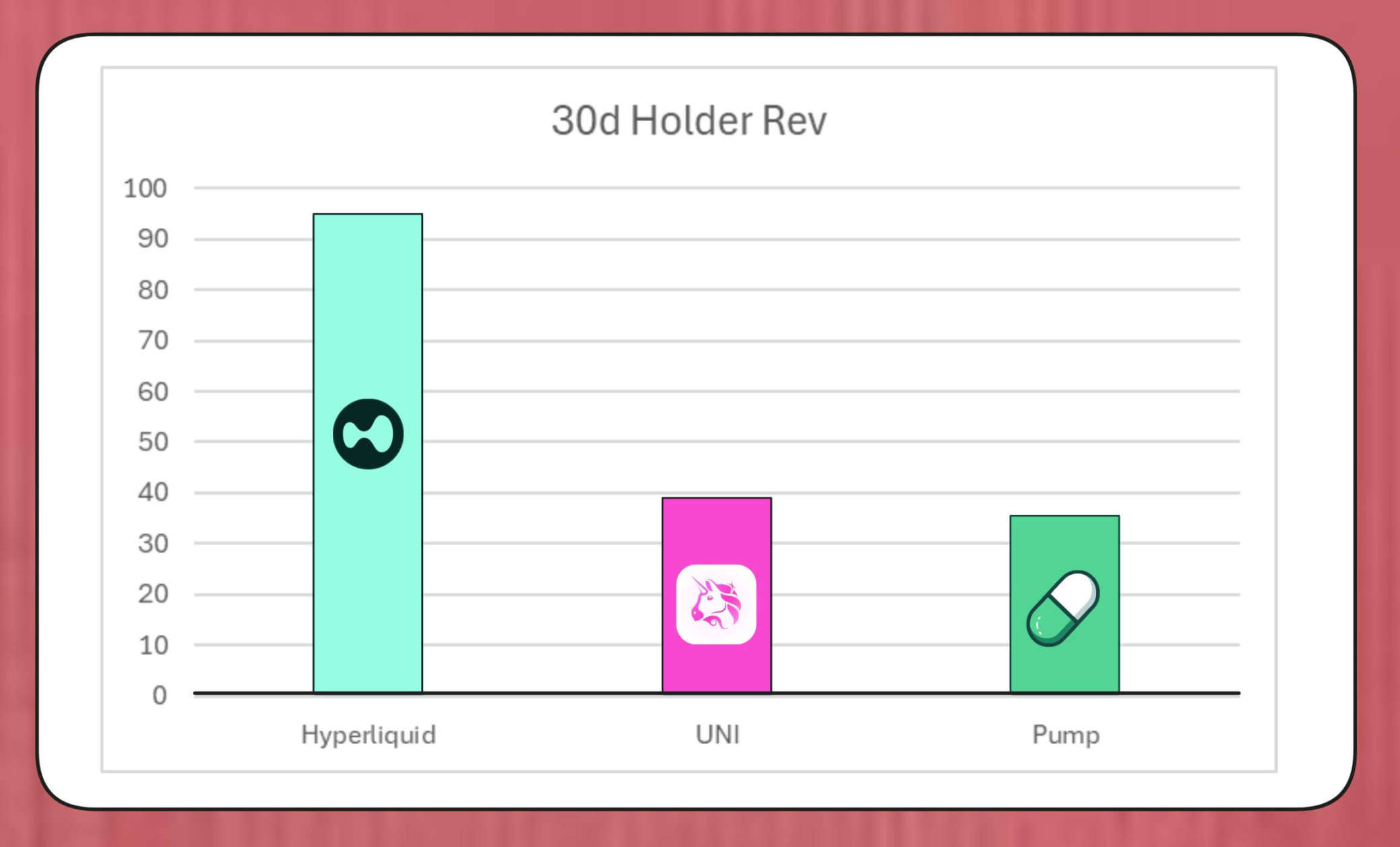

这一金额将超过 Pump.fun 的回购速度,但低于 Hyperliquid 约 9500 万美元的月度回购规模。

Hyperliquid、Uniswap 与 Pump.fun 的代币回购对比(来源:Bread)

Lido 的模拟机制结构显示,其每年可支持约 1000 万美元的回购规模;回购的 LDO 代币将与 wstETH 配对,投入流动性池以提升交易深度。

其他协议也在加速推进类似举措:Jupiter 将 50% 的运营收入用于 JUP 代币回购;dYdX 将四分之一的网络费用分配给回购和验证者激励; Aave 也在制定具体计划,拟每年投入至多 5000 万美元,通过财库资金推动回购。

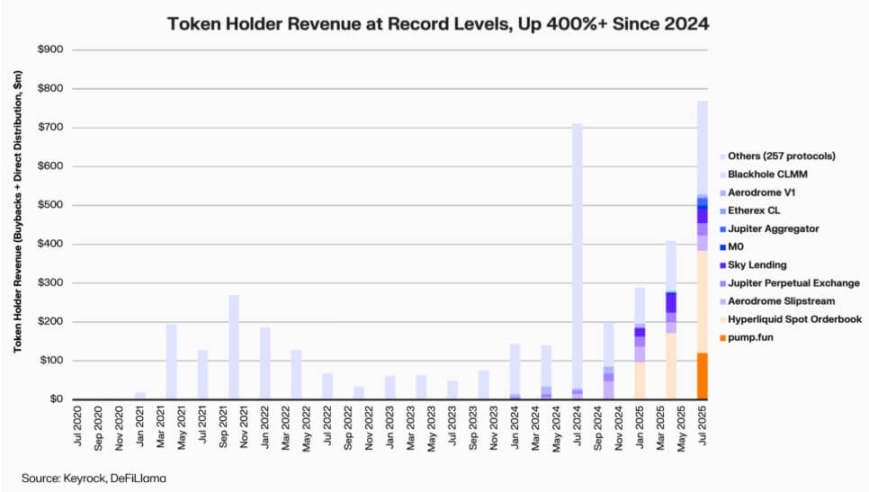

Keyrock 数据显示,2024 年以来,与收入挂钩的代币持有者分红已增长超 5 倍。仅 2025 年 7 月一个月,各协议在回购和激励上的支出或分配金额就约达 8 亿美元。

DeFi 协议持有者收入(来源:Keyrock)

由此,头部协议约 64% 的收入如今会回流至代币持有者 —— 这与此前「优先再投资、后分配」的周期形成鲜明反差。

这一趋势背后,是行业正在形成的新共识:「稀缺性」与「经常性收入」正成为 DeFi 价值叙事的核心。

代币经济的机构化

回购浪潮反映出 DeFi 与机构金融的融合正不断加深。

DeFi 协议开始采用「市盈率」「收益率阈值」「净分配率」等传统金融指标,向投资者传递价值 —— 这些投资者也正以评估成长型企业的方式看待 DeFi 项目。

这种融合为基金经理提供了通用的分析语言,但也带来了新的挑战:DeFi 的设计初衷并未包含「纪律性」「信息披露」等机构化要求,而如今行业却需满足这些期望。

值得注意的是,Keyrock 的分析已指出,许多回购计划严重依赖现有财库储备,而非持久的经常性现金流。

这种模式或许能短期支撑代币价格,但长期可持续性存疑 —— 尤其是在「手续费收入具有周期性、且往往与代币价格上涨挂钩」的市场环境中。

此外,Blockworks 分析师 Marc Ajoon 认为,「自主决定的回购」对市场影响通常有限,且在代币价格下跌时,可能导致协议面临未实现损失。

鉴于此,Ajoon 倡导建立「数据驱动的自动调整系统」:估值低时配置资金,增长指标疲软时转向再投资,确保回购反映真实经营业绩,而非投机压力。

他表示:

「就目前形式而言,回购并非灵丹妙药…… 由于『回购叙事』的存在,行业盲目将其置于其他可能带来更高回报率的路径之上。」

Arca 首席投资官 Jeff Dorman 则持更全面的观点。

他认为,企业回购会减少流通股数量,但代币存在于特殊网络中 —— 其供应量无法通过传统重组或并购活动抵消。

因此,销毁代币可推动协议向「完全分布式系统」发展;但持有代币也能为未来预留灵活性 —— 若需求或增长策略需要,可随时增发。这种双重性使得 DeFi 的资本配置决策,比股票市场中的决策更具影响力。

新风险浮现

回购的财务逻辑虽简单直接,但其对治理的影响却复杂深远。

以 Uniswap 为例,其「UNIfication」提案计划将运营控制权从社区基金会转移至私人实体 Uniswap Labs。这种中心化倾向已引发分析师警惕,他们认为,这可能复刻「去中心化治理本应规避的层级结构」。

对此,DeFi 研究员 Ignas 指出:

「加密货币『去中心化』的原始愿景正举步维艰。」

Ignas 强调,过去数年,这种「中心化倾向」已逐渐显现 —— 最典型的例证是:DeFi 协议在应对安全问题时,常依赖「紧急关停」或「核心团队加速决策」。

在他看来,问题的核心在于:即便「集中权力」具备经济合理性,也会损害透明度与用户参与度。

然而,支持者则反驳称,这种权力集中可能是「功能性需求」,而非「意识形态选择」。

风险投资公司 a16z 的首席技术官 Eddy Lazzarin 将 Uniswap 的「UNIfication」模式描述为「闭环模式」—— 在该模式下,去中心化基础设施产生的收入会直接流向代币持有者。

他补充道,DAO 仍将保留「为未来发展增发代币」的权力,从而在灵活性与财务纪律之间实现平衡。

「分布式治理」与「执行层决策」之间的张力并非新问题,但如今其财务影响已大幅扩大。

当前,头部协议管理的财库规模达数亿美元,其战略决策足以影响整个流动性生态。因此,随着 DeFi 经济逐渐成熟,治理讨论的焦点正从「去中心化理念」转向「对资产负债表的实际影响」。

DeFi 的成熟度考验

代币回购浪潮表明,去中心化金融正从「自由实验阶段」演进为「结构化、指标驱动的行业」。曾经定义该领域的「自由探索」,正逐渐被「现金流透明度」「业绩问责制」「投资者利益对齐」所取代。

然而,成熟也伴随着新风险:

-

治理可能向「中央控制」倾斜;

-

监管机构或把回购视为「实际股息」,引发合规争议;

-

团队可能将精力从「技术创新」转向「金融工程」,忽视核心业务发展。

这一转型的持久性,取决于执行层面的选择:

-

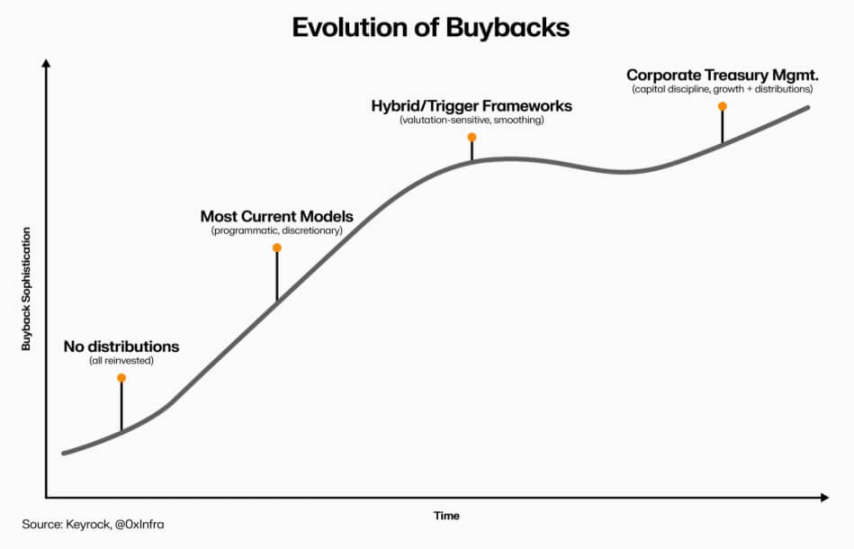

「程序化回购模型」可通过链上自动化植入透明度,保留去中心化特质;

-

「自主回购框架」虽实施速度更快,却可能削弱可信度与法律清晰度;

-

「混合系统」(将回购与可衡量、可验证的网络指标挂钩)或为折中方案,但目前鲜有在实际市场中证明「具备韧性」的案例。

DeFi 代币回购的演进(来源:Keyrock)

但有一点已明确:DeFi 与传统金融的互动已超越「简单模仿」。如今,该领域在保留「开源基础」的同时,正融入「财库管理」「资本配置」「资产负债表审慎性」等企业管理原则。

代币回购正是这种融合的集中体现 —— 它将市场行为与经济逻辑结合,推动 DeFi 协议转变为「自筹资金、以收入为导向的组织」:对社区负责,以「执行效果」而非「意识形态」作为衡量标准。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 数据:1114.16 万枚 ZRO 从匿名地址转入 Alameda Research,价值约 2429 万美元

- 特朗普:坚决要求与伊朗的谈判继续进行

- 非农就业人数激增,打压美联储降息预期

- DCG 创始人 Barry Silbert:未来或有 5% 至 10% 比特币流入隐私类加密资产

- Ripple CEO:XRP 仍是核心战略方向,2026 年下半年或重启并购

- 民主党议员质询 SEC 主席,关注加密执法减少及潜在政治关联

- Paxful 因反洗钱违规被罚 400 万美元,美司法部称其从犯罪资金流转中获利

- Sonic Labs 拟通过纵向整合核心应用提升 S 代币价值,暗示未来或进行收购

- Zerohash 新增 Monad 支持,以扩展 USDC 稳定币支付功能

- 美联储理事米兰:如果获得提名,我乐意继续留在美联储

- 哈玛克:通胀仍然“过高”

- 米兰:1 月份就业数据不影响降息可能性

- 米兰:增加供应将导致通胀下降

- 美股三大股指小幅下跌,美光科技涨近 10%

- 美元指数上涨至 96.834,主要货币汇率波动

- 数据:335.99 万枚 ZRO 从 BitGo 转入 Wintermute,价值约 762.72 万美元

- 贝莱德高管:亚洲1%的加密配置或释放2万亿美金增量

- Coinbase推出AI代理钱包Agent Wallets

- Tether CEO:今年有望跻身美债前十大买家

- 英国FCA起诉HTX,指控其违规推广加密服务

- Solana DAT 公司 Upexi 净亏损达到 1.79 亿美元

- 数据:464.17 枚 PAXG 从 Binance 转出,价值约 236 万美元

- 数据:394.39 枚 BTC 从 Coinbase 转出,价值约 2615 万美元

- 摩根大通:若核心 CPI 接近预期,标普 500 上涨概率 70%

- 标普 500 银行指数下跌 2%

- 道明证券:将美联储降息预期从3月推迟至6月,仍预计年内三次降息

- Binance 回应:Coinglass 显示 Binance 24 小时流出 37.6 亿美元系第三方数据问题,平台资金流入流出一切正常

- 币安回应链上数据异常:建议行业设立年度“提现日”验证资产真实性

- 据比推数据,BTC现报66030.47美元,24小时跌幅为5.05%,价格波动较大,请谨慎交易,控制风险。

- 分析师:美国就业强劲展现经济韧性,但美联储仍面临高度不确定性

- 以太坊市值跌至全球主流资产第 86 位

- 据比推数据,ETH现报1922.62美元,24小时跌幅为5.1%,价格波动较大,请谨慎交易,控制风险。

- Uniswap Labs 专利诉讼案胜诉,法官驳回 Bancor 指控

- 分析师:看跌期权仍在主导市场,熊市预期较强

- 花旗认为美联储降息将从 5 月开始

- 麻吉近 1 小时减仓 1800 枚 ETH 多单,目前清算价降至 1,886.59 美元

- 数据:9.18 万枚 SOL 从匿名地址转出,价值约 728.88 万美元

- 莱特币财库公司 Luxxfolio 披露增持 2,413.464 枚 LTC 并启动莱特币挖矿

- 数据:ETH 全网合约持仓量 24h 减少 5.9%

- 美 SEC 主席国会作证:聚焦数字资产监管、投资者保护、降低成本并将推动 IPO

- USDC Treasury 在 Solana 链上新增铸造 2.5 亿枚 USDC

- Bitfury 联创:近期加密市场下跌 50%为买入机会,强调比特币仅为多元化配置一部分

- 以太坊基金会 AI 负责人提议用质押替代身份调用 API 接口,Vitalik 赞同并强调利用 ZK 隐私支付和声誉机制进行创新

- 哈塞特:通胀数据将影响美联储决策

- 哈塞特:认为美联储仍有充足空间降息

- 加密概念股普跌,Robinhood 跌 12.84%

- 美联储施密德:进一步降息可能导致通胀持续

- 美联储施密德:可以减少准备金需求并缩减资产负债表

- 过去 1 小时全网爆仓超 8400 万美元,BTC 爆仓达 4171 万美元

- 加密货币借贷平台 BlockFills 暂停用户提款

比推专栏

更多 >>- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

观点

比推热门文章

- 数据:1114.16 万枚 ZRO 从匿名地址转入 Alameda Research,价值约 2429 万美元

- 特朗普:坚决要求与伊朗的谈判继续进行

- 非农就业人数激增,打压美联储降息预期

- DCG 创始人 Barry Silbert:未来或有 5% 至 10% 比特币流入隐私类加密资产

- Ripple CEO:XRP 仍是核心战略方向,2026 年下半年或重启并购

- 民主党议员质询 SEC 主席,关注加密执法减少及潜在政治关联

- Paxful 因反洗钱违规被罚 400 万美元,美司法部称其从犯罪资金流转中获利

- Sonic Labs 拟通过纵向整合核心应用提升 S 代币价值,暗示未来或进行收购

- Zerohash 新增 Monad 支持,以扩展 USDC 稳定币支付功能

- 美联储理事米兰:如果获得提名,我乐意继续留在美联储

比推 APP

比推 APP