值得信赖的区块链资讯!

值得信赖的区块链资讯!

回购救不了DeFi

2025年对DeFi项目方来说并不轻松,但他们确实从华尔街学到一招:用回购来表达信心。

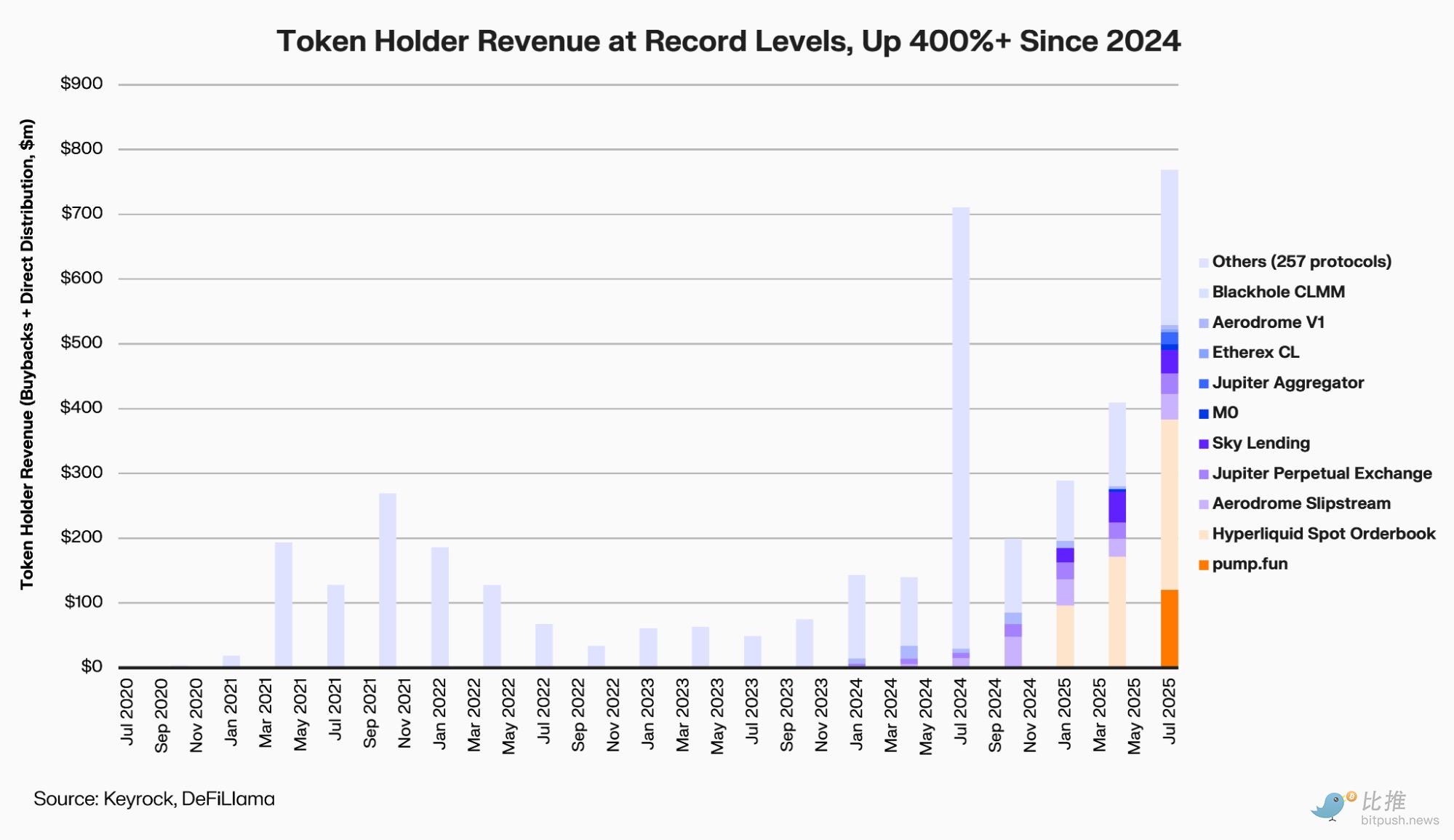

根据加密做市商 Keyrock 的报告,头部 12 家 DeFi 协议在 2025 年花费了约 8 亿美元用于回购和分红,比 2024 年初增长 400%。

报告分析师 Amir Hajian 写道:“就像上市公司用回购来传递长期承诺,DeFi 团队也希望借此证明,他们有盈利、有现金流、有未来。”

但在流动性匮乏、风险偏好低迷的市场里,这些“回馈持币人”的动作,究竟是价值回归,还是徒劳烧钱?

回购潮里都有谁?

这一轮回购潮,从年初的 Aave 和 MakerDAO 延续到后来的 PancakeSwap、Synthetix、Hyperliquid和Ether.fi——几乎涵盖了 DeFi 的各条主赛道。

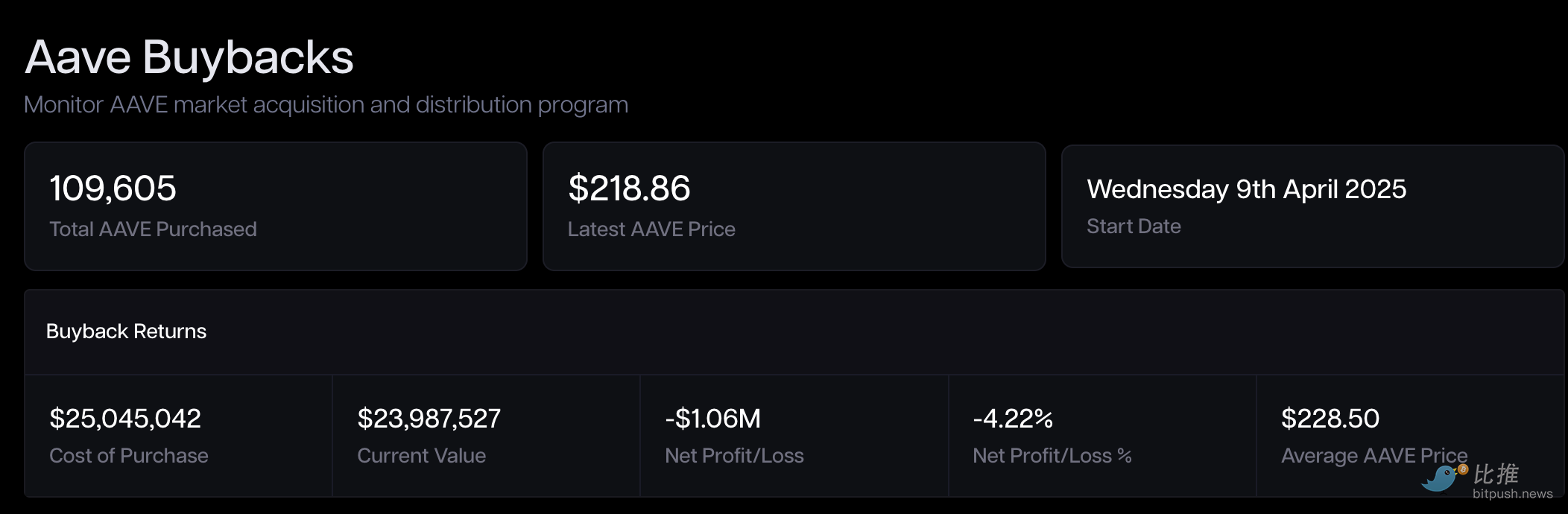

Aave (AAVE) 是较早启动系统性回购的头部项目之一。

自 2025 年 4 月起,Aave DAO 用协议收入每周回购约 100 万美元 AAVE,并在 10 月讨论将机制“常态化”,年化预算最高 5 000 万美元。

提案获批当日,AAVE 短暂上涨 13%,但六个月试点后账面利润为负数。

MakerDAO (MKR) 在 2023 年推出 Smart Burn Engine,用 DAI 盈余定期买回并销毁 MKR。机制上线首周,MKR 反弹 28%,被誉为“现金流回馈持币人”的范例。

然而,时间来到一年后,市场却呈现出一种“信心修复,估值滞后”的悖论。

尽管基本面强劲(MakerDAO 不断通过真实世界资产 RWA 增加 DAI 储备收益),但 MKR 价格(截至 2025 年 10 月底,大致在 $1,800 美元上下波动)仍仅为 2021 年牛市历史高点(约 $6,292 美元)的三分之一。

以太坊流动性质押协议 Ether.fi (ETHFI) 最新提出的方案,无疑是近期最受关注的“大动作”。DAO 授权最多 5 000 万美元,在 3 美元以下分批买回 ETHFI,走 Snapshot 快速表决,目标是“稳币价,恢复信心”。

不过市场同样警惕:若资金主要来自金库储备,而非可持续收入,这种“护盘式回购”终究难免后继乏力。

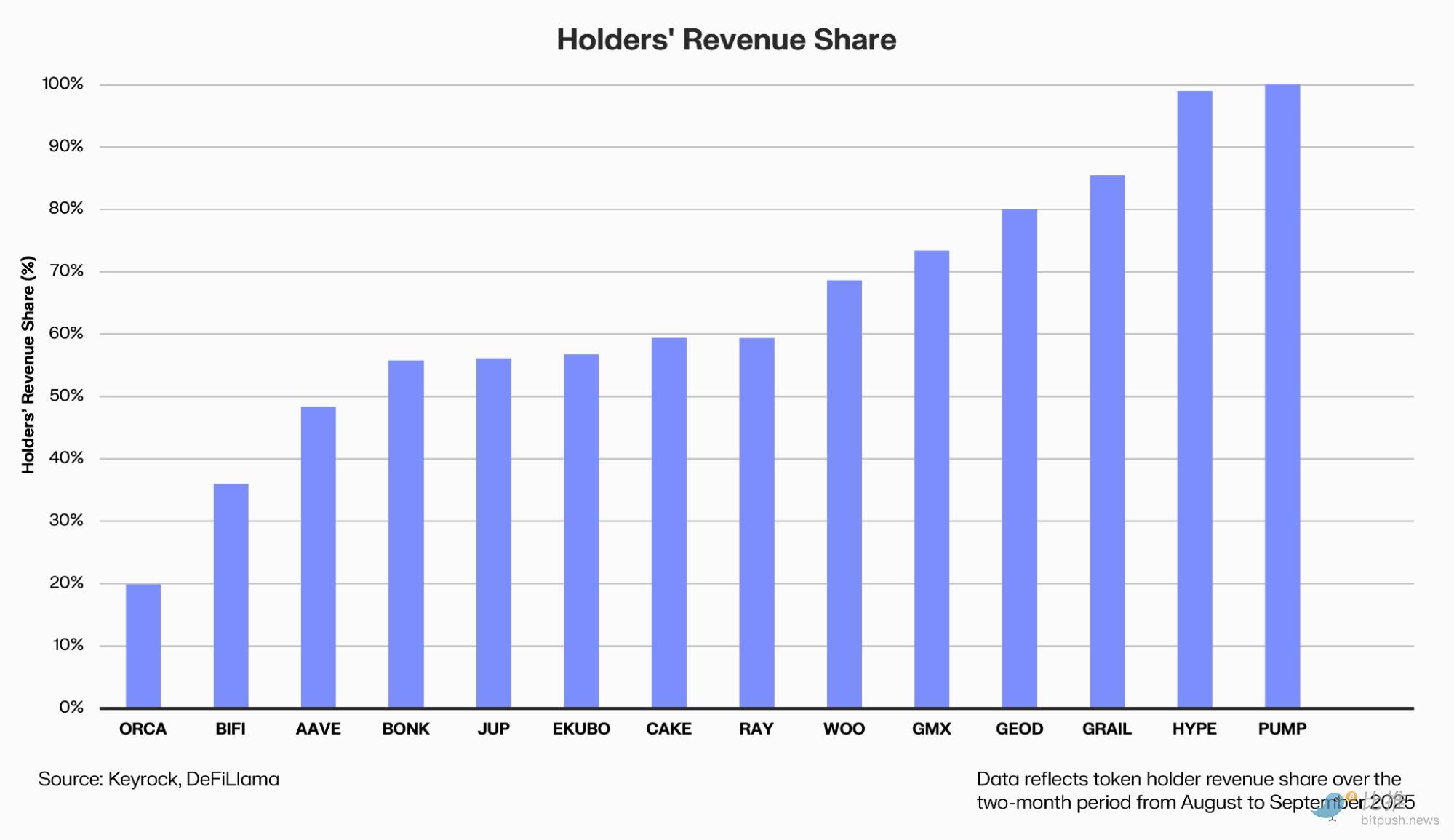

PancakeSwap (CAKE) 选择了最程序化的路径。其 “Buyback & Burn” 机制已融入代币模型,每月披露净通胀数据。 2025 年 4 月,CAKE 净供给缩减 0.61%,进入持续通缩状态。

但价格仍徘徊在 2 美元出头,远低于 2021 年 44 美元高点——供给改善带来的是稳定,而非溢价。

Synthetix (SNX) 与 GMX 也在用协议手续费回购并燃烧代币。

Synthetix 在 2024 年版本更新中写入 buyback 模块,GMX 则将交易费的一部分自动投入回购池。

两者都曾在 2024 年回购高峰期实现 30% 至 40% 的反弹,但当稳定币锚定受压、费用下滑时,又先后暂停回购,把资金转向风险准备。

而真正的“例外赢家”,是永续合约平台 Hyperliquid (HYPE)。

它把回购当作商业叙事的一部分:协议收入的一部分自动进入二级市场买盘池。

Dune数据显示,Hyperliquid 过去一年累计投入 6.45 亿美元,占全行业 46%,其 HYPE 代币自 2024 年 11 月发行以来上涨 500%。

但 HYPE 的成功不仅靠买盘,更源于收入和用户增长——日交易量一年翻了三倍。

为什么回购常常“失灵”

从传统金融逻辑的角度看,回购之所以备受追捧,主要基于三个点:

首先,它承诺提升价值份额。协议用真金白银回购并销毁代币,流通量减少意味着每枚代币将享有更高的未来收益权。

其次,它传递治理信心。愿意启动回购,表明协议具备盈利能力、财务余地和治理效率。这被视为DeFi从“烧钱补贴”走向“经营分红”的重要标志。

再者,它塑造稀缺预期。若配合锁仓、减发等机制,回购能在供给侧制造通缩效应,优化代币经济模型。

然而,理论完美不等于现实可行。

一是时机选择往往适得其反。多数DAO在牛市慷慨解囊,熊市却缩减资金,形成“高位接盘、低位观望”的尴尬局面,与价值投资的初衷背道而驰。

资金来源也常存隐忧。不少项目动用的是金库储备而非持续盈利,一旦收入下滑,回购就成了难以维系的“打肿脸充胖子”。

还有就是机会成本。每一美元用于回购,就意味着少一美元投入产品迭代与生态建设。做市商Keyrock在十月份发出警示:“过度回购可能是资本配置效率最低的方式之一。”

即便执行回购,其效果也容易被持续的解锁和新代币发行所稀释,当供给侧压力不减,有限的回购犹如杯水车薪。

Messari 研究员 Sunny Shi 指出:

“我们没有发现市场会因为回购而持续抬高估值,价格仍由增长与叙事决定。”

另外,当下整个 DeFi 市场的宏观流动性结构发生了变化。尽管总锁仓量(TVL)已强劲反弹至三年来的高位(约为 $1600 亿美元),但与 2021 年牛市的历史巅峰(约 $1800 亿美元)相比,总量上仍有缺口。更重要的是,虽然协议收入和资金利用率很高,但 二级市场成交量和投机热钱的流入速度,仍需时间才能完全回到上一轮周期的「亢奋」状态。

在资金紧张的环境下,再慷慨的回购,也难以抵消需求不足的结构性问题。

信心可以被买回片刻,但只有真正的资本流入与增长周期,才能让 DeFi 再次“自我造血”。

作者:OXStill

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- Clanker 创建代币数在 1 月 30 日和 31 日均超过 1.3 万个,接近此前历史高点

- 分析:OECD 推进 CARF 落地,“离岸加密资产避税时代”正逐步结束

- Michael Saylor 再次发布比特币 Tracker 信息,下周或将披露增持数据

- 数据:若 ETH 突破 2,494 美元,主流 CEX 累计空单清算强度将达 8.07 亿美元

- FTX 债权人代表:下一轮资金分配预计将于 3 月 31 日进行

- 方程式创始人因担心明日市场下跌已卖出昨日“抄底”ETH

- 盈透证券:比特币和黄金再现趋同走势,白银近期类似“迷因股”

- Vitalik 发文探讨创作者代币设计思路

- 美国众议院议长:有信心周二前获得足够票数结束部分政府停摆

- ZEC 最大空头止盈 ETH 空单约 311 万美元,当前浮盈仍达 1843 万美元

- 洪灏:金银暴跌系高杠杆触发的流动性危机,长期牛市格局延续

- Tom Lee 本周五预言以太坊底部或在 2400 美元

- 特朗普笑谈:选择沃什是因为他像从电影里走出来的一样,若不降息将起诉他

- 财新:东京香港连发巨额现金劫案,2 名虚拟货币兑换店店员已被拘捕

- SoSoValue 打造的高性能 Layer 1 订单簿 SoDEX 正式全面开放,携 1.5 亿 $SOSO 激励重构链上交易

- 不丹主权财富基金在市场下跌前向 QCP Capital 转入约 100 枚 BTC

- 不丹主权财富基金今晨下跌插针期间卖出超 2.5 万枚以太坊降杠杆

- “美联储传声筒”:特朗普戏称若不降息将起诉沃什

- Tom Lee:1011 事件影响大于 FTX 崩盘,由某 CEX 定价漏洞触发连锁清算导致

- PlanB:BTC 进入熊市区间或下探 5.5–5.8 万美元,但本轮或为浅熊

- PeckShield:1 月加密市场发生 16 起黑客攻击事件,总损失达 8601 万美元

- Peter Brandt 发文暗示比特币将跌至 5.8 万美元

- 方程式创始人披露持有 350 万美元 SLV ETF 并在币安合约做空 XAG 对冲

- Ellison 获释后 SBF 发布多条推文力挺特朗普加密立场并抨击拜登

- 受BTC OG 内幕巨鲸大额存币消息影响,以太坊短时承压,跌破 2400 美元

- “1011 内幕巨鲸”向币安充值 99,998.97 枚 ETH,价值高达 2.42 亿美元

- BTC OG 内幕巨鲸向 Binance 存入 10 万枚 ETH,价值约合 2.427 亿美元

- 黄仁勋:OpenAI 邀请我们进行高达 1000 亿美元的投资

- Venice 创始人创建 2 个新钱包斥资 172 万枚 USDT 买入 355 枚 XAUT

- 某鲸鱼的比特币多单在持有 112 天后遭全部清算,亏损 684 万美元

- BTC OG 内幕巨鲸从天堂滑落地狱,今晨清算后由利润榜第一跌至亏损榜第一

- 数据:XRP 现货 ETF 本周净流出 5226 万美元

- “1011 内幕巨鲸”在 Hyperliquid 的亏损额排名中位列第一

- 某鲸鱼投入 300 万美元,挂单 22-28 美元买入 HYPE

- 以太坊 2026 年 1 月回报率为-17.52%,比特币为-10.17%

- 香港财政司司长:黄金等避险资产出现“勇进急退”回调

- 美国比特币现货 ETF 1 月净流出超 16 亿美元

- 麻吉大哥、“1011 内幕巨鲸”等 8 位交易员均在 Hyperliquid 上获得巨额利润后血本无归

- 比特币链上关键价格分布:全网平均成本基础为 5.59 万美元

- Moltbook 或存在安全漏洞,Karpathy 等代理账户面临被盗用风险

- 数据:ETH 全网合约持仓量 24h 减少 17.26%

- Trend Research 5 分钟前从 Binance 提出 6411 枚 ETH

- 机构:沃什被提名美联储主席代表“美国版脱虚向实”政策意愿

- 鲍威尔连续四次拒绝透露是否留在美联储,旨在对抗特朗普

- CZ:个人舆论评价分化或源于市场周期与宏观环境变化,团队将继续建设

- 李惟宏当选香港财经事务委员会主席,曾呼吁开放更多虚拟资产衍生产品

- 分析师:获利了结与对冲行为可能助推金银等贵金属抛售

- Hyperliquid 持仓规模最大的以太坊多头相继爆仓,合计亏损近 2.84 亿美元

- Base 链生态代币 CLAWNCH 日内涨超 500%,市值短时突破 4000 万美元

- 美民主党人称不会以快速程序通过拨款方案

比推专栏

更多 >>- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

- 十年新低 金銀比將帶我們走向何方|0113

观点

比推热门文章

- 盈透证券:比特币和黄金再现趋同走势,白银近期类似“迷因股”

- Vitalik 发文探讨创作者代币设计思路

- 美国众议院议长:有信心周二前获得足够票数结束部分政府停摆

- ZEC 最大空头止盈 ETH 空单约 311 万美元,当前浮盈仍达 1843 万美元

- 洪灏:金银暴跌系高杠杆触发的流动性危机,长期牛市格局延续

- Tom Lee 本周五预言以太坊底部或在 2400 美元

- 特朗普笑谈:选择沃什是因为他像从电影里走出来的一样,若不降息将起诉他

- 财新:东京香港连发巨额现金劫案,2 名虚拟货币兑换店店员已被拘捕

- SoSoValue 打造的高性能 Layer 1 订单簿 SoDEX 正式全面开放,携 1.5 亿 $SOSO 激励重构链上交易

- 不丹主权财富基金在市场下跌前向 QCP Capital 转入约 100 枚 BTC

比推 APP

比推 APP