值得信赖的区块链资讯!

值得信赖的区块链资讯!

有恃无恐的币安,出了一记「昏招」

原标题:The BNB Bailout

原作者:Thejaswini M A

编译及整理:BitpushNews

哲学领域有个古老的思想实验叫“电车难题”:一辆失控的电车冲向五名被绑在轨道上的人,你可以拉动扳手让电车转向另一条轨道,但会撞死另一人。你会如何选择?

币安如今开创了全新版本:电车正冲向16万名用20倍杠杆押注毕生积蓄的迷因币赌徒,你可以拉动扳手,赠予他们价值4500万美元的BNB。而另一条轨道上绑着的是“道德风险”——这个概念无聊到让大多数人宁愿被清算也不愿深究。

币安选择了拉动扳手。

2025年10月10日,加密市场经历了史上最惨烈的清算事件。200亿美元杠杆仓位在数小时内蒸发,比特币暴跌15%,山寨币跌幅超过50%,超过160万名交易者血本无归。

三天后,币安与BNB Chain宣布为在暴跌中亏损的迷因币交易者提供4500万美元的“充值空投”。那些实践风险管理、设置止损、避免过度杠杆化低流动性迷因币的理性交易者呢?他们只能旁观这群赌徒领取“参与奖”。

如今的信条似乎是:“你不必真聪明,只需做个’高调‘的大聪明。”

4500万美元空投将分配给超过16万个地址,Four Meme、PancakeSwap、币安钱包与Trust Wallet等生态伙伴协助发放。CZ本人确认奖励将随机分配给“过去一周内交易过迷因币”的用户。

最后一句至关重要。受补偿的不是比特币亏损者,不是ETH仓位清算者,也不是在市场崩盘时持有蓝筹山寨币的用户——而是迷因币交易者,仅此而已。

BNB链的官方声明将此举措定义为对迷因币社区“奉献精神”的认可,称他们是“生态中最活跃、最具创造力的群体,在近期事件中受影响最深”。

这意味着在推特上闹得最凶的人,获得了让他们闭嘴的补偿。

表面上看,补偿受损用户合情合理。交易所在发生技术故障导致可证明损失时确有先例。但此次情况不同:4500万美元空投是在币安已为USDe脱锚及其他平台问题清算赔付2.83亿美元之后的额外补偿。

合计3.28亿美元的总补偿金,堪称加密史上最大规模用户补偿行动之一。但币安为何如此慷慨?

暴跌背后

崩盘始于特朗普总统通过Truth Social宣布对中国进口商品加征100%关税。比特币从12.4万美元跌至10.5万美元,恐慌性抛售席卷山寨币市场。至此尚属正常:市场本就如此,杠杆终将杀人,周二总以惨淡收场。

随后事情的走向有点奇怪了。

在币安上,包括ATOM、IOTX和ENJ在内的多个山寨币价格短暂显示为0美元——并非趋近于零,而是彻底归零。与此同时,其他交易所中这些代币价格远高于零。ATOM在其他平台下跌53%,已属惨烈,但在币安上却“悟道成空”。

币安后续解释称这是“显示问题”,源于小数位设置变更而非实际市场价格。但目睹资产归零却无法操作的用户对此解释毫不买账。

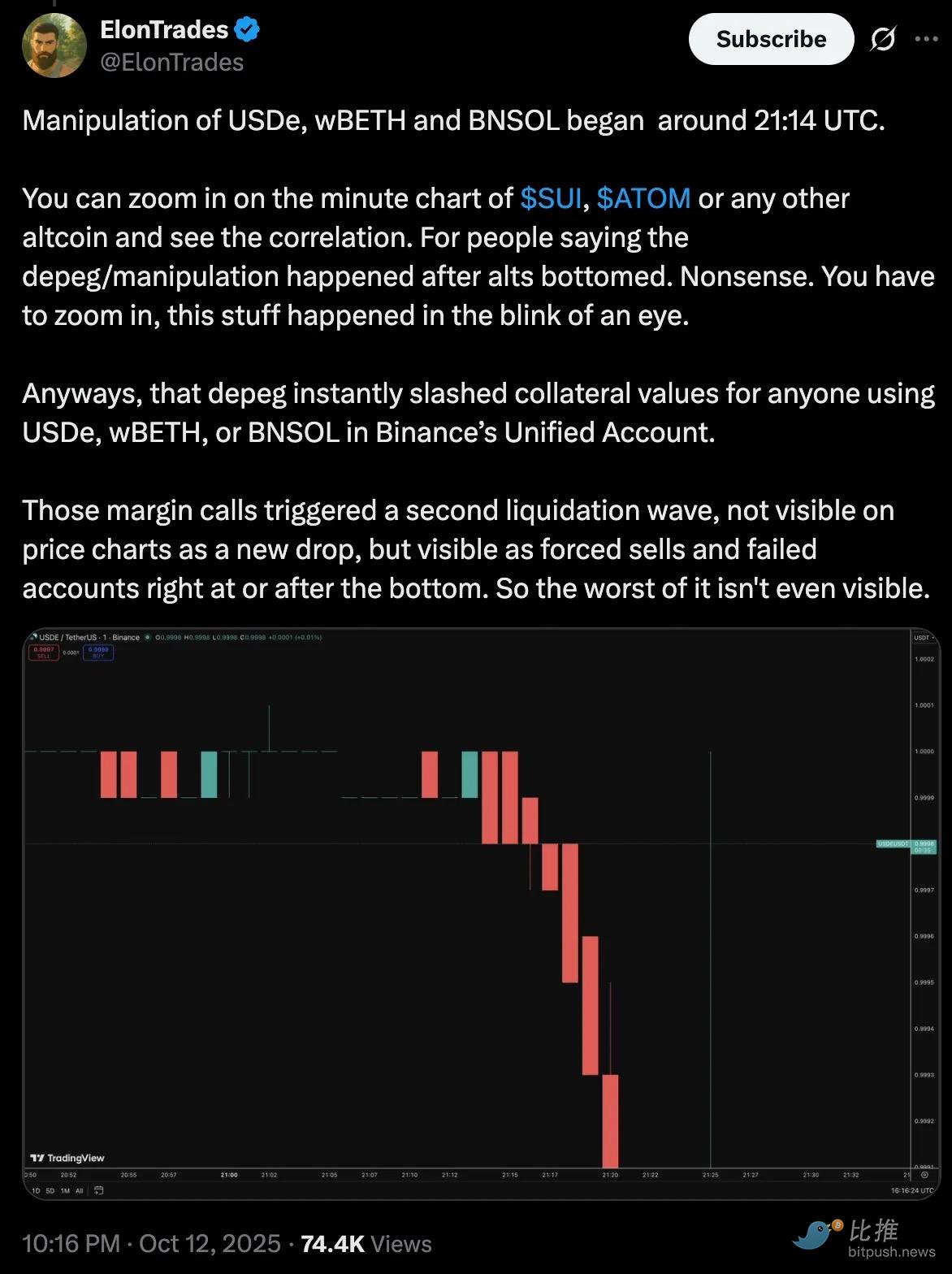

与此同时,Ethena的稳定币USDe在Curve等去中心化交易所坚守1美元锚定汇率,在币安上却崩至0.65美元。Ethena Labs创始人Guy Young指出,币安使用自身薄弱订单簿的预言机数据而非外部价格源,导致仅币安出现巨大价差,引发在其他平台本可避免的清算。

用户报告称暴跌期间账户冻结、止损失效、无法平仓。

更蹊跷的是,做市商Wintermute在崩盘前数小时向币安转入7亿美元比特币。分析师指出,暴跌开始时做市商似乎从币安撤出流动性,致使订单簿深度骤降,加速了崩盘。

BitMEX联合创始人Arthur Hayes补充道,主流交易所“清算与交叉保证金仓位绑定的抵押品”的行为加剧了抛售。

综合来看,这不像技术故障,更像一场精心策划的利润收割行动。

币安主要通过收取清算费(通常为仓位规模的1–1.5%)盈利。清算抵押品在公开市场出售,做市商或保险基金承接对手盘,而非币安自身。

当币安内部预言机将USDe定价为0.65美元而其他市场接近1美元时,大量仓位被错误清算。交易界面卡顿与流动性枯竭时,连环清算加速——每一笔都产生费用。币安否认有任何不当行为,称其“核心永续合约”运行正常,平台清算仅占市场总活动一小部分。

2.83亿美元补偿被包装为覆盖USDe脱锚及其他“平台故障”损失,4500万美元迷因币空投则被定义为表彰社区韧性。

两种说辞均未触及核心问题:为何如此多问题同时爆发,且仅集中于币安?

即便假设币安所言全部属实:归零是显示错误、账户冻结是因流量暴增、预言机问题是孤立事件、时间纯属巧合——在此最理想情境下,4500万美元空投仍开创了危险先例。

通过补偿迷因币交易者在极端波动中的损失,币安向市场传递的信号是:低流动性资产的鲁莽杠杆操作无妨,出事时交易所自会兜底。

空投奖励的正是导致问题的行为。迷因币交易本是高风险、高回报的投机活动,参与者清楚规则:他们加杠杆、追逐百倍收益,也接受多数迷因币终将跑路或崩盘的事实——这是游戏的一部分。

这是教科书级的道德风险:当个体被隔离在风险行为的后果之外,他们必会承担更大风险。

此举并非加密领域独有。历史上每次救援行动皆存在同样问题:贝尔斯登和雷曼兄弟倒闭时,美联储出手防范系统性风险。银行从中学会用储户资金赌博,因政府会兜底损失。2008年危机印证此点,2020年疫情救援计划再次强化。

如今币安正给加密交易者上同一课。

谁有资格?为何是他们?

4500万美元空投的资格标准引发的疑问远多于答案。

根据BNB链说明,空投对象是“过去一周内交易过迷因币的16万以上用户/地址”,分配方式为“随机”。

随机!不依据实际损失,不按清算比例,完全随机。

因此亏损100美元的交易者可能与亏损1万美元者获得相同补偿,或分文未得而某个仅交易过一次迷因币的钱包却获横财。缺乏透明度使人无法验证分配是否公平甚至合理。

更令人不安的是资产类别区分:为何独宠迷因币?为何不包含山寨币?为何不包括比特币或ETH清算者?

官方解释是迷因币社区“受近期事件影响最深”。若以投资组合亏损比例衡量,此说或可成立——迷因币本具高波动性。但按清算总额计算,大部分损失来自比特币和ETH仓位,其风险资本规模远胜迷因币。

币安针对性补偿迷因币交易者的决策表明,空投从来与弥补损失无关,而是为平息最喧哗的批评者。迷因币社区擅长发声、组织性强、活跃于社交媒体。他们的协同反扑对币安声誉的破坏力,远胜机构比特币持有者的抱怨。

空投实为封口费,而非赔偿金。

撇开公关话术,4500万美元空投目的明确:转移对真实问题的注意力。

崩盘期间涌现的四大问题均集中于币安:

1. 界面冻结致用户无法平仓

2. 使用薄弱内部订单簿而非外部数据源的预言机操控

3. 显示价格归零的故障

4. 每秒仅记录一次清算的漏报机制(即便同期发生数百次清算)

末项尤需强调:若500人同秒被清算,币安仅上报一次。200亿美元的报告清算额,实际可能达千亿级别。

Hyperliquid CEO Jeff Yan指出,币安的清算报告机制每秒仅捕捉一次事件,使真实清算规模可能高出数个量级。CoinGlass附议称“实际金额可能远超报道”,币安方法论导致“特定条件下百倍低估”。

每个问题均指向基础设施缺陷、设计漏洞,或优先考虑交易所盈利而非用户保护的刻意选择。支付3.28亿美元补偿,是为避免承认平台关键时期失灵的廉价代价。

语境对比:币安每日处理数十亿美元交易量,年费收入估计达数百亿。3.28亿美元赔付若能规避监管审查、集体诉讼或用户流失,不过九牛一毛。

“大而不倒”的问题

币安作为全球最大加密交易所,处理交易量超越其后三家竞争者之和。它历经监管斗争、法律诉讼与创始人监禁仍持续主导市场,只因用户无处寻觅具备同等流动性、资产选择与全球覆盖的平台。

这种统治地位催生另一种道德风险:币安自知“大而不能倒”,用户亦心知肚明。即便经历10月10日事件、账户冻结与清算混乱,BNB仍在数日后创下1370美元历史新高。

市场因币安救援用户而给予奖励——这才是关键信号。推特质疑、市场操纵指控皆不足虑,价格行动证明:只要事后支票到位,币安便可为所欲为。

与FTX对比需加重要说明:SBF的交易所因无法兑付提款而崩溃,客户资金被窃以填补Alameda Research窟窿。FTX滥用用户存款,故而当客户索回资金时瞬间瓦解。

无证据表明币安存在类似行为,客户资金似乎仍在,提款正常处理,交易所未陷破产。此比较非关欺诈或资金丢失,而在规模与后果:FTX败于资金枯竭,币安永不会缺钱——它从交易费、清算与价差中持续创造数十亿收入。

支付3.28亿美元于它无痛痒,因财富正从交易者囊中源源不断流向平台。

这是中心化加密基础设施的终局:交易所成为银行,银行成为系统性风险,系统性风险终获救援。

区别在于传统金融中纳税人埋单,而币安使用自有利润。这看似慷慨,实则将以用户汲取的资金补偿同一群体。即便补偿金额超过当日清算费收入,资金仍来自其运营的生态体系——补偿资金池源于长期从所有用户(包括那些风险管理得当、从未需救援的理性交易者)收集的交易费、清算费与价差。

这不是慷慨,羊毛,终究出在羊身上。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 多位空头巨鲸连遭清算,全网最大单笔爆仓巨鲸累计清算规模达 1570 万美元

- Bitwise 向比特币开源开发者捐赠 23.3 万美元,系其第二轮年度捐赠

- 博通营收预测令部分投资者失望,凸显 AI 担忧

- OneKey 创始人:关注 75000 附近的空头拥挤度,3 月或出现期权逼空行情

- SEC 拟发布加密资产适用联邦证券法解释性指引

- CZ:抄底阿联酋房产?

- Aave Labs 发布 Aave V4 安全计划完整透明度审计报告

- 高盛:近期风险资产回调是买入机会,而非长期熊市的开端

- 数据:过去 1 小时 Binance 净流出 4,699.5 万 USDT

- 数据:Hyperliquid 平台鲸鱼当前持仓 31.44 亿美元,多空持仓比为 1.05

- 德国机器人初创公司 Neura 完成约 10 亿欧元融资,Tether 参投

- 委内瑞拉国有矿业公司签署出售 1,000 公斤黄金协议

- 全国人大代表:中国自主创新的区块链底层技术已应用于 16 个中央部委和 27 个央企

- OpenAI 选定律师事务所为 IPO 做准备

- Anthropic CEO 已恢复与美国国防部就一项人工智能协议进行谈判

- 派盾:某地址在投毒攻击中损失 2400 万美元 aEthUSDC

- 数据:加密市场普遍反弹,RWA 板块上涨超 7%,BTC 盘中突破 7.4 万美元

- 美国参议院再失一位加密税改倡导者,Daines 已确认不连任

- Loopscale 新增支持 Orca 与 Raydium LP 作为抵押品,解锁超 10 亿美元流动性

- 英美将成立跨大西洋工作组,简化资本市场准入并加强加密货币合作

- 数据:美国 XRP 现货 ETF 单日总净流入 419.14 万美元

- 数据:Hyperliquid 最大多军头子价值 3.03 亿美元的多仓已浮盈 1930 万美元

- Optimism 宣布将于 5 月 31 日停止支持 op-geth 和 op-program

- 彭博社:AI 热潮促使持仓共超 80 亿美元的比特币矿企转型,引发市场抛售担忧

- Coinbase CEO,加密货币让在资产风险国家的人们真正掌控自己的钱

- CryptoQuant:此次加密市场上涨由机构需求推动,但杠杆风险将加剧波动

- 今晨行情速览:比特币创下 1 个月内新高,日韩股指高开

- 数据:贝莱德 13 小时内从 Coinbase 净提取 4716 枚 BTC 和 21147 枚 ETH

- 华尔街主要监管机构正推进对加密货币及预测市场进行监管的计划

- 马斯克出庭应对收购推特期间市场操纵指控诉讼

- 全球最大黄金 ETF 持仓单日大幅减少 18 吨

- 美国参议院未通过叫停特朗普打击伊朗的投票

- CZ:在瞬息万变的世界里,唯有顶级区块链始终保持不变

- 美参议院未能阻止继续对伊朗动武

- 美联储批准 Kraken 获主账户资格,银行业组织表达“深切担忧”

- Zerohash 向美国货币监理署 (OCC) 申请国家信托银行牌照

- 消息人士:a16z crypto正在为第五期基金募集约20亿美元资金

- 美联储 3 月维持利率不变概率达 97.3%

- 美股三大股指收涨,芯片股普遍反弹

- 数据:467.28 枚 BTC 从 MARA 转出,价值约 734.73 万美元

- 以媒:伊拉克库尔德武装开始地面进攻伊朗

- 美元指数下跌 0.28%,收于 98.764

- 美国总统特朗普:想当伊朗领导人的人,最后都死了

- Punchbowl记者:白宫官员现确认,沃什将取代美联储理事米兰的席位

- 伊朗革命卫队(IRGC)顾问:伊朗已准备好进行持久战

- 数据:17.78 万枚 SOL 从 Binance 转出,价值约 1642 万美元

- 美联储褐皮书:总体而言,经济预期乐观,多数地区预计未来几个月经济将呈现小幅至温和增长

- 黄仁勋:AI热潮的资金来源“清晰明了”

- 英伟达CEO黄仁勋:将投资300亿美元于OpenAI,1000亿美元不在考虑之中

- 伊朗开始转向为长期战争做治理准备

比推专栏

更多 >>- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

观点

比推热门文章

- 数据:过去 1 小时 Binance 净流出 4,699.5 万 USDT

- 数据:Hyperliquid 平台鲸鱼当前持仓 31.44 亿美元,多空持仓比为 1.05

- 德国机器人初创公司 Neura 完成约 10 亿欧元融资,Tether 参投

- 委内瑞拉国有矿业公司签署出售 1,000 公斤黄金协议

- 全国人大代表:中国自主创新的区块链底层技术已应用于 16 个中央部委和 27 个央企

- OpenAI 选定律师事务所为 IPO 做准备

- Anthropic CEO 已恢复与美国国防部就一项人工智能协议进行谈判

- 派盾:某地址在投毒攻击中损失 2400 万美元 aEthUSDC

- 数据:加密市场普遍反弹,RWA 板块上涨超 7%,BTC 盘中突破 7.4 万美元

- 韩股崩了,韩国人再次跑步进入币圈?这个项目方被骂惨了…

比推 APP

比推 APP