值得信赖的区块链资讯!

值得信赖的区块链资讯!

AAVE V4革命:模块化架构如何重塑 DeFi 借贷市场?

撰文:伞,深潮 TechFlow

原标题:详解 AAVE V4 升级:用模块化重塑借贷,老币能否迎来又一春?

25日晚间,AAVE创始人Stani宣布即将上线AAVE V4的帖子迅速吸引了大量关注与讨论,而近期AAVE与WLFI关于7%代币分配提案的争议也在市场中闹的沸沸扬扬。

一时间,市场的关注度都汇集在了AAVE这个老牌借贷协议上。

虽然AAVE和WLFI的争议暂时还没有一个最终定论,但在这场“闹剧”背后,似乎展现了一副别样的景象——“流水的新币,铁打的AAVE”。

随着越来越多新币的出现,在链上固定的代币借贷需求的刺激下,AAVE 无疑拥有着良好的基本面和催化剂。

此次V4更新,或许可以让我们看清其在DeFi领域未来的强大竞争力,以及其业务量不断上涨的根源所在。

从借贷协议到DeFi基础设施

当我们讨论AAVE V4时,首先需要理解一个关键问题,为什么市场对这次升级有期待?

从2017年的ETHLend,到今天386亿美元TVL的DeFi巨头,作为老牌协议,AAVE 过去的每个版本更新,实际上都在做优化,并且能够在不同程度上影响链上资产的流动性和玩法。

AAVE的版本史,其实就是DeFi借贷的进化史。

2020年初,V1上线时,整个DeFi锁仓量还不到10亿美元。AAVE采用流动池替代P2P模式,让借贷从"等待撮合"变成"即时成交"。这个改动帮助AAVE快速获得市场份额。

V2在2020年底推出,核心创新是闪电贷和债务代币化。闪电贷催生了套利和清算生态,成为协议重要收入来源。债务代币化则让头寸可以转让,为后续的收益聚合器铺平了道路。2022年的V3 主打跨链互通,让更多链上资产得以进入AAVE,成为多链流动性的连接器。

更重要的是,AAVE已经成为了定价基准。DeFi协议在设计利率时,都会参考AAVE的供需曲线。新项目在选择抵押率时,也会对标AAVE的参数。

不过尽管是基础设施,但V3的架构限制越来越明显。

最大的问题是流动性割裂。当前AAVE在以太坊有600亿美元TVL,Arbitrum只有44亿,Base更少。每条链都是独立王国,资金无法高效流动。这不仅降低了资金效率,也限制了小链的发展。

第二个问题是创新瓶颈。任何新功能都需要走完整的治理流程,从提案到实施往往需要数月。在DeFi快速迭代的环境下,这种速度显然跟不上市场需求。

第三个问题是定制化需求无法满足。RWA项目需要KYC,GameFi需要NFT抵押,机构需要隔离池。但V3的统一架构很难满足这些差异化需求。要么全部支持,要么全部不支持,没有中间地带。

这就是V4要解决的核心问题:如何让AAVE从一个强大但僵化的产品,变成一个灵活开放的平台。

V4 升级

根据已公开的信息,V4的核心改进方向在于引入"统一流动性层"(Unified Liquidity Layer),采用Hub-Spoke模型来改变已有的技术设计甚至是商业模式。

图源@Eli5DeFi

Hub-Spoke:解决既要又要的问题

简单来说,Hub汇集所有流动性,Spoke负责具体业务。用户永远通过Spoke交互,每个Spoke可以有自己的规则和风险参数。

这意味着什么?意味着AAVE不再需要用一套规则服务所有人,而是可以让不同的Spoke服务不同的需求。

比如,Frax Finance可以创建一个专门的Spoke,只接受frxETH和FRAX作为抵押品,设置更激进的参数;与此同时,一个"机构Spoke"可能只接受BTC和ETH,要求KYC,但提供更低的利率。

两个Spoke共享同一个Hub的流动性,但彼此风险隔离。

这种架构的精妙之处在于,它解决了"既要又要"的难题。既要深度流动性,又要风险隔离;既要统一管理,又要灵活定制。过去这些在 AAVE 里是矛盾的,但 Hub-Spoke 模型让它们可以共存。

动态风险溢价机制

除了 Hub-Spoke 架构,V4 还引入了动态风险溢价机制,革新了借贷利率的设定方式。

不同于 V3 的统一利率模型,V4 根据抵押品质量和市场流动性动态调整利率。例如,WETH 等高流动性资产享有基础利率,而 LINK 等波动性较高的资产需支付额外溢价。这种机制通过智能合约自动化执行,不仅提升了协议的安全性,还让借贷成本更公平。

智能账户

V4 的智能账户功能让用户操作更高效。过去,用户需要在不同链或市场间切换钱包,管理复杂头寸费时费力。现在,智能账户允许通过单一钱包管理多链资产和借贷策略,减少操作步骤。

一个用户可以在同一界面内调整以太坊上的 WETH 抵押品和 Aptos 上的借款,无需手动跨链转移。这种简化的体验让小额用户和专业交易者都能更轻松地参与 DeFi。

跨链与 RWA:扩展 DeFi 边界

V4 通过 Chainlink CCIP 实现秒级跨链交互,支持 Aptos 等非 EVM 链,让更多资产无缝接入 AAVE。比如,一个用户可以用 Polygon 上的资产抵押,在 Arbitrum 上借贷,全部在一笔交易中完成。此外,V4 整合现实世界资产(RWA),如 tokenized 国债,为机构资金进入 DeFi 开辟新路径。这不仅扩大了 AAVE 的资产覆盖,也让借贷市场更具包容性。

市场反应

虽然本周AAVE跟随加密市场大盘经历了暴跌,但其今日反弹力度明显强于其他头部DeFi标的。

AAVE代币在本周经历加密市场经历暴跌后24小时内全网交易量高达1872万美元,远远高于Uni的720万美元和Ldo的365万美元,反映出投资者对协议创新的积极响应,而交易活跃度提升也进一步增强了流动性。

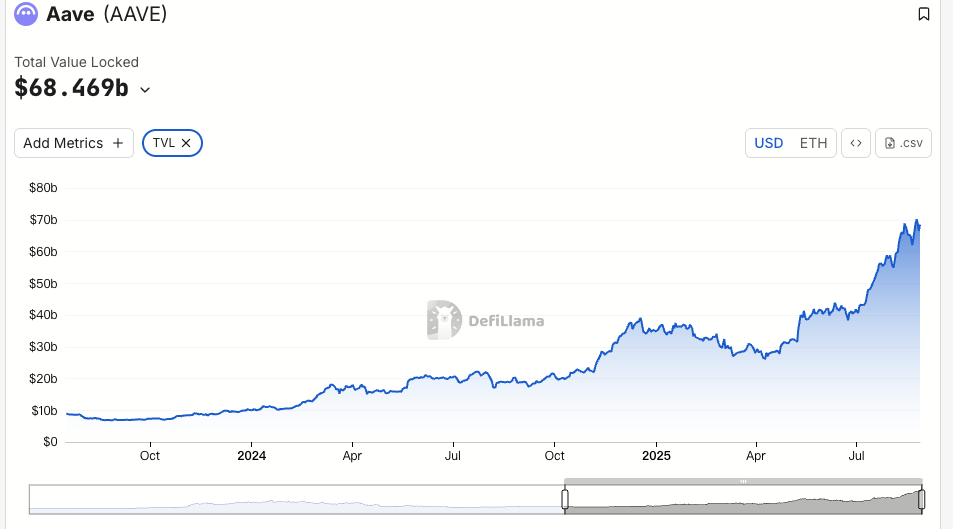

TVL则更直观体现了市场对其认可程度,相较于8月初,AAVE的TVL量级本月飙升19%至最高接近700亿美元关口创下历史新高,当前位于ETH链上TVL排名第一。这一增长远远超越DeFi市场平均水平,TVL的增加也从另一方面验证了AAVE V4多资产支持策略的有效性,或许暗示着机构资金已经悄然入场。

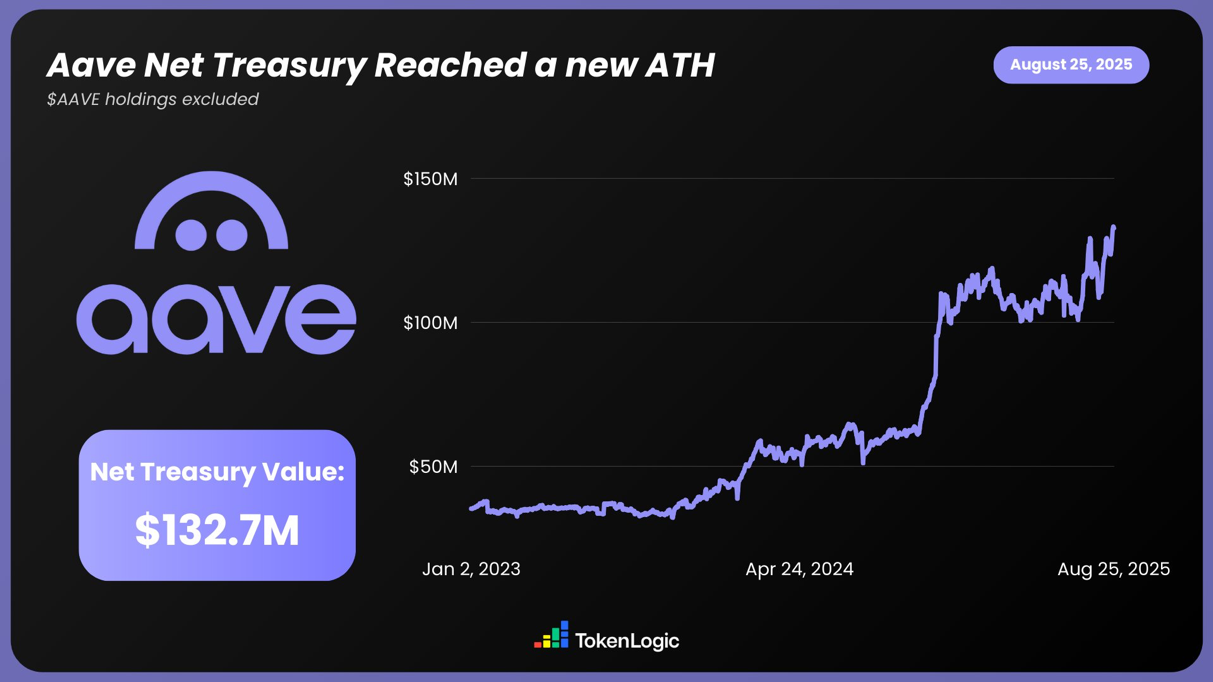

根据TokenLogic数据显示,AAVE净资产总额已经创下1.327亿美元(不包含AAVE代币持仓)的新高,在过去一年内增长约130%。

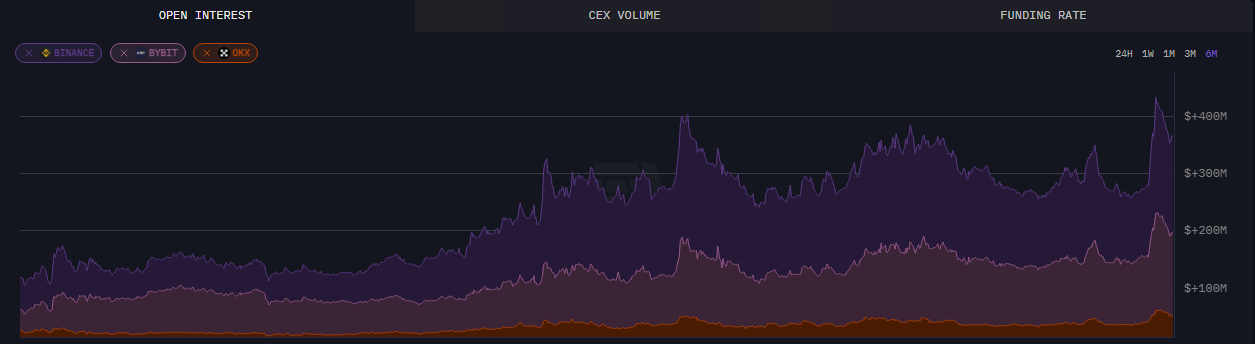

链上数据方面,截止至8月24日,AAVE上未平仓合约超4.3亿美元,创下六个月内新高。

除了直观的数据,AAVE此次升级也引起了社区的广泛讨论,目前V4放出的前置信息也获得了大量的支持和认可,尤其是在资金利用率和可组合DeFi上,让市场看到了更多的可能性与潜力。

Make DeFi great again

结合目前已经披露的更新内容来看,AAVE这次升级很有可能会带领DeFi市场再上一个台阶,模块化架构、跨链拓展和RWA整合这些升级亮点不仅点燃了市场热情,同样也推动了价格和TVL的上升。

而其创始人Stani似乎也对V4升级后的对DeFi赛道的影响充满信心。

或许在不远的未来,AAVE会借着加密牛市到来的流动性“东风”扶摇直上,开启无限可能。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 数据:若 ETH 突破 2,020 美元,主流 CEX 累计空单清算强度将达 8.49 亿美元

- 上市公司 Empery Digital 减持 60 枚比特币,总持仓量降至 3,664 枚

- TRM Labs 报告:2025 年 AI 驱动加密诈骗案同比增长 500%

- 去中心化云基础设施 Akave 完成 665 万美元融资,Avalanche 基金会等参投

- Strategy 当前持有 72 万枚 BTC,浮亏约 73.5 亿美元;BitMNR 当前持有 447 万枚 ETH,浮亏约 81.64 亿美元。

- 分析师:市场信心指数出现极端负值,投资者对比特币的趋势信心已近崩溃

- 白帽黑客助 Foom Cash 追回 184 万美元被盗资金,约占总资金的 81%

- Coincheck 宣布已完成对加拿大数字资产管理公司 3iQ 约 99.8% 权益收购

- 土耳其执政党提议征收 10%加密货币收益税

- Binance:OPN 的 Aplha 空投将于 3 月 5 日开放申领

- Bitmine 上周买入 50,928 枚 ETH,价值 9853 万美元

- BitMine 上周增持 50,928 枚 ETH,Tom Lee 称目前市场正值小熊末期

- 韩国将调查导致税务机关损失 480 万美元加密货币照片泄露助记词事件

- ProCap Financial 购入 450 枚比特币并加速股票回购,BTC 总持有量增至 5,457 枚

- Gate Ventures 战略投资比特币金融平台 Sats Terminal

- Strategy 上周大举增持 3,015 枚 BTC

- 科赫尔:欧洲央行应做好迅速调整利率的准备

- Opinion(OPN)初始流通供应占总量的 19.85%

- 美股期指盘前大幅下跌,油价飙升逾 7%

- 土耳其提议对加密资产征收 10% 所得税及 0.03% 平台交易税

- Curve Finance:已启动 sDOLA LlamaLend 攻击事件调查,攻击者获利有限

- 伊朗:已准备好进行持久战

- Claude 遭遇大规模服务中断,全球数千名用户受影响

- 2026 年 2 月加密领域因黑客攻击损失 2650 万美元,同比下降 98.2%

- ProCap Financial 新增买入 450 枚比特币

- WSJ:Polymarket 的投注者预期伊朗政权不会迅速垮台

- 德国外长:德国不会参与对伊朗的军事行动

- 美国短期 CPI 掉期大幅飙升,1 年期合约涨至 2.62%

- 巴西上市 BTC 财库公司 OranjeBTC 总持仓达 3,723 枚,总投资约 3.9234 亿美元

- Hyperliquid 活跃散户数量明显增多,且偏好高倍杠杆交易

- 俄罗斯两地区解除加密货币挖矿限制,但长期禁令威胁仍存

- 摩根大通:布伦特原油价格或推高至每桶 100 美元以上

- 比特币在战争风险上升和降息预期延后的背景下维持窄幅震荡

- 机构:中东战局推高短期波动但不影响长期,部分交易员正布局反弹行情

- 伊朗首都德黑兰遭袭,市中心发生爆炸

- CoinShares:上周数字资产投资产品流入 10 亿美元

- 中东局势升级支撑美元走强,美元指数触及五周高位

- 欧股及美股盘前走低,当前市场再次充斥看空情绪

- 国际原子能机构:伊朗核设施在袭击中未受影响

- 美国三架 F-15E 战斗机遭友军误击坠毁

- 贝莱德过去 15 分钟向 Coinbase 存入 1,134 枚 BTC

- 南非启用新规和技术追踪加密资产与离岸账户

- 马斯克成全球首位身价突破 8000 亿美元富豪,已雄踞全球首富之位近 2 年

- 美国总统特朗普:伊朗行动“远超预期”

- 以色列对德黑兰核心地区伊朗政权进行额外大规模打击

- 主流 Perp DEX 一览:各平台数据变化较小,Hyperliquid 交易量于 50 亿美元附近波动

- 全球央行降息预期全线降温,油价飙升重燃通胀忧虑

- 地缘风险叠加降息预期推迟,美元或成最终赢家

- 地缘政治紧张推升避险情绪,短期走势取决于局势控制程度

- 两大疑似内幕地址以 300 万持仓提前埋伏链上 WTI 原油,地缘冲突加剧下其多单已实现浮盈

比推专栏

更多 >>- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

观点

比推热门文章

- 白帽黑客助 Foom Cash 追回 184 万美元被盗资金,约占总资金的 81%

- Coincheck 宣布已完成对加拿大数字资产管理公司 3iQ 约 99.8% 权益收购

- 土耳其执政党提议征收 10%加密货币收益税

- Binance:OPN 的 Aplha 空投将于 3 月 5 日开放申领

- AI吓崩软件股,投资者躲进麦当劳

- Bitmine 上周买入 50,928 枚 ETH,价值 9853 万美元

- BitMine 上周增持 50,928 枚 ETH,Tom Lee 称目前市场正值小熊末期

- 韩国将调查导致税务机关损失 480 万美元加密货币照片泄露助记词事件

- ProCap Financial 购入 450 枚比特币并加速股票回购,BTC 总持有量增至 5,457 枚

- 战争消息如何抢先一步变成百万美元利润?

比推 APP

比推 APP