值得信赖的区块链资讯!

值得信赖的区块链资讯!

代币化突袭私募市场:散户终可“分食”Pre-IPO蛋糕

原文来自Chilla

编译:Odaily 星球日报 Golem(@web 3_golem)

原标题:传统金融再迎地震,代币化如何颠覆私募市场

加密市场正在极速扩张。在观望了多年后,传统的机构投资者终于决定转变态度,每个人都想从加密市场中分一杯羹,加密市场几乎快被他们瓜分殆尽。

但有时我们会忘记,这并非世界上唯一的一块蛋糕。传统金融 (TradFi) 的波动性虽远低于加密市场,风险低,回报也低,这使得它看起来吸引力下降。但别忘了,传统金融中还有一个普通人难以进入的隐藏领域:私募市场。而现在正是区块链打破这一禁忌的时候。

什么是私募市场?

简而言之,私募市场,尤其是私募股权,是指那些未在证券交易所上市的公司。例如初创公司、成长型企业,以及像 Anthropic、SpaceX 或 OpenAI 这样的成熟公司。

世界上大多数公司实际上都是私有的,因为保持私有状态可以赋予它们更大的控制权、更少的监管,并且不会受到来自公共股东的压力。尽管私募市场风险更高,流动性也更差,但投资者也喜欢私募股权,因为它提供了获得丰厚回报的机会,尤其是如果他们参与早期投资或帮助公司成长的情况下。

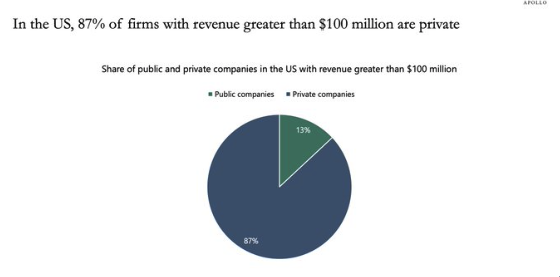

资料来源:标普资本智商 (S&P Capital IQ),Apollo 首席经济学家。注:统计的是过去 12 个月营收超过 1 亿美元的公司

如上图所示,根据 apollo 的最新数据,在营收超过 1 亿美元的美国公司中,约 87% 为私营企业,而只有 13% 为上市公司。

散户无法获得进入私募市场的机会,即使在公共市场中,他们也越来越难以获得这种信息。

根据 EQT 报告的数据,在过去 30 年中,美国上市公司的数量急剧下降,从 1996 年的约 7000 家下降到 2025 年的略高于 4000 家。这种下降并非由于公司数量总体减少造成的,而是越来越多的公司选择保持私营状态。与此同时,风险投资和私募股权基金获得了高额回报,例如投资了 Stripe、SpaceX 和 OpenAI 等公司,这些公司已将 IPO 推迟了数年甚至数十年。

典型案例:亚马逊 vs Airbnb

亚马逊成立于 1994 年,于 1997 年上市,距其成立仅三年。当时,它刚刚开始在线销售图书,营收不到 2000 万美元,尚未盈利。其 IPO 估值约为 4.38 亿美元。但另一个公司,保持私有化超过十年的 Airbnb,在 2020 年 IPO 时估值约为 470 亿美元。

在这个例子中,Airbnb 的早期投资者资本翻了 100 倍,而散户投资者只能在大部分价值被获取后进入。显然,这些市场具有更高的风险,但大部分价值创造都发生在私募市场,只留下一小部分增长潜力留给公众。

风险投资公司如何操纵 IPO,损害公众利益

这些机构投资者在众目睽睽之下攫取最大利润的方式,简直滑稽可笑。以近期上市的 figma 为例。figma IPO 定价为 33 美元,开盘价约每股 95 美元。

“定价 33 美元”是指其股票在开盘前以 33 美元的价格出售给机构投资者。“开盘价约 95 美元”是指该股票公开交易时,发行价已为 95 美元。这表明,以 33 美元买入的私募投资者立即获得了几乎三倍的收益,而只能在开盘时买入的散户投资者则发现自己被迫成为机构的接盘侠。

即使是美国主流的散户股票平台 Robinhood,在 Figma IPO 前也只允许其平台的少数用户购买一股。这就像是让普通人偶尔有机会体验一下“上层人特权”的恩惠活动,同时又保持了对公众的限制。

Figma IPO 时定价为 33 美元,第二天就涨到了 143 美元,不到 24 小时投资者就获得了 4.3 倍的回报。真正的赢家是 Index Ventures、红杉资本、Greylock 和其他早期投资者。

作为散户的你,觉得受到了无法参与私募市场的保护了吗?

Pre-IPO 平台格局

鉴于人们日益增长的兴趣,提供 Pre-IPO 公司访问权限的平台数量也在显著增加。尽管已经有一些传统金融公司提供此类服务,例如Hiive、EquityZen和Forge,但未来的主流趋势是代币化。

因此,我们将重点关注采用代币化技术的公司:

在传统金融与加密货币的交汇领域,有一些平台,例如:

-

Republic,允许合格投资者,在某些地区甚至还允许散户投资者,在经过 KYC 流程后,在其基于 Solana 的二级市场上购买 SpaceX 或 Anthropic 等私人公司的股票。

-

Robinhood,在 Arbitrum 上推出了美股代币交易。并且正在对仅限欧洲用户进行 Pre-IPO 代币交易的初步测试,需要 KYC。

在加密原生领域,有一些新兴项目,例如:

-

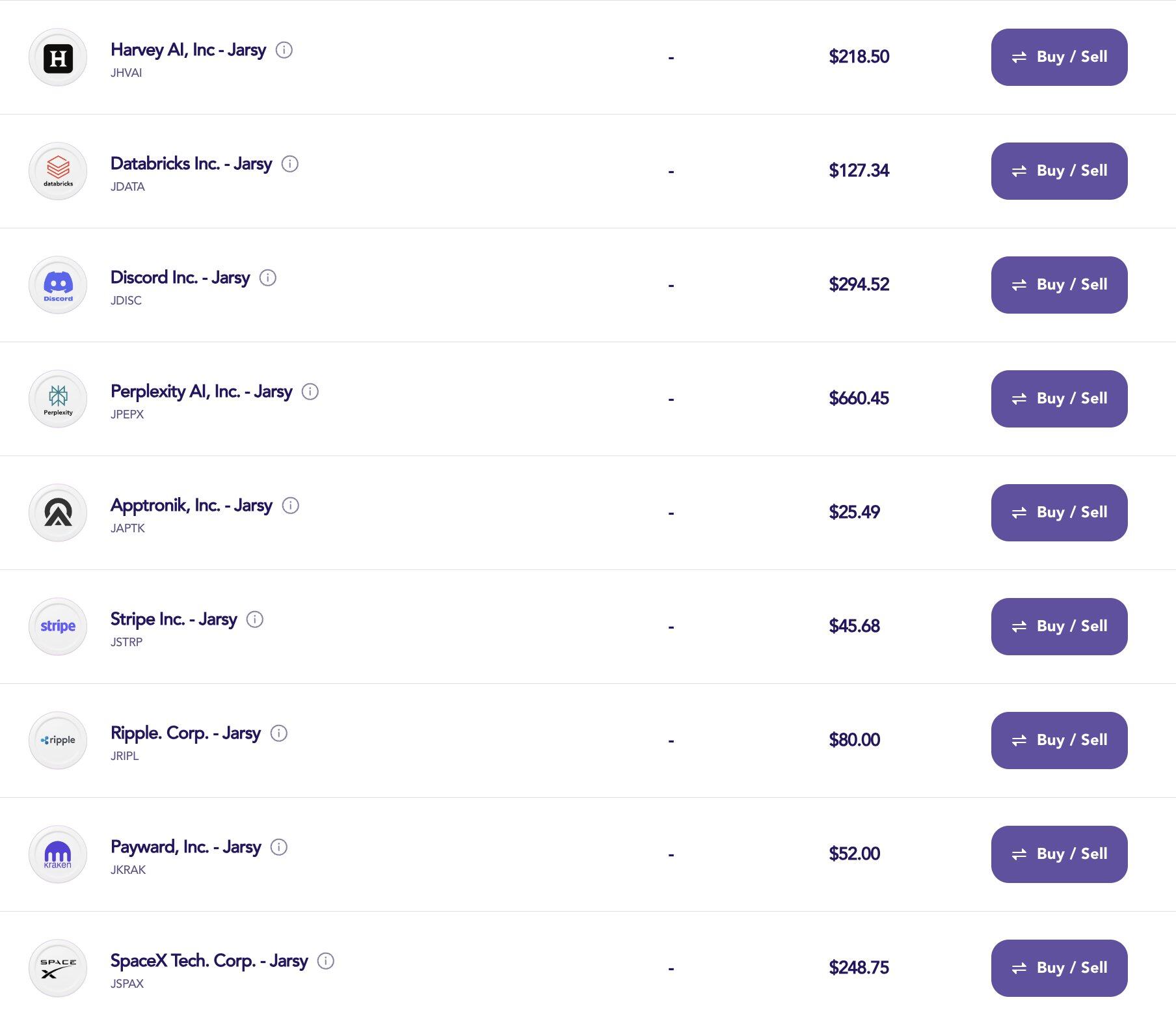

Jarsy,提供 1:1 抵押的代币,将私募股权复制到链上,允许经过 KYC 认证的投资者最低投资 10 美元,同时始终依法持有标的股权。

-

PreStocks:在未找到无需持有标的股权就进行 Pre-IPO 永续产品交易的 PMF 后,他们最近转向 Solana,允许用户直接在 Jupiter 上交易代币。他们采用 SPV(实施特殊目的载体)的方式持有股票,但并非完全合规(无需 KYC 认证)。不过产品尚未上线。

-

Ventuals:该项目建立在 Hyperliquid 生态上,允许通过非托管订单簿进行 Pre-IPO 代币交易,杠杆率最高可达 10 倍。无需 KYC 认证,而且由于没有人实际持有标的股权,而只交易合成资产,因此合规性较低。

Jarsy 深度解析

Jarsy 平台操作非常简单:用户存入美元(或 USDC),并将其转换为用于投资的内部货币 JUSD。平台分为三个部分:私募股权(1:1 代币抵押)、预售(早期分配但不实际持有股份)和公共股权。私募股权部分涵盖 stripe、kraken、xAI、Perplexity 等众多公司。

值得注意的是,这些可交易的 Pre-IPO 公司的股权实际上已被 Jarsy 收购。因此,即使用户只是购买代币化版本,实际上也是在交易底层资产,这种底层资产也提供类似股东的经济权利:例如,如果公司分配股息,购买代币的用户将有权获得分配。

此外,如果公司真正上市,Jarsy 会收到股票并将其转换为可交易的股权代币;如果收到现金,则会将收益分配给用户。

在安全性方面,这些股份由受监管的特殊目的公司 (SPV) 持有,与 Jarsy 分离,即使 Jarsy 自身倒闭,用户的资产也能够保持安全。此外,每种资产都会在链上发布储备证明。

然而,鉴于 Jarsy 侧重于散户采用,因此钱包采用托管模式,且代币尚无法在 DeFi 中使用。目前 Jarsy 仅限邀请码访问,尽管 KYC 并非加密货币精神的一部分,但它在合规上依旧是强制性的。不过事实上只要是非美国用户就可以自由投资,而美国用户必须是合格投资者。

Jarsy 未来路线图的重点是成为一个完全集成的 DeFi 平台,采用非托管钱包,并能够依靠与其他应用程序的组合来获取流动性和用户。

总结

我们正在见证一个全新市场领域的出现,它拥有巨大的潜在市场。由于过去市场可及性有限,大多数加密货币用户并不熟悉这个市场。

但重要的是,该领域未来将如何与 DeFi 领域进行整合,就像近年来 RWA 的情况一样。充足的流动性至关重要,波动性会更高,随之而来的风险和收益也会更高。

虽然这个领域存在市场竞争,但它们构建的解决方案都秉持着相同的目标:向公众开放私募市场。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- Trend Research 正加速抛售 ETH 以偿还贷款,过去 10 小时已卖出 170,033 枚 ETH

- 数据:Ark Invest 增持 1780 万美元 Bullish 股票,减持 1740 万美元 Coinbase 股票

- 报告:1 月份 Web3 安全事件造成的经济损失约 4.14 亿美元

- Binance 更新 2 月储备金证明:BTC 储备率 100.07%,USDT 储备率 103.76%

- 分析:美国失业人数创 17 年来新高,为比特币多头释放积极信号

- 《富爸爸穷爸爸》作者:等待 BTC 和黄金的“新底部”并会继续增持 ETH

- Dovey Wan:香港圈子很小,没听说有哪家机构出事了

- Bitcoin Core 开发人员 Gloria Zhao 已辞去其维护者职务

- Bitfinex:比特币周跌幅创 FTX 崩盘以来新高,周线 RSI 表明市场严重超卖

- 数据:瑞典上市公司 H100 Group 增持 4.39 枚 BTC,总持仓达 1051 枚

- 分析:比特币梅耶倍数罕见跌至 0.6 附近,或为看涨信号

- Cardano 创始人:在加密领域已损失超 30 亿美元,但仍选择坚守而非退出

- 数据:Trend Research 近 24 小时向币安存入 12.7 万枚 ETH,约合 2.38 亿美元

- Michael Saylor 回应量子计算风险:至少还需 10 年才会构成威胁,Strategy 将启动一项比特币安全计划

- DFDV COO:香港非加密对冲基金或因 IBIT 杠杆期权交易爆仓引发市场下跌

- 币安 Alpha:持有 240 积分可参与第二波 Stable(STABLE)空投

- 麻吉ETH 与 HYPE 多单同时遭清算,昨日补足资金后再次缩水至不足 5 万

- 数据:过去 1 小时 Binance 净流出 3,846.44 万 USDT

- ETH 链上存在三大主要清算区间,多位巨鲸持仓或将面临清算风险

- Bitwise CEO:本轮加密市场暴跌主要受宏观环境拖累,投资者正抛售所有流动性资产

- CryptoQuant 首席执行官 Ki Young Ju:BTC-USDT 永续合约杠杆率正在降温

- F2Pool 联创王纯提及“白银星期四”警示:若 CZ 限制买入,好奇市场反应

- 金融科技公司 Ruvo 完成 460 万美元融资,1confirmation 领投

- Trend Research 本次做多已亏损 7.63 亿美元,不仅回吐上次全部利润还亏损 4.48 亿美元本金

- 分析师:比特币长期持有者正处于结构性投降边缘,或临近熊市最后一次剧烈下跌

- 币安:拥有至少 240 个 Alpha 积分的用户今日 17:00 可领取币安 Alpha 空投

- 今夜无非农,下周“双炸弹”

- 就业数据疲软未能阻挡美元企稳,市场关注非农报告

- Greeks.live:比特币和以太坊剧烈下跌趋势仍在持续,看跌期权占据绝对主导地位

- 美就业数据疲软引发美债收益率下跌至三周低点

- Binance SAFU 基金地址再次买入 3600 枚 BTC

- 数据:20 万枚 SOL 从 Bithumb 转出,价值约 1600 万美元

- 期权市场普遍认为比特币在 3 月份重回 9 万美元的概率仅为 6%

- Polymarket 上预测比特币今年跌至 5.5 万美元概率升至 74%

- Benson Sun:比特币跌幅达到罕见的-5.65σ,历史仅出现 4 次

- Trend Research 过去 6 小时卖出 4.7 万枚 ETH 以避免清算,清算区间更新为 1509 美元至 1800 美元

- 某巨鲸曾以 1.37 美元均价做多 ASTER,现浮亏近 9 倍持仓本金

- Placeholder 合伙人:加密市场或迎反弹,但血洗恐未结束

- CryptoQuant 分析师:尽管抛压持续存在,但稳定币流入交易所翻倍至 980 亿美元

- 当前主流 CEX、DEX 资金费率显示市场再度全面转向看空

- Cyber.Fund 联创 Lomashuk 关联地址向 Wintermute 转账 12,458 枚 stETH 和 2566 枚 ETH

- Strategy CEO:比特币跌至 8000 美元五至六年才可能出现偿付问题

- Meme 币 WhiteWhale 市值突破 1.2 亿美元,The White Whale 持仓盈利已达 1810 万美元

- 数据:Trade.xyz 24 小时成交额突破 54 亿美元,创历史新高

- SOL 反弹突破 80 USDT,24H 跌幅收窄至 12.81%

- 昨日比特币 ETF 净流出 4.341 亿美元,以太坊 ETF 净流出 8080 万美元

- 波段巨鲸pension-usdt.eth平仓 ETH 空单,11 小时盈利 221 万美元

- CZ:正与多国合作发行本币稳定币

- 数据:超 930 万枚比特币处于亏损状态,创 2023 年 1 月以来新高

- 某巨鲸持仓 4 个月向币安存入全部 3947 枚 ETH,亏损 1197 万美元

比推专栏

更多 >>- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

观点

比推热门文章

- 报告:1 月份 Web3 安全事件造成的经济损失约 4.14 亿美元

- Binance 更新 2 月储备金证明:BTC 储备率 100.07%,USDT 储备率 103.76%

- 分析:美国失业人数创 17 年来新高,为比特币多头释放积极信号

- 《富爸爸穷爸爸》作者:等待 BTC 和黄金的“新底部”并会继续增持 ETH

- Dovey Wan:香港圈子很小,没听说有哪家机构出事了

- Bitcoin Core 开发人员 Gloria Zhao 已辞去其维护者职务

- Bitfinex:比特币周跌幅创 FTX 崩盘以来新高,周线 RSI 表明市场严重超卖

- 黑天鹅缺席,比特币这轮超卖可能另有原因

- 数据:瑞典上市公司 H100 Group 增持 4.39 枚 BTC,总持仓达 1051 枚

- 分析:比特币梅耶倍数罕见跌至 0.6 附近,或为看涨信号

比推 APP

比推 APP