值得信赖的区块链资讯!

值得信赖的区块链资讯!

2025 年上半年 Web3 行业投资研究报告

作者:RootData

核心要点

—2025上半年加密一级市场融资总额77.5亿美元,同比增长40.17%,环比增77.75%。融资事件共547笔融资,月均91起,数量持续下降,整体呈现大额融资集中、并购活跃、赛道偏好转向CeFi、资金向二级市场流动的趋势。稳定币市值突破2400亿美元,与BTC联动上涨为一级融资提供了流动性支持,尤其推动了CeFi领域的大额交易。

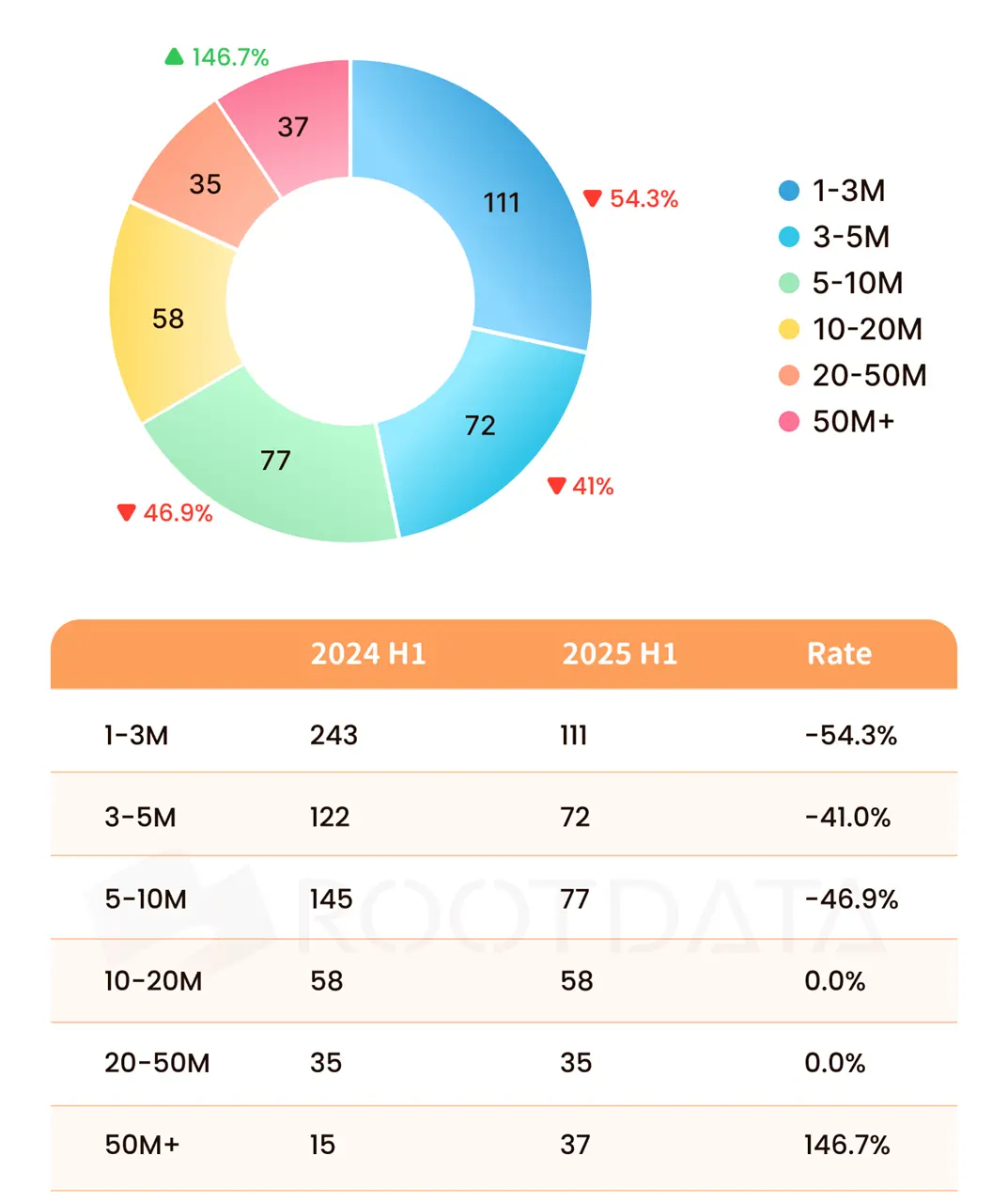

—加密一级市场展现出资本集中化与赛道多元化并存的特征,CeFi因流动性支持和合规优势主导市场风向,DeFi与工具赛道则因技术创新持续获青睐。从披露金额的399笔融资中显示,1000万美元以下的融资数量同比锐减超45%,接近腰斩;5000万美元以上融资数量激增146.7%,主要集中于CeFi、矿企和资管公司赛道。

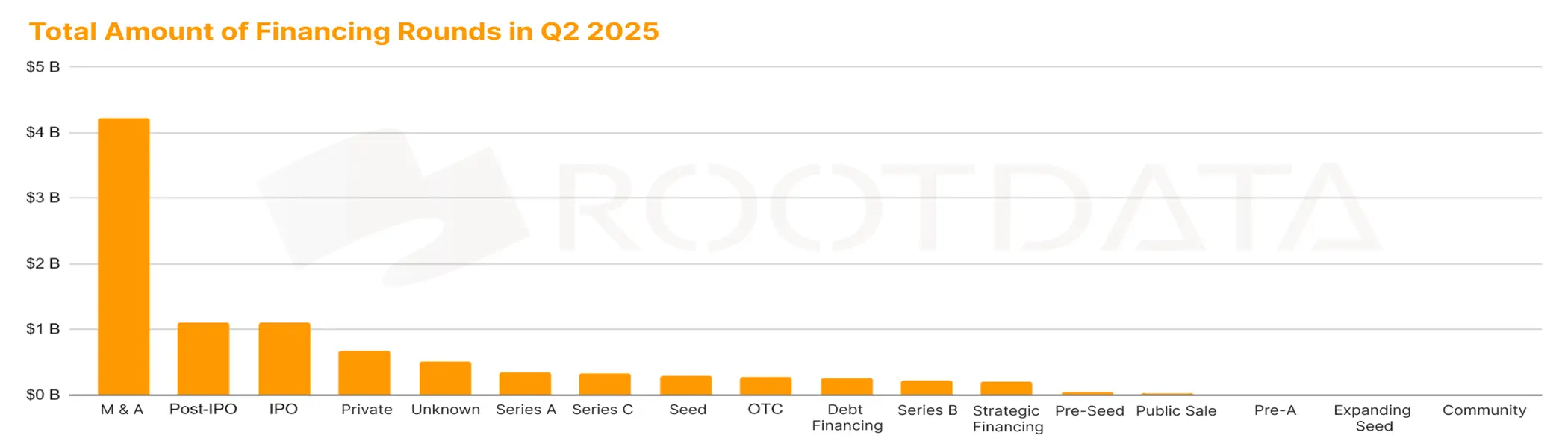

—市场热钱正在向美股概念靠拢,上半年融资金额最高的轮次由机构活动(并购/Pre-IPO/IPO/私募)承包了前四名,大幅超过以往备受加密风投青睐、在DeFi和基础设施领域密集出现的种子轮到A轮融资。

—以太坊融资总额达16.3亿美元稳居公链龙头,但新兴公链在应用增长速率上显著超越以太坊。月活开发者在1月跌至约2.18万创下近4年低点,年中已反弹到2.97万高位,社区驱动的技术创新正在弥补融资缺口。

—Binance Alpha将BNB Chain打造成CEX-DEX试验田,其DEX交易量在全网的占比从12%跃升至49%。Alpha积分系统通过设定不同分数和分层门槛,作为Binance和BNB生态的治理权重分配机制,并成功探索出币安Listing和VC退出的新路径。Binance Alpha的未曾公布融资项目占据56.5%,未曾融资项目的总市值高达86.9亿美元,而曾获得融资的项目总市值仅62.3亿美元,拥有融资估值历史且表现优异的项目不足25%。

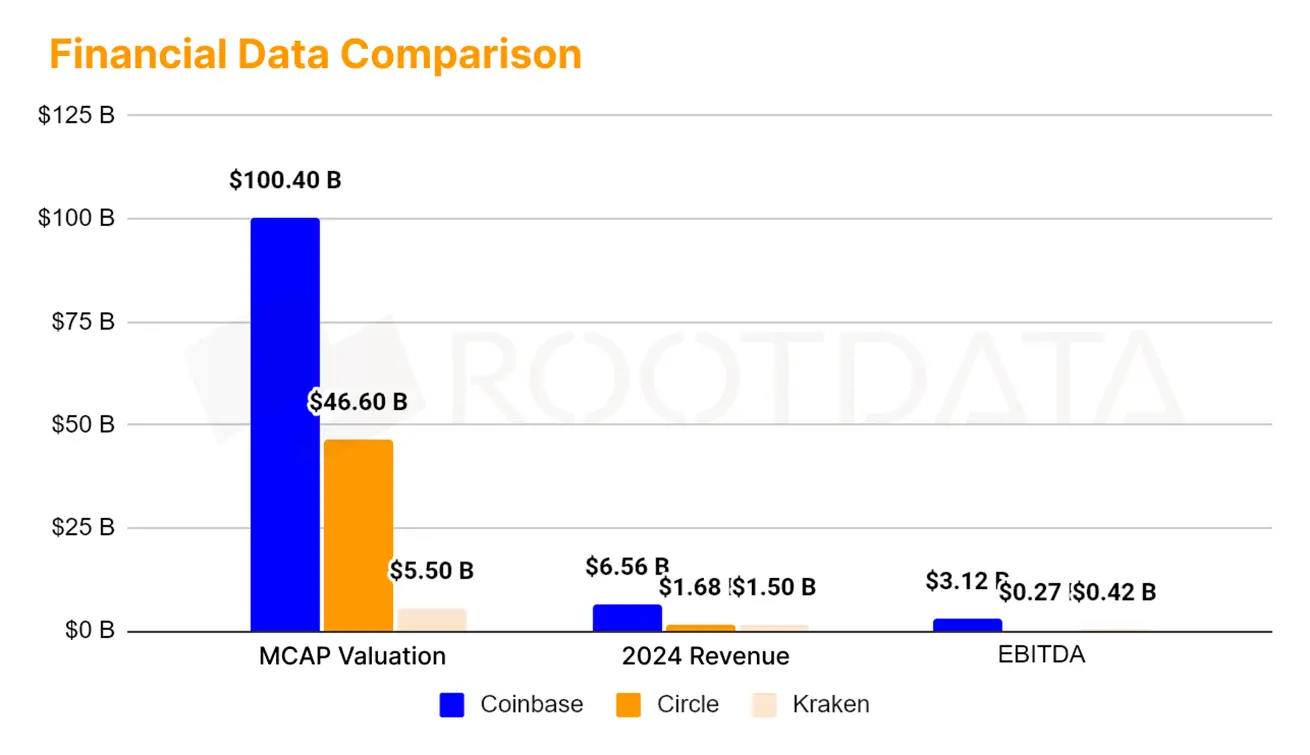

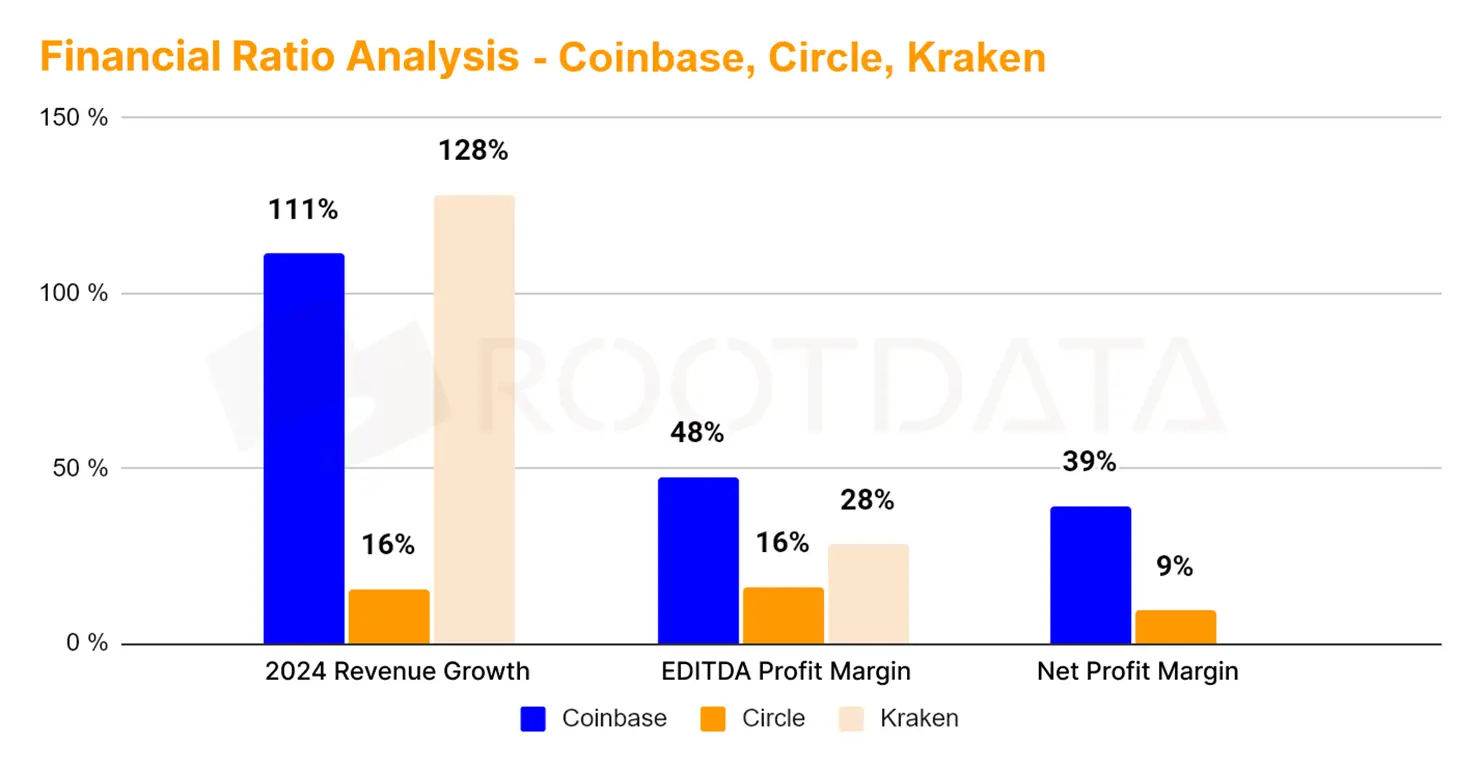

—华尔街吸金兽Circle以22亿美元成为IPO融资金额最高的项目,IPO前Circle SPV曾以36美元每股(82亿美元估值)进行OTC出售。而相较之下Coinbase和Kraken仅融资5亿美元和1.2亿美元,其美股大额融资时间节奏约为1-2年。稳定币和RWA领域得到华尔街认可,为整个行业的主流化进程注入了强劲动力。

2025上半年共录得547笔加密一级市场融资,总额达77.5亿美元

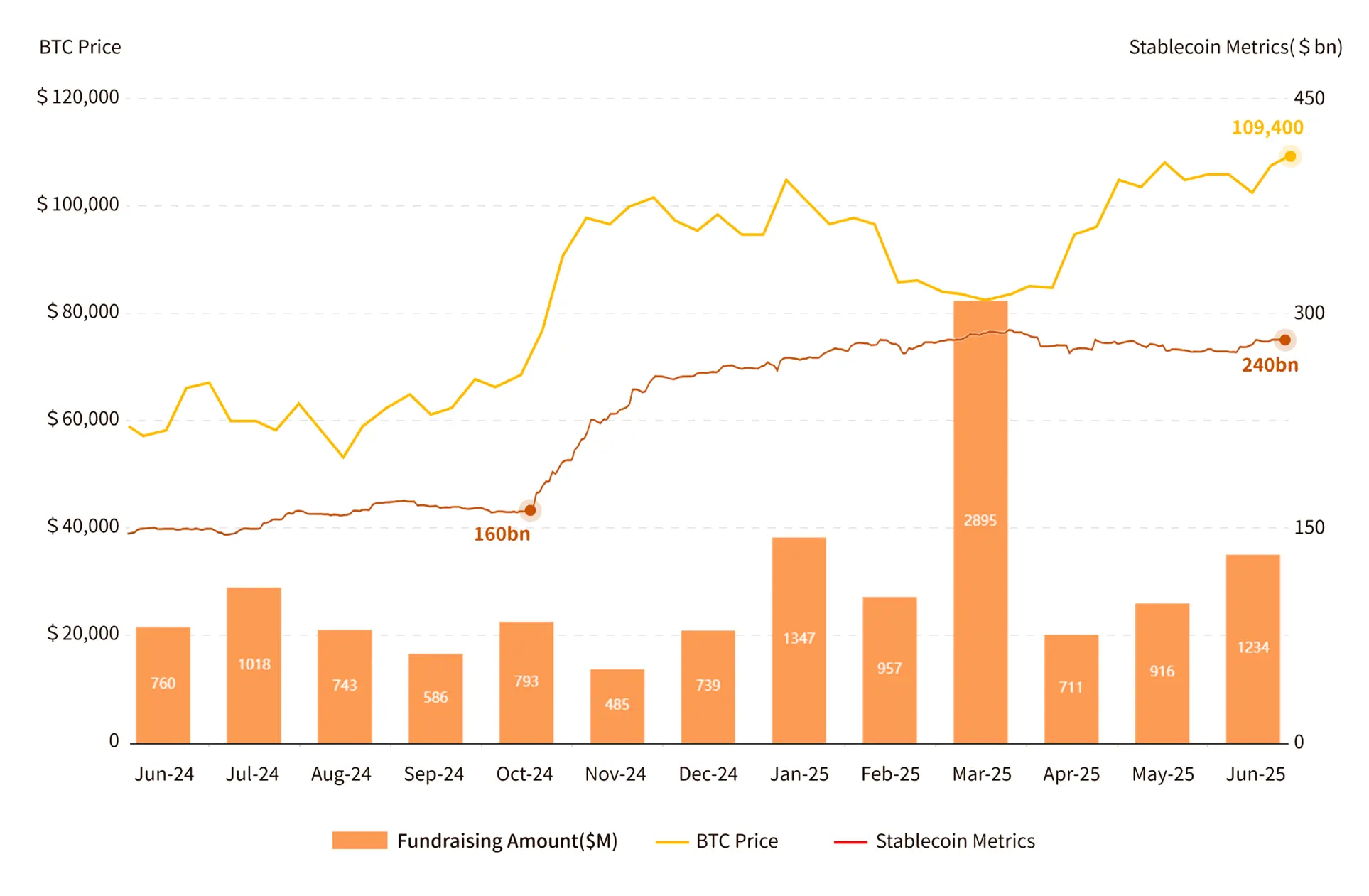

Web3一级市场融资、BTC价格以及稳定币的相关性

2025上半年加密一级融资市场融资金额达77.5亿美元,同比增40.17%,环比增77.75%。3月融资28.95亿美元,其中Binance占20亿美元。除去此笔融资,月均融资约9.5亿美元,平均融资金额1241.9万美元,中位数542.5万美元。

融资事件共547笔融资,月均91起,首次项目融资占比57.7%(316笔)。赛道分布方面,CeFi以27.19亿美元融资额领跑,超越基础设施赛道(18.7亿美元)。并购活动显著增加至66起,较2024年下半年41起增长60.9%。加密相关上市公司(如Circle、Sol Strategies)融资22.33亿美元,创历史新高。

稳定币市场自2024年10月底起显著扩张,总市值从1600亿美元快速增至2400亿美元,增长50%。同期,BTC价格自68000美元低点攀升至105000美元,且年内未回落到稳定币拉升前的区间。稳定币与BTC的联动上涨为一级融资提供了流动性支持,尤其推动了CeFi领域的大额交易。

总体而言,2025上半年加密一级市场融资金额显著增长,但事件数量持续下降,呈现大额融资集中、并购活跃、赛道偏好转向CeFi、资金向二级市场流动的趋势。

投资热点趋向于合规化、多元化和规模化

2025 上半年融资金额分布概览

从披露金额的399笔融资中显示,1000万美元以下的融资数量同比锐减超45%,接近腰斩;1000-5000万美元区间数量稳定;5000万美元以上融资数量激增146.7%,主要集中于CeFi、矿企和资管公司赛道,表明资本偏好大额投资,减少小额布局。

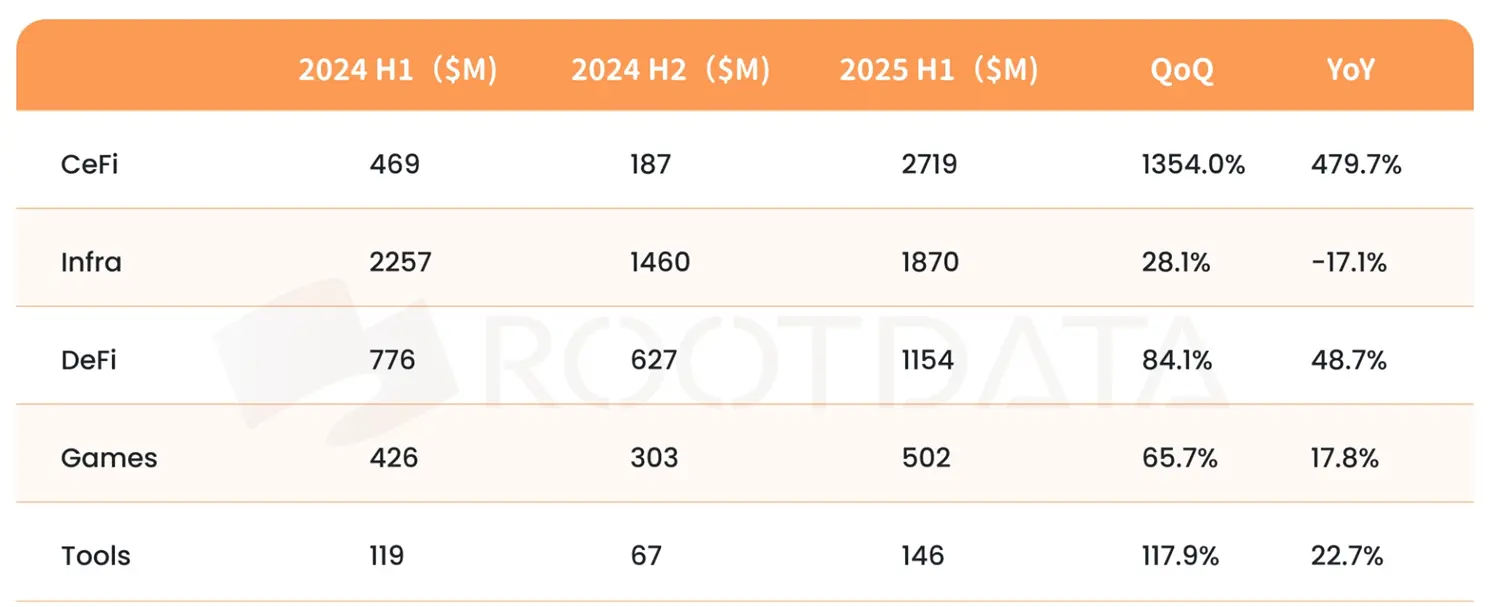

赛道表现分化明显,投资热点趋向于合规化和多元化。CeFi以27.19亿美元融资额领跑,同比激增479.7%,环比暴涨1354%,重夺龙头地位。基础设施赛道融资18.7亿美元,环比下降17.1%。DeFi和工具赛道分别吸金同比增长84.1%和117.9%。

2025上半年,加密一级市场展现出资本集中化与赛道多元化并存的特征,CeFi因流动性支持和合规优势主导市场风向,上市公司追随Strategy的加密储备策略,借助BTC和稳定币的流动性与增值潜力重塑估值逻辑;DeFi与工具赛道则因技术创新持续获青睐,市场整体迈向更高效的投资格局。

2025 上半年融资 Top5 赛道

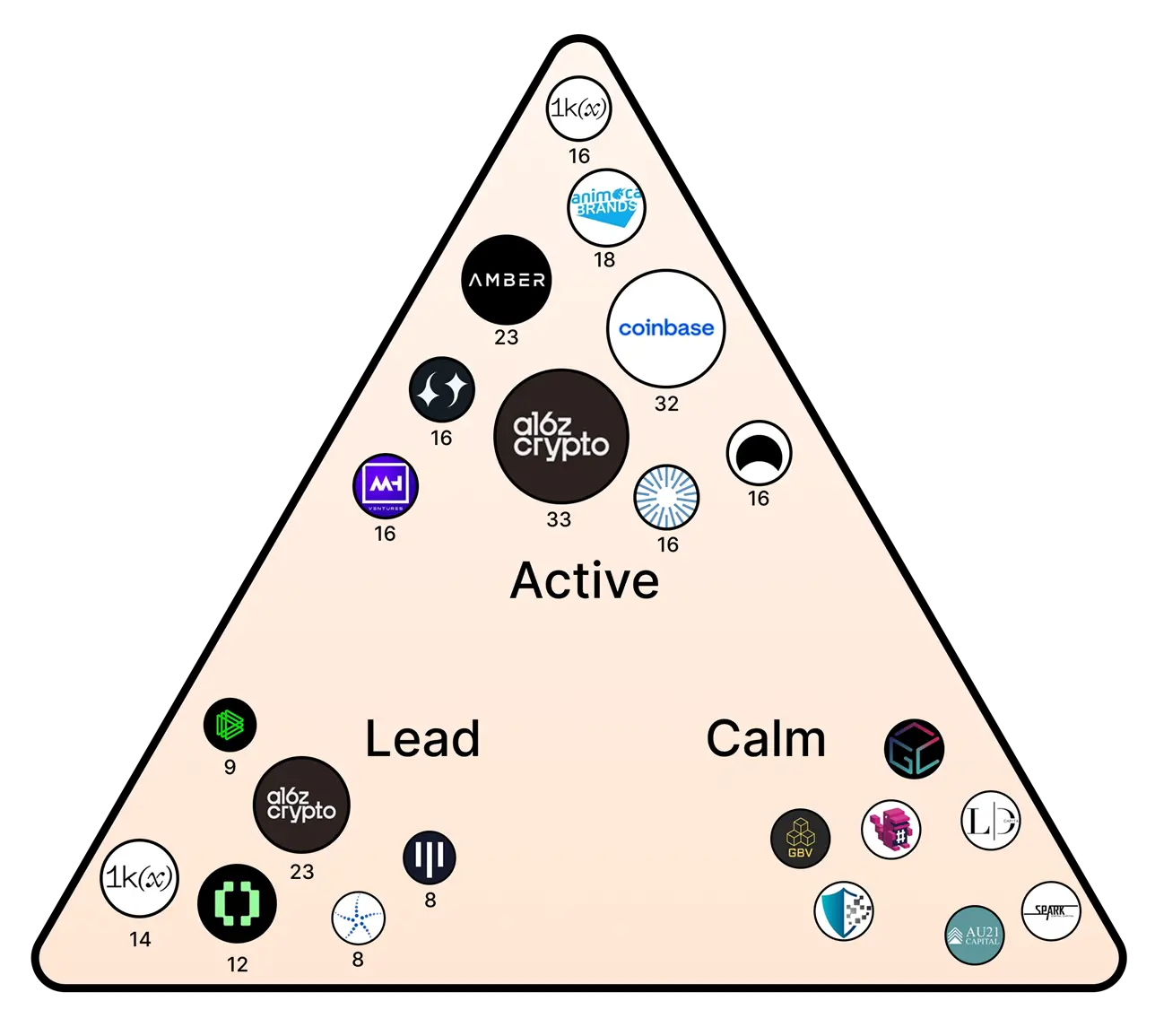

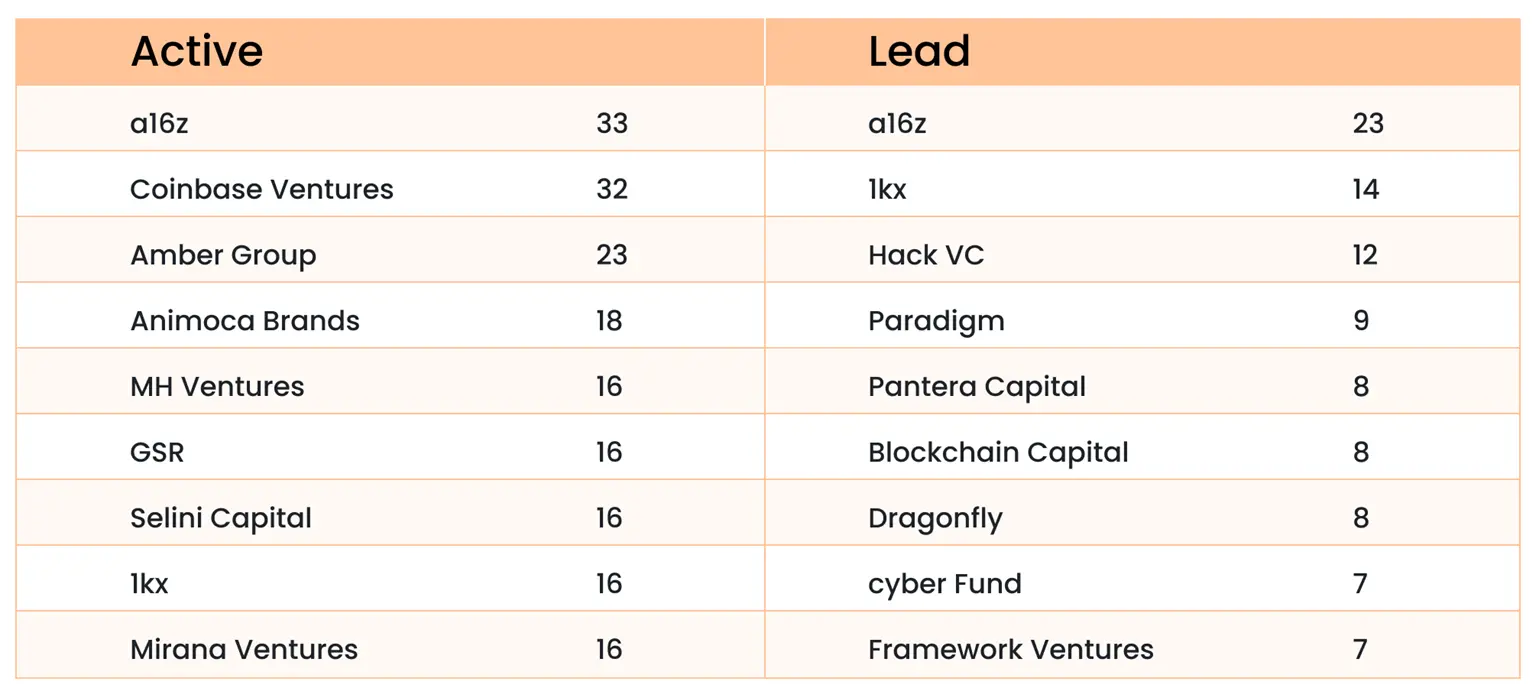

2025上半年a16z与Coinbase Ventures领衔加密投资

2025 H1 加密原生机构表现

a16z与Coinbase Ventures领衔2025上半年加密投资,a16z 出手33次,领投23次,投资聚焦AI与区块链交叉领域,展现精准布局。Coinbase Ventures以32次投资紧随其后,但仅领投2次,采取广泛撒网的多元化策略。1kx、Hack VC、Paradigm在领投方面保持领先,各具特色。

加密原生基金出手趋于保守,700家至少投资1次的机构(甚至如LD Capital、AU21 Capital等累计出手超200次的机构)上半年未出手,占比约67% ,反映市场处于谨慎情绪。受上市公司Strategy启发,部分加密VC转向投资区块链概念股,推动加密资产与传统金融进一步融合,反映加密投资策略的多元化与成熟化。

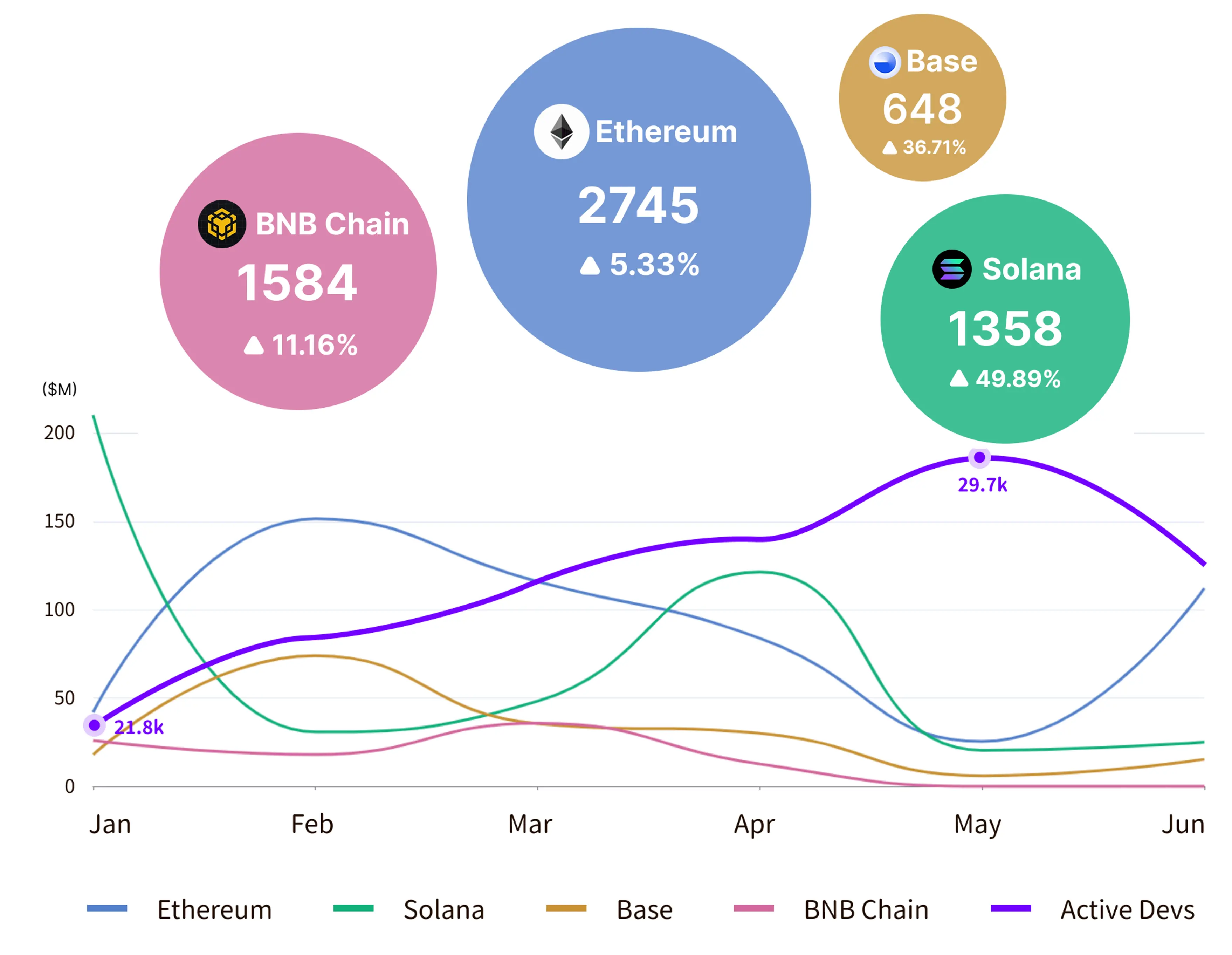

公链生态碎片化加剧,加密基金对公链和应用的推动力减弱

2025 H1 主流公链生态与融资表现

以太坊凭借超2700个优质应用(剔除不知名meme项目)稳居公链龙头,融资总额达16.3亿美元,远超其他生态,巩固其市场主导地位。

然而,新兴公链通过优化“不可能三角”的特定维度,以满足用户多样化需求。新兴公链在应用增长速率上显著超越以太坊,快速抢占细分市场,挑战其主导地位。最终导致公链生态碎片化加剧。

例如,Solana凭借高吞吐量成为Meme币和DeFi应用的温床,吸引高频交易用户。Base则聚焦合规资产与AI驱动的链上应用,优化低成本Layer 2解决方案,迎合机构和开发者需求。

加密基金对公链和应用的推动力减弱,融资额与应用生态增长显著背离。上半年一级市场资金向CeFi赛道集中,主流公链融资额普遍低迷且呈下行趋势,但应用开发未受明显拖累。根据developerreport数据,每月活跃开发者在今年1月跌至约2.18万,创下近4年低点,年中已反弹到2.97万高位,社区驱动的技术创新正在弥补融资缺口。

Binance Alpha将BNB Chain打造成CEX-DEX试验田

2025年Q2最引人瞩目的现象无疑是Binance在5月推出的170万美元Binance Alpha项目。相较于OKX率先推出的BTC文艺复兴CEX-DEX交易体验,以及备受争议的币安Listing和VC退出路径,抑或是对DEX与All-in-one(AIO)链上交易平台丰厚利润的觊觎。

Binance Alpha项目旨在为项目方提供流动性的同时,为BNB Chain打造链上繁荣的交互场景,引导并激励用户将流动性从CEX迁移至自家生态系统。

市场数据验证了这一战略的有效性:从4月至7月, BNB Chain的DEX日交易量从10亿美元激增至最高70亿美元,全网交易量占比从12%跃升至49%,而以太坊和Solana的份额则分别从25%和22%下降至15%和11%。

随后,其他T2交易所也纷纷推出各具特色的中心化DEX交易体验服务。Binance此举不仅是对用户的激励,更标志着2025年成为中心化交易所向加密原生态转型和妥协的试验元年。Alpha积分系统通过设定不同分数和分层门槛,旨在强化Binance用户和社区粘性,将其作为Binance和BNB生态的治理权重分配机制。

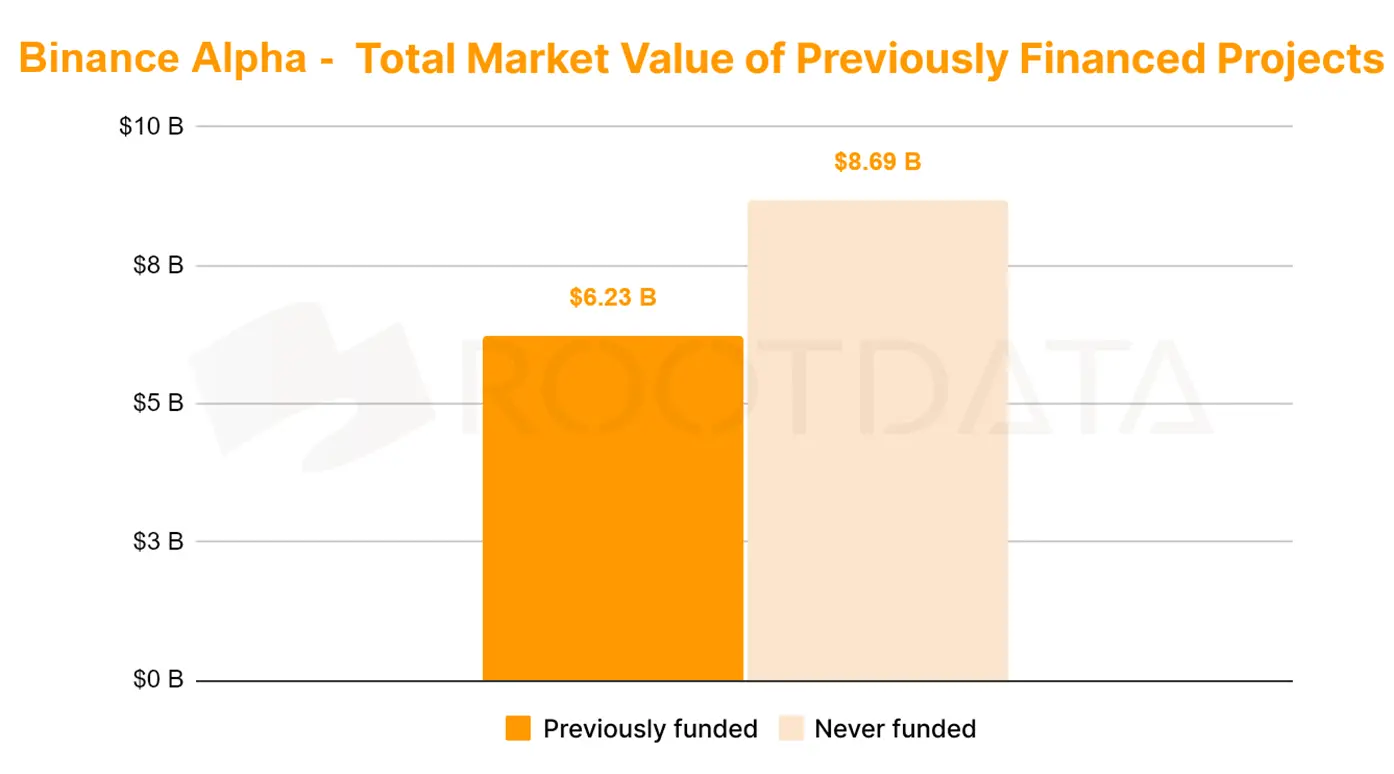

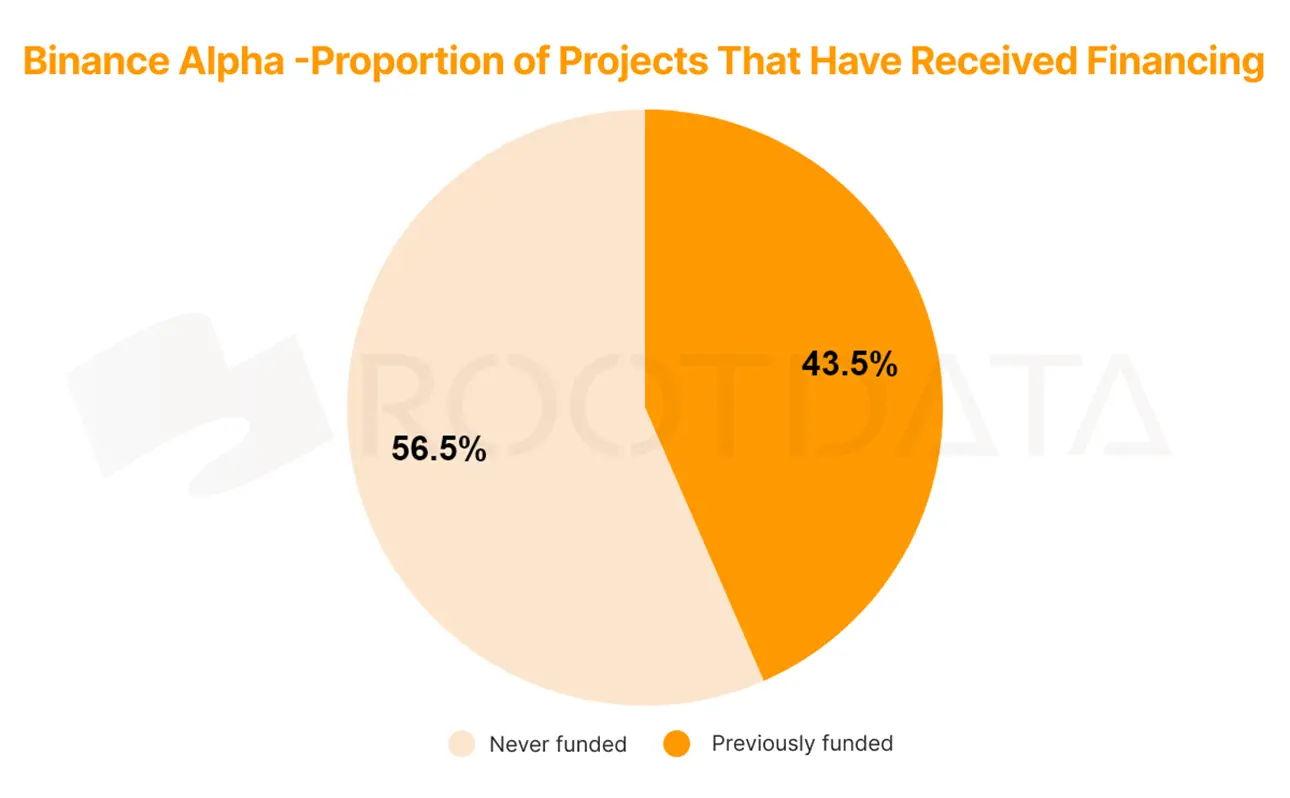

机构背书陷入窘境,新上币逻辑由社区驱动

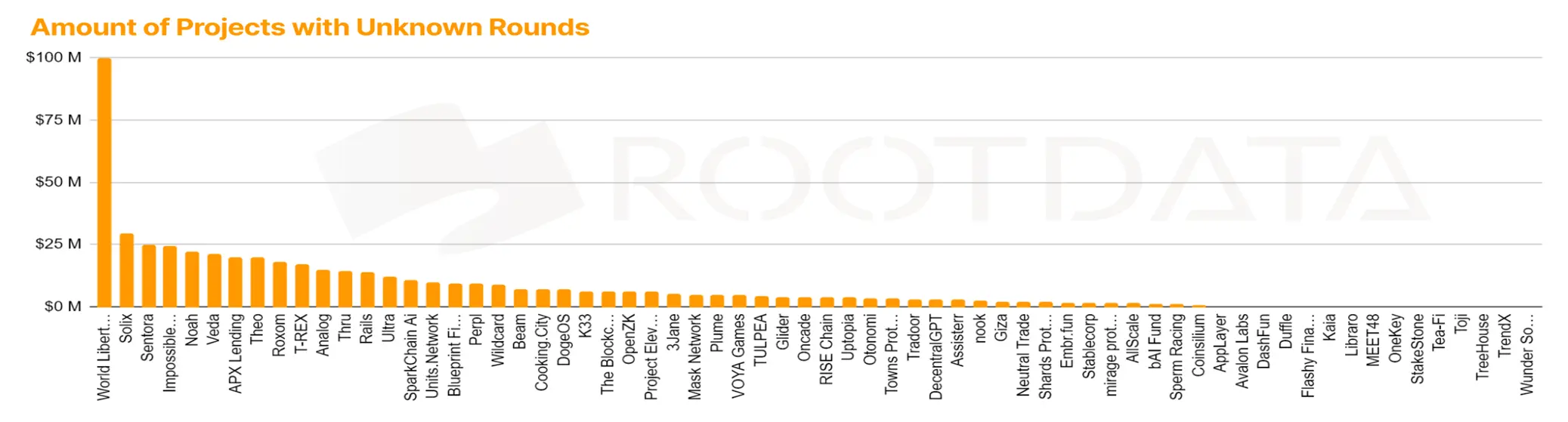

根据Rootdata融资数据显示:

Binance Alpha上线的代币中,未曾公布融资的项目占据56.5%,未曾融资项目的总市值高达86.9亿美元,而曾获得融资的项目总市值仅62.3亿美元。

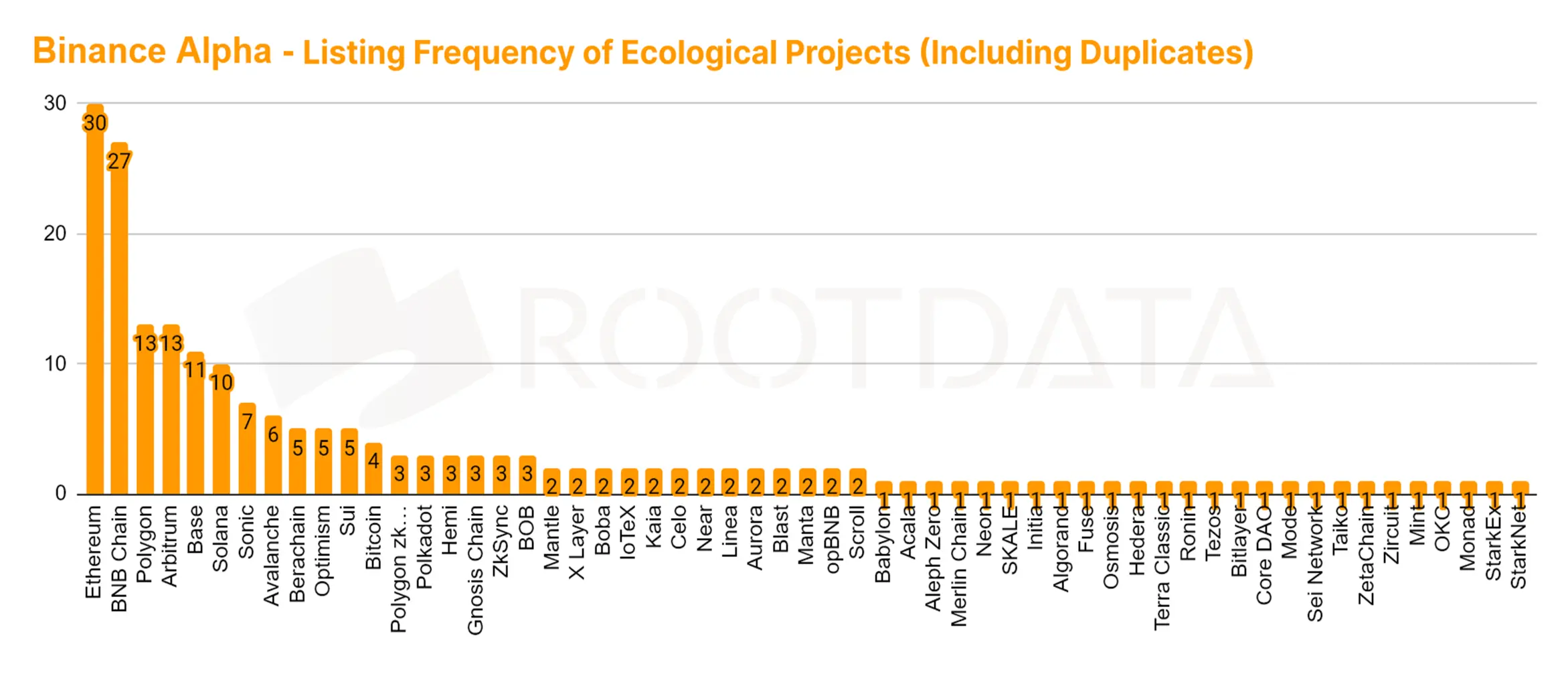

在所有项目中,支持以太坊网络的有30个,支持BSC网络的有27个,Polygon、Arbitrum、Base和Solana紧随其后。

这意味着创始人除了通过正式上线Binance获得退出方案外,应当优先考虑支持以太坊、BSC等主流网络以提高被Binance Alpha选中的成功率。

更重要的是,项目的市场策略应当优先获得Binance用户和社区的支持,这或许意味着获得优秀机构背书的必要条件已经逐渐成为上线Binance的过去式。

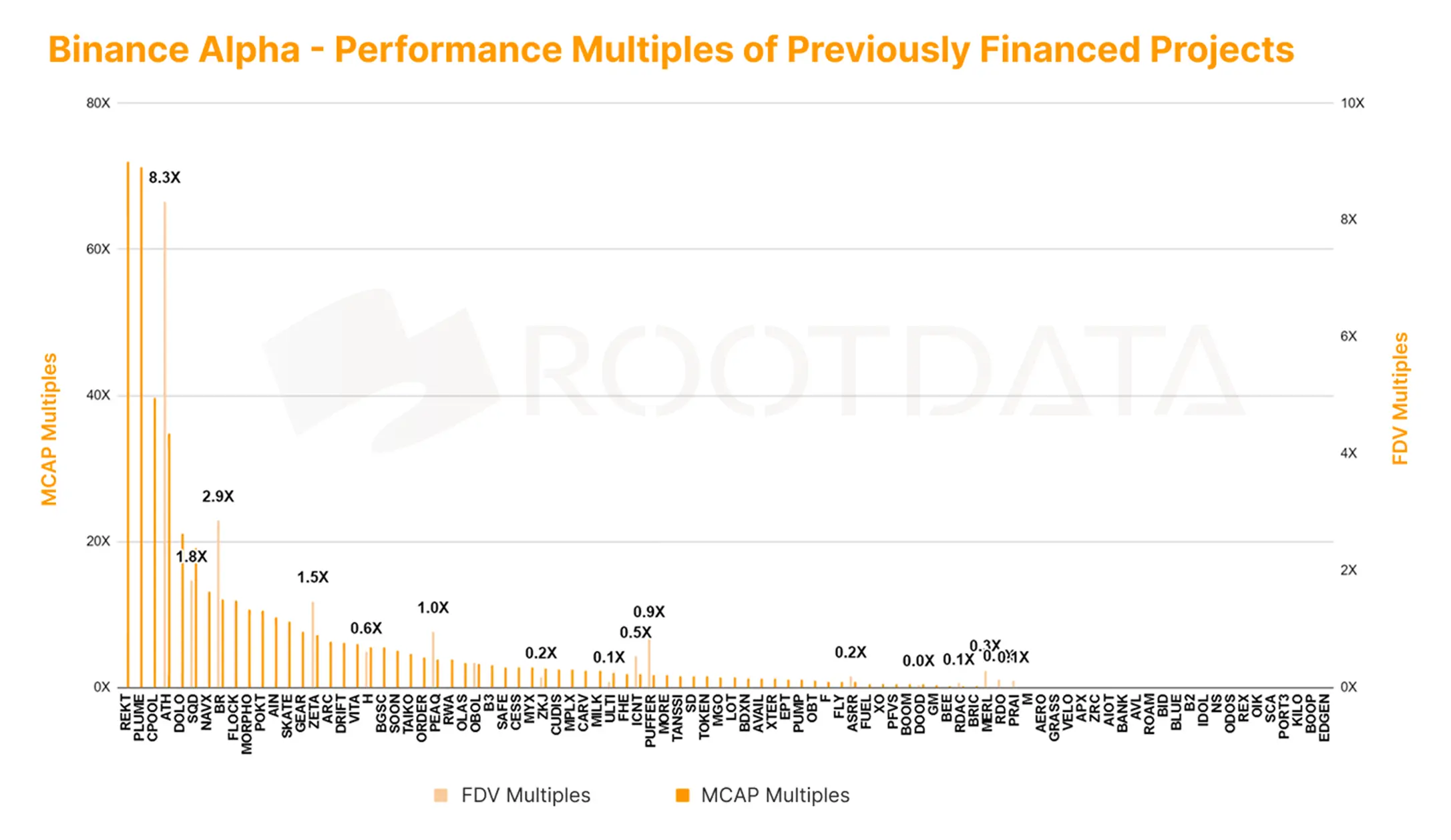

“VC币魔咒”依旧生效,拥有融资估值历史且表现优异的项目不足25%

“VC币魔咒”依旧生效,其原因包括:

-

外部加密行业流动性不足

-

散户投资者购买欲望疲软

-

机构投资错配高估值项目

-

加密行业已进入技术瓶颈的阶段性成熟周期

创新不足以及无法与蓬勃发展的AI行业产生有机结合,导致无法引入外部溢出流动性。

-

MCAP倍率:以融资估值除以目前市值计算,拥有融资历史的项目中能维持在10倍以上的为0,根据目前表现,机构预计难以收回成本 。

-

FDV倍率:以融资估值除以FDV现估值计算,拥有融资估值历史且表现优异的项目不足25%,失败率高达75%。

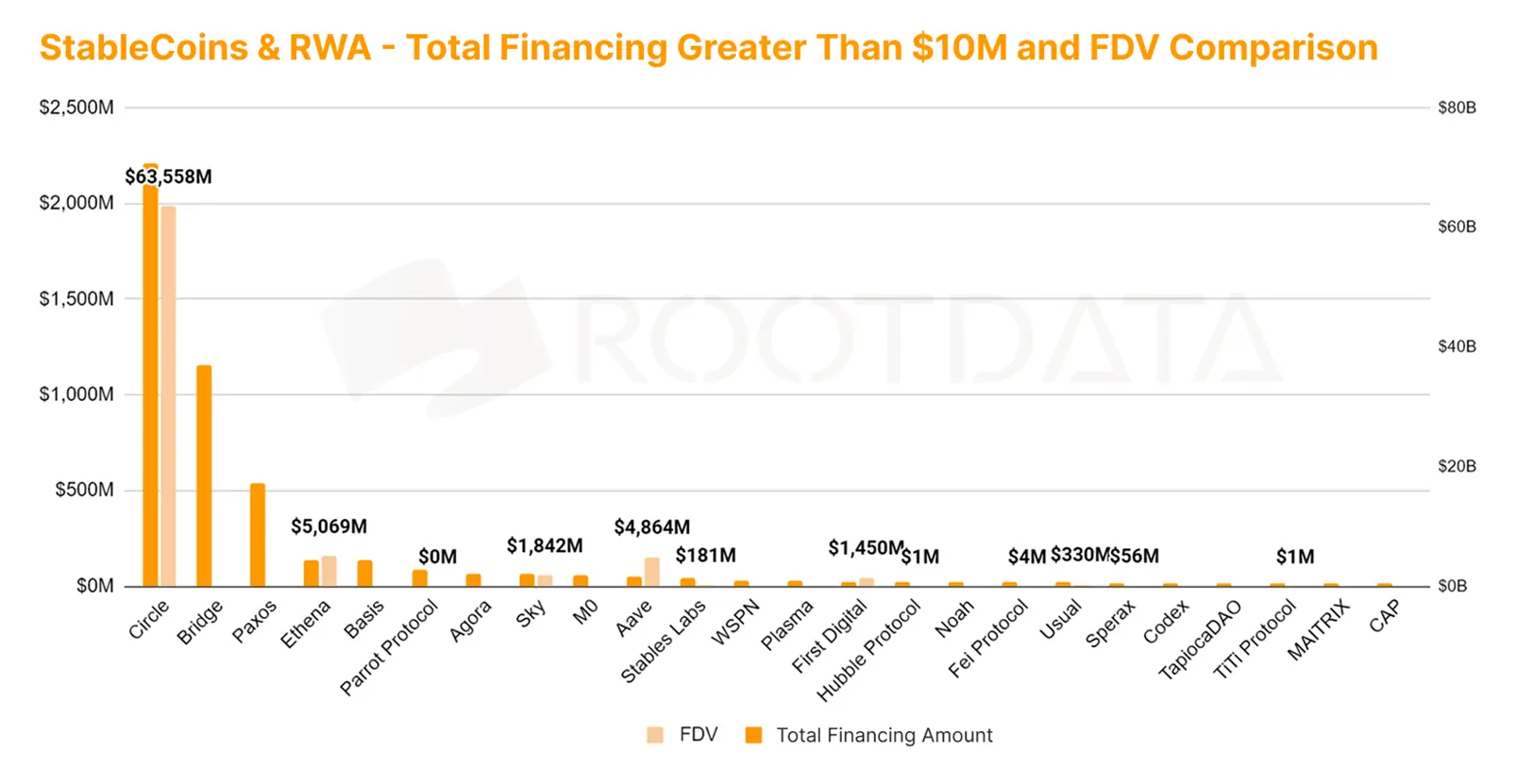

稳定币与RWA,来自华尔街的曙光

稳定币市值在Q2从2260亿美元增长至2440亿美元,季度增长率高达7.9%。受益于稳定币监管法案和"大而美"法案的签署,强制持有和国家储备将为美元提供债务购买力,稳定币市值预计将持续增长。因此,持有稳定币及相关RWA收益预计未来也会受到国家扶持和税收减免的优惠政策。

受益于上述利好因素,于Q2 IPO的USDC发行商Circle成为纳斯达克加密货币板块中,除BTC挖矿、加密货币持币、交易所等概念外的第一支稳定币概念股,上市一周内成为华尔街吸金兽。

Circle估值飙升的惊人表现:据Rootdata OTC数据统计,IPO前Circle SPV曾以36美元每股(82亿美元估值)进行OTC出售,而目前CRCL每股204美元,因此上市纳斯达克后Circle估值上涨至466亿美元,录得566.7%的涨幅。

稳定币概念在纳斯达克市场相对于其他加密货币概念的估值优势

据Rootdata OTC统计,目前最热门的IPO项目为Kraken交易所概念股。Kraken的Pre-IPO估值分析显示:

-

使用P/E方法对比Coinbase和Circle分别有20倍和8倍的上涨空间

-

使用营收方法对比Coinbase有4倍空间

-

Kraken的成本控制、营收增长及利润率均明显高于Circle

这从侧面反映出华尔街对稳定币及RWA的青睐,也印证了稳定币概念在纳斯达克市场相对于其他加密货币概念的估值优势。

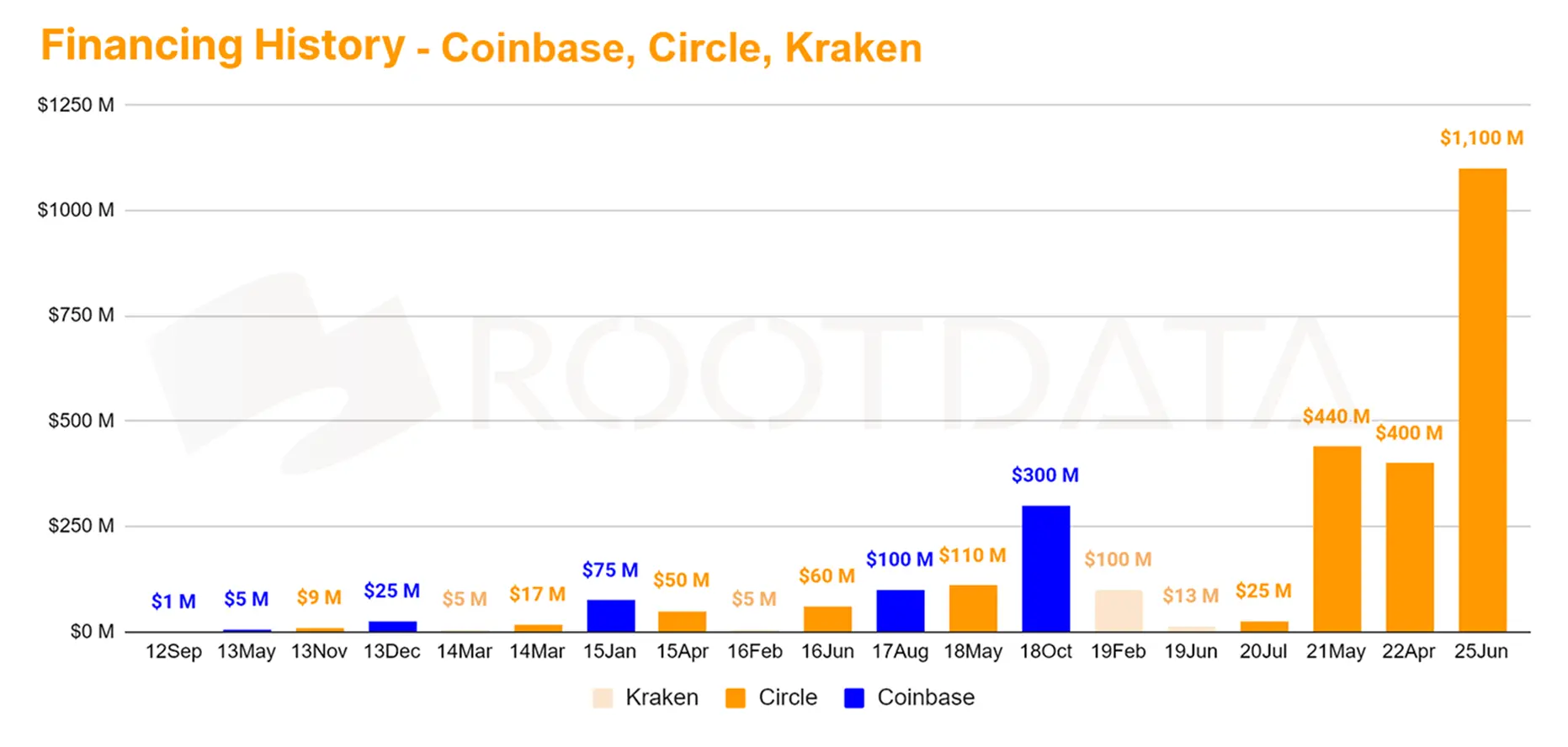

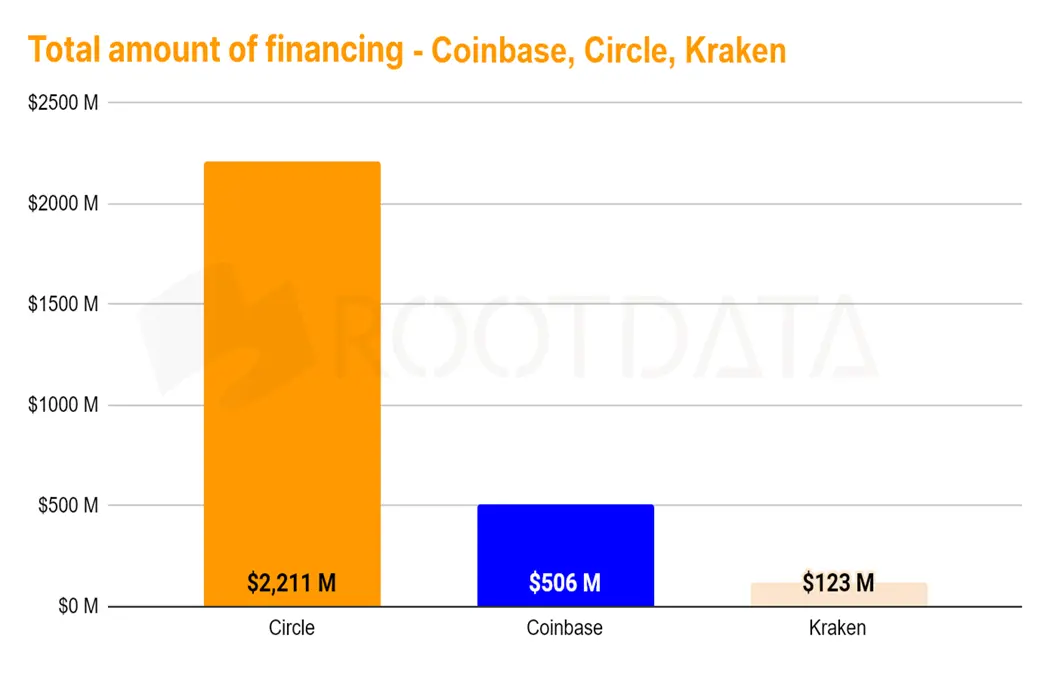

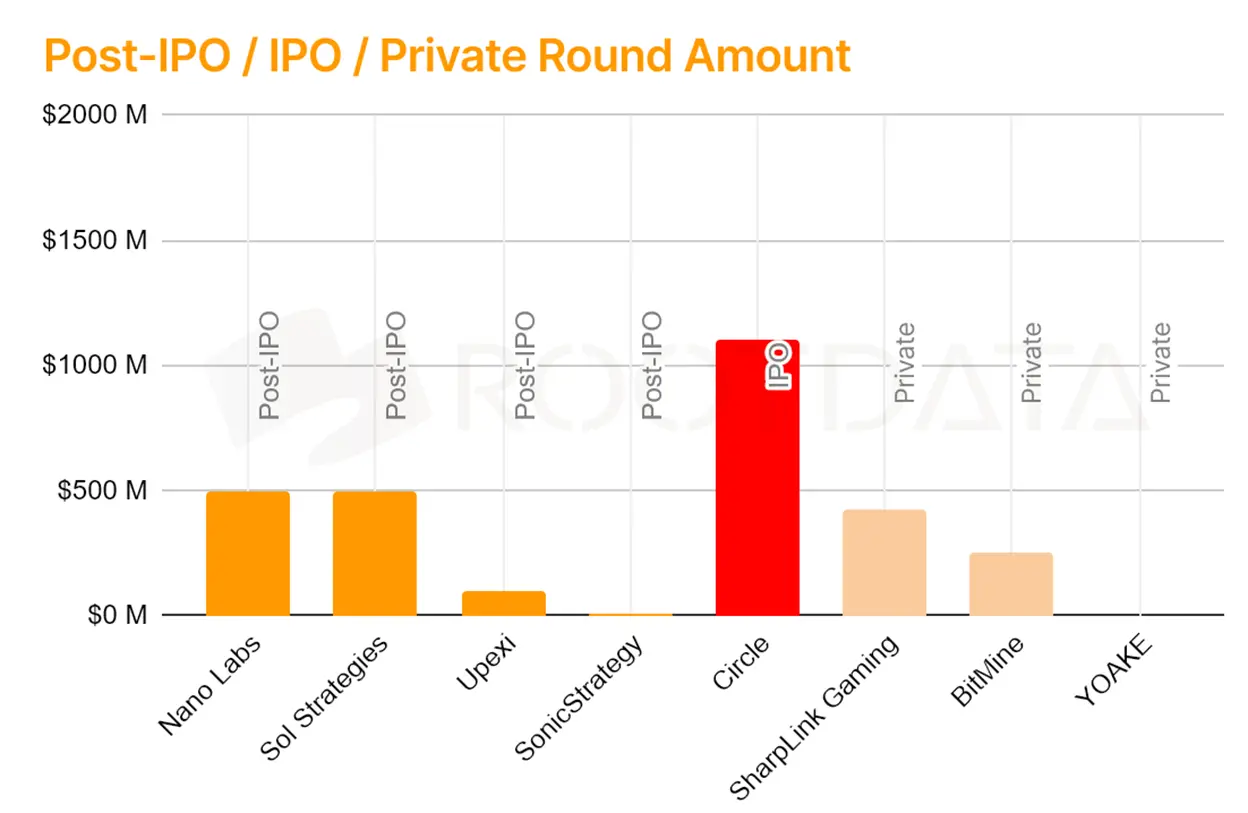

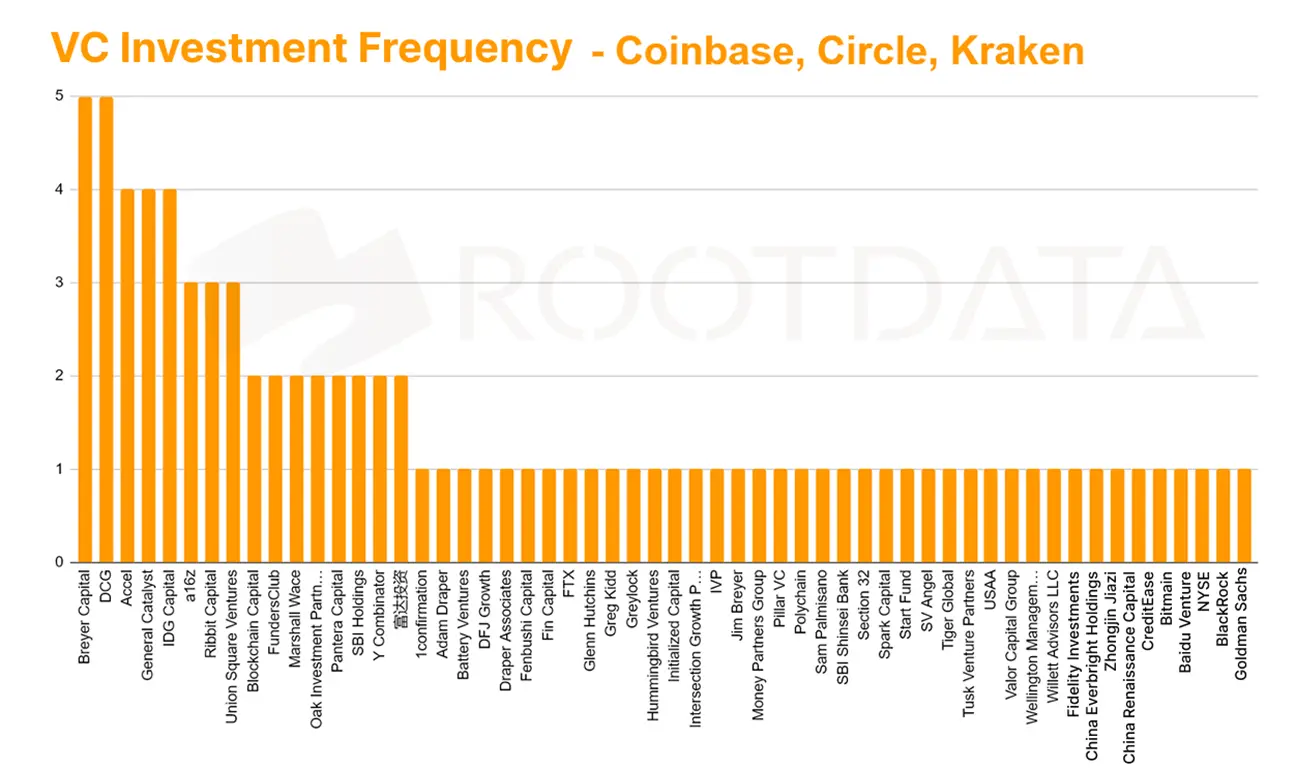

Circle是IPO项目中融资金额最高的项目,达到22亿美元,而相较之下Coinbase和Kraken仅融资5亿美元和1.2亿美元,其美股大额融资的时间节奏为1-2年。

并购/Pre-IPO/IPO/私募占据融资金额最高的轮次前四名

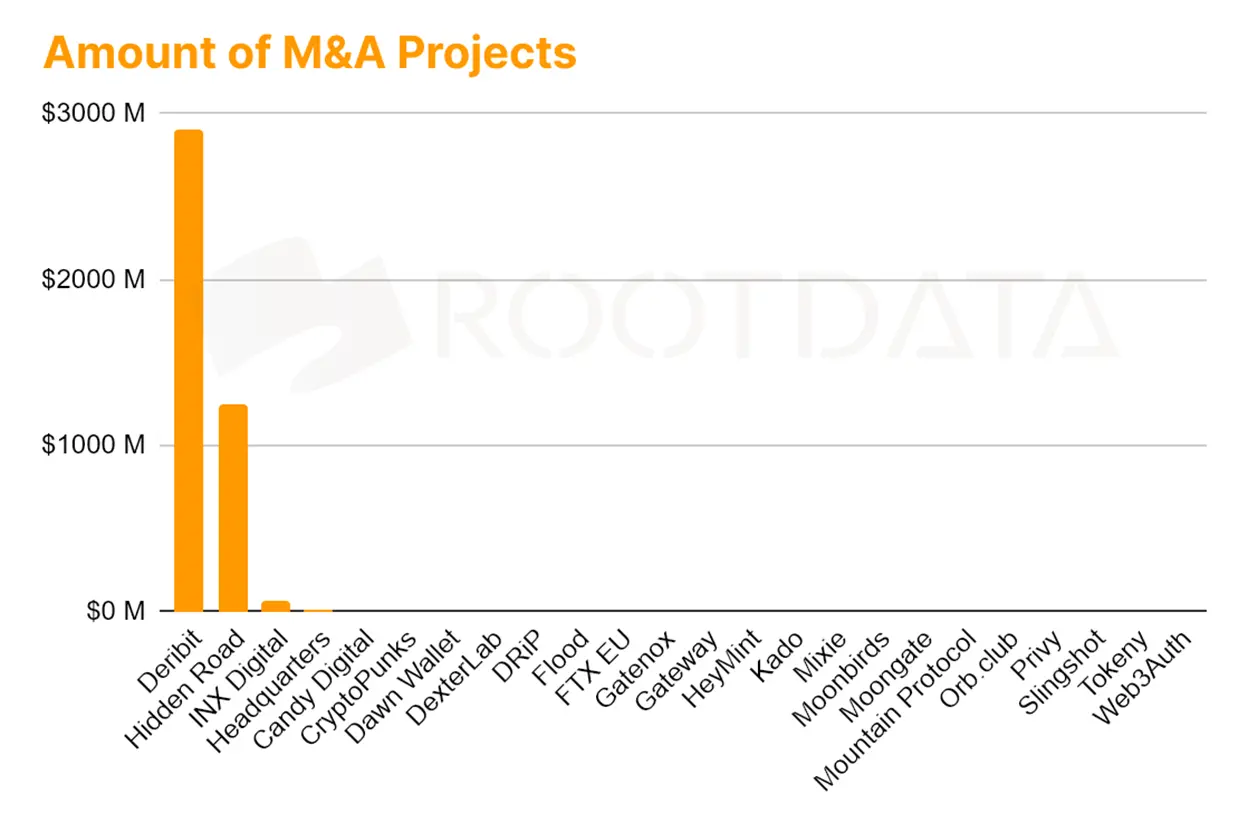

在Q2趋势的影响下,Rootdata数据显示市场热钱正在向美股概念靠拢,上半年融资金额最高的轮次由机构活动(并购/Pre-IPO/IPO/私募)承包了前四名,大幅超过以往备受加密风投青睐、在DeFi和基础设施领域密集出现的种子轮到A轮融资。

产业上下游资源整合,借壳上市的风将加密巨鲸们注意力吹向华尔街资金

值得注意的关键交易包括:

-

Deribit期权交易龙头被Coinbase收购,而Coinbase同期在合规化美国本土推出永续合约交易

-

Nano Labs矿业概念

-

Sol Strategies募集Solana发行债券和SharpLink募集ETH发行债券的屯币概念

这一资金流向趋势印证了上述技术瓶颈及成熟度曲线的周期特征——产业上下游资源整合,同时也吹起了似曾相识2021年SPAC借壳上市的风,引发了加密巨鲸们对华尔街资金的摩拳擦掌之势。而作为创业者除了思考如何增加现金流收入外,也应当考虑如何适时"变现"。

加密草根的出路,RWA还是算法稳定币?

据Roodata数据统计显示,目前融资金额于Circle稳定币概念相当的是Bridge, Paxos及Ethena, 其中DeFi应用之一RWA和算法稳定币相较有华尔街资金支持的Circle估值严重低估。

而通过上图分析早期投资和复投Circle, Coinbase, Kraken的风投机构,主要有Breyer, DCG, General Catalyst, IDG, a16z, Rabbit Capital等名列前排,这些VC成为此轮加密美股概念股的最大赢家,这些分散风险的资金溢出有望分散投资风险至综上相关的加密原生稳定币&RWA概念币。

比推快讯

更多 >>- 数据:294.99 枚 BTC 从 Binance 转出,价值约 1007 万美元

- 现货黄金突破5500美元,四天狂涨500美元

- 加密货币超级政治行动委员会Fairshake备战美国中期选举,已筹集1.93亿美元资金

- 福布斯:OpenAI拟与World合作构建“纯人类”社交网络,虹膜验证技术或成关键

- 黄金日内大涨220美元,创下单日涨幅之最

- Coinbase预测市场已通过Kalshi在美国所有50个州上线

- 代币创建平台 Doppler 完成 900 万美元种子轮融资, Pantera Capital 领投

- 白宫将于下周召集银行与加密行业高层会谈,讨论数字资产立法问题

- 道琼斯指数收盘上涨 12.19 点,标普 500 下跌 0.57 点

- 特斯拉盘后股价上涨 4%,第四季度每股收益超预期

- 美股收盘:三大股指涨跌不一,英特尔涨11%

- 现货黄金本月累涨逾1000美元

- Chris Grisanti:美联储声明偏鹰,通胀成首要关切

- 现货黄金突破 5350 美元/盎司,再创历史新高

- 鲍威尔建议美联储继任主席:要远离政治

- 贝森特:特朗普的美联储主席人选可能在一周左右出炉

- 鲍威尔:预计关税通胀将在 2026 年年中消退

- 鲍威尔:降低通胀是应对经济负担的最佳措施

- 鲍威尔:就业形势呈现好转迹象

- 鲍威尔:加息并非任何人的基本假设,没人预计下次会议会加息

- 鲍威尔:通胀和就业可能促使采取组合政策

- 鲍威尔:美国债务路径不可持续,财政形势需解决

- 鲍威尔:利率已取得良好进展,观察经济表现

- 鲍威尔:剔除商品关税影响后核心 PCE 略高于 2%

- 鲍威尔:双重使命风险略有减弱,委员会看法存在分歧

- 美联储主席鲍威尔:如果关税通胀触顶后回落,表明我们可以放松政策

- 三度拒绝正面回应,鲍威尔在敏感议题上守口如瓶

- 数据:4 万枚 SOL 从 Bitgo Custody 转出,价值约 503.88 万美元

- Juan Perez:美联储决定缓解美元压力,政策路径难以预测

- 鲍威尔:美联储已做好应对风险的充分准备

- 鲍威尔:经济表现强于 12 月预测

- 鲍威尔:利率可能略偏中性或紧缩

- 机构:最新 FOMC 声明或传达美联储将重新关注通胀的信号

- 鲍威尔:美联储处于决定额外利率调整的有利位置

- 分析师:今年通胀更具粘性,美联储主席人选持续成为市场焦点

- 鲍威尔:不会就有关传票的声明作出进一步阐述

- 分析师:美联储在鲍威尔离任前可能都不会降息,沃勒试图引起特朗普注意

- 美联储主席鲍威尔开场:Good Afternoon

- 分析师:美联储坚定观望,短期宽松预期或受挫

- 鲍威尔:劳动力市场趋于稳定迹象显现

- 鲍威尔:就业增长放缓反映劳动力数量下降

- 鲍威尔:政府停摆可能拖累第四季度经济增长

- 鲍威尔:长期通胀预期与目标一致

- 美联储主席鲍威尔:政策利率处于对中性利率合理估计的范围内

- 美联储主席鲍威尔:美国经济根基稳固,当前政策有助于在实现两大目标方面取得进展

- 鲍威尔将于五分钟后召开货币政策新闻发布会

- 鲍威尔料将回避汇率话题,恪守不干预立场

- 利率决议公布后,加密市场短线暂无较大波动,金银普涨

- 高盛:预计美联储今年晚些时候重启降息措施

- 分析师:沃勒以强硬姿态维系美联储主席竞选生机

比推专栏

更多 >>- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

- 十年新低 金銀比將帶我們走向何方|0113

- 從膳食營養素到農產品|20260111

- 特赦行情or特色行情|0109亞盤後

观点

比推热门文章

- 现货黄金突破5500美元,四天狂涨500美元

- 加密货币超级政治行动委员会Fairshake备战美国中期选举,已筹集1.93亿美元资金

- 福布斯:OpenAI拟与World合作构建“纯人类”社交网络,虹膜验证技术或成关键

- 黄金日内大涨220美元,创下单日涨幅之最

- Coinbase预测市场已通过Kalshi在美国所有50个州上线

- 代币创建平台 Doppler 完成 900 万美元种子轮融资, Pantera Capital 领投

- 白宫将于下周召集银行与加密行业高层会谈,讨论数字资产立法问题

- 道琼斯指数收盘上涨 12.19 点,标普 500 下跌 0.57 点

- 特斯拉盘后股价上涨 4%,第四季度每股收益超预期

- 美股收盘:三大股指涨跌不一,英特尔涨11%

比推 APP

比推 APP