值得信赖的区块链资讯!

值得信赖的区块链资讯!

速览近期流行的 DeFi 叙事及创新项目

如果你不是加密货币“专职人员”,那么日常关注加密货币/DeFi 的各个子领域可能非常具有挑战性。这就是为什么我认为大肆宣传所有加密子领域的“叙事”(以及与之相关的有趣协议)会是一个好主意。

现实世界资产(RWA)

当比特币试图通过 ETF 打入 TradFi 时,债券等 TradFi 资产已经渗透到了 DeFi 世界。

爱好者们认为,RWA 是一种能为 DeFi 带来更多机构资金的方式。最近我们看到了很多关于 RWA 的讨论,市场兴趣转化为 MakerDAO 等 RWA 相关代币的优异表现。

除了 MakerDAO、Synthetix 和 Tether 等现有参与者之外,一种名为 Ondo Finance 的新 RWA 协议最近也引起了人们的关注。Ondo Finance 旨在提供对各种 TradFi 资产的访问,例如美国货币市场和链上美国国库券。对于无法进入美国市场的非美国投资者来说,这是一种极其便捷的方式。

过去的一些 RWA 协议曾尝试将 TradAssets 引入链上,其概念与 Ondo 类似,但事情从未完全成功。最大的障碍在于可信度。毕竟,RWA 是半托管的,因为协议将作为“银行”的角色负责托管你的现实世界资产(债券、股票)。而 Ondo 凭借 TradFi 资产管理公司 BlackRock 的影响力和经验而脱颖而出。

RWA 存在风险?

对于 RWA 的概念,我有自己的疑问。与其说是 DeFi/加密货币概念,不如说是资产本身。以美国国库券为例。随着最近信用评级被下调,以及因不可持续的债务利息支付而引发的债务危机迫在眉睫,RWA 给 DeFi 领域带来了又一个风险——也是一个重大风险。

Tether 和 DAI 由于严重依赖美国国库券而面临批评。如果他们的说法属实,Tether 可能会成为全球最大的美国国库券持有人。鉴于 USDT 是最著名的加密稳定币之一,与几乎所有的代币组成了交易对,美国政府的任何可能的违约行为都有可能引发 USDT 的脱钩,并可能破坏整个加密货币市场和生态系统。

至少,RWA 不仅仅是美国国库券,这也是一些 RWA 协议目前关注的焦点。Ondo Finance 的产品 USDY 代表了短期美国国债和银行活期存款,而不是今年早些时候导致硅谷银行倒闭的长期美国国债。我认为在不确定的市场形势下这是一个更好的方法。甚至沃伦·巴菲特也只购买短期美国国债。

固定收益

最近,在 DeFi 的流动性挖矿方面,人们越来越倾向于固定投资回报率。

在市场不确定性的情况下,有保证的收益率才能令人放心。以以太坊的质押收益率为例,众所周知,它会出现波动。牛市期间的回报可能与熊市期间的回报不同,并且很难预测或量化你到底能赚多少钱。

固定收益的概念非常简单。投资时,你通常会在一段时间内获得一系列回报。

Pendle 与 Spectra

Pendle 是今年 TVL 增长较快的协议之一。他们为 Lido 的 stETH、RocketPool rETH 和 GMX 的 GLP 等多种质押资产提供固定收益率。甚至还有稳定币。

Pendle 上的每个池都有一个到期日,即资金池停止赚取收益的日期。

Spectra 是固定收益叙事的新来者。它的工作原理与 Pendle 非常相似,尽管到目前为止你只能在这个协议中质押 Lido 的 stETH 和 USDC。

固定贷款

除了质押资产之外,DeFi 投资者对固定收益需求较大的另一个领域是借贷市场。就像在现实世界中一样,尽管利率政策会发生变化,但你仍可以在借款期间获得利息——另一个针对市场不确定性的绝妙对冲。

在 DeFi 抵押借贷协议中,当抵押存款价值超过借款价值,借贷协议运转良好,使借款人可以获得流动资金,同时无须出售其存入协议的资产。然而,当抵押存款价值下降,或者借款价值升高时,借款人会有动机逃避还款,这有可能让存借双方都陷入困境。

所以有了清算,即在你的抵押资产不足以覆盖你的借款时,引发的一个操作,清算会导致存款的抵押资产被其他人买走,并可能需要缴纳一定的罚金。

最近,Curve 创始人在 Curve 黑客事件中差点被清算,因为他的贷款利率飙升至 70%-88%。这种清算机制在抵押借贷协议中是必要的。随着市场状况的恶化,借款人将被迫偿还贷款。

Term Finance

我最近偶然发现了一个有趣的协议。Term Finance 可以让你在设定的时间内以固定利率借钱。(例如,4 周为 4%)。利率是通过拍卖决定的。借款人设定一个出价,贷款人设定一个出价。经过这种在出价上“讨价还价”后的数字将成为最终的利率。每周四开始/结束一次拍卖。

veToken

veToken 叙事在 DeFi 中存在了很长时间,可能因为这是 DeFi 开发者不断尝试的结果之一。更重要的是,在这样的熊市中,veTokens 是为牛市积累资产并从中赚取收益的最佳策略之一。

目前 veToken 协议多是那些在熊市中生存下来的的蓝筹 DeFi 项目,如 Curve 的 CRV、Balancer 的 BAL、Frax 的 FXS 等。

然而,我感兴趣的不是这些 veToken 原生协议,而是构建在它们之上的协议。

因为除非你是“鲸鱼”,否则 veToken 机制并不是那么有利可图的。从收益率到投票权,这些方面对于持仓较小的个人来说通常显得不那么令人印象深刻。

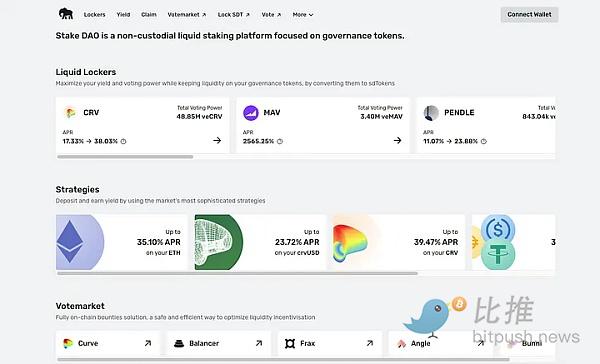

那么,解决办法是什么呢?你可以通过 StakeDAO 等协议抵押你的 veToken。

StakeDAO

在 veToken 叙事中,stakeDAO 位于最顶层。该协议的目标是作为你的 veToken 的最终目的地。

在 StakeDAO 中,你有机会将你的资产与其他人的资产结合起来,从而提高收益,并从更大的资金池中获得额外的好处,例如提高投票权。

StakeDAO 支持多种 veToken,APR 往往徘徊在 2 位数范围内。举例来说,目前通过 StakeDAO 质押 veCRV 的年利率为 38%。我发现这个协议的另一个吸引人的地方是,他们不断地从新的 veToken 玩家那里添加更多的池。最近新增的功能包括 Pendle 的 vePendle 和新的 NFT 平台 BlackPool 的 veBPT。

LSDFi

DeFi 社区不断致力于最大限度地利用质押的 ETH。

例如 EigenLayer 提出了“再质押”概念,允许你二次质押 ETH 以保护其他协议(例如,数据可用性链)。

最近 LSDFi 中有一个新项目引起了我的兴趣,Prisma Finance,尽管它目前只处于启动前阶段,但该项目足以引起我的兴趣并提出一个问题:Prisma Finance 是否有可能成为 LSD 的最终协议,类似于将 DAO 转为 veTokens?

由于该项目的官网未上线,只能通过他们的博客了解他们的计划。亮点:

-

用户将能够铸造纯粹由 LSD 代币支持的稳定币。因此,除了 ETH 本身之外,基础资产不会带来额外风险。

-

veToken 机制。(stakeDAO 也会支持该项目吗?)

-

来自 Lido、Frax、RocketPool 等的各种 LST。

结语

除了上述的 DeFi 叙事之外,目前广泛的加密行业还有很多流行的叙事。

例如“AI + Crypto”,Giza Tech 等项目正在尝试将机器学习模型转变为智能合约。但是此叙事中的项目通常由工具组成,因此并不真正值得投资。

你可能还注意到我没有介绍最近很火但“不入流”的叙事。这些叙事不仅容易受到谣言的影响,除了炒作之外,它们不支持健全的投资。例如,Base 链的单向桥和导致黑客利用漏洞的无法验证的 DEX(LeetSwap),还有人们不顾一切地将加密货币发送到机器人创建的钱包中(Telegram Bot)。

风险提示:

上述项目和观点不应构成投资建议,DYOR。根据央行等部门发布的《关于进一步防范和处置虚拟货币交易炒作风险的通知》,本文内容仅用于信息分享,不对任何经营与投资行为进行推广与背书,请读者严格遵守所在地区法律法规,不参与任何非法金融行为。

比推快讯

更多 >>- HTX Ventures 即将亮相 2026 香港共识大会,孙宇晨确认出席并发表主题演讲

- 4,225 枚 BTC 被转至币安 SAFU 基金,约合 2.99 亿美元

- Binance SAFU 基金地址再次买入 4225 枚 BTC,价值 2.996 亿美元

- 美元指数短线走低 15 点,非美货币集体走强

- FDIC 同意支付律师费并撤回 FOIA 争议,结束加密“暂停函”诉讼

- Arthur Hayes 公开链上交易累计亏损超 1037 万美元

- 美国市场买盘情绪回暖,Coinbase 比特币溢价指数现报-0.08%

- 分析:比特币夏普比率跌至 2023 年 3 月以来最低水平,市场转折将至

- SBF 神来一笔成最大遗憾,另一时间线的 FTX 或许没崩盘

- ETH 多头巨鲸坚守两月后无奈平仓,1.2 亿美元仓位以亏损 963 万美元告终

- 法国警方逮捕六名涉嫌绑架法官勒索加密货币的嫌疑人

- 分析,比特币正尝试展开逆势反弹

- 腾讯财经:易理华 6 日现身铜锣湾并无异样,同日某在港基金进场抄底

- 以太坊现货 ETF 总净流出 1674.55 万美元,持续 3 日净流出

- 数据:195.82 枚 BTC 从匿名地址转出,经中转后转至另一匿名地址

- 腾讯财经:某只在香港的基金已于 2 月 6 日开始进场抄底

- Loracle 周盈 1150 万并将资产月翻六倍,现同时为链上 HYPE 最大多头与 BTC 最大空头

- 某新建钱包买入 7450 万枚 WLFI,约合 845 万美元

- 现货白银日内大涨 5.00%,国投白银 LOF 复牌跌停后转涨拉升 6.26%

- 贝森特建议将沃什提名听证会与鲍威尔调查同时进行

- 比特币现货 ETF 总资产跌破 1000 亿美元,上市以来累计净流入 68.918 万枚 BTC

- 易理华:继续为以太坊和 SharpLink 一起建设,保持信心持续努力

- 2 名受害者因地址投毒攻击而复制错误地址损失超 6200 万美元

- 分析:昨日 BTC、ETH 现货分钟图异常波动,或为某做市商机器人发生爆仓

- 法巴银行:日本央行加息节奏或略快于此前预期

- 黄金重回 5,000 美元上方,Gate XAU 合约成交量位列全球前三

- Polymarket 先于比赛结果判定 Seahawks 获得超级碗冠军,押注事件共吸引超 5300 万美元资金参与

- “易理华对手盘”已清仓 BTC 多单,整体仓位单周亏损超 2800 万美元

- 数据:GMGN 热门板块 BadBunny 24h 涨幅达 +7.98K%

- 数据:过去 1 小时 Binance 净流入 4,240.29 万 USDT

- RootData:VANA 将于一周后解锁价值约 385 万美元的代币

- 慢雾:ClawHub 正逐渐成为攻击者实施供应链投毒的新目标

- 慢雾:OpenClaw 生态插件中心 ClawHub 遭遇大规模供应链投毒攻击

- Base 生态部分代币开启涨势,BNKR、CLAWNCH 涨幅居前

- 数据:BTC 突破 71000 美元

- 香港特首政策组数字金融座谈会:从金融创新转向服务实体经济、推动金融高质量发展

- BTC 突破 71000 USDT,24H 涨幅 2.43%

- 数据:监测到 3,001.3 万 USDT 转入 Binance

- 韩国金融监督院发布 2026 年工作计划,将加强加密监管

- 本周解锁数据一览:APT、AVAX、STRK 等将迎来一次性代币大额解锁

- 《金融时报》发文抨击加密货币:比特币仍被严重高估,崩盘即将到来

- 数据:加密市场维持下跌趋势,Meme 板块领跌逾 5%,但 BTC 逆势上涨

- 数据:上周加密市场共发生 14 起融资、4 起并购事件,涉及金额约 3 亿美元

- Base 生态 Meme 币 CLAWNCH 市值短时回升至近 1000 万美元,24 小时涨幅达 62%

- ai.com 现已上线测试版

- BTC 近 4 小时全网爆仓居首,Hyperliquid 某巨鲸单笔遭 1160 万美元清算

- 麻吉清仓 HYPE 多单,并加仓 ETH 多单至 946 万美元

- 韩国将启动加密货币价格操纵专项调查,并拟对 IT 事故引入惩罚性罚款

- 数据:币安 SAFU 基金已购入的 6230 枚 BTC 浮亏缩窄至 605 万美元

- 美元走软背景下,现货金银延续上周涨势

比推专栏

更多 >>- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

观点

比推热门文章

- 美元指数短线走低 15 点,非美货币集体走强

- FDIC 同意支付律师费并撤回 FOIA 争议,结束加密“暂停函”诉讼

- Arthur Hayes 公开链上交易累计亏损超 1037 万美元

- 美国市场买盘情绪回暖,Coinbase 比特币溢价指数现报-0.08%

- 分析:比特币夏普比率跌至 2023 年 3 月以来最低水平,市场转折将至

- SBF 神来一笔成最大遗憾,另一时间线的 FTX 或许没崩盘

- ETH 多头巨鲸坚守两月后无奈平仓,1.2 亿美元仓位以亏损 963 万美元告终

- 法国警方逮捕六名涉嫌绑架法官勒索加密货币的嫌疑人

- 分析,比特币正尝试展开逆势反弹

- 腾讯财经:易理华 6 日现身铜锣湾并无异样,同日某在港基金进场抄底

比推 APP

比推 APP