值得信赖的区块链资讯!

值得信赖的区块链资讯!

梳理 Synthetix 现状:永续合约交易量明显上升,V3 更新带来更灵活的定制化服务

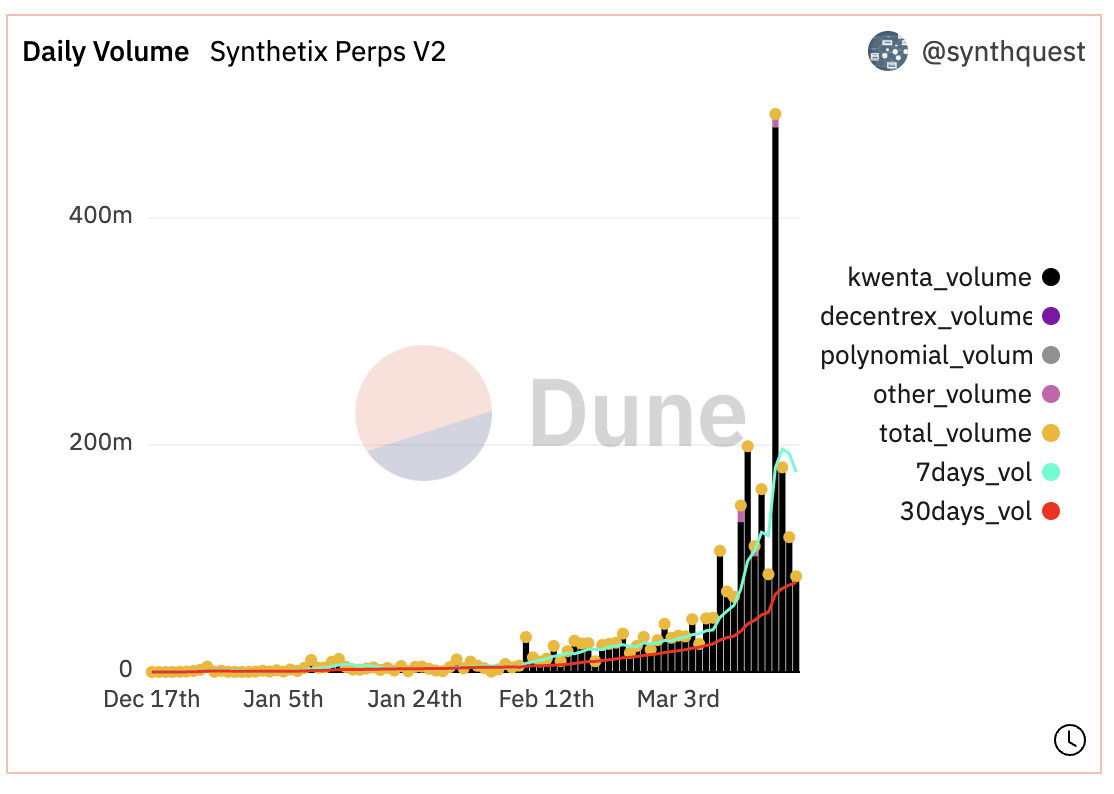

Synthetix Perps V2 近期交易量上升,Kwenta 中的交易需求强劲,下个月开始的交易奖励活动可能进一步激励交易量。Synthetix V3 也会更加灵活,会推出可以和抵押品 1:1 互换的稳定币 snxUSD。

撰文:蒋海波

链上永续合约市场巨大,竞争也越来越激烈,除 dYdX、GMX 等龙头之外,近期 Synthetix 的永续合约交易量明显上升,Synthetix V3 也在逐步推出,让 SNX 再次受到资本的青睐。

根据 Token Terminal 的数据,截至 3 月 20 日,Synthetix 过去 7 天的收入排名第四,超过了 GMX(这里的收入仅统计了分配给原生代币持有人的部分,总的费用则是 GMX 更高)、Lido、Gains Network 等项目。

现货交易萎靡,永续合约交易量上升

Synthetix 作为 Optimism 的重要合作伙伴,早在 2021 年 7 月就部署到了 Optimism 上,此后 Synthetix 鼓励大家将质押的 SNX 转移到 Optimism,交易和收入也逐渐从以太坊主网转移到 Optimism 上。Synthetix 官网的 Dune 仪表板显示,过去 7 天总的收入为 133 万美元,L1 上平均每天的收入为 3577 美元,L2 上平均每天的收入为 18.7 万美元。

收入主要来自于 Synths 现货交易和永续合约交易,Synthetix 去年重新推出的原子交换即属于现货交易,虽然当时受到期待,但可能因为 Synthetix 现货交易的手续费(sETH 与 sUSD 间的交易手续费为 0.35%)高于其它交易所,目前已经较少使用。如下图所示,Synthetix 过去 7 天的总交易量为 11.92 亿美元,其中最高的 3 月 17 日交易量 4.92 亿美元,和 GMX 当日 5 亿美元的交易量相当。原子交换的占比通常小于总交易量的 1%,而在去年年底,原子交换约占总交易量的 50%。在 3 月 11 日~3 月 14 日期间,因为 USDC 脱锚,市场波动较大,存在着套利机会,原子交换也发挥着作用。

可以看出 Optimism 上的永续合约交易现在是 Synthetix 最主要的收入来源。

Synthetix Perps V2 方案与交易量来源

Synthetix Perps V2 方案在 2022 年 12 月推出,能够降低费用、提高可扩展性和资金效率。

在 GMX 中,GLP 充当了交易员们的对手盘,获得费用的 70%,GMX 质押者获得费用的 30%,在当前 GLP 经常出现亏损的情况下,原生代币 GMX 的质押者仍然可以获得收益,即将全部风险和部分收益分配给了 GLP。而在 Synthetix 中,SNX 债务池在不需要额外流动性提供者的情况下,既充当了交易员的对手盘,也作为项目的原生代币获得所有收益,所有风险和收益都由 SNX 债务池承担,因此更需要采取措施来减少作为交易员对手盘的风险。

Synthetix 通过资金费用和折价 / 溢价定价功能来激励市场中的多头和空头未平仓合约保持平衡。交易拥挤的一侧将被收取资金费用,另一侧获得资金费用。在中心化交易所,资金费用通常每 8 小时收取一次,而 Synthetix 中的资金费用会随着持仓的延续实时收取。同样,会使多空比例偏移的交易会被收取溢价,使多空保持平衡的交易获得折价,这种机制可能会使高频交易员在发生偏离时积极套利。虽然 GMX 中的交易员也会被收取资金费用,但这本质上是用于杠杆交易的借币费用,多空双方都会被收取,作为分配给 GLP 和 GMX 的收入,起不到平衡多空头寸的作用,这也让单边行情中 GLP 承担的风险更高。

去中心化衍生品协议中,除了从 Synthetix 中独立出去的 Kwenta 之外,Decentrex、Polynomial 等也集成了 Synthetix Perps V2 的流动性,可以通过 Synthetix 完成交易。同样以 3 月 17 日的数据为例,当日 Perps V2 的总交易量为 4.9 亿美元,其中 4.8 亿美元通过 Kwenta 完成,主要还是依赖 Kwenta。

从 Kwenta 官网可以看到,目前 BTC、ETH 的空头头寸均已达到上限,多头头寸也接近上限,多空比约为 1:1,这就意味着 Perps V2 的开放仅使 SNX 债务池额外承担了少量风险。而最大未平仓量可以通过治理调整,也说明 Synthetix 和 Kwenta 的交易需求强劲,交易量和未平仓量还有上升的空间。

此外,Synthetix 已通过治理决定从 4 月份开始进行 Perps V2 的交易奖励活动,每周为交易员发放 200 万 OP 奖励,持续 17 周,可能进一步激励交易量。

Synthetix V3:自定义债务池,新稳定币 snxUSD

从 Havven 到 Synthetix,再到 Synthetix V2,Synthetix 团队展现了极强的更新能力,Synthetix V3 将能够满足各种定制化的需求,以让 Synthetix 真正成为流动性中心。目前,Synthetix V3 的功能正在逐步上线。在已部署的 Synthetix V3 中,已经支持抵押 SNX,铸造 snxSUD。

挂钩的稳定币 snxUSD

首先,Synthetix V3 会有一种新的稳定币 snxUSD,以解决 sUSD 扩展性不足和可能脱锚的问题。在升级之后,现有的稳定币 sUSD 也可以迁移为 snxUSD。在目前的版本中,大多数 sUSD 都通过质押 SNX 铸造,虽然 Synthetix 也开通了超额抵押 WETH 铸造 snxUSD 的功能,但只有少量用户使用。在 sUSD 价格略高于或低于 1 美元时,也缺乏通过即时的套利活动让价格回到 1 美元的途径。新版本中将允许 snxUSD 和部分抵押品 1:1 互换,那么通过套利活动就可以将 sUSD 的价格限制在小范围内,如 0.9975~1.0025 美元。同时,更便捷的铸造方式也可能使 snxUSD 的发行量上升。

隔离债务池

在现有的 Synthetix V2 中,所有的交易都经过单一的 SNX 债务池,考虑到可能存在的风险,也就使很多功能受到限制,如上述的 snxUSD 铸造方式。Synthetix V3 引入了池的概念,让利益相关者可以对特定市场自定义风险敞口,使债务池的风险和收益能够差异化。治理可以决定每个池的抵押品类型和上限,即使出现风险,也可以限制在小范围内。同时也给 SNX 质押者提供了承担更高风险获得更高收益的机会。

奖励分配

让池的所有者使用奖励管理器,将奖励分发给用户,可以按照质押比例,也可以参考质押时间等因素,提供更灵活的价值分配方案。

清算

Synthetix V3 提出了一种清算机制,清算头寸的抵押品和债务在金库中的其他参与者之间分配。如果整个金库被清算,全部抵押品将被系统没收并出售以偿还债务。

小结

Synthetix 团队展现了极强的项目更新能力,虽然目前等功能已经较少被使用,但 Perp V2 的需求强劲,Kwenta 的未平仓量几乎达到上限,4 月份开始的交易激励也可能进一步促进交易量。

Synthetix V3 将更为灵活,满足各种定制化的需求,同时将风险限制在小范围内。新的稳定币 snxUSD 将更容易铸造,价格也更容易锚定在 1 美元。

比推快讯

更多 >>- 特朗普:对与伊朗的谈判不满意

- Coinbase 法务负责人批评州监管机构误导预测市场监管问题

- 前Mt. Gox CEO提议进行硬分叉,以追回2011年被盗的价值52亿美元的比特币

- 特朗普发文呼吁最高法院重审或再审其关税政策案

- 道琼斯指数收盘下跌 521.28 点,标普 500 和纳斯达克均下跌

- 消息人士:SpaceX考虑最快3月秘密递交IPO申请,可能寻求超过1.75万亿美元的估值

- 特朗普下令:美国联邦政府将立即停用Anthropic的产品

- 美国2年期国债收益率跌至2022年以来最低水平

- 美国议员要求对币安展开非法金融风险调查

- 美国 30 年期国债收益率跌至 4.63%,为去年 10 月以来最低水平

- 加密 KOL 股票投资私人调查:AI、金属和能源为最热门板

- 特朗普在最高法院败诉后,面临 2000 起关税诉讼

- 美国前总统克林顿就爱泼斯坦案作证

- 调查:加密 KOL 资金加速转向美股,AI、金属与能源成主流配置方向

- 现货白银日内涨 6.48%,现货黄金创 1 月 30 日以来新高

- 多国发布撤离中东提醒

- 数据:ETH 当前全网 8 小时平均资金费率为 -0.0027%

- M0、MoonPay、PayPal 共同推出定制稳定币解决方案 PYUSDx

- 现货白银日内暴涨 6.00%,现报 93.58 美元/盎司

- 巴克莱探索区块链支付平台,或纳入稳定币与代币化存款

- 通胀数据超预期打压降息预期,比特币一度回落至 6.56 万美元附近

- 花旗银行将于 2026 年推出机构级比特币托管服务

- Vitalik Buterin 发文阐述以太坊扩容计划,涵盖短期 Gas 优化与长期 ZK-EVM 分阶段部署

- 特朗普媒体科技集团和 TAE 磋商分拆 Truth Social 方案并将设立新上市公司

- 美国明尼苏达州提出全面禁止加密货币 ATM 机法案

- 数据:比特币盘整于 6.2 万-7.2 万美元区间,期权未平仓量即将创历史新高

- OpenAI 创始人:将在合适时机考虑上市

- 美股开盘加密货币概念股普跌,BMNR 跌 3.69%

- 特朗普政府周五面临首个重大关税退税法定期限

- 分析:美 PPI 数据超预期走强,比特币或面临下行风险

- 以太坊基金会宣布启动 Project Odin 构建可持续项目支持资金体系

- 巴克莱银行正评估构建区块链平台以处理支付和存款业务

- 美国哥伦比亚特区诈骗打击中心加密货币查扣金额达 5.8 亿美元

- OpenAI 完成史上最大单轮融资:1100 亿美元,投后估值超 8400 亿美元

- 微软盘前下跌 2.4%,Alphabet 和亚马逊股价亦下滑

- 分析:关税和地缘政治风险增强黄金避险吸引力,势将连续七个月上涨

- 美国 1 月 PPI 月率 0.5%,预期 0.30%;1 月 PPI 年率 2.9%,预期 2.60%

- OpenAI 与 Amazon 宣布战略合作,Amazon 将向 OpenAI 投资 500 亿美元

- 数据:监测到 3,190.22 万 USDT 转出 Binance

- 某新地址通过 NEAR Intents 跨链增持 2,000 枚 XAUT

- 美股盘前加密概念股普跌,CRCL 跌 3.35%

- World Liberty Finance 向 OKX 存入 1140 万枚 WLFI,价值 131 万美元

- 比特币期权交易员押注 9 万美金反弹,分析师称市场正初现筑底信号

- Block 披露其 Q4 增持 340 枚比特币,价值 2200 万美元

- Jack Dorsey 旗下 Blocks 公司新增 340 枚 BTC,价值 2200 万美元

- Bitway(BTW)将于 3 月 2 日开启流通,支持在 Binance Alpha 交易

- Gate 研究院:金银价格升至历史高位,带动代币化大宗商品板块显著扩张

- Bakkt 拟通过发行 A 类普通股及预付认股权证募资 4,812.5 万美元

- ZKsync 将于 5 月 4 日下线 Lite 网络,全面聚焦 Era 与 ZK Stack 生态

- Bybit 2025 年全年成功拦截 3 亿美元诈骗资金

比推专栏

更多 >>- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

比推 APP

比推 APP