值得信赖的区块链资讯!

值得信赖的区块链资讯!

2021年投融年报:1205个项目披露投融资共305亿美元,链游赛道最受关注

2021年区块链行业可谓欣欣向荣。根据CoinMarketCap记录,2021年数字货币市场的总市值从1月1日的7557.40亿美元扩大至12月31日的22486.68亿美元,全年涨幅高达196.27%。水涨船高之下,大部分数字货币的收益也十分可观。

二级市场整体向好的同时,一级市场同样欣欣向荣。据PANews数据新闻专栏PAData统计,全球区块链领域的投融资在2021年继续保持了高速增长,全年全年吸引了超300亿美金的资金支持加密初创企业。

本文系2021年全年披露的投融资事件回顾,核心发现如下:

(1)全年共有1205个独立项目披露了1351起投融资事件,并总体呈现出“爆发-回落-再爆发”的“V”字形过程。其中,12月披露的投融资事件达到153起,为全年最高。

(2)全年披露的融资总额为305.1亿美元,总体上,投融资总额随着时间的推移而增长,至11月达到年内峰值,约为50.98亿美元。

(3)融资事件中有663起都是种子轮、168起是A轮,145起是战略投资,三者合计占比约83.56%,其他轮次的投融资事件都较少。值得关注的是,CeFi和Infrastructure这两个领域出现了较多C轮以后的融资。

(4)DeFi的投融资事件数量最多,但总金额最低,CeFi的投融资事件数量较少,但总金额最高。NFTs和Web3作为相对较新的领域,披露的投融资总额也分别达到了36.1亿美元和22.1亿美元,高于DeFi。

(5)从主要的次级细分领域来看,Gaming(游戏)共披露了141起投融资事件,累计总额达到35.28亿美元,这两个数据都居所有次级细分领域之首,毫无疑问是2021年最受资本青睐的。这些Gaming项目大多与NFTs相关联,部分与Web3相关联。

(6)27家主要投资机构中以Coinbase Ventures全年投资的数量最多,达到96起,涉及93个独立项目。其次,Alameda Research、NGC Ventures和Animoca Brands全年投资的数量也都在78起以上,涉及的独立项目在75个以上。

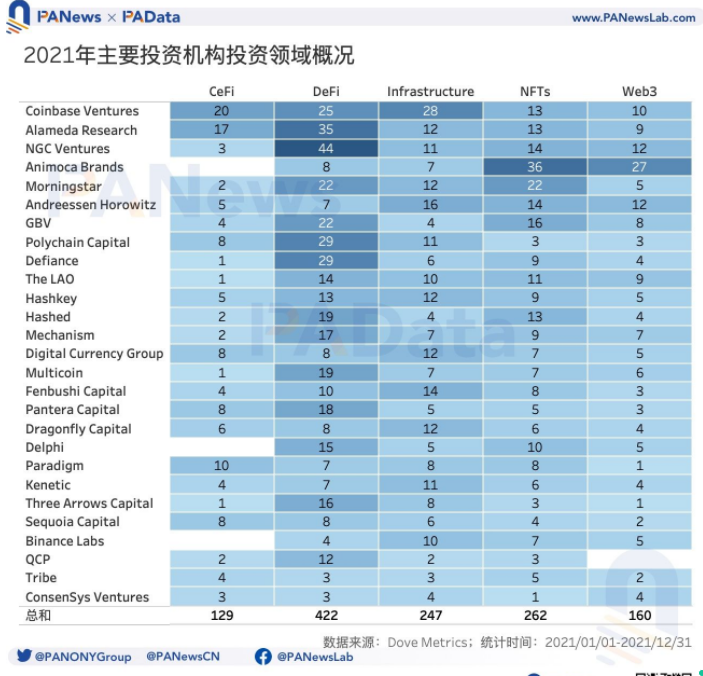

(7)不同机构在投资领域中表现出了一定的差异性。比如,Coinbase Ventures投资最多的领域是Infrastructure,同样相对更重视这一领域投资的机构则包括Digital Currency Group、Dragonfly Capital、Kenetic和Binance Labs等。

而NGC Ventures、Alameda Research、Polychain Capital、Defiance、Mechanism等则专注于DeFi领域。Animoca Brands则基本专注于NFTs和Web3领域。

一、1205个项目披露1351起投融事件,总金额超305亿美元

根据统计,2021年共有1205个独立项目披露投融资情况。如果将同一项目在年内披露的不同轮次的投融资事件视为不同融资事件的话,那么,这些项目全年共发生了1351起投融资事件。其中,1月和2月披露的投融资事件较少,分别仅有39起和58起。此后,全球区块链投融资经历了一个“爆发-回落-再爆发”的“V”字形过程。

3月全球区块链领域的投融资事件共有148起,较上月环比增长了155.17%。4月至7月期间虽然投融资事件有所回落,但每月仍保持在100起以上。8月,投融资事件数量下降至85起,达到短期低点,随后开始逐月恢复。至12月,投融资事件达到153起,为全年最高。

1351起投融资事件中有1206起披露了投融资总额,总计约305.1亿美元。从时间上来看,全年披露的投融资总额随着时间的推移而增长,至11月达到年内峰值,约为50.98亿美元。除此之外,3月、7月、10月和12月披露的月投融资总额也在30亿美元以上。相反,月投融资总额较低的是1月、2月、4月和8月,都不足20亿美元,尤其是2月,仅有5.08亿美元。

从具体项目来看,全年融资总额超过10亿美元的项目包括FTX、NYDIG和Robinhood,总额分别约为13.21亿美元、13亿美元和10亿美元。

其次,融资总额超过5亿美元的项目还有10个,包括MoonPay、Forte、Fireblocks、Revolut、Celsius Network、Sorare、Digital Currency Group、Genesis Digital Assets、Dapper Labs和GRIID。另外,融资总额超过1亿美元的还有49个,包括Circle、Solana、BitDAO、Avalanche Foundation、Animoca Brands等热门项目。

1351起投融资事件中有183起未披露投融资轮次,除此之外的1168起投融资事件中有663起都是种子轮,占比达到56.76%。另外还有168起是A轮,145起是战略投资,两者合计占比26.80%。其他轮次的投融资事件都较少,比如B轮(含扩展B轮)仅63起,C轮仅19起,D轮(含扩展D轮)仅12起、E轮仅4起、H轮仅1起。总的来说,2021年区块链领域的投融资都仍属于早期阶段,与前两年的情况一致。

如果考虑项目的领域,可以看到,CeFi和Infrastructure(基础设施)这两个领域的项目出现了较多C轮以后的融资,而DeFi、NFTs和Web3这三个领域的项目则更多只进行了种子轮和A轮的融资。

二、DeFi数量多但CeFi总额高,Gaming赛道备受青睐

机构在投资哪些领域?

这个问题的答案一直被视为行业发展的风向标。根据统计,从大类来看,2021年1351起投融资事件中有388起发生于DeFi领域,占比约为28.72%;另外还有287起发生于Infrastructure(基础设施)领域,284起发生于NFTs领域,占比分别约为21.24%和21.02%。

而CeFi和Web3领域的投融资数量相对较少。因此,仅从数量上来看,DeFi仍然是目前资本最关注的领域之一。

但从融资金额来看,局面就有所不同了。CeFi领域披露的投融资总额约为150.6亿美元,为所有大类中最高,而DeFi领域则仅披露20.9亿美元,为所有大类中最低。

除此之外,Infrastructure领域披露的投融资总额也较高,达到了75.5亿美元。NFTs和Web3作为相对较新的领域,披露的投融资总额也不算少,分别约为36.1亿美元和22.1亿美元。

从主要的次级细分领域来看,Gaming(游戏)毫无疑问是2021年最受资本青睐的。

根据统计,全年Gaming领域共披露了141起投融资事件,累计总额达到35.28亿美元,这两个数据都居所有次级细分领域之首。在这些Gaming项目中,绝大多数都来自NFTs大类,占比约为65.25%,其次还有部分来自Web3大类,占比约为26.95%。

除了Gaming以外,全年披露投融资事件较多的次级细分领域还有Tooling(工具)、Trading(交易)和Marketplace(市场),分别达到68起、52起和52起。其他热门领域,如Metaverse(元宇宙)仅披露了33起、Lending/Borrowing(借贷)仅披露了45起、Yield(流动性挖矿)仅披露了23起,数量都不算多。数量更少的领域还有Debt(债务)、Tax(税务)、Investment(投资)、Brokerage(中介服务)和Enterprise(企业级服务),都不超过10起。

全年披露投融资总额较高的次级细分领域还有Exchange(交易所)、Mining(挖矿)、Custody(托管)和Payment(支付),分别达到31.76亿美元、19.76亿美元、16.86亿美元和16.32亿美元。另外,投融资总额超过10亿美元的领域还包括Enterprise、Banking(银行服务)、Brokerage和Layer1(底层公链)。而披露融资总额较少的领域则包括Yield、Debt、Smart contracts(智能合约)、Savings(储蓄)、Tax和Security(安全),都不超过3亿美元。

三、8大机构出手超50次,38个项目完成多轮或多家主流机构投融资

知名投资机构的投资动向往往更代表市场的走向。

PAData分析了27家主要投资机构在2021年投资的项目概况。统计结果显示,Coinbase Ventures全年投资的数量最多,达到96起,涉及93个独立项目。其次,Alameda Research、NGC Ventures和Animoca Brands全年投资的数量也不少,分别达到了86起、84起和78起,分别涉及独立项目83个、83个和75个。

即使是其中投资数量最少的ConsenSys Ventures,全年也完成了15起投资,涉及独立项目14个。总体而言,知名投资机构在2021年都频繁“出手”,进行了多笔投资。

从大类领域来看,这些知名投资机构的赛道选择与总体情况一致,即都广泛投资了DeFi领域,积极投资了NFTs和Infrastructure领域。但不同机构仍然表现出了一定的差异性。

比如,投资数量最多的Coinbase Ventures投资最多的领域的Infrastructure,共参投28起,占比约为29.17%。其次是CeFi和DeFi,而较少投资NFTs和Web3。同样相对更重视Infrastructure领域投资的机构则包括Andreessen Horowitz、Digital Currency Group、Fenbushi Capital、Dragonfly Capital、Kenetic和Binance Labs,这些机构在这一领域的投资数量占各自投资总数的比重都较高。

而NGC Ventures则基本专注于投资DeFi领域,共参投44起,占比达到52.38%。同样专注于DeFi领域投资的还有Alameda Research、Polychain Capital、Defiance、Mechanism、Three Arrows Capital等。另外,Animoca Brands则基本专注于NFTs和Web3领域,分别共参投了36起和27起,合计占比约为80.77%。同样关注这两个新兴领域的机构还有Andreessen Horowitz,分别参投了14起和12起。

从项目的角度看,2021年共有38个项目披露的投融资事件中包含5家主流投资机构(同一机构参投不同轮次则分别计数)。其中,dYdX共获得了8家观察范围内的独立主流投资机构的投资,包括Andreessen Horowitz、Defiance、Delphi 、Hashed、Hashkey、Polychain Capital、QCP 和Three Arrows Capital,其中Three Arrows Capital和Polychain Capital参投了不同轮次的投资,因此总计投资机构的数量达到了10家。

另外,Lithium Finance、Lido、dTrade、SIPHER、Xdefi Wallet、StarkWare、Worldcoin和Beta Finance也获得了至少4家独立主流机构的投资,且有些机构参投了不同的轮次,使得总计披露的主要投资机构数量达到7家以上。比如,Alameda Research、GBV、NGC Ventures和Pantera Capital都参投了Lithium Finance不同的2轮投资;Defiance和Polychain Capital分别参投了dTrade不同的2轮和3轮投资;Mechanism和Morningstar分别参投了Xdefi Wallet不同的2轮投资等。这种情况并不少见,这也意味着投资机构对优质的参投项目保持了持续的兴趣。

作者:Carol

比推快讯

更多 >>- 期权市场看涨情绪创三年新高,美元“石油货币”溢价上升

- OKX 将下线 RSS3、MEMEFI、GHST、RIO 和 SWEAT 现货交易对

- 国内航司再次停飞迪拜航班

- Hyperliquid 上 RWA 交易量近期继创新高,单日交易量突破 14 亿美元

- 中东地缘冲突升级推动链上原油交易数据爆炸式激增

- 数据:巨鲸 @0x58bro 已在加密永续合约交易中获利超 3600 万美元

- 韩国国税厅启动虚拟资产交易追踪系统建设,为 2027 年征税铺路

- 国内多所高校要求警惕 OpenClaw 安全风险,部分严禁校内使用

- 三男子合伙盗取 SafeX 平台近 700 万美元加密资产,主犯洗钱后在新加坡落网

- 检察官请求驳回 SBF 重新审判申请

- 币安将于 6 月 8 日进行 Spot API FIX TLS 连接更新

- 当前主流 CEX、DEX 资金费率显示市场维持全面看空

- TRUMP 团队 2 小时前将 500 万枚代币转入 Binance

- 新西兰金融监管机构裁定稳定币 NZDD 不属于金融产品

- 加密项目代码提交量下降 75%,开发者转向 AI 领域

- 腾讯批量搬运 ClawHub 全部技能包建自家平台,回应是镜像不是搬运引 OpenClaw 创始人不满

- 腾讯回应 OpenClaw 创始人:始终标注 ClawHub 为来源,希望成为赞助方

- a16z:AI Agent 支付量远低于报告数据,但基础设施建设正在加速

- 前链上 HYPE 最大多头Loracle重建 HYPE 多单后浮盈已达 35%

- 昨日美国比特币现货 ETF 净流入 1.152 亿美元,以太坊 ETF 净流入 5700 万美元

- Gate Abstract 激励狂欢季正式开启,打造“手续费+代币+积分”多层收益模型

- IEA 释储计划未有效压制油价,消息落地后链上八名巨鲸反手开多 WTI 原油

- 数据:Hyperliquid 跨入资产已超 45 亿美元,年化费用达 7.47 亿美元

- 路透社:伊朗消息人士否认允许悬挂印度国旗的油轮通过霍尔木兹海峡

- Coinbase 被曝游说反对比特币小额免税政策,主张仅适用于稳定币

- 两艘印籍油轮获准通过霍尔木兹海峡

- Kalshi 起诉爱荷华州总检察长及州赛马与博彩委员会

- 泰国就泰籍货船在霍尔木兹遭袭事件召见伊朗大使

- 某鲸鱼向 Hyperliquid 存入 182 万枚 USDC 追加做多原油

- 美、布两油主力空军滚仓布伦特原油空单至 2050 万美元,押注 IEA 释放储备后油价下行

- TRC20-USDT 发行量突破 863 亿枚,续刷历史新高

- CertiK:美国加密 ATM 诈骗损失激增 33%,AI 深度伪造成诈骗新利器

- Bithumb 将上线 CYS 韩元交易对

- CoinFello 基于 MetaMask 推出开源技能,AI 代理可在不接触私钥的情况下执行链上交易

- 英国央行可能将取消稳定币持有限额计划

- Across Protocol 拟解散 DAO、转型私人公司,持币者获股权或 USDC 退出选项

- 观点:IEA 创纪录的释放石油储备计划表明中东战争可能持续数月

- Ethena 套利仓位缩水逾 60%,加密衍生品市场现罕见多空均衡

- Kraken:将于 3 月 13 日上线 PI

- OP Labs 裁员 20% 以聚焦核心业务:非财务压力所致

- OpenClaw 创始人质疑腾讯抓取 Skills 并呼吁其提供支持避免推高服务器成本

- 高盛:预计美联储将于 9 月和 12 月各降息 25 个基点

- 数据:当前加密恐慌贪婪指数为 19,处于极度恐慌状态

- 摩根大通:高油价或引发亚洲货币政策收紧

- Bridge Data 计划在新加坡投资至多 50 亿新元用于 AI 开发

- 彭博社:美国检方认为 SBF 重审申请应被驳回

- 数据:100 万枚 TRUMP 从 Bitgo Custody 转入 Binance,价值约 287 万美元

- 链上原油最大空头巨鲸已浮亏 293 万美元,清算价 111.85 美元

- 数据:某巨鲸以 20 倍杠杆在 HyperLiquid 开仓做多 CL,当前仓位 28 万美元

- 美 CFTC 主席:正与 SEC 合作制定谅解备忘录以协调监管界限

比推专栏

更多 >>- 当黄金被「困」在迪拜,是时候旗帜鲜明「唱多」香港了

- 東大、波斯、阿拉伯【第七次/進展/能源變量】|0310東3.5

- 从 HSK 到 USDGO:香港两大持牌机构,开始「脱钩」

- There is no new boss YET

- New situation and new games|0305 Asian

- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

观点

比推热门文章

- 中东地缘冲突升级推动链上原油交易数据爆炸式激增

- 数据:巨鲸 @0x58bro 已在加密永续合约交易中获利超 3600 万美元

- 韩国国税厅启动虚拟资产交易追踪系统建设,为 2027 年征税铺路

- 国内多所高校要求警惕 OpenClaw 安全风险,部分严禁校内使用

- 三男子合伙盗取 SafeX 平台近 700 万美元加密资产,主犯洗钱后在新加坡落网

- 检察官请求驳回 SBF 重新审判申请

- 币安将于 6 月 8 日进行 Spot API FIX TLS 连接更新

- 当前主流 CEX、DEX 资金费率显示市场维持全面看空

- TRUMP 团队 2 小时前将 500 万枚代币转入 Binance

- 新西兰金融监管机构裁定稳定币 NZDD 不属于金融产品

比推 APP

比推 APP