值得信赖的区块链资讯!

值得信赖的区块链资讯!

2021 Defi 新手漫游指南

去年的 "DeFi之夏 "点燃加密货币的时代焰火。在 2020 年,为加密货币领域翻开了新的一页,同时也将大量目光吸引到了 Defi 这个神秘又熟悉的领域。

什么是DeFi?如何开始?应该注意什么?本文将就新兴的DeFi空间进行基础性介绍,并且严选了一些目前 Defi 赛道最有前途的加密货币。

2021年,作为刚入门 Defi 的投资者,你可能开始感到非常兴奋,因为一个新的金融时代可能即将到来。因此,对于DeFi投资者来说,接触 DeFi 这个新领域时,获得先发优势就变得至关重要了。由于DeFi行业的信息量大、复杂,且处于起步阶段。对于一个在 24 小时内运作的快速发展的行业,新玩家可能很容易变得不知所措。因此,找到一个切入点去理解和认识这个快速发展的空间是必要的。而好的方法则可以让投资者尽可能避免无异议的投机行为,并关注长期增长的行业驱动力。

什么是DeFI?

去中心化金融(DeFi)是一个系统,它从传统金融(TradFi)的概念和工具中提取精华,然后将其建立在去中心化的基础设施和系统上。这些系统和基础设施,换句话说,是建立在区块链上的。DeFi的目标是创造和提供全球的融资渠道。同时比传统金融系统更加透明且更具弹性。

这项技术的独特之处在于,它利用了智能合约。这些是用代码执行的合同协议,没有中间人处理繁琐的交易。这些智能合约也造就了 Defi 的多个特性:

-

「无许可」这意味着它们向所有人开放。

-

「无信任」意味着没有对中心化实体依赖,参与者不需要用信任构建交易,仅仅只需要了解只能合约就行。

而构建 Defi 系统和 Dapp 的区块链,则带来了:

-

不变性(安全性)

-

可扩展性

-

透明度高

-

去中心化

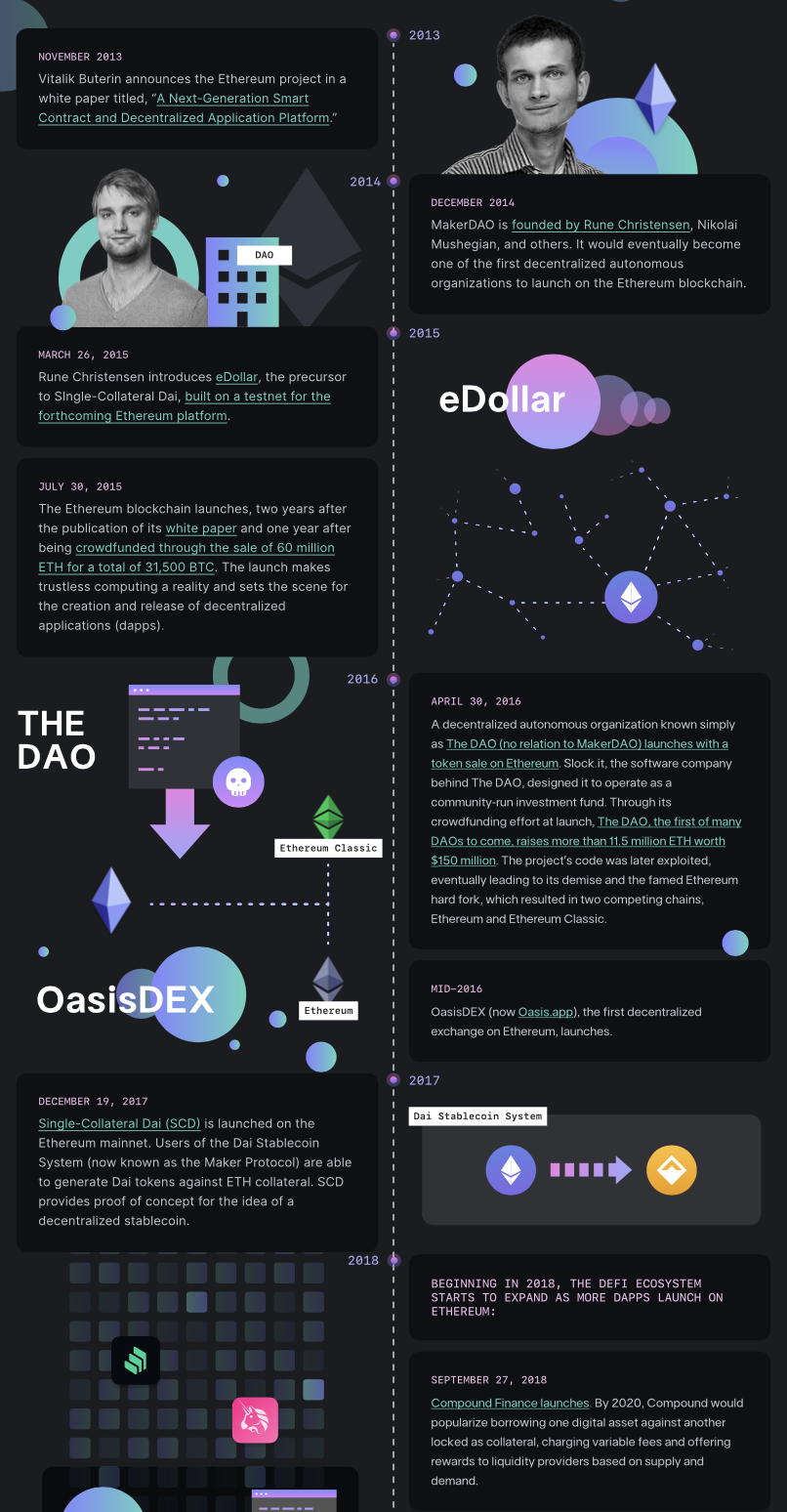

DeFi的历史

2009年比特币引入了一个新的点对点金融支付系统,不久后以太坊诞生,并引入了智能合约。而随后就出现了使用这些智能合约的去中心化组织——DAO,最早的一个是 MakerDao 。在大多数人的共识里,DeFi 的概念始于首个 DEX:OASISDEX(2016年),然后出现了首个稳定币 DAI ,接着就是 UNISWAP(2018年),或 COMP(2018年)。

尽管 Defi 的概念出现的很早,但 DeFi 的魅力首次绽放则是 2020 年那个 “DeFi之夏”,并在 Twitter、Reddit和Youtube等社交媒体平台的加密货币社区病毒式扩散。MakerDAO(MRK)和Compound(COMP),这些建立在以太坊上的项目,点燃了 DeFi 最初的火炬。创造了稳定币 DAI 的 Maker 也许是发动 DeFi 这个引擎的最重要项目之一,早期的先驱者。

目前,大约 50 %的 DeFi 项目是建立在以太坊之上,并且拥有最大的 TVL(总锁定资产)份额。然而,这一点正逐渐被其他新生区块链的野蛮生长所削弱,如 Avalanche 、 Solana 、 Fantom 。他们提供的智能合约具有更快和更便宜的交易成本等好处。

DeFi 其实就是加密货币的延伸,它让这些代币有了用例,从而产生了更多的价值。与过去很长时间的纯粹性投机相比,购买者拥有加密货币的动机可以由项目的收入和利润等基本指标来驱动。

DeFi的增长

投资者被 Defi 领域的可观回报所吸引,而同时 DeFI 的用户群也正在成倍增长。数据显示,6月底,有291 万个以太坊地址与DeFi市场互动,根据ConsenSys的数据,该数据较上一季度增加了65%。

DeFi市场的规模可以通过查看市值(Market Cap)来衡量。排名前100的DeFi币总市值目前为 1350 亿美元,约占加密市场总市值——2.5万亿美元的5.6%。

锁定的总价值(TVL)也是了解 DeFi 领域增长的一个流行指标,它代表了在一个特定协议中的总质押金额。而这也代表了系统中有多少用户正在存入资产以换取稳定的利息回报。

根据DeFI Pulse,以太坊的 DeFi 领域体量从 2020 年开始增长了近1125%,而如果从去年 10 月开始计算,增长也是可观的 450 %,目前约有 950 亿美元 TVL。自2020年开始,所有链上的 TVL 有了恐怖的 36000 %增长,同比(YOY)增长 2180 %。

DeFi中TVL增长的3个驱动因素

借贷

利率有助于决定借款和贷款的需求和供应,本质上它代表的是借款的成本和贷款的回报。这与传统银行系统中的功能非常相似。在 DeFi 中,有一些细微的差别,如非托管,它可以提供较低的借贷成本和较高的借贷回报。而这也是受到收益率和存款利息的影响。

中央银行无法控制 DeFi 协议的利率。DeFi 的利率独立于传统金融系统,不受约束,这意味着 DeFi 的利率更加灵活,也能更好的反应系统中的供应和流动性。

抵押品是必须了解的,因为它代表了在偿还贷款之前作为抵押的东西。当你想在DeFi中借款时,你用你的加密货币作为抵押品,向其他加密货币借款,但这通常是过度抵押的。这是在拖欠偿还贷款的情况下作为担保。

-

质押: Yield Farming, Liquidity Providing (LP)

Yield Farming, Liquidity Providing 是所有的质押形式,都是以赚取可观的利息为最终目的。它们通常是通过协议代币向 DEX 提供流动性。但是,由于其去中心化的性质,Defi 里面有着更客观的收益,并且与仅仅将钱存在银行有着本质上的区别。

-

交易

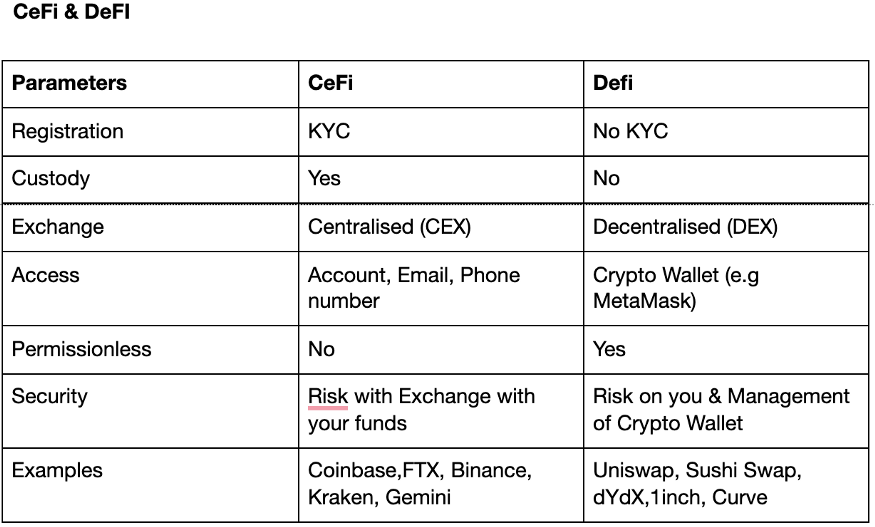

DeFi的交易涉及以无监管的方式购买和出售加密货币,无需设立账户和发送身份证和地址文件,而这一步骤被称为 "了解你的客户(KYC)"。而促进这些交易的去中心化交易所 (DEX) 则是中心化交易所(CEX)的一个替代方案。

交易所是加密货币的第一个重要的商业模式,这对于第一批早期的 DeFi 项目来说也同样通用。

支持DeFi的区块链

-

以太坊

-

Solana

-

Avalanche

-

Fantom

中心化金融(CeFi)和去中心化金融(DeFi)

目前,CeFi 的用户比 DeFi 多,但由于交易成本下降和平台上交易深度逐渐变得更广(流动性更强)等原因,这种情况可能在逐渐改变。

流动性是指在市场上实现交易的数量,通常更高的流动性意味着更低的滑点。(注:滑点指的是实际价格和你在交易所执行交易时支付的价格之间的差异。)对于交易者来说,滑点增加了交易者的成本,这也是交易者在挑选工具时所极力避免的问题。

对于尝试使用DeFi应用程序 (DApp) 的投资者来说,参与DeFI生态系统可能很棘手,并且成本很高。建立钱包的过程可能很繁琐,因为处理你的安全问题是你自己的责任。管理你的私钥和钱包信息就变得至关重要了。而通常情况下,在中心化交易所里,你的资产由服务供应商进行控制和管理,作为简便的代价,你必须信任交易所。

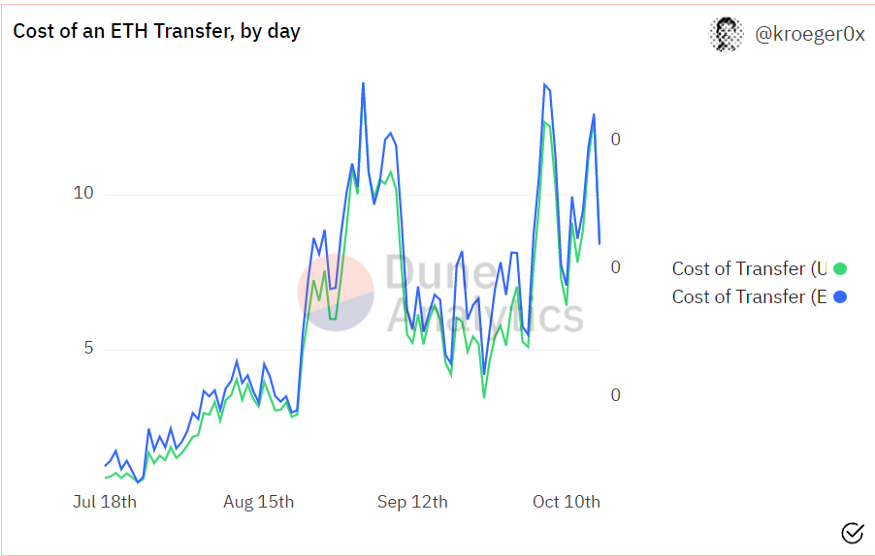

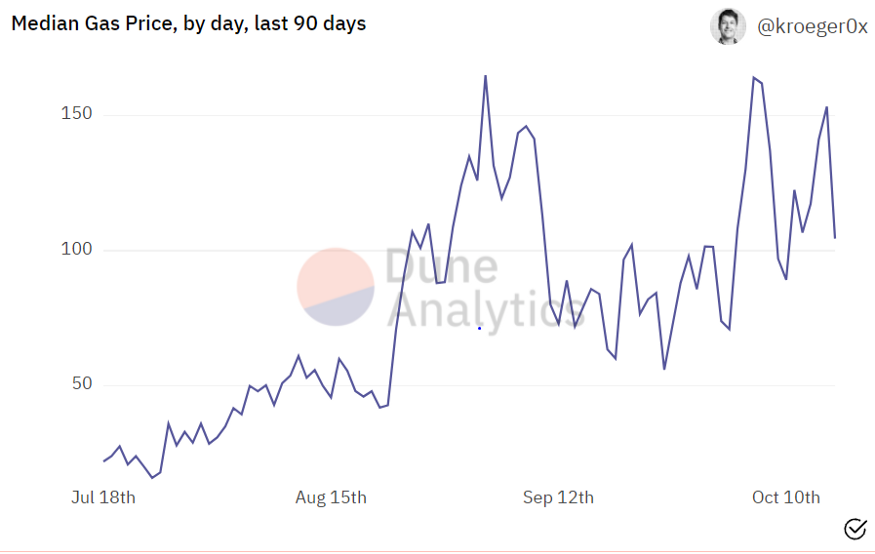

除此以外,还有一个成本问题。在以太坊这样的链上执行交易,你会付很高的Gas费用。以太坊区块链上的交易成本,以 "Gwei "衡量,也被称为 "gas"。在链上活动剧烈增加的时候,这个成本可能高的超乎你的想象。而现在这似乎也变成了筛选投资者的方式之一,小资金体量的投资者,是无法在以太坊链上生存的。

下图是在7月8日实施的 ETH-1559 升级后的 Gas 费用走势,以帮助降低交易成本,目前交易成本仍为 8-12(美元),约 0.003 ETH,或 140 gwei。

要成为 DeFi 投资者,投资于 DeFi相 关项目,而且不需要直接与DeFi协议互动也是可以的。作为投资者,你可以通过中心化交易所进行投资,这比直接与 DeFi 互动更容易。

以下是3个DeFi协议,这3个协议都有一个良好运作的社区,并且都具有强大且独特的功能:

AAVE

AAVE 是 DeFi 最接近银行系统的协议。它使用货币市场系统来实现借贷。它有一个名为 AAVE 的原生代币,用于奖励用户在其协议上的质押和社区治理行为。

它如何运作?

在银行的传统借贷系统中,贷款人与借款人相匹配。银行作为中间人,对资金进行管理。然而,在AAVE上,该协议通过智能合约实现了自动的、自动化的贷款,从而减少了中间人这个步骤。AAVE的借贷流程,贷款人将他们的加密货币存入流动性池。这些流动资金池本质上是一个资金池,使存款人能够根据他们的存款获得利息,而 AAVE 则从流动资金池中抽取贷款给借款人,而借款人则为此支付利息。然而,这取决于流动性资金池中资产总量(即深度)。这意味着,利率会根据需求和供应水平而波动。较高的利率是用来激励贷款人存入更多的代币,而当利率下降,就意味着市场上的贷款人资产供应量非常充足。

在传统的银行系统中,发放的贷款是没有抵押物的。然而,在 AAVE 中,贷款是超额抵押的,这意味着用户需要存入高于他们所借金额的抵押品。

提醒一下,抵押品代表作为担保的东西;在这里的情况下,加密货币即抵押品被锁定,直到偿还贷款,以防违约。而AAVE采取了一定的预防措施,如果抵押品的价值低于抵押金额,则会自动开启清算程序。

衡量标准

-

价格:304美元,707%(年涨幅)。

-

市值:40亿美元

-

TVL:160亿美元

Uniswap是DeFi中最受欢迎的去中心化交易所和自动做市商(AMM)。AMM是DeFi的一个概念(你可以把 AMM 设想成一个原始的、机器人式的做市商,它根据一个简单的定价算法,在两种资产之间随时提供报价。)。

它如何运作?

Uniswap不使用传统的挂单模式来匹配买家和卖家,以确定价格和执行交易,而是使用特定的公式(x * y = k.)、代币池和以太坊来自动化该流程。

通过利用任何ERC-20资产(使用以太坊建立的代币),用户会为这些池子注入流动性(成为LP),为每个提供交易的代币提供流动性,然后赚取 UNI 作为完成交易的回报。UNI是Uniswap的治理代币;它的唯一功能是作为治理代币,对社区提出的 Uniswap 提案进行投票。

衡量标准

-

价格:27美元,909%(年涨幅)。

-

市值:140亿美元

-

TVL:49亿美元

dYdX

最大,且有最可观的流动性的去中心化衍生品交易所,建立在以太坊区块链上。提供永续合约、期货、保证金交易和现货市场,旨在成为 DeFi 中最佳交易工具。它的原生代币被用于社区治理、采矿奖励、质押池和交易折扣。

衍生品在加密市场中占有相当大的份额;它们的交易量现在与 Coinbase 等大型 CEX 供应商的顶级 CeFI 现货交易市场相当;过去 24小时内 dYdX 的交易量为 59 亿美元,而一周前 Coinbase 的交易量为34亿美元。

投资者对 DEX 和衍生品的需求可能会继续增长,因为它正在成为一些加密货币投资者投资和交易的唯一解决方案。

它如何运作?

根据标准的DeFi设计,dYdX是一个借贷协议。虽然,dYdX突破了这个限制,成为了以太坊去中心化衍生品交易的首选方案。而且它拥有与市场上一些最大的 CEX 一样的流动性。用户将资金存入他们的保证金或现货账户,开始向协议借出资金,或借入 ETH 、 DAI 和 USDC 。用户可以在从他们的钱包存款后,直接在他们的账户进行交易。其中,来自这些钱包的存款然后被用来对不同的货币对进行交易。用户可以再次提取他们的资金放回钱包中。

像大多数DeFi金融产品一样,dYdX 可供任何人使用,其用户的资产通过利用智能合约应用程序进行管理和运行,没有中间环节。

衡量标准

-

价格:22.4美元

-

市值:12.5亿美元

-

TVL: 9.8亿美元

DeFi 发展路径时间轴:

图片来源:网络

作者:Chen Zou

本文来自比推Bitpush.News,转载需注明出处

比推快讯

更多 >>- 数据:若 ETH 突破 2,120 美元,主流 CEX 累计空单清算强度将达 11.99 亿美元

- Meme 币龙虾市值短时突破 2000 万美元,5 分钟涨超 130%

- 美股盘前三大指数普跌,Alphabet (GOOGL) 跌 0.52%

- 某新建钱包从 Bitfinex 提取了 738.38 枚 XAUT,价值约 380 万美元

- Meme 币 Freedom of Money 市值回涨至 1000 万美元上方,1 小时内拉涨 20%

- 分析,比特币矿工抛售压力加剧,高效矿工成本低至约 45,000 美元

- 消息人士:国际能源署将于今日 21:00 公布其关于释放战略石油储备的建议

- 瑞银:滞后性使得今晚通胀应呈温和状态

- 分析师:市场对今晚通胀报告反应可能平淡

- G7 会前表态原则上支持使用战略原油储备,日内开仓四大巨鲸反建原油多仓

- Solana 连续第二个月网络收入超越所有 L1 和 L2

- Lido 回应 Aave 清算事件:预言机价格错误导致清算,与 Lido 协议没有任何问题

- Anthropic 将在华盛顿开设永久办公室,并将把公共政策团队规模扩大三倍

- 野村证券:预计英国央行将在 4 月和 7 月各降息 25 个基点

- 国际油价日内反弹,Hyperliquid 上资金费率显示整体情绪偏空

- AI 基础设施公司 Nexthop AI 完成 5 亿美元 B 轮融资,a16z 等参投

- 消息人士:国际能源署建议释出的石油储备可能总计达 4 亿桶

- 链上 CRCL 最大多头浮盈扩大至 45 万美元,同步押注韩国 ETF 已浮盈 26%

- 数据:4 万枚 SOL 从 Kraken 转出,价值约 341.56 万美元

- 巴克莱:若油价维持在 100 美元左右,欧洲斯托克 600 指数将跌至约 550 点

- 数据:巨鲸 pension-usdt.eth 做空比特币和以太坊,并做多原油,总价值超 8000 万美元

- Antalpha 向 Cobo 转入 1500 万美元 XAUT

- CZ:Binance 年度收入约 50 亿美元,《福布斯》对我的身家估算严重失准

- 分析师:美国通胀数据平静之下或暗藏隐患,交易员将紧盯核心服务业表现

- Strategy 的永续优先股 STRC 昨日交易量达 4.09 亿美元,可用于购买 2038 枚 BTC

- 某巨鲸 30 倍杠杆提前看跌纳指 100,空单持仓 104 万美元

- a16z 合伙人:AI 代码生成将终结电子表格时代,10 亿知识工作者迎来软件开发新纪元

- 甲骨文盘前涨超 11%,某早期做多 ORCL 交易员浮盈已达 60%

- 机构:中东冲突前景不明,金价走势承压

- 欧股低开,欧洲斯托克 50 指数跌 0.9%

- 机构:日本央行 3 月料将维持利率不变

- BTC 最大空头pension-usdt.eth以 250 万美元多单看涨原油,首次跨界押注传统资产

- 人大代表提案《人民银行法》修订,明确数字人民币的法定货币地位

- 机构:油价仍将是最大市场驱动力,CPI 影响或有限

- 美国 2 月 CPI 今晚 20:30 公布,市场预期通胀温和

- 七国集团声明:支持采取积极措施应对当前局势,包括动用战略石油储备

- 分析:七家央行下周公布利率决议,或将引发比特币市场波动

- 欧央行管委卡兹米尔:可能提前加息应对通胀压力

- GMGN Fees 地址向 Pionex 充值 1824 万美元的 BNB、ETH 和 USDC

- 某新地址从币安提取 4628 枚 ETH,价值 937 万美元

- 机构:全球经济韧性十足,此次滞胀风险远低于俄乌冲突

- 内格尔:通胀上升风险加大,经济前景恶化

- 福布斯:特朗普身价一年增长 14 亿美元

- 数据:348.29 枚 BTC 从匿名地址转出,经中转后流入 Binance

- 链上英特尔合约日内涨超 3.8%,某昨日盘前建仓百万规模多单巨鲸已录可观盈利

- 数据:GMGN 聪明钱 24h 净流入榜,Joobi 居首

- 近 24 小时全网最大单笔爆仓为链上布伦特原油,某 BRENTOIL 多头连遭清算超 600 万美元

- Circle 自 2 月初以来增发超 80 亿 USDC

- Vitalik Buterin:Deep funding 项目需要适应混乱时代的需求

- 某新建地址从 Coinbase 提币 2000 枚比特币

比推专栏

更多 >>- 当黄金被「困」在迪拜,是时候旗帜鲜明「唱多」香港了

- 東大、波斯、阿拉伯【第七次/進展/能源變量】|0310東3.5

- 从 HSK 到 USDGO:香港两大持牌机构,开始「脱钩」

- There is no new boss YET

- New situation and new games|0305 Asian

- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

观点

比推热门文章

- Meme 币 Freedom of Money 市值回涨至 1000 万美元上方,1 小时内拉涨 20%

- 分析,比特币矿工抛售压力加剧,高效矿工成本低至约 45,000 美元

- 消息人士:国际能源署将于今日 21:00 公布其关于释放战略石油储备的建议

- 瑞银:滞后性使得今晚通胀应呈温和状态

- 分析师:市场对今晚通胀报告反应可能平淡

- G7 会前表态原则上支持使用战略原油储备,日内开仓四大巨鲸反建原油多仓

- Solana 连续第二个月网络收入超越所有 L1 和 L2

- Lido 回应 Aave 清算事件:预言机价格错误导致清算,与 Lido 协议没有任何问题

- Anthropic 将在华盛顿开设永久办公室,并将把公共政策团队规模扩大三倍

- 野村证券:预计英国央行将在 4 月和 7 月各降息 25 个基点

比推 APP

比推 APP