值得信赖的区块链资讯!

值得信赖的区块链资讯!

重返7万美元:比特币的暴力反弹是趋势重启还是空头陷阱?

作者: CryptoSlate

编译: 深潮 TechFlow

原标题:比特币重回 7 万,反弹还是真陷阱?

深潮导读:

在经历了 24 小时内从 60,000 美元到 70,000 美元的暴力反弹后,比特币看似收复了失地,但底层逻辑显示,这并非源于坚定的现货买盘,而是宏观市场回暖引发的被迫调仓与空头挤压。本文深入分析了 2026 年 2 月初这场“惊魂动荡”的成因:从特朗普任命 Kevin Warsh 后的流动性收缩预期,到矿工盈利触及历史冰点的压力。尽管价格重回 70,000 美元上方,但期权交易员正重金押注 2 月底可能出现的 50,000-60,000 美元二次下探,揭示了市场在“暴力反弹”外表下依然脆弱的情绪与复杂的金融博弈。

比特币在不到 24 小时内从 60,000 美元狂飙至 70,000 美元上方,抹去了此前那场测试市场所有“抄底论”的 14% 惨烈跌幅。

这种反转速度——单日反弹 12%,较日内低点回升 17%——其剧烈程度足以让人感觉是一场清算后的尘埃落定。然而,反弹背后的机制却讲述了另一个故事:这更多是跨资产稳定与被迫仓位再平衡的结合,而非由信念驱动的大规模现货需求。

与此同时,衍生品市场依然挤满了看跌保护头寸,其定价显示 70,000 美元可能只是一个中继站,而非真正的底部。

强平潮遭遇宏观压力

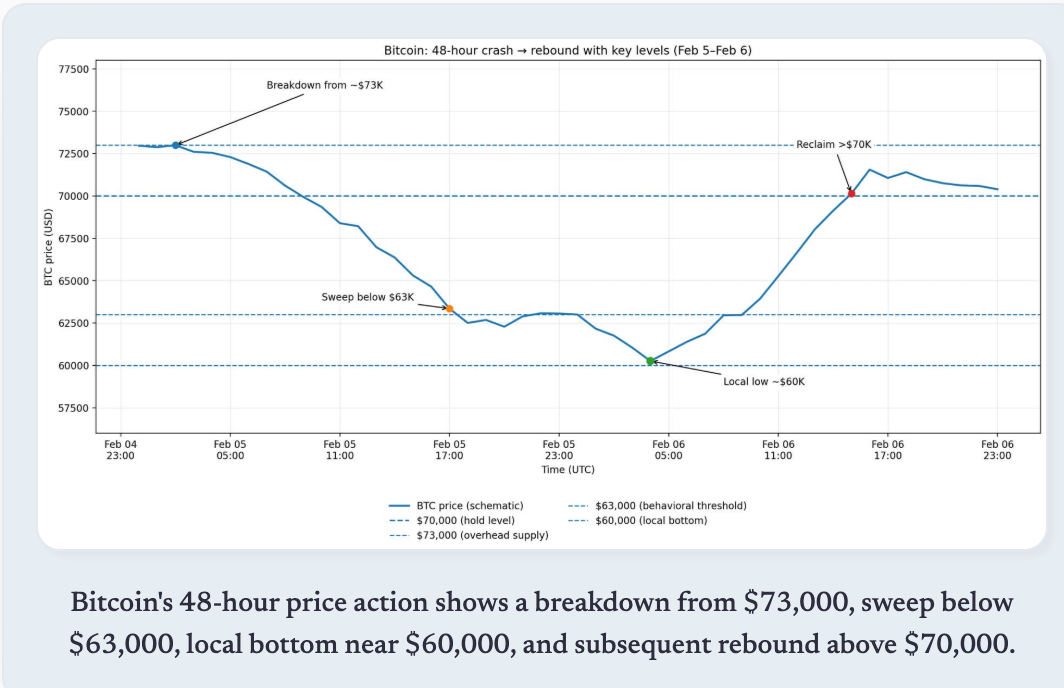

2 月 5 日,市场开盘于 73,100 美元附近,短暂上攻后便一路溃败,收盘跌至 62,600 美元。根据 CoinGlass 的数据,单日跌幅导致约 10 亿美元的杠杆比特币头寸被强平。

这一数字本身就足以说明被迫抛售的连锁反应,但大环境其实更糟。

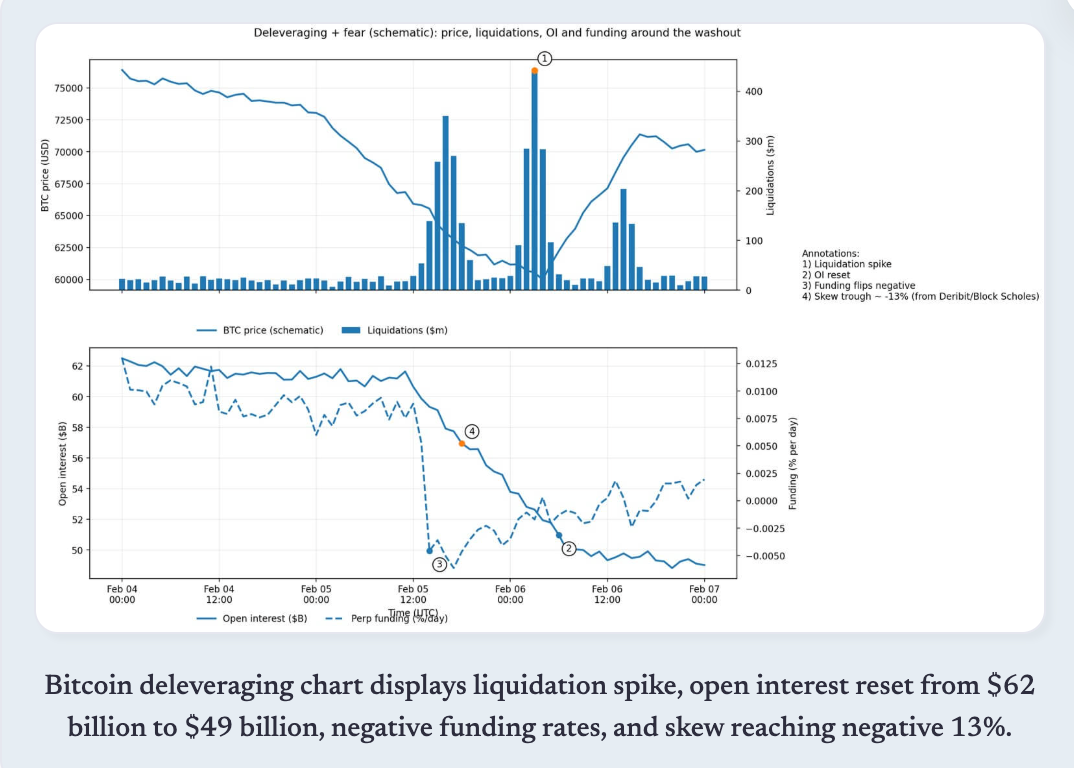

CoinGlass 数据显示,比特币期货持仓量(Open Interest)在上周已从约 610 亿美元降至 490 亿美元,这意味着在最后一波冲击来临前,市场已经开始去杠杆。

触发因素并非加密货币本身。媒体报道将此次抛售定性为风险情绪恶化,主要受科技股抛售和贵金属波动冲击驱动——白银一度大跌 18% 至 72.21 美元左右,拖累了所有相关的风险资产。

Deribit 的研究证实了这种溢出效应,指出衍生品情绪转向极端悲观:资金费率为负、隐含波动率期限结构倒挂,且 25-delta 风险反转偏度(Risk-reversal skew)被压低至 约 -13%。

这是典型的“极端恐惧”状态,在这种状态下,仓位布局会放大双向的价格波动。

政策叙事火上浇油。据路透社报道,市场对当选总统 Donald Trump 选择 Kevin Warsh 担任美联储主席的反应剧烈,交易员将其解读为未来资产负债表收缩和流动性收紧的信号。

与此同时,矿工面临巨大的利润压力。据 TheMinerMag 报道,哈希价格(Hash price)跌至每 PH/s 32 美元以下,网络难度预计将在两天内 下调约 13.37%。但在价格跌破支撑位之前,这一缓解机制还未及生效。

比特币 48 小时内的价格走势,显示了从 73,000 美元的崩盘、跌破 63,000 美元的扫损、60,000 美元附近的局部筑底,以及随后回升至 70,000 美元上方的反弹。

宏观反转与挤压机制

2 月 6 日开盘于前一日收盘价,随后跌至 接近 60,000 美元的日内低点,接着一路狂拉至 71,422 美元的高点。在三次尝试突破该位无果后,价格回落至 70,000 美元下方。

催化剂并非源于加密行业内部,而是跨资产走势的急转弯。华尔街表现强劲:标普 500 指数上涨 1.97%,纳斯达克上涨 2.18%,道琼斯指数上涨 2.47%,费城半导体指数(SOX)大涨 5.7%。

金属价格猛烈回升,黄金上涨 3.9%,白银上涨 8.6%,而美元指数下跌 0.2%,释放出金融环境趋于宽松的信号。

比特币随这一转变呈机械式波动。这种相关性非常明显:当科技股企稳、金属反弹,比特币会通过共同的风险敞口被拉升。

然而,这种反弹的暴力程度也反映了衍生品的仓位情况。近 -13% 的偏度、负资金费率和倒挂的波动率结构创造了一种条件——任何宏观利好都能触发空头回补(Short-covering)和强制调仓。

这次反弹本质上是由流动性事件驱动,并因拥挤的空头头寸平仓而放大。

尽管如此,前瞻性信号依然偏向看跌。Derive 的数据显示,在 2 月 27 日到期的期权中,看跌期权的未平仓合约大量集中在 60,000 美元至 50,000 美元的行权价。

Derive 的 Sean Dawson 告诉路透社,下行保护的需求是“极端的”。这并非事后诸葛亮式的分析,而是交易员即便在反弹后,仍在明确对冲下一次下跌风险。

比特币去杠杆图表,显示了清算激增、持仓量从 620 亿美元重置至 490 亿美元、负资金费率以及偏度触及 -13%。

7 万美元能站稳吗?分析框架

守住 70,000 美元的逻辑基于三个条件。

首先,宏观反弹需要持续,科技股继续企稳,美债收益率和美元不再重新收紧。这次反弹是明确的跨资产联动,如果美股再次转跌,比特币将无法独善其身。

其次,杠杆需要继续降温且 不再出现新的强制抛售。持仓量已经大幅下降,降低了出现“真空式跌落”的风险。

第三,当难度调整生效时,矿工压力需要得到实质性缓解。如果在调整窗口内价格能持稳,预计 13.37% 的难度下调将减少边际抛售压力,让哈希率趋于稳定。

而支撑再次洗盘的观点也有三个理由:

首先,期权定位依然偏向看跌。2 月底最大的看跌期权集中在 60,000-50,000 美元,这是嵌入在市场隐含概率中的前瞻性信号,而非滞后情绪。

其次,衍生品信号依然脆弱。极端的偏度、近期频繁出现的负资金费率和倒挂的波动率结构,更符合恐惧体系下的“反弹(Relief rally)”特征,而非趋势反转。

第三,ETF 流量数据显示持续流出。截至 2 月 5 日,比特币 ETF 的月度净流出已达 6.9 亿美元。虽然 2 月 6 日的数据尚未公布,但现有模式表明机构分配者尚未从“避险(De-risking)”转向“重新入场(Re-engagement)”。

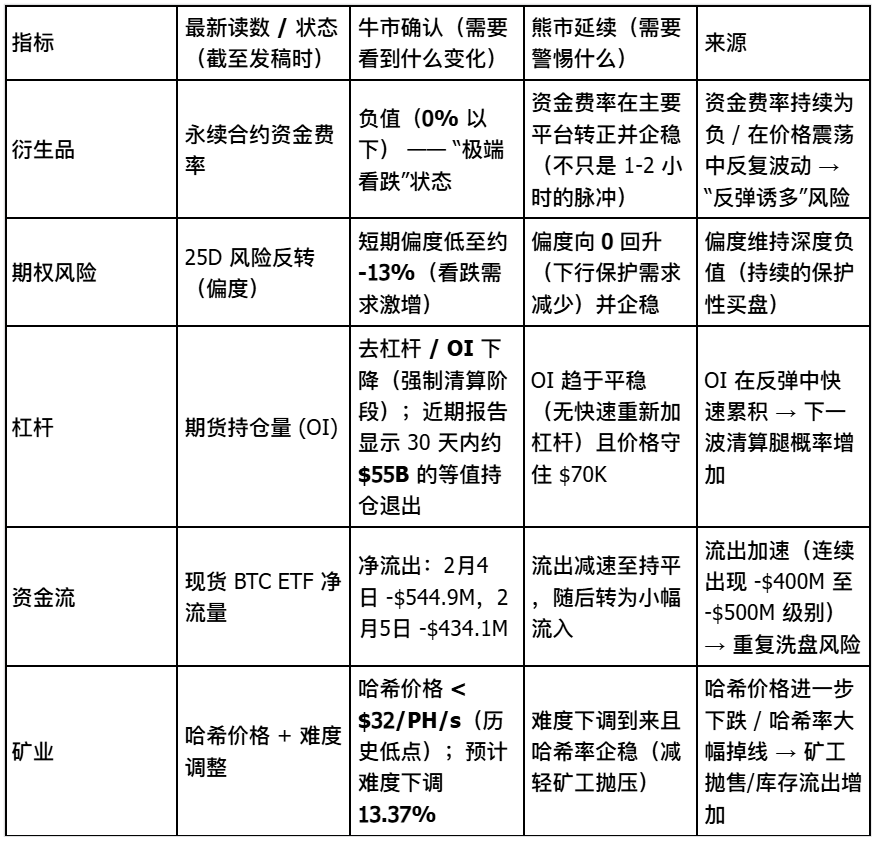

信号看板

7 万美元的真实意义

这个价格水平本身并无魔法。其重要性在于它位于 Glassnode 确定的 66,900 美元至 70,600 美元的链上吸收集群 之上。

守住 70,000 美元意味着该集群吸收了足够的供应以暂时稳定价格。然而,站稳不仅需要技术支撑,还需要现货需求回归、衍生品对冲头寸平仓以及机构流量企稳。

从 60,000 美元开始的反弹是真实的,但其构成至关重要。如果宏观条件改变,跨资产的稳定也会逆转。

被迫头寸的平仓创造了机械式的反弹,这并不一定能转化为持续的趋势。期权交易员们依然在定价中体现了未来三周内跌向 50,000-60,000 美元的重大可能性。

比特币夺回了 70,000 美元,但目前已在该位下方整合。这预示着在下一次测试之前会出现一段停顿,而下一次测试的成败取决于三个条件的先后发生:宏观风险偏好维持、ETF 流出减速或反转、衍生品情绪回归正常。

市场给出了一个暴力的回抽,但远期曲线和流量数据表明,交易员们尚未开始押注其持久性。70,000 美元不是终局,它只是决定下一阶段论战胜负的基准线。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 美股开盘,道指跌 0.14%,谷歌母公司拟发债筹资 150 亿美元

- Glassnode:比特币反弹能否持续取决于现货需求能否复苏,当前市场结构呈现出与 2022 年 5 月相似的形态

- Bitfinex 报告:目前 BTC 关键博弈区域落在 6-7.4 万美元

- 某鲸鱼两笔“高买低卖”的 ETH 交易总计亏损超 37 万美元

- 隐私稳定币项目 Zoth 完成战略融资,Pudgy Penguins CEO 等参投

- CertiK:2025 年发生 72 起扳手攻击事件环比增长 75%,欧洲成为重灾区

- 数据:2522.31 枚 BTC 从 Ceffu 转出,价值约 17.32 亿美元

- 过去一周 20 亿枚 USDT 在 Tron 网络增发

- Backpack 发布代币分配方案:TGE 将释放 25%的代币

- Farcaster 创始人 Dan Romero 加入稳定币区块链项目 Tempo

- Backpack 公布代币分配细则:25%在 TGE 时解锁,IPO 前逐步解锁 37.5%,IPO 后解锁剩余 37.5%作为财库资金

- 数据:若 ETH 突破 2,124 美元,主流 CEX 累计空单清算强度将达 6.78 亿美元

- 美元兑加元跌破 1.36,日内跌幅达 0.42%

- 某地址亏损后再度做多 ETH,持仓价值 1.22 亿美元

- Strategy 和 Bitmine 两家公司总浮亏已达 126.71 亿美元

- 比特币财库公司 ProCap 今日回购约 1.35 亿美元可转换债券

- 某 ETH 多头持仓 70 天认亏 880 万美元平仓,此后另新开 20 倍 1.2 亿美元 ETH 多单浮亏 140 万美元

- 某巨鲸坚持 70 余天后平仓以太坊多单,亏损 880 万美元

- Empery Digital 上周出售 357.7 枚比特币,总持仓量降至 3,723.7 枚

- BitMine 上周增持 40,613 枚 ETH,Tom Lee 称相信 ETH 将按照惯例出现V 反

- Nillion 推出基于 ERC-8004 标准的去中心化智能体验证层

- 哈塞特:预计就业数据将略有下降

- 现货黄金短线走低 13 美元,报 5012 美元/盎司

- 数据:6.03 万枚 SOL 从 Stake Account 转入 Bitgo Custody,价值约 507 万美元

- 比特币矿企 NFN8 因火灾及租赁压力申请破产保护,目前正寻求出售资产

- OpenAI 创始人:ChatGPT 已恢复超过 10%的月增长率

- Polymarket 上“美国政府在 2 月 14 日前再次停摆”事件概率上升至 71%

- 标普 500 指数期货抹去早盘跌幅,转为持平

- 持有 1000 至 10 万枚 BTC 的地址群近期增持 4 万枚 BTC

- 两个地址今日在 Hyperliquid 分别开设 6 万 ETH 多单和 3 万枚 ETH 空单

- Strategy 上周增持 1142 枚比特币

- 灿谷明确“AI 分布式算力网络”战略,成立美国子公司 EcoHash 加速转型

- 硅谷银行遭挤兑倒闭 3 年后,Peter Thiel 自己的孤山银行正式开业

- 以太坊财库公司 FG Nexus 宣布将实施 1:5 反向拆股

- DeFi Technologies 推出“DVIO”指数追踪机构资本的加密市场配置趋势

- 数据:ETH 全网合约持仓量 24h 减少 5.45%

- 前美联储副主席:沃什必须与 FOMC 委员会合作才能做出改变

- 机构:美国 1 月非农报告或创纪录下修

- 某交易员因押注西雅图海鹰队赢得超级碗净赚 107 万美元

- Jack Dorsey 创立的比特币支付公司 Block 拟裁员 10%

- 分析:三大结构性因素放大本轮比特币跌势

- Metalpha 启动比特币配置计划,年度净利最高 20% 用于购买 BTC

- Dragonfly 合伙人驳斥 a16z 合伙人:加密核心落地方向是金融用例,强监管无助于规模化

- Bithumb 事件或影响 CEX 业务资格,韩国监管将针对幽灵比特币情况进行行业调查

- 代币化黄金 $XAUm 现已在 Solana 上线

- 韩金监局:Bithumb 误发比特币事件动摇信誉,或面临停业等最高级别制裁

- 分析:加密市场本周开局承压,衍生品风险对冲需求上升

- 据比推数据,ETH现报2021.59美元,24小时跌幅为5.09%,价格波动较大,请谨慎交易,控制风险。

- 衍生品市场数据显示投资者仍趋于谨慎,多头力量暂未出现

- 主流 Perp DEX 一览:Hyperliquid 未平仓合约量持续下滑,现已不足 50 亿美元

比推专栏

更多 >>- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

观点

比推热门文章

- Glassnode:比特币反弹能否持续取决于现货需求能否复苏,当前市场结构呈现出与 2022 年 5 月相似的形态

- Bitfinex 报告:目前 BTC 关键博弈区域落在 6-7.4 万美元

- 某鲸鱼两笔“高买低卖”的 ETH 交易总计亏损超 37 万美元

- 隐私稳定币项目 Zoth 完成战略融资,Pudgy Penguins CEO 等参投

- CertiK:2025 年发生 72 起扳手攻击事件环比增长 75%,欧洲成为重灾区

- 数据:2522.31 枚 BTC 从 Ceffu 转出,价值约 17.32 亿美元

- 过去一周 20 亿枚 USDT 在 Tron 网络增发

- Backpack 发布代币分配方案:TGE 将释放 25%的代币

- Farcaster 创始人 Dan Romero 加入稳定币区块链项目 Tempo

- Backpack 公布代币分配细则:25%在 TGE 时解锁,IPO 前逐步解锁 37.5%,IPO 后解锁剩余 37.5%作为财库资金

比推 APP

比推 APP