值得信赖的区块链资讯!

值得信赖的区块链资讯!

鹰派降息下的加密博弈:议息之夜如何重塑资产定价逻辑

作者:ChandlerZ,Foresight News

原标题:议息前夜,鹰派降息压顶,流动性闸门与加密市场的年终大考

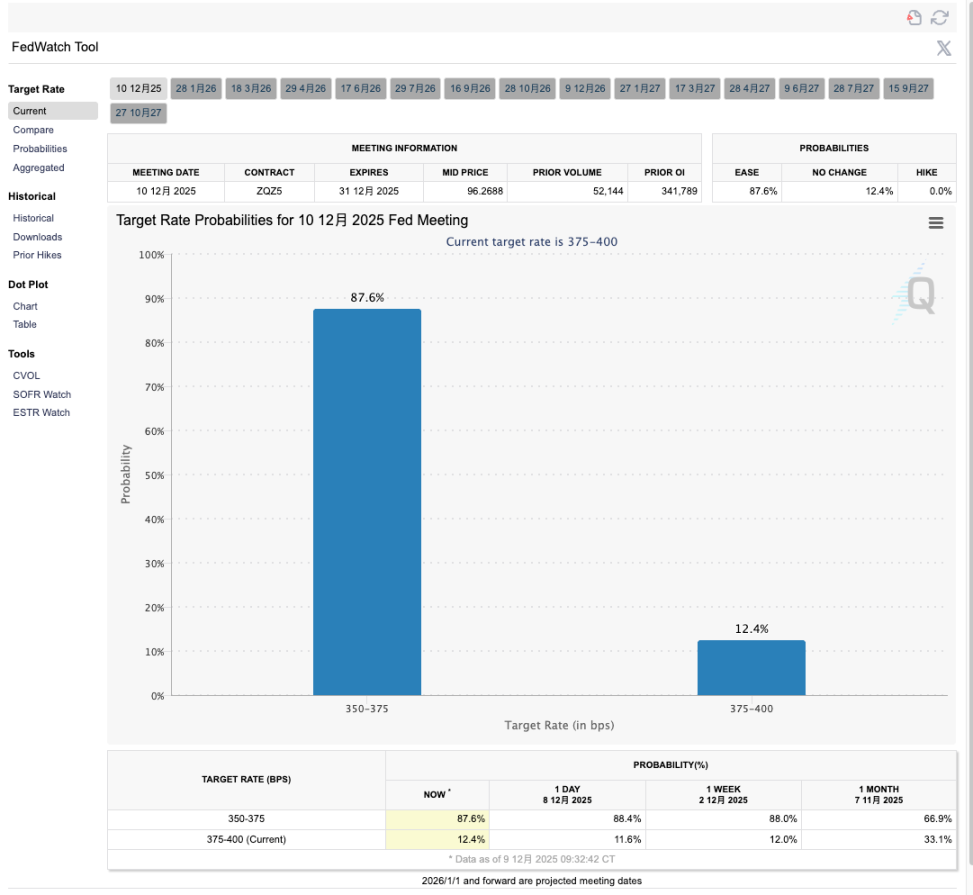

北京时间 12 月 11 日凌晨,美联储将公布今年最后一次利率决议。市场几乎已经形成共识,联邦基金目标区间大概率再下调 25 个基点,从 3.75%–4.00% 降至 3.50%–3.75%,完成自 9 月以来的第三次降息。

但与其说市场在等待有没有降息,不如说大家更在意这会不会是一场标准意义上的鹰派降息。

这种微妙的情绪背后,是一个高度撕裂的联邦公开市场委员会。一部分委员担心,就业市场在政府停摆、企业主动压缩用工的环境下已经出现疲软迹象,继续将利率钉在高位只会放大衰退风险;另一部分委员则盯着仍高于 2% 目标的核心通胀,认为当前利率已经足够限制性,过早转向宽松只会为未来埋下更大的物价隐患。

更棘手的是,这场争论发生在一个数据真空期。美国政府停摆导致部分关键宏观数据延后发布,FOMC 只能在信息不完整的情况下拍板,这也让本次会议的政策沟通难度明显高于常规。

分裂的 FOMC,与鹰派降息的再版

如果把这次议息看作一场大戏,那么 10 月那次鹰派降息就是剧情的前情提要。彼时,美联储一方面将联邦基金利率目标区间下调 25 个基点,同时宣布自 12 月 1 日起正式结束持续三年的量化紧缩进程,停止进一步压缩资产负债表。单从操作上看,这是一个明显偏鸽的组合,降息叠加停止缩表,按理说应当对风险资产形成持续支撑。

但当时,鲍威尔在记者会上屡次泼下冷水。鲍威尔反复强调,12 月是否再次降息绝非板上钉钉,并罕见地公开提到委员会内部存在强烈不同意见。结果就是,利率确实下降了,美联储也给出了货币条件边际放松的姿态,但美元与美债收益率却节节走高,股市与加密资产在短暂冲高后迅速回吐涨幅。

纽约联储主席威廉姆斯在 11 月底的讲话中明确表示,短期内仍有进一步调整联邦基金利率目标区间的空间,被视为对本次降息的公开背书;与之形成对照的是,包括波士顿联储、堪萨斯城联储在内的多位官员不止一次提醒,当前通胀仍高于 2% 目标,且服务项物价具有明显黏性,在这种环境下延续宽松并无强烈必要。在他们看来,即便这次再降一次,也更像是对前期政策的微调补课,而不是开启新一轮宽松周期的起点。

外部机构的预测同样反映出这种纠结。高盛等投行普遍预计,本次点阵图会将 2026 年之后的降息路径略为抬升,也就是说,在承认当前经济增长与就业面临压力的同时,仍会刻意向市场释放一个信号,不要把这次降息解读为连续宽松模式的回归。

三种路径,比特币如何在宏观缝隙中定价

站在议息前夜,比特币所处的位置颇为微妙。自 10 月冲高后,价格经历了一轮约 30% 的回撤,目前在 9 万美元上方震荡整理;与此同时,ETF 的净流入明显慢于年初高峰,部分机构开始下调中长期目标价,对无风险利率高位停留的担忧正在慢慢渗透进定价模型之中。本次议息给出的信号,很可能把市场推向三种完全不同的轨迹。

其一,是最有概率发生的基准情形:利率如预期再降 25 个基点,但点阵图对 2026 年及以后降息次数的描绘略显保守,鲍威尔在记者会上继续强调不预设连续降息路径,一切视数据而定。在这种组合下,市场短线仍有理由为降息本身买单,比特币不排除在当夜尝试上攻前高附近的阻力区间,但随着美债长端收益率企稳甚至小幅回升,实际利率抬头,情绪修复的持续性会受到考验,价格更大概率在高位反复拉锯,而不是一波流趋势性上攻。

其二,是相对偏鸽、但概率较低的惊喜情形:除了降息之外,点阵图显著下修中期利率中枢,暗示 2026 年仍存在两次以上降息空间,会后声明对结束缩表的定位更接近储备管理型购债,并对维护充裕准备金做出更明确承诺。这种情形本质上是利率再切一刀 + 流动性预期掉头,对所有高久期资产都会构成实质性利好。

对加密市场而言,比特币只要能够在 9 万附近稳住筹码,就有机会重新挑战 10 万这一心理关口,而以 ETH 以及主流 DeFi、L2 协议为代表的链上资产,可能在链上流动性回流的推动下跑出明显的超额收益。

其三,是会对市场风险偏好造成明显压制的意外情形:美联储选择按兵不动,或者虽然降息,但通过点阵图大幅上修长期利率、显著压缩未来降息次数,向市场释放 10 月和 12 月只是保险式微调,高利率维持更久仍是主旋律的信号。这种组合下,美元和美债收益率大概率走强,所有依赖估值支撑的无现金流资产都会承压。

比特币在已经经历一轮不小回调、ETF 资金边际趋缓、部分机构开始调整预期的背景下,再叠加宏观叙事的利空,技术上不排除向 下寻求新的支撑。山寨币当中的高杠杆、纯故事板块,在这种环境下更容易成为清算的优先目标。

对于加密市场参与者而言,这个议息夜更像是一场宏观层面的期权到期日。

无论在美股还是在比特币历史上,多数 FOMC 议息夜的走势都呈现出类似的节奏。决议公布后一小时是情绪、算法和流动性最集中的战场,K 线剧烈拉扯,但方向信号并不稳定;真正的趋势往往要等到记者会结束、投资者把点阵图和经济预测读完之后,才会在接下来的 12–24 小时内逐步显形。

利率决议决定的是当下的节奏,而流动性的方向,很可能决定这轮周期的下半场。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 数据:470.85 枚 BTC 从 Bitstamp 转出,价值约 1267 万美元

- 贝森特:美联储距离重返量化宽松还有很长的路要走

- 美元指数上涨 0.52%,收于 99.746

- 摩根大通:自伊朗局势升级以来,避险需求转向,比特币ETF成资金新宠

- CME警告:若美国政府介入石油期货市场将引发史诗级灾难

- 特朗普:鲍威尔应立即降息而非等到下次会议

- 持有 Binance Japan 40%股份的 PayPay IPO 首日大涨 15.6%

- 伊朗称特朗普几条推文结束不了战争

- Backpack 代币上线首日后 FDV 超 3 亿美元概率为 64%

- Santiment:BNB Chain 上 USDT 活跃地址飙升通常伴随比特币反弹

- 美国参议院通过法案条款拟禁止发行 CBDC,禁令或持续至 2030 年

- Backpack 宣布将于 3 月 23 日 TGE

- Claude 上线交互式图表和图形功能,聊天中即可构建

- Ethena 调整 sUSDe 解除质押机制:冷却期改为动态模式,最短缩至 1 天

- 分析:比特币守住 7 万美元,油价飙升与信用风险冲击美国股市

- 国际油价回吐涨幅,此前伊朗副外长称允许了部分船舶通过霍尔木兹海峡

- 数据:今日加密货币市值前 100 代币涨跌

- 某鲸鱼过去 2 小时向 Hyperliquid 存入 560 万枚 USDC 做空石油

- 身份验证基础设施 VeryAI 完成 1000 万美元融资,Polychain Capital 领投

- 伊朗新任最高领袖表态强硬,油价延续涨势、美股三大股指普跌

- 投资者担心中东冲突导致通胀再度抬头,市场不再完全押注美联储今年将降息

- DNA Fund 关联钱包 2 小时前从 Kraken 提取 11,067 枚 ETH

- 油价延续涨势,WTI 原油 4 月期货日内涨超 10%

- BTC OG 内幕巨鲸代理人:油价突破,风险资产或迎剧烈重新定价

- 分析师:Circle 股价强势凸显 USDC 稳定币韧性与基础设施优势

- 交易员调整对 2026 年美联储降息预期

- Lido 整合 Earn 产品并推出首个稳定币金库 EarnUSD

- 美联储理事鲍曼:拟小幅下调大型银行资本要求

- 分析:比特币对黄金走势显现多头背离,机构流入增加暗示“风险中蕴藏机会”

- SEC 主席 Atkins 发表讲话,推动监管瘦身、支持股权代币化创新豁免

- Tether CEO:比特币链上用户 5.71 亿,USDT 约 5.5 亿

- 市场消息:特朗普政府拟暂停《琼斯法案》以平抑油价

- 美 SEC 主席:将考虑创新豁免以促进代币化证券交易

- 美 CFTC 发布预测市场咨询报告

- 美、布两油短线持续上扬,WTI 原油向上触及 96 美元/桶

- “龙虾安装热”带动相关硬件设备市场出现涨价和缺货

- 数据:PIVX 24 小时跌超 10%,CFX 涨超 7%

- 美国商品期货交易委员会发布有关预测市场的指导意见和初步规则

- 最具代表的加密托管赛道公司,Copper、BitGo 等领先

- Vitalik:以太坊本质为全球共享内存,仍需持续改进协议和基础设施

- 某巨鲸从 Binance 提出 348.3 枚 BTC,过去 9 日累计囤积 1,720.2 枚 BTC

- 伊朗伊斯兰革命卫队海军司令:将坚持关闭霍尔木兹海峡的战略

- Ark Invest:约三分之一比特币供应仍面临量子计算潜在威胁

- 伊方声明霍尔木兹海峡将维持关闭,ASTER 最大多头以 500 万规模入场做多原油

- 花旗上调油价预期:布伦特原油短期或上看 80–100 美元

- Vitalik:以太坊核心价值是全球共享“公告板”,智能合约与支付只是附加功能

- 做空 3474 万美元原油巨鲸目前浮亏 184 万美元

- 何一:散布 FUD 很容易,但清除它却总是很难

- 分析师:伊朗新任最高领袖表态强硬,没有任何让步迹象

- 收益型稳定币协议 Unitas 完成 1333 万美元种子轮融资,Amber Group 等参投

比推专栏

更多 >>- 当黄金被「困」在迪拜,是时候旗帜鲜明「唱多」香港了

- 東大、波斯、阿拉伯【第七次/進展/能源變量】|0310東3.5

- 从 HSK 到 USDGO:香港两大持牌机构,开始「脱钩」

- There is no new boss YET

- New situation and new games|0305 Asian

- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

比推 APP

比推 APP