值得信赖的区块链资讯!

值得信赖的区块链资讯!

Tether:一场百亿美金的「危险」换仓?

作者:Prathik Desai

原标题:Gold, Bills, Thrills

编译及整理:BitpushNews

当我想到稳定币时,我常常只将它们视作美元与区块链之间的桥梁,仅此而已。它们可以成为强大的基础设施组件,以常常容易被忽视的方式默默支撑着链上产品的运行。

作为一种商业模式,稳定币发行商的收入是直接的,并且与美国联邦储备委员会公布的利率挂钩。利率越高,支撑其稳定币流通的美国国债为发行商带来的收入就越丰厚。

然而,近年来,全球流通量最大的稳定币发行商已经调整了其储备策略,以更好地适应宏观经济环境。

在本文的定量分析中,我将深入探讨泰达公司(Tether)为何以及如何通过用黄金和比特币部分替代其庞大的生息引擎,来应对即将开启的利率周期转变。

下面就开始吧。

美债机器

看一眼Tether的美债储备,就能明白在利率高企时它是如何成为一台盈利机器的。

过去几年,USDT 持有者收益为 0%,而 Tether 则在约 1 万亿美元的美国国债上获得了 5% 的收益。

即使 2025 年大部分时间平均利率较低,约为 4.25%,截至 2025 年 9 月 30 日,Tether报告当年净利润仍超过 100 亿美元。相比之下,第二大稳定币发行商 Circle 同期报告净亏损 2.02 亿美元。

在过去三年的大部分时间里,Tether的商业模式与宏观经济背景完美契合。美联储将利率维持在 4.5% 至 5.5% 之间,Tether持有超过 1 万亿美元的美债,每一个百分点的收益率都能带来约 10 亿美元的年收入。

在大多数加密货币公司还在为运营亏损而挣扎的时候,Tether仅仅通过做多短期政府债务,就积累了数十亿美元的盈余。

但是,当利率周期转向,预计未来几年将会降息时,会发生什么?

利率周期问题

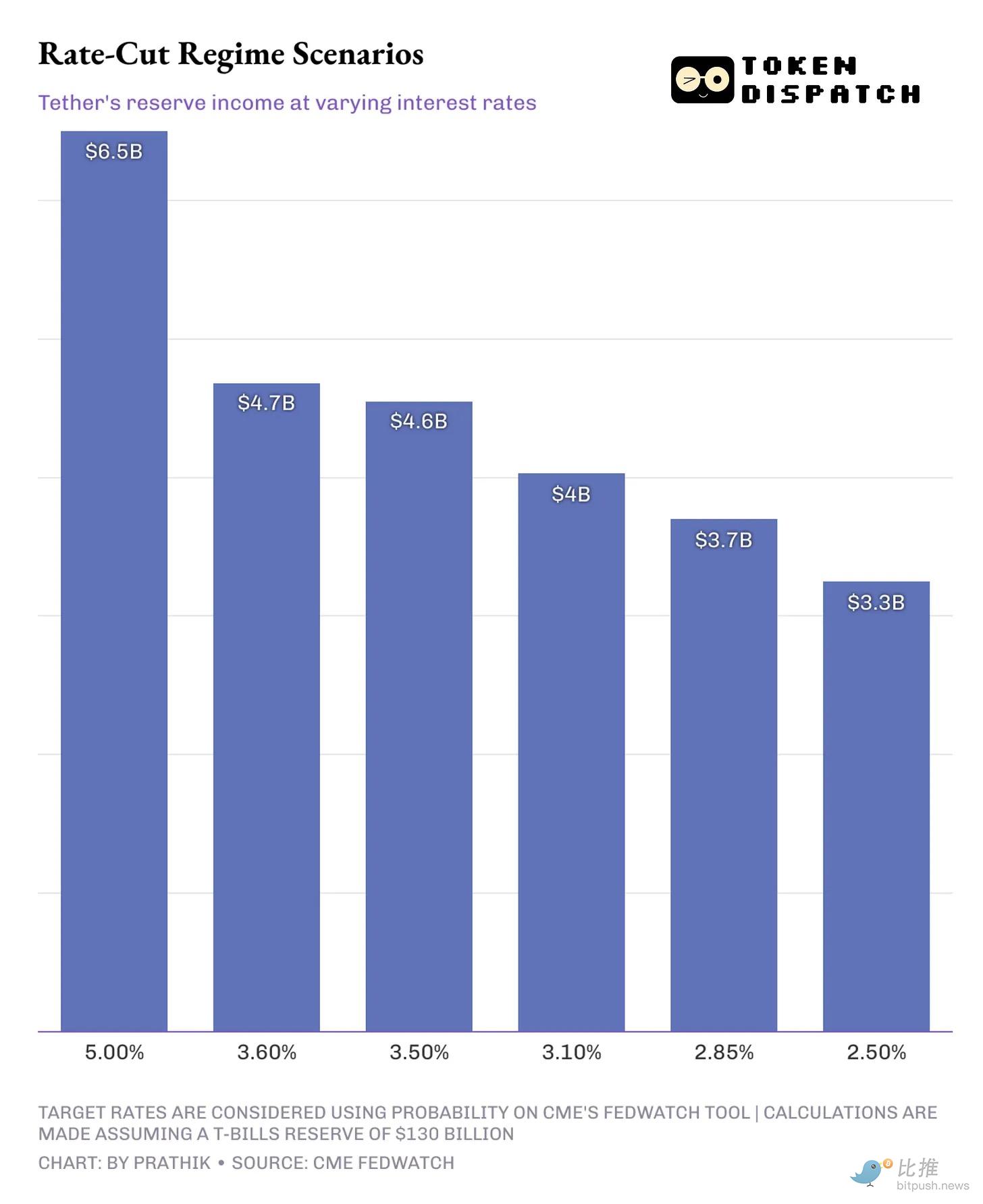

CME FedWatch 数据显示,到 2026 年 12 月,联邦基金利率有超过 75% 的可能性将从目前的 3.75-4% 区间下降至 2.75-3% 至 3.25-3.50% 之间。这已经比泰达在 2024 年赖以获利的 5% 水平大幅下降。

利率降低可能会压缩Tether从其持有的美债中获得的利息收入。

美国经济整体流动性的一个百分点下降,可能会使Tether的年收入减少至少 150 亿美元。这超过了其 2025 年年度化净利润的 10%。

那么,Tether将如何在这个世界中保护其盈利能力呢?在杰罗姆·鲍威尔的任期于 2026 年结束后,新任美联储主席更有可能遵循美国总统唐纳德·特朗普的预期,进行更大幅度、更快速的降息。

正是在这一点上,Tether的储备策略与其他任何稳定币发行商产生了最大的分歧。

多元化战略

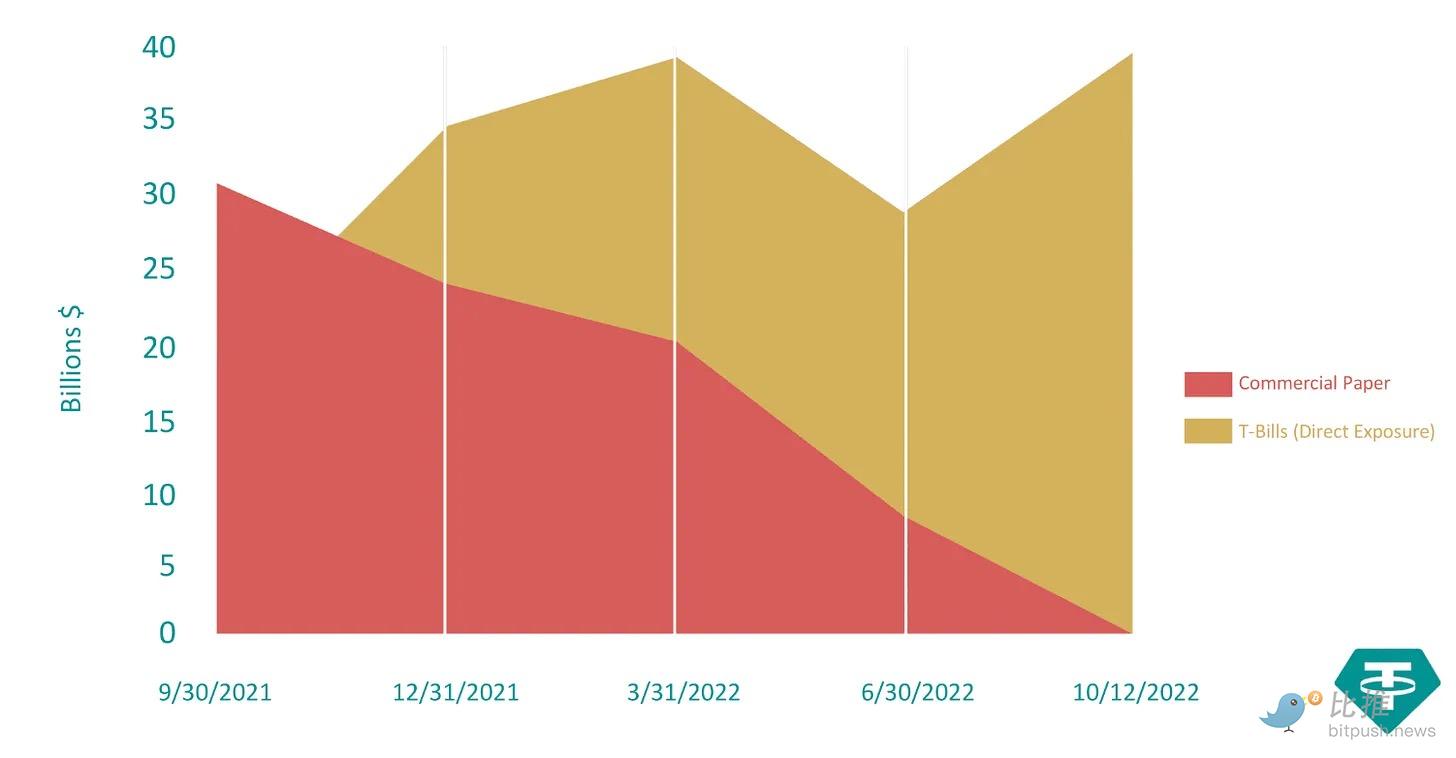

在 2021 年 9 月至 2022 年 10 月期间,Tether将其对商业票据(由大型企业发行的无担保短期债务工具)的依赖降低了超过 99%。从 2021 年 9 月的超过 300 亿美元,削减至几乎为零。

它用美元支持的美债替代了这些资产,以增加投资者的透明度。

在同一时期,Tether的美债储备从不到 250 亿美元增长到 400 亿美元。

在 2023 年第三季度至 2025 年第三季度之间,Tether的储备资产构成发生了变化,加入了我们在其他稳定币发行商的资产负债表上很少看到的资产类别。

截至 2025 年 9 月,Tether已积累了大约 100 多吨黄金,价值约 130 亿美元。它还持有超过 9 万枚 BTC,价值接近 100 亿美元。两者合计约占其储备的 12-13%。

相比之下,其竞争对手 Circle 仅持有 74 枚比特币,价值约 800 万美元。

为什么现在转向?

黄金和比特币配置的增加,与远期利率曲线不再预测加息的时间段相吻合。

为应对不断上升的通胀,利率在 2022 年 5 月至 2023 年 8 月期间从不到 1% 跃升至 5% 以上。在此期间,通过投资美债来实现收入最大化具有经济意义。但一旦利率在 2023 年见顶,且预期不会进一步加息时,Tether便将其视为开始为利率周期转向做准备的时机。

为何在收益率下降时选择黄金和比特币?

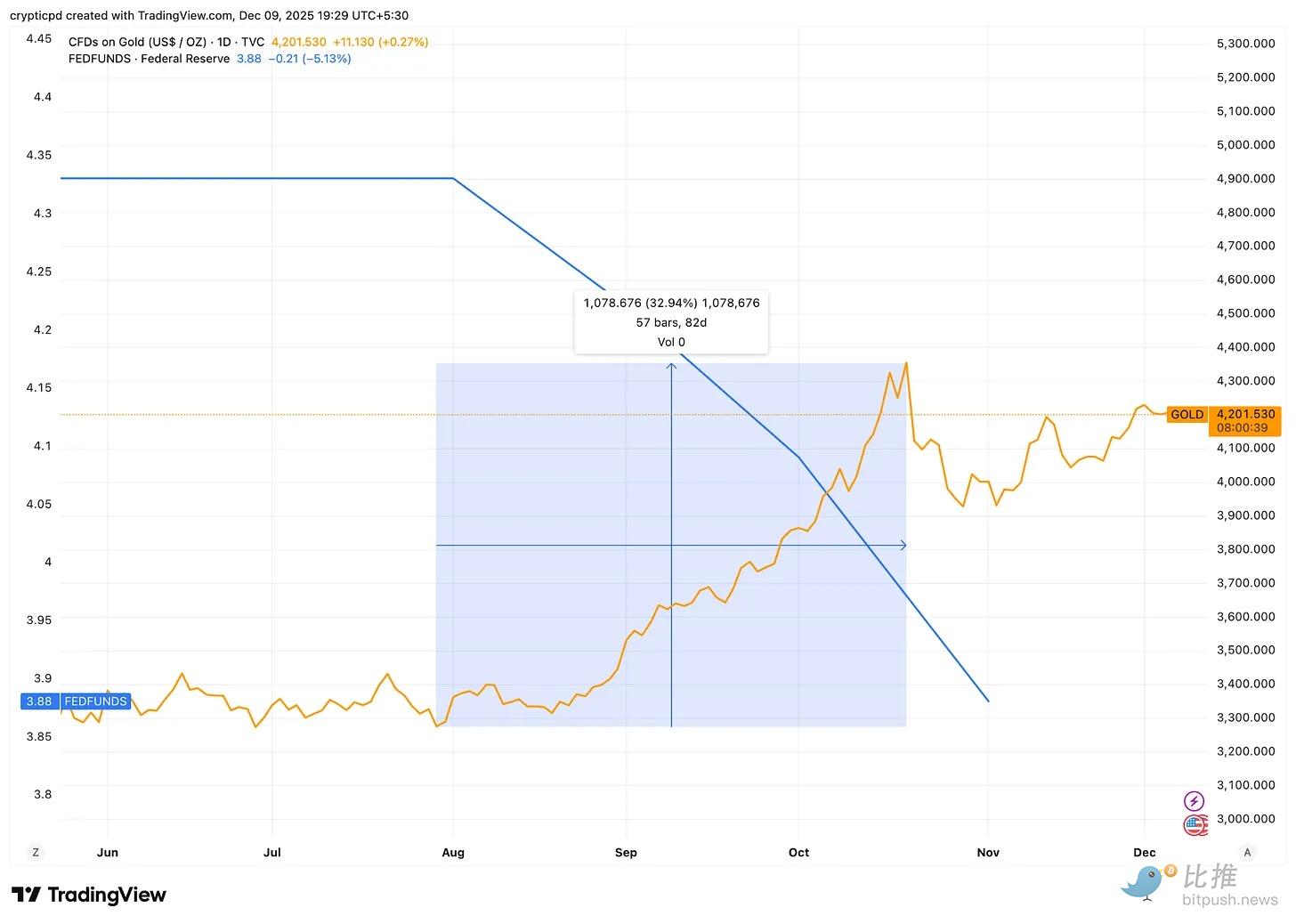

当美债收益率下降时,黄金往往表现良好。这是由于对通胀上升的预期,以及持有黄金而非低收益率美债的机会成本降低所驱动的。

我们今年就看到了这种情况,当美联储降息 50 个基点时,金价在 8 月至 11 月间上涨了超过 30%。

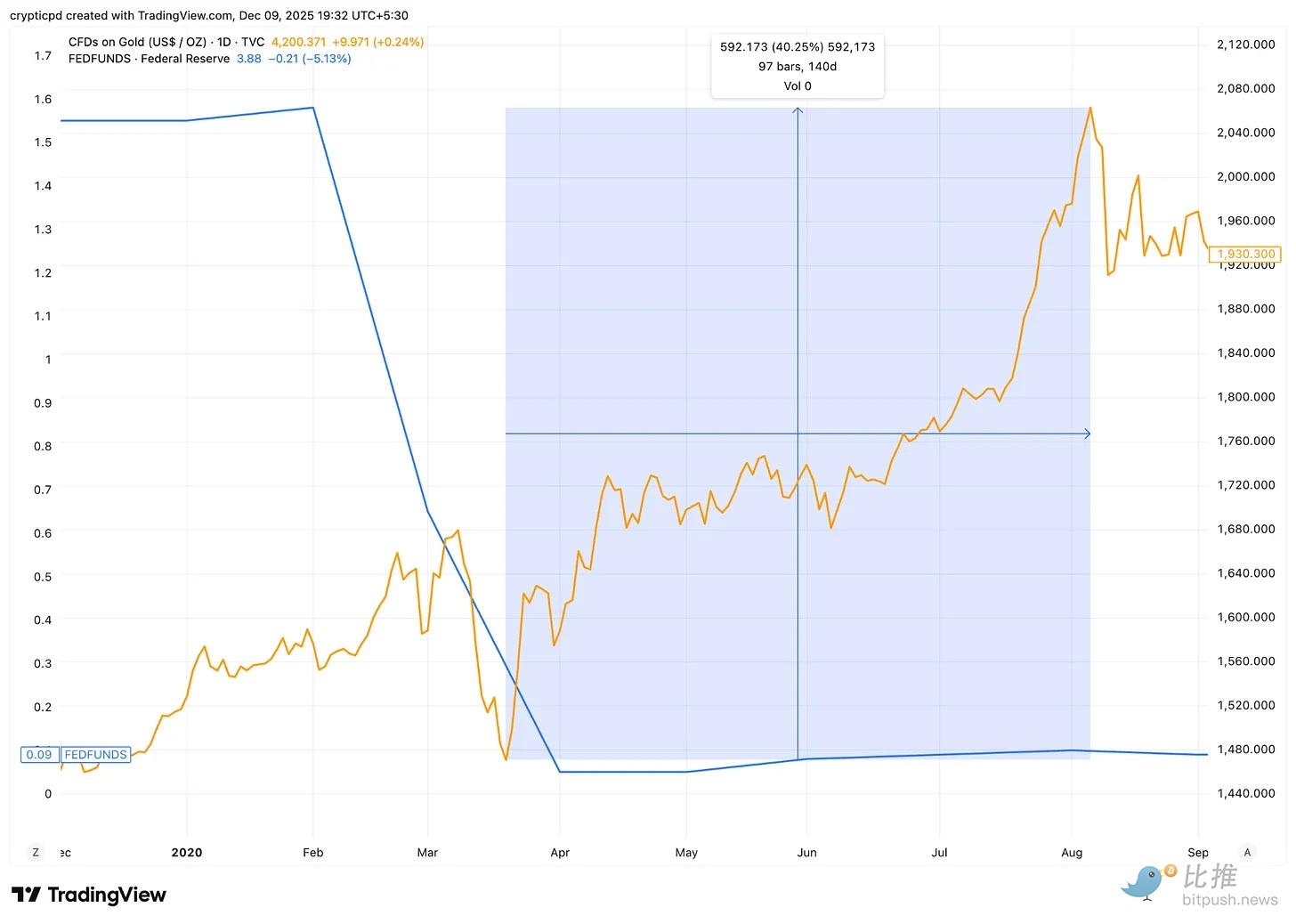

即使在 COVID-19 大流行期间,美联储降息 1.5 个百分点以向经济注入流动性,金价也在随后的五个月内上涨了 40%。

比特币最近也表现出相同的宏观行为。随着货币政策放松和流动性扩张,比特币通常像一种高贝塔资产一样反应。

因此,虽然高利率环境可以通过美债实现收入最大化,但配置比特币和黄金可以在低利率环境中提供潜在的上行空间。

这使得Tether能够计入未实现的收益,甚至可以通过出售其金库中的黄金或比特币来实现部分收益,特别是在利率较低、收入受到挤压的阶段。

但并非所有人都认可 Tether资产负债表上增加对黄金和比特币敞口的做法。

锚定问题

尽管美债仍占Tether储备的 63%,但对比特币和无担保贷款等高风险资产敞口的增加,已引起评级机构的担忧。

两周前,标普全球评级将Tether维持 USDT 与美元挂钩的能力从 4 级(受限)重新评估为 5 级(薄弱)。它指出其储备中增加了对公司债券、贵金属、比特币和担保贷款的敞口。

该机构指出,这些资产几乎占总储备的 24%。更令该机构不安的是,尽管美债仍支撑着大部分储备,但 USDT 发行商对于风险较高的资产类别构成提供了有限的透明度和披露。

此外,还存在破坏 USDT 代币与美元挂钩的担忧。

标普在其报告中表示:“比特币现在约占 USDT 流通量的 5.6%,超过了 3.9% 的超额抵押保证金,这表明储备已无法完全吸收其价值下跌的影响。因此,比特币价值下跌与其他高风险资产价值下跌相结合,可能会降低储备覆盖率,并导致 USDT 抵押不足。”

一方面,Tether储备策略的转变似乎是为了应对即将到来的低利率环境而采取的合理措施。当降息来临时——而这终将发生——这个 130 亿美元的利润引擎将难以为继。所持有的黄金和比特币的上行潜力可能有助于抵消部分收入损失。

另一方面,这种转变也让评级机构感到不安,这无可厚非。稳定币发行商的首要任务是保护其与基础货币(在本例中为美元)的锚定。其他一切,包括其产生的收益、储备多元化策略以及可以获得的未实现收益,都变得次要。如果锚定失效,业务也将崩溃。

当流通代币由波动性资产支持时,其锚定的风险状况就会改变。比特币足够大幅度的减值——这在过去两个月我们持续经历——不一定会打破 USDT 的锚定,但会缩小两者之间的缓冲空间。

Tether的故事将随着即将到来的货币政策宽松而展开。本周的降息决定将是衡量这家稳定币巨头捍卫其锚定能力并预示其未来轨迹的第一个指标。

让我们静观其变。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 美股加密概念股普涨,CRCL 突破 120 美元

- 数据:59.2 枚 BTC 从 Hyperunit 转入 Wintermute,价值约 422 万美元

- AI 初创公司 AgentMail 完成 600 万美元种子轮融资,General Catalyst 领投

- Salesforce 计划筹资最多 250 亿美元用于股票回购

- 分析师:比特币网络活动处于降温阶段,短期链上动能有所减弱

- 美国 3 月 EIA 当年 WTI 原油均价预期 73.61 美元/桶,前值 53.42 美元/桶

- EIA 大幅上调美、布两油今年均价预期

- 分析:石油供应冲击担忧缓解,比特币与加密股齐涨,市场情绪回暖

- USDC Treasury 在 Solana 链上新铸造 5 亿枚 USDC

- 现货黄金日内涨超 100 美元,现报 5236.95 美元/盎司

- 分析:BTC 突破 7.15 万美元局部高点但后市分歧显著,分析师警示空头或将“入场”

- 乌克兰总统:美国已将乌克兰与俄罗斯的谈判推迟至下周

- 美 CFTC 主席:希望通过将区块链与预测市场结合,制衡虚假信息与去银行化威胁

- 美银:油价冲击若持续,或为美联储宽松政策铺路

- 伊朗官员强调“不会与美国进行任何谈判”

- 美参议员:稳定币《清晰法案》各方或需妥协让步

- Solana 生态新闻资讯服务 SolanaFloor 被 Jito 收购重启运营

- Kraken 代币化股票交易平台启动积分计划,暗示可能推出生态代币

- 数据:802.86 枚 PAXG 从 Null Address 转入 Paxos,价值约 418.61 万美元

- 分析师:比特币重回 7.15 万美元上方,但市场极端弱势走势仍未扭转

- Bitfinex 报告:比特币价格目前由现货需求驱动,为高确定性均值回归行情奠定基础

- 分析:衍生品市场进入“去杠杆浪潮”,比特币表现韧性或迎稳定反弹

- Sky 发起提案拟降代币回购比例以加强协议资本基础

- 面向律师的 AI 平台 Legora 完成 5.5 亿美元 D 轮融资,Accel 领投

- 伊朗外交部发言人:伊朗不会相信美国做出的任何承诺

- 部分金融机构上周收到风险提示,严控部署使用 OpenClaw 类似平台

- 伊朗议会发言人:若敌人率先对基础设施发动战争,德黑兰也将采取同等行动

- 美、布两油短线下跌,WTI 原油现报 83.1 美元/桶

- 彭博社:多个香港家族办公室计划增加对加密资产和私募市场的投资敞口

- Virtuals:AI 智能体间的交易收入已突破 300 万美元

- 道明证券:美元表现为有条件的避险资产

- 南京栖霞区、江宁区发布“养龙虾”政策

- 标普 500 指数转涨,道指涨 0.06%,纳指涨 0.19%

- 五角大楼引入谷歌 AI 代理自动化非机密日常工作

- Blockstream 的 Jade 硬件钱包新增闪电网络支持,可从冷存储中即时支付比特币

- 麻吉大哥向 Hyperliquid 存入 25 万枚 USDC 加仓以太坊多单

- GENG平台素人直播发币已开启!

- 伊朗总统:伊朗是至少有 6000 年历史文明的继承者,没有任何力量能够抹去

- 国际能源署署长:将召开成员国政府会议决定是否需要释放石油库存

- 数据:BNB Chain 小额稳定币交易占比高达 82%,承载全球 40%交易笔数

- 杭州萧山:提供 OpenClaw 免费部署与开发,支持 Token 消耗补贴

- Mantle DeFi TVL 突破 10 亿美元,稳定币市值达 9.8 亿美元

- 彭博分析师:XRP ETF 在价格大跌中表现稳健,自上线以来累计吸金 14 亿美元

- 法国财长:已要求国际能源署制定关于可能动用石油战略储备的情景方案

- 以色列外交部长:我们不寻求无休止的战争

- 巨鲸“pension-usdt.eth”开设 2 倍杠杆原油多单,现仓位价值超 85 万美元

- 数据:若 ETH 跌破 1,932 美元,主流 CEX 累计多单清算强度将达 9.22 亿美元

- 波段巨鲸pension-usdt.eth开启做多原油,建仓均价 86.73 美元

- 分析师:原油期货延续跌势,关键在于霍尔木兹海峡恢复通航时间

- Meme 币 MOLT 市值突破 700 万美元,1 小时涨超 270%

比推专栏

更多 >>- 当黄金被「困」在迪拜,是时候旗帜鲜明「唱多」香港了

- 東大、波斯、阿拉伯【第七次/進展/能源變量】|0310東3.5

- 从 HSK 到 USDGO:香港两大持牌机构,开始「脱钩」

- There is no new boss YET

- New situation and new games|0305 Asian

- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

观点

比推热门文章

- Salesforce 计划筹资最多 250 亿美元用于股票回购

- 分析师:比特币网络活动处于降温阶段,短期链上动能有所减弱

- 美国 3 月 EIA 当年 WTI 原油均价预期 73.61 美元/桶,前值 53.42 美元/桶

- EIA 大幅上调美、布两油今年均价预期

- 分析:石油供应冲击担忧缓解,比特币与加密股齐涨,市场情绪回暖

- USDC Treasury 在 Solana 链上新铸造 5 亿枚 USDC

- 现货黄金日内涨超 100 美元,现报 5236.95 美元/盎司

- 分析:BTC 突破 7.15 万美元局部高点但后市分歧显著,分析师警示空头或将“入场”

- 乌克兰总统:美国已将乌克兰与俄罗斯的谈判推迟至下周

- 美 CFTC 主席:希望通过将区块链与预测市场结合,制衡虚假信息与去银行化威胁

比推 APP

比推 APP