值得信赖的区块链资讯!

值得信赖的区块链资讯!

Solana借贷内战:基金会调解背后的市场话语权博弈

作者:Azuma、Odaily 星球日报

原标题:Solana两大借贷龙头撕破脸,基金会出面劝和

刚刚过去的这个周末,Solana 上的两大借贷龙头 Jupiter Lend 和 Kamino “撕”起来了。

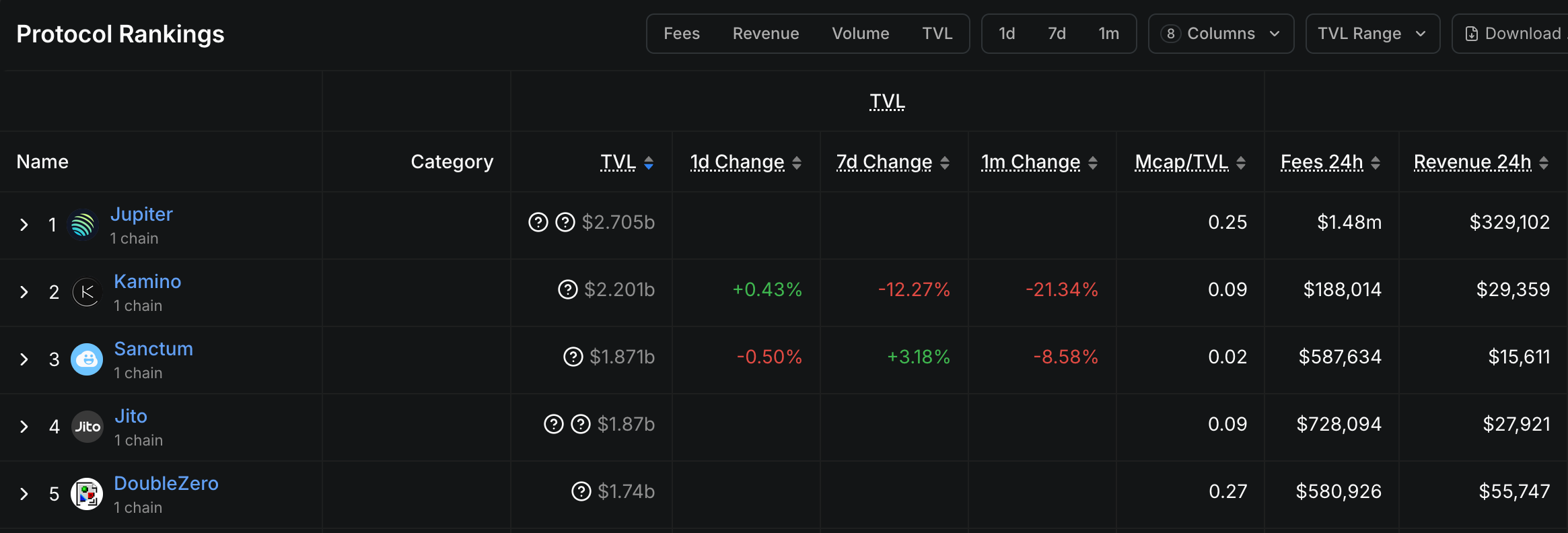

Odaily 注:Defillama 数据显示,Jupiter 和 Kamino 是当前 Solana 生态 TVL 最高的两大协议。

事件起因:Jupiter 悄悄删掉的推文

事件起因可追溯至今年 8 月,当时 Jupiter 官方在其借贷产品 Jupiter Lend 上线前进行宣发时,曾多次强调该借贷产品具有“风险隔离”的特性(相关贴子已删除),即各个借贷池之间不会出现风险交叉感染。

然而 Jupiter Lend 落地后的设计并不符合市场常态认知中的风险隔离模型。在市场的普遍观念中,可被称为风险隔离的 DeFi 借贷池是一种通过设计机制将不同资产或市场的风险相互分割,防止单一资产违约或某个市场崩溃影响整个协议的借贷池结构。此结构的主要特点包括:

-

分池隔离:不同资产类型(如稳定币、波动性资产、NFT 抵押品等)被分配至独立的借贷池中,每个池拥有独立的流动性、债务和风险参数。

-

抵押品隔离:用户只能使用同一池内的资产作为抵押品借出其他资产,跨池风险传导被切断。

但事实上,Jupiter Lend 在设计上支持通过再抵押(在协议的其他地方重复使用已存入的抵押品)来提高资金效率,这意味着存入金库的抵押品并非完全彼此隔离。Jupiter 联合创始人 Samyak Jain 对此的解释是,Jupiter Lend 的借贷池“在某种意义上“是隔离的,因为每个池都有着自己的配置、上限、清算阈值、清算罚金等等,再抵押机制只是为了更好地优化资金利用效率。

虽然 Jupiter 在关于 Jupiter Lend 的产品文档中有着较宣发内容更详尽的解释,但客观而言,其早期宣发时提到的“风险隔离”确实与市场普遍认知有着一定偏差,存在误导嫌疑。

激战突起:Kamino 发动攻击

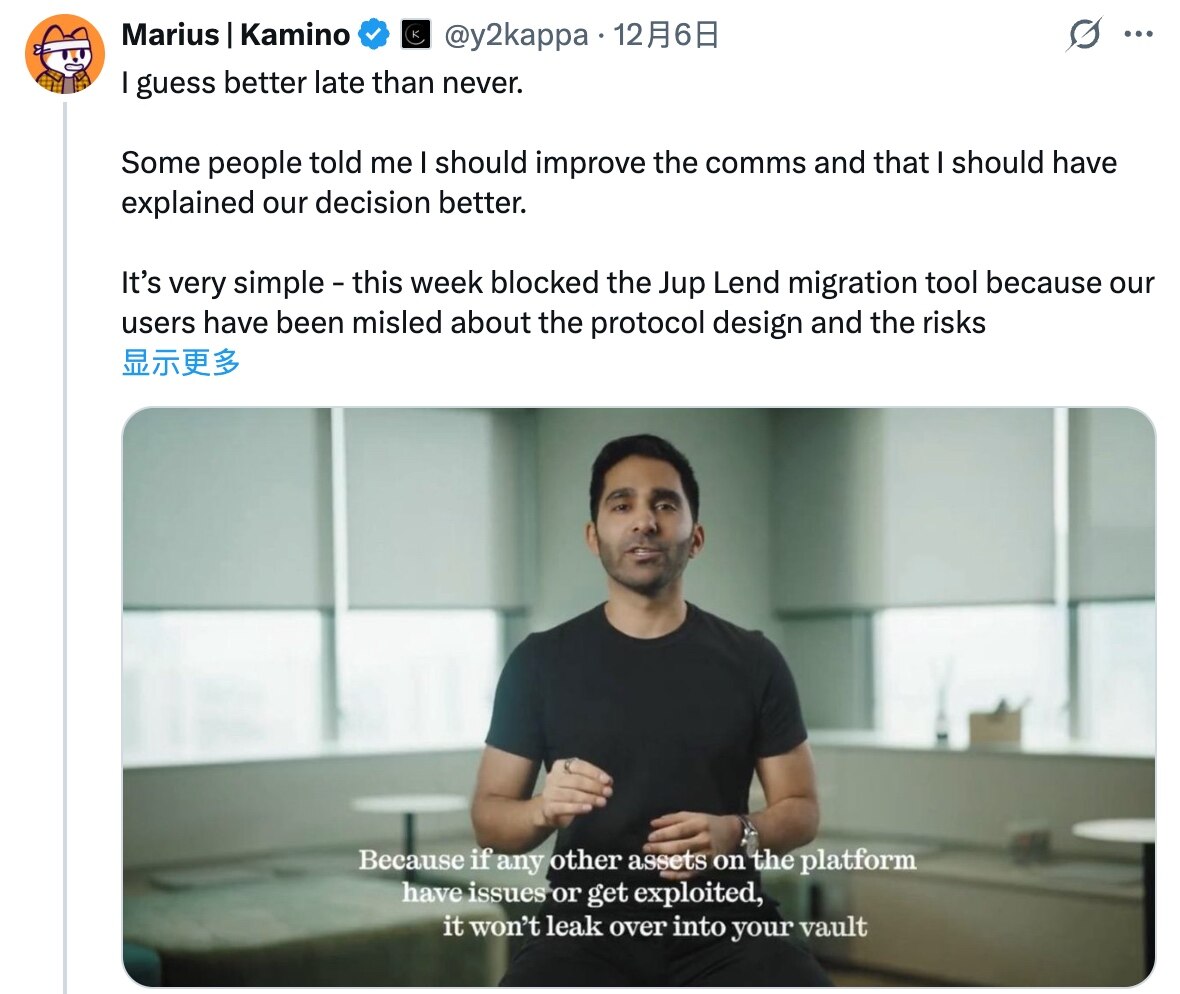

12 月 6 日,Kamino 联合创始人 Marius Ciubotariu 就此机会发文对 Jupiter Lend 进行抨击,并封禁了 Kamino 向 Jupiter Lend 的迁移工具。

Marius 表示:“Jupiter Lend 反复声称资产之间不存在交叉污染,这完全是无稽之谈。实际上,在 Jupiter Lend 中,如果你存入 SOL 并借出 USDC,你的 SOL 将被借给其他使用 JupSOL、INF 进行循环贷的用户,你将承担这些循环贷崩盘或资产暴雷的所有风险。这里没有隔离措施,存在完全的交叉感染,这与广告宣传和人们被告知的情况相反……在传统金融(TradFi)和去中心化金融(DeFi)领域,抵押品是否被再抵押、是否存在传染风险等信息都属于重要信息,必须明确披露,且任何人都不应该对此做出模糊的解释。”

Kamino 一方发难之后,围绕着 Jupiter Lend 产品设计的讨论快速引爆了社区。有人同意 Jupiter 涉嫌虚假宣传 —— 比如 Penis Ventures 首席执行官 8bitpenis.sol 就怒喷 Jupiter 从一开始就公然撒谎,欺瞒用户;也有人认为 Jupiter Lend 的设计模型兼顾了安全和效率,Kamino 的攻击只是为了市场竞争,动机不纯 —— 比如海外 KOL letsgetonchain 就表示:“Jupiter Lend 的设计即可实现资金池模式的资本效率,又具备了模块化借贷协议的某些风险管理能力……Kamino 无法阻止人们迁移至更好的技术。”

重压之下,Jupiter 方面悄悄删掉了早期的帖子,但这却引起了更大的规模的 FUD。再之后,Jupiter 首席运营官 Kash Dhanda 也出面承认表示,团队此前在社交媒体上宣称 Jupiter Lend 的“零传染风险”表述并不准确,并道歉表示本应该在删帖的同时就发布更正声明。

核心矛盾:“风险隔离”的定义

综合当前社区的对立态度,本质上的分歧似乎在于不同群体对“风险隔离”一词的不同定义。

在 Jupiter 及其支持者看来, “风险隔离”并不是一个完全静态的概念,这其中可以有一定的设计空间。Jupiter Lend 虽然不是常态认知中的风险隔离模式,但也并不属于完全开放的资金池模型,虽然共用着一个允许再抵押的通用流动性层,但每个借贷池都可以独立配置,拥有各自的资产限额、清算阈值、清算罚金。

而在 Kamino 及其支持者看来,任何对再抵押的允许都是对“风险隔离”的彻底否定,作为项目方也不应该用模糊的披露和虚假的宣传来欺骗用户。

上层意识:有人拱火,有人劝架

除去双方以及社区之间的争议外,这场风波中另一个值得关注的点在于 Solana 生态中多方上层意识的态度。

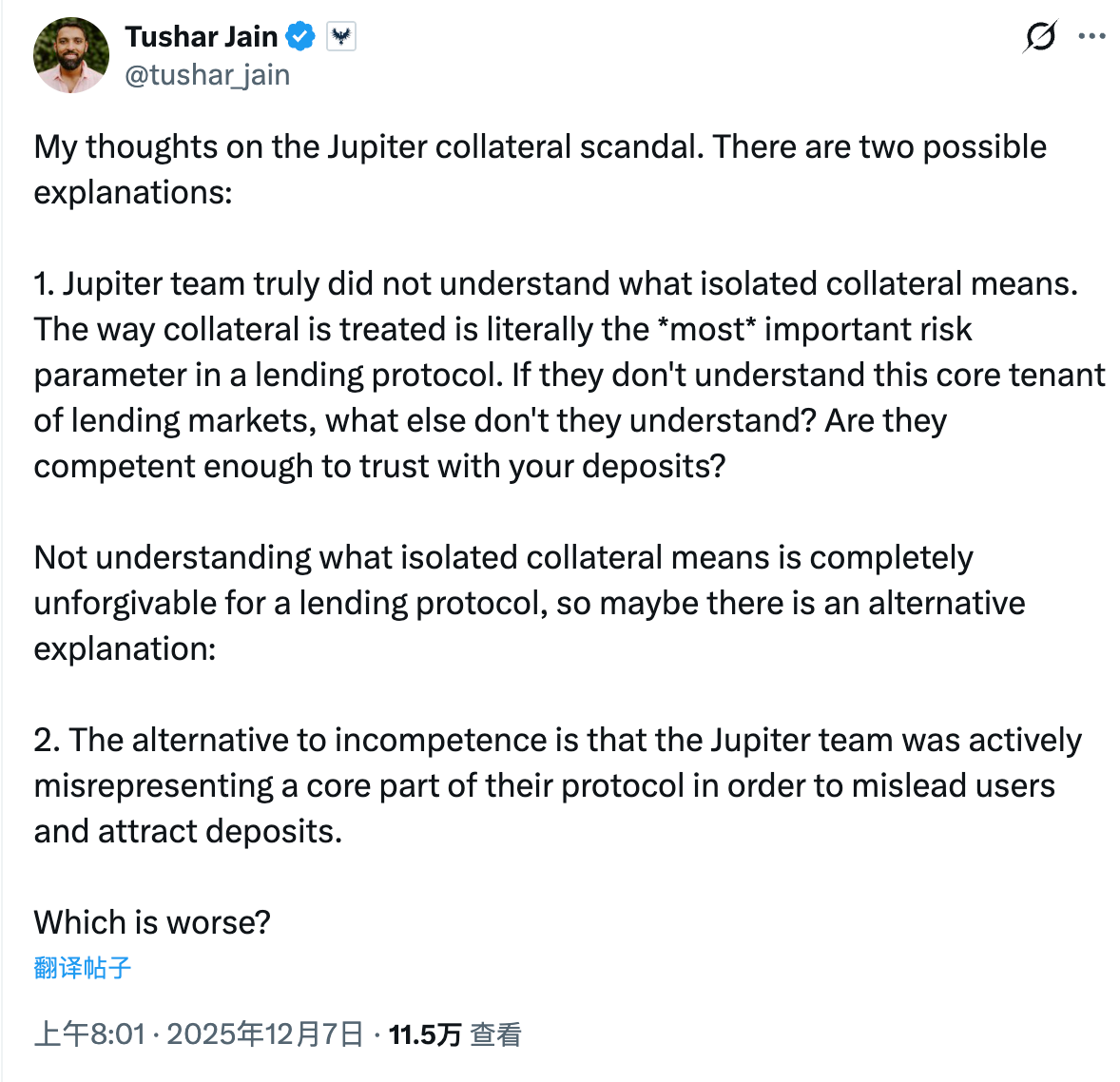

首先是在 Solana 生态内话语权最大(似乎可以不加)的风投基金 Multicoin。作为 Kamino 的投资方,Multicoin 合伙人 Tushar Jain 直接发文质疑 Jupiter “非蠢即坏,但无论哪种可能都无法原谅” —— 客观来说其发言在很大程度上加剧了这场风波。

Tushar 表示:“围绕 Jupiter Lend 的争议有两种可能的解释。一是 Jupiter 团队确实不理解隔离抵押品的含义。抵押品处理方式是借贷协议中最重要的风险参数。如果他们连借贷市场的这一核心原则都不理解,还有什么是他们没搞懂的?他们的专业能力足以让人放心存入资金吗?对于借贷协议而言,不理解隔离抵押品的含义是完全不可原谅的。另一种可能性是,Jupiter 团队并非能力不足,而是主动曲解其协议的核心部分,以误导用户并吸引存款。”

显然,Tushar 的动机非常清晰,即趁此机会尽力帮助 Kamino 打击竞争对手。

另一个重要的上层意识发言则来自于 Solana 基金会。作为母生态,Solana 显然不愿看到生态内的两大种子选手过度对立,进而导致生态整体陷入内耗。

昨日下午,Solana 基金会总裁 Lily Liu 在 X 平台发文喊话两家项目并劝和表示:“爱你们。总体来看,我们的借贷市场规模目前约在 50 亿美元左右,而以太坊生态的规模大约是它的 10 倍。至于传统金融的抵押品市场,那更是这个数字的无数倍。我们可以选择互相攻击,但也可以选择把目光放得更远——先合力从整个加密市场夺取份额,再共同向传统金融的广阔天地进军。

简单总结下 —— 别吵了,再吵就让以太坊捡便宜了!

背后逻辑,Solana 借贷龙头之争

综合 Jupiter Lend 和 Kamino 的数据发展及市场环境来看,这场风波虽然起的突然,但似乎又是一场只是时间问题的必然碰撞。

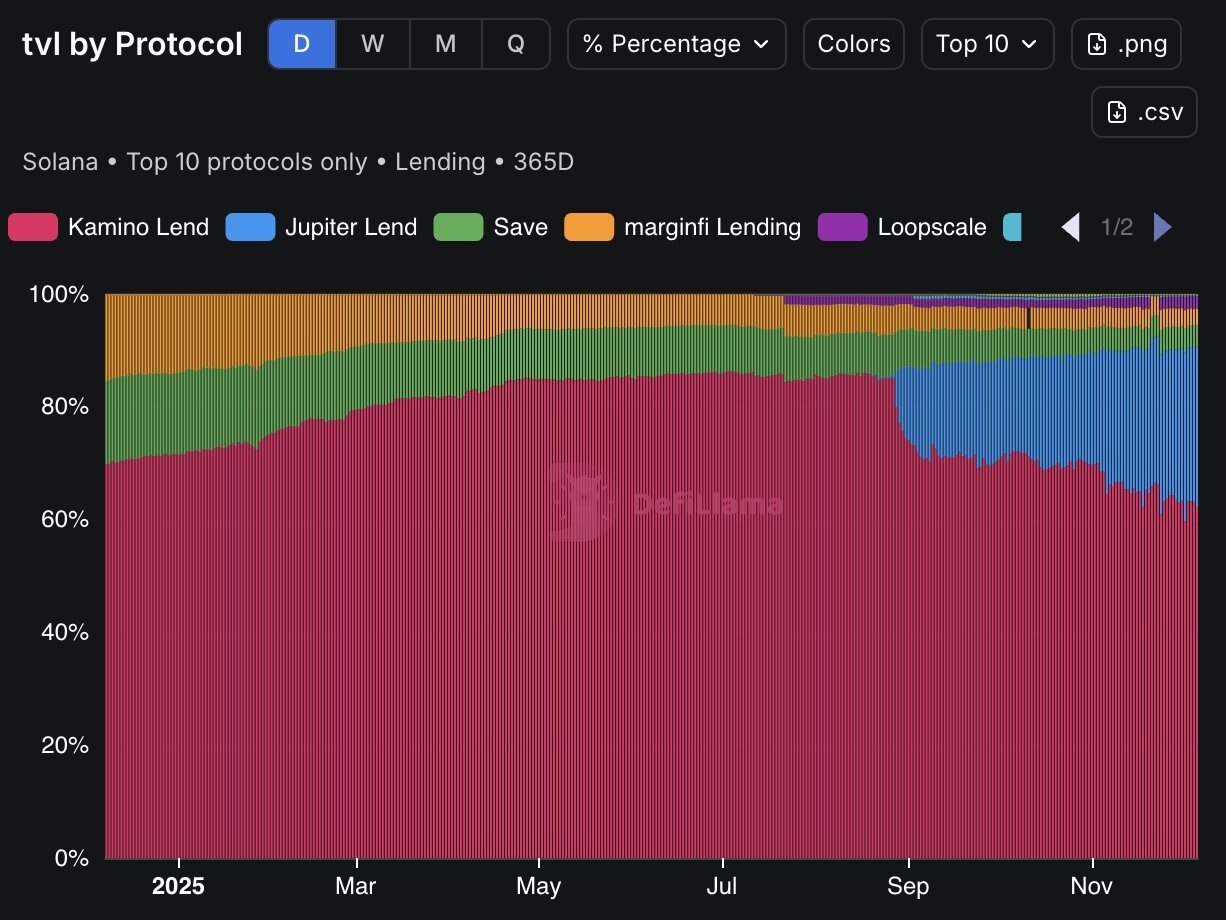

一方面,Kamino(下图红色)曾长期雄踞 Solana 生态借贷龙头之位,但 Jupiter Lend(下图蓝色)自上线后已抢占了一大块市场份额,成为了当前在 Solana 生态内的唯一能对前者发起挑战的对象。

另一方面,自 10 月 11 日的大血洗之后,市场流动性大幅缩紧,Solana 生态整体 TVL 持续回落;外加连带的多个项目暴雷导致 DeFi 市场对于“安全”极为敏感。

在市场环境较好、增量资金充足之时,Jupiter Lend 和 Kamino 也曾相对和睦,毕竟都还有得赚,且看起来似乎只会越赚越多……但当市场转入存量博弈,双方之间的竞争关系也变得更剑拔弩张,而安全问题正好又是当下最有效的进攻切口 —— 即便 Jupiter Lend 历史上并未出过安全故障,但仅是设计上的嫌疑已足够引发用户的警惕。

或许在 Kamino 看来,当下正是重创对手的绝佳机会。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 数据:2.05 万枚 SOL 从 Wintermute 转入 Binance,价值约 209 万美元

- 押注比特币跌破 7.5 万美元的期权价值达 11.59 亿美元,与 10 万美元看涨期权价值持平

- Sygnum:以太坊供应收紧,45% ETH 被锁定

- Raoul Pal 尝试复盘1011:头部 CEX 被迫下场接盘,后持续卖出导致市场疲软

- 某鲸鱼向 Hyperliquid 存入 112.7 万枚 USDC 后开设 BNB 空单

- “1011 内幕巨鲸”向币安再次存入 3000 枚 ETH,价值 705 万美元

- 数据:过去 24h Binance 净流入 1.63 亿 USDT

- 过去 1 小时全网爆仓超 5000 万美元,BTC 爆仓 3054 万美元

- 数据:553.27 枚 BTC 从匿名地址转出,经中转后转至另一匿名地址

- 下周宏观展望:非农数据重磅来袭,贵金属走势或影响资金走向

- Clanker 创建代币数在 1 月 30 日和 31 日均超过 1.3 万个,接近此前历史高点

- 分析:OECD 推进 CARF 落地,“离岸加密资产避税时代”正逐步结束

- Michael Saylor 再次发布比特币 Tracker 信息,下周或将披露增持数据

- 数据:若 ETH 突破 2,494 美元,主流 CEX 累计空单清算强度将达 8.07 亿美元

- FTX 债权人代表:下一轮资金分配预计将于 3 月 31 日进行

- 方程式创始人因担心明日市场下跌已卖出昨日“抄底”ETH

- 盈透证券:比特币和黄金再现趋同走势,白银近期类似“迷因股”

- Vitalik 发文探讨创作者代币设计思路

- 美国众议院议长:有信心周二前获得足够票数结束部分政府停摆

- ZEC 最大空头止盈 ETH 空单约 311 万美元,当前浮盈仍达 1843 万美元

- 洪灏:金银暴跌系高杠杆触发的流动性危机,长期牛市格局延续

- Tom Lee 本周五预言以太坊底部或在 2400 美元

- 特朗普笑谈:选择沃什是因为他像从电影里走出来的一样,若不降息将起诉他

- 财新:东京香港连发巨额现金劫案,2 名虚拟货币兑换店店员已被拘捕

- SoSoValue 打造的高性能 Layer 1 订单簿 SoDEX 正式全面开放,携 1.5 亿 $SOSO 激励重构链上交易

- 不丹主权财富基金在市场下跌前向 QCP Capital 转入约 100 枚 BTC

- 不丹主权财富基金今晨下跌插针期间卖出超 2.5 万枚以太坊降杠杆

- “美联储传声筒”:特朗普戏称若不降息将起诉沃什

- Tom Lee:1011 事件影响大于 FTX 崩盘,由某 CEX 定价漏洞触发连锁清算导致

- PlanB:BTC 进入熊市区间或下探 5.5–5.8 万美元,但本轮或为浅熊

- PeckShield:1 月加密市场发生 16 起黑客攻击事件,总损失达 8601 万美元

- Peter Brandt 发文暗示比特币将跌至 5.8 万美元

- 方程式创始人披露持有 350 万美元 SLV ETF 并在币安合约做空 XAG 对冲

- Ellison 获释后 SBF 发布多条推文力挺特朗普加密立场并抨击拜登

- 受BTC OG 内幕巨鲸大额存币消息影响,以太坊短时承压,跌破 2400 美元

- “1011 内幕巨鲸”向币安充值 99,998.97 枚 ETH,价值高达 2.42 亿美元

- BTC OG 内幕巨鲸向 Binance 存入 10 万枚 ETH,价值约合 2.427 亿美元

- 黄仁勋:OpenAI 邀请我们进行高达 1000 亿美元的投资

- Venice 创始人创建 2 个新钱包斥资 172 万枚 USDT 买入 355 枚 XAUT

- 某鲸鱼的比特币多单在持有 112 天后遭全部清算,亏损 684 万美元

- BTC OG 内幕巨鲸从天堂滑落地狱,今晨清算后由利润榜第一跌至亏损榜第一

- 数据:XRP 现货 ETF 本周净流出 5226 万美元

- “1011 内幕巨鲸”在 Hyperliquid 的亏损额排名中位列第一

- 某鲸鱼投入 300 万美元,挂单 22-28 美元买入 HYPE

- 以太坊 2026 年 1 月回报率为-17.52%,比特币为-10.17%

- 香港财政司司长:黄金等避险资产出现“勇进急退”回调

- 美国比特币现货 ETF 1 月净流出超 16 亿美元

- 麻吉大哥、“1011 内幕巨鲸”等 8 位交易员均在 Hyperliquid 上获得巨额利润后血本无归

- 比特币链上关键价格分布:全网平均成本基础为 5.59 万美元

- Moltbook 或存在安全漏洞,Karpathy 等代理账户面临被盗用风险

比推专栏

更多 >>- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

- 十年新低 金銀比將帶我們走向何方|0113

观点

比推热门文章

- 数据:2.05 万枚 SOL 从 Wintermute 转入 Binance,价值约 209 万美元

- 押注比特币跌破 7.5 万美元的期权价值达 11.59 亿美元,与 10 万美元看涨期权价值持平

- Sygnum:以太坊供应收紧,45% ETH 被锁定

- Raoul Pal 尝试复盘1011:头部 CEX 被迫下场接盘,后持续卖出导致市场疲软

- 某鲸鱼向 Hyperliquid 存入 112.7 万枚 USDC 后开设 BNB 空单

- “1011 内幕巨鲸”向币安再次存入 3000 枚 ETH,价值 705 万美元

- 数据:过去 24h Binance 净流入 1.63 亿 USDT

- 过去 1 小时全网爆仓超 5000 万美元,BTC 爆仓 3054 万美元

- 数据:553.27 枚 BTC 从匿名地址转出,经中转后转至另一匿名地址

- 下周宏观展望:非农数据重磅来袭,贵金属走势或影响资金走向

比推 APP

比推 APP