值得信赖的区块链资讯!

值得信赖的区块链资讯!

比特币四年周期失效,新两年循环由谁主导?

作者:Jeff Park

编译:AididiaoJP,Foresight News

原标题:比特币四年周期已结束,取而代之的是更易预测的两年周期

比特币过去遵循一个四年周期,该周期可以被描述为挖矿经济学 和行为心理学的结合。

让我们首先回顾一下该周期的含义:每次减半都会机械性地削减新供应并收紧矿工利润率,这迫使实力较弱的参与者退出市场,从而减少抛售压力。这随后会反射性地推高新 BTC 的边际成本,进而造成缓慢但结构性的供应紧缩。随着这一过程的展开,狂热的投资者锚定在可预测的减半叙事上,创造了一个心理反馈循环。该循环是:早期布局、价格上涨、通过媒体引起关注病毒式传播、散户 FOMO,最终导致杠杆狂热并以崩盘告终。这个周期之所以有效,是因为它是程序化供应冲击与其似乎可靠触发的反射性羊群行为的结合。

但这是过去的比特币市场。

因为我们知道等式中的供应部分比以往任何时候都效力减弱。

比特币的流通供应和递减的边际通胀影响

那么我们对未来应该有什么期待?

我提出在未来,比特币将遵循一个「两年周期」,该周期可以被描述为基金经理经济学和由 ETF 足迹主导的行为心理学的结合。当然我在此做了三个武断的、有争议的假设:

-

投资者正在以一到两年的时间框架(而非更长,因为这是大多数资产管理公司在流动基金管理背景下的运作方式。这些并非持有比特币的私募 / 风投封闭式结构。它也毫不客气地假设财务顾问和注册投资顾问也在类似的框架下运作)来评估他们对比特币的投资;

-

就「新流动性注入来源」而言,通过 ETF 的专业投资者资金流将主导比特币的流动性,并且 ETF 成为需要追踪的代理指标;

-

元老级巨鲸的卖出行为保持不变 / 未作为分析的一部分加以考虑,而他们现在是市场上最大的供应决定者。

在资产管理中,有一些决定资金流的重要因素。第一个是共同持有人风险和年初至今的盈亏。

关于共同持有人风险,这是指担心「每个人都持有相同的东西」,因此当流动性是单向时,每个人都需要进行相同的交易,从而加剧了潜在的走势。我们通常在板块轮动(主题集中)、轧空、配对交易(相对价值)以及出错并购套利 / 事件驱动情况中看到这些现象。但我们在多资产领域也常见这种情况,例如在 CTA 模型、风险平价策略中,当然还有在股票代表资产通胀的财政主导交易中。这些动态因素难以建模,需要大量关于头寸的专有信息,因此普通投资者不易获取或理解。

但容易观察到的是第 2 点年初至今的盈亏。

这是资产管理行业按日历年周期运作的现象,因为基金费用是根据 12 月 31 日的业绩按年度计划标准化的。这对对冲基金尤其明显,它们需要在年底前标准化其附带权益。换句话说,当临近年底波动性增加,而基金经理当年早些时候没有足够「已锁定」的盈亏作为缓冲时,他们对卖出其风险最高的头寸更为敏感。这关系到是能在 2026 年获得再次机会,还是被解雇。

在《资金流、价格压力与对冲基金回报》中,Ahoniemi & Jylhä记录了资本流入会机械地推高回报,这些更高的回报会吸引额外的资金流入,最终循环逆转,完整的回报逆转过程耗时近两年。他们还估计大约三分之一的对冲基金报告实际上可归因于这些资金流驱动的效应,而非经理的技能。这为了解潜在的周期性动态创造了清晰的理解,即回报在很大程度上由投资者行为和流动性压力塑造,而不仅仅是由基础策略表现决定,这些因素决定了流入比特币资产类别的最新资金流。

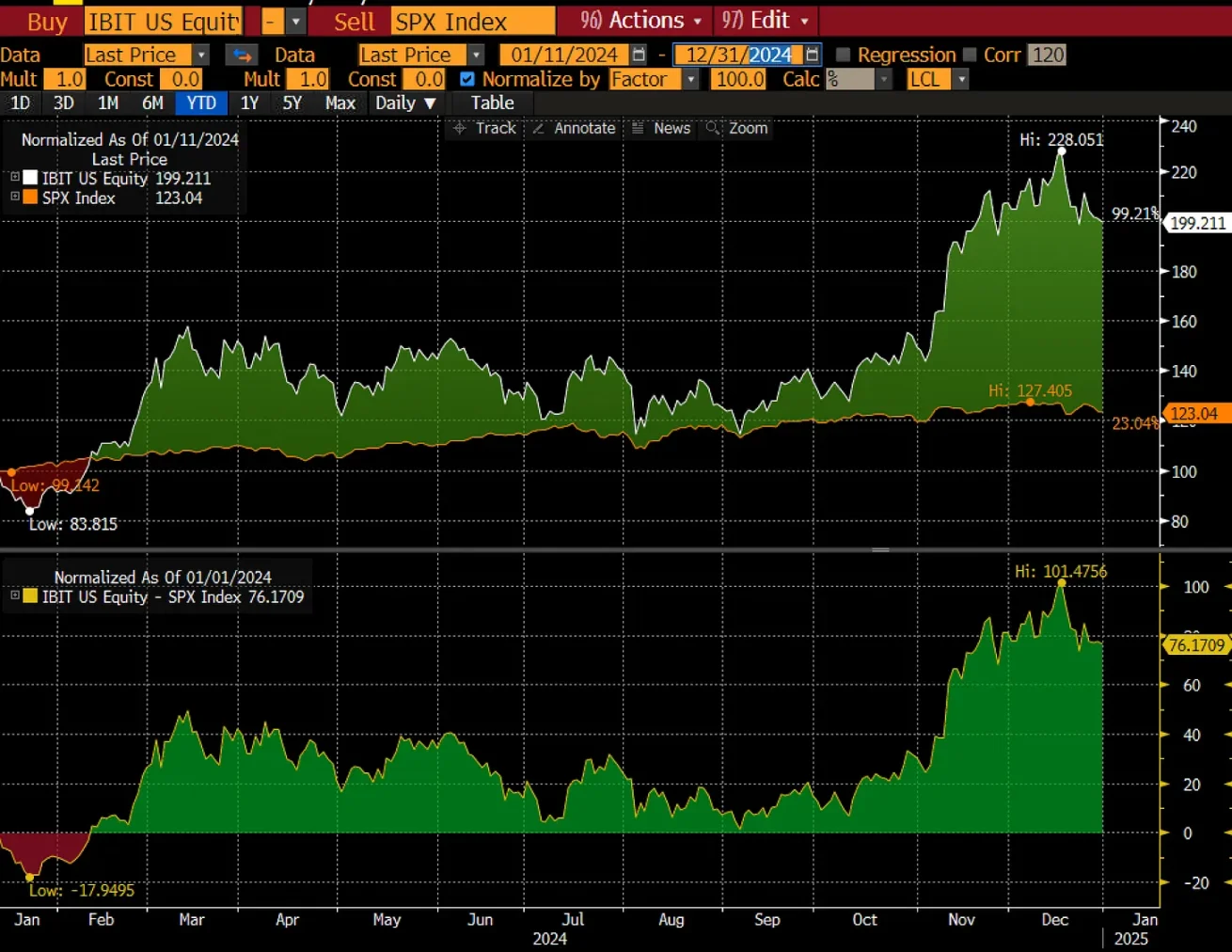

因此考虑到这一点,设想一下基金经理如何评估像比特币这样的头寸。面对他们的投资委员会,他们很可能在论证比特币的年复合增长率约为 25%,因此需要在该时间框架内实现超过 50% 的复合增长。

在情景 1(成立至 2024 年底)中,比特币在 1 年内上涨了 100%,所以这很好。假设 Saylor 提出的未来 20 年 30% 的年复合增长率是「机构门槛」,那么像这样的一年提前实现了 2.6 年的业绩。

但在情景 2(2025 年初至今)中,比特币下跌了 7%,这就不太好了。这些是在 2025 年 1 月 1 日入场的投资者,现在处于亏损状态。这些投资者现在需要在接下来一年内获得 80% 以上的收益,或在接下来两年内获得 50% 的收益才能达到他们的门槛。

在情景 3 中,那些从成立持有比特币到现在 /2025 年底的投资者,其收益在约 2 年内上涨了 85%。这些投资者略高于在该时间框架内实现 30% 年复合增长率所需的 70% 回报,但不如他们在 2025 年 12 月 31 日观察到这个点位时那么多,这给他们带来了一个重要问题:我是现在卖出锁定利润,收获我的业绩,赢得胜利,还是让它继续运行更久?

在这一点上,基金管理业务中的理性投资者会考虑卖出。这是因为我上面提到的原因,即

-

费用标准化

-

保护声誉

-

将「风险管理」证明为一项持续飞轮效应的溢价服务的结合

那么这意味着什么?

比特币现在接近一个日益重要的价格 8.4 万美元,这是自成立以来流入 ETF 的总成本基础。

但仅看这幅图景并不完整。看看来自 CoinMarketCap 的这张图,它显示了自成立以来每月的净资金流。

你可以在这里看到,大部分正盈亏来自 2024 年,而 2025 年几乎所有的 ETF 资金流都处于亏损状态(三月份除外)。考虑到事实是最大的月度资金流入发生在 2024 年 10 月,当时比特币价格已经高达 7 万美元。

这可以被解读为一个看跌的格局,因为那些在 2024 年末投入最多资金但尚未达到其回报门槛的投资者,将在接下来一年随着他们两年期限的到来而面临决策节点,而那些在 2025 年投资的投资者,将需要在 2026 年表现出色才能赶上,这可能导致他们预先止损退出,特别是如果他们相信在其他地方可以获得更高的投资回报率。换句话说,如果我们进入熊市,那不是因为四年周期,而是因为两年周期从未允许基金经理的新资本在相对于退出投资者获利了结的合适入场点进入。

2024 年 10 月,收盘价为 7 万美元。2024 年 11 月,收盘价为 9.6 万美元。这意味着当一年期限到来时,他们的门槛分别设定在 9.1 万美元和 12.5 万美元(我承认这过于粗略,因为它没有考虑月度内价格,需要更恰当地进行修正)。如果你对 2025 年 6 月(这是年初至今最大的资金流入月份)采取类似的方法,那么 10.7 万美元的价格意味着到 2026 年 6 月时,14 万美元成为一个门槛。你届时要么成功达到,要么再次失败。到现在你很可能可以直观地理解,综合分析是将所有这些资金流与时间加权平均结合起来。

如下所示,我们正处在一个拐点,如果从这里下跌 10%,比特币 ETF 的资产管理规模可能会回到我们年初开始时的水平(1035 亿美元)。

所有这些都说明不仅监测 ETF 持有者的平均成本基础,而且按入场时期监测该盈亏的移动平均值,正变得越来越重要。我相信这些将成为未来比特币价格行为中比历史上的四年周期更重要的流动性供给和熔断机制的压力来源。这将导致一个「动态的两年周期」。

这里第二个最重要的结论是,如果比特币价格不波动,但时间在向前推进(无论你喜欢与否,它都会如此!),这在机构时代对比特币最终是不利的,因为基金经理的投资回报率正在下降。资产管理是一门关于「资本成本」和相对机会的生意。所以如果比特币的投资回报率下降,不是因为它上涨或下跌,而是因为它横盘整理,这对比特币仍然是不利的,并将导致投资者在其投资回报率被压缩到 30% 以下时卖出。

总之,四年周期肯定已经结束,但旧把戏的退场并不意味着没有新把戏可玩,那些能够理解这种特定行为心理学的人将会找到一个可供运作的新周期。这更加困难,因为它需要在理解成本基础背景下的资本流动方面更具动态性,但最终,它将重申关于比特币的真相,它将始终基于边际需求与边际供应以及获利了结行为而波动。

只是买家已经改变了,而供应本身已变得不那么重要。好消息是:这些作为他人资金代理人的买家更具可预测性,而供应约束变得不那么重要意味着更具可预测性的事物将成为更主导的因素。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- Mysten Labs CEO:熊市并不“伟大”,将其包装成利好建设忽视真实代价

- OpenClaw 创始人:从未使用微博,所谓官方账号非本人控制

- 观点:美国私募信贷风险提高,贝莱德等头部机构面临赎回压力,或导致高风险信贷事件

- 沙特阿美股价创 2023 年 4 月以来最大涨幅

- 伊朗或正回收去年因空袭被埋藏在伊斯法罕核设施下方的浓缩铀

- 伊朗称对美军直升机基地发动无人机和导弹打击

- 以色列国防军打击伊朗的石油基础设施,德黑兰出现油状雨雾

- CRCL 股价一度突破 105 美元后回落至 102 美元左右,较年内低点已涨至翻倍

- 北美开始实行夏令时,即金银、美油将于北京时间 6:00 开盘,美股将于 21:30 开盘

- AI 代理近 9 个月内完成 1.4 亿笔支付,USDC 交易量占比 98.6%

- 2 月稳定币交易笔数达 1.8 万亿次,创历史新高;USDC 交易占比约 70%,约为 USDT 交易笔数的 2 倍

- Hyperliquid 上原油交易品种较传统市场出现较大幅度溢价,投资者押注传统市场周一开盘即暴涨

- 工业和信息化部发布防范 OpenClaw 开源 AI 智能体安全风险预警

- 关于伊朗最高领袖哈梅内伊继任者的多数共识已经达成,但程序上仍有一些障碍需要解决

- 数据:398.49 枚 BTC 从匿名地址转出,经中转后转至另一匿名地址

- 数据:Kalshi 3 月首周交易量达 19 亿美元,当月交易量有望达 118 亿美元,或再创新高

- 特朗普:对与伊朗谈判不感兴趣,伊朗最后可能没人能活着说投降

- Vitalik Buterin:AI 代理可能暴露用户行为,加密隐私不可或缺

- Hyperliquid 早期贡献者 Loracle 做空 WTI 原油期货,现仓位价值 670 万美元

- Hyperliquid 早期贡献者 Loracle低倍做空石油,同时做多 NVDA 和 PAXG

- 香港财政司司长:香港将构建黄金和大宗商品交易生态圈

- 某鲸鱼过去 7 小时从 CEX 提取 8.535 亿枚 PUMP,价值 160 万美元

- 分析:中东产油国减产影响深远,周一油价或将飙升

- 链上担保去中心化协议 OmniPact 完成 5000 万美元私募融资

- 波段巨鲸pension-usdt.eth增持比特币多单,持仓价值近 6700 万美元

- 数据:当前加密恐慌贪婪指数为 13,处于极度恐慌状态

- Paradex 已发币,总供应量 10 亿枚,当前 FDV 约 4300 万美元

- 麻吉大哥向 Hyperliquid 存入 90188 枚 USDC 补仓以太坊多单

- 数据:FLOW 涨超 9%,HAEDAL 涨超 6%

- 伊朗对美以的中东资产发起新一轮报复性打击

- PinchBench 基准测试:Gemini 3 Flash 在 OpenClaw 任务中以 95.1%领先 AI 大模型

- 麻吉以太坊多单再遭部分强平,累计亏损已近 3000 万美元

- 麻吉大哥 25 倍杠杆 ETH 多单再遭部分强平,目前清算价约 1926 美元

- RootData:CYBER 将于一周后解锁价值约 120 万美元的代币

- 特朗普打击伊朗的选项包括对派遣特种部队摧毁伊朗核设施

- X Money 开户流程曝光:暂仅需姓名、居住地址等,安全验证依靠面部识别或 PIN 码

- 白宫发布《特朗普总统的美国网络战略》,提及支持加密货币和区块链的安全

- 伊朗专家会议说有必要加快确认最高领袖进程

- 对冲基金 CIO:若在周一前看不到霍尔木兹海峡即将重开的信号,大宗商品价格将迎来新一轮暴涨

- 慢雾余弦:不信任 OpenClaw 稳定性或韧性,某些分叉或参考版本对安全积极性较差

- 美联储传声筒:国际局势与国内就业让美联储陷入两难,只能静观其变

- 韩国正考虑 30 年来首次实施石油价格上限制度

- 伊朗称俘获数名美军士兵,美方否认

- 数据:Hyperliquid 平台鲸鱼当前持仓 31.2 亿美元,多空持仓比为 1

- 香港人大代表:应谨慎发展稳定币、虚拟资产等新兴金融产品

- 波段 ETH 鲸鱼今晨提取 6898.98 枚 ETH,价值 1358 万美元

- 小罗伯特·肯尼迪确认竞选 2028 年美国总统,曾披露持有比特币

- “1011 内幕巨鲸”代理人:美伊战争或引发 15%石油供应缺口远超历史水平,油价存在涨压

- 四个属于某独立实体的钱包出售 395 枚 WBTC 后换仓 DAI

- 以色列军方:已在贝鲁特对伊朗多名关键指挥官实施打击

比推专栏

更多 >>- 从 HSK 到 USDGO:香港两大持牌机构,开始「脱钩」

- There is no new boss YET

- New situation and new games|0305 Asian

- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

观点

比推热门文章

- 观点:美国私募信贷风险提高,贝莱德等头部机构面临赎回压力,或导致高风险信贷事件

- 沙特阿美股价创 2023 年 4 月以来最大涨幅

- 伊朗或正回收去年因空袭被埋藏在伊斯法罕核设施下方的浓缩铀

- 伊朗称对美军直升机基地发动无人机和导弹打击

- 以色列国防军打击伊朗的石油基础设施,德黑兰出现油状雨雾

- CRCL 股价一度突破 105 美元后回落至 102 美元左右,较年内低点已涨至翻倍

- 北美开始实行夏令时,即金银、美油将于北京时间 6:00 开盘,美股将于 21:30 开盘

- AI 代理近 9 个月内完成 1.4 亿笔支付,USDC 交易量占比 98.6%

- 2 月稳定币交易笔数达 1.8 万亿次,创历史新高;USDC 交易占比约 70%,约为 USDT 交易笔数的 2 倍

- Hyperliquid 上原油交易品种较传统市场出现较大幅度溢价,投资者押注传统市场周一开盘即暴涨

比推 APP

比推 APP