值得信赖的区块链资讯!

值得信赖的区块链资讯!

比苹果更猛,当加密公司也开始玩「回购」

来源:Token Dispatch

作者:Prathik Desai

编译及整理:BitpushNews

七年前,苹果完成了一项令其最伟大产品都相形见绌的"金融运作"。

2017年4月,苹果在加州的库比蒂诺启用了耗资50亿美元的Apple Park园区。一年后的2018年5月,它宣布启动1000亿美元的股票回购计划——这笔巨资相当于那座被称为"飞船"(the spaceship)的360英亩总部造价的20倍。此举无疑是苹果向世界宣告:它拥有另一款与iPhone同等重要、甚至可能更重要的"产品"。

这是当时宣布的最大规模的回购计划,也是长达十年狂潮的一部分,苹果在这十年中花费了超过 7250 亿美元回购自己的股票。仅仅六年后的 2024 年 5 月,这家 iPhone 制造商以宣布 1100 亿美元回购计划打破了自己的记录。它展示了如何不仅在设备上,而且在股权本身上制造稀缺性。

加密行业正在采用类似的策略,但规模更大、速度更快。

两大收入引擎——永续期货交易所 Hyperliquid 和迷因币启动平台 Pump.fun——正在将几乎所有的手续费收入重新投入到回购自己的代币中。

“真·回购”

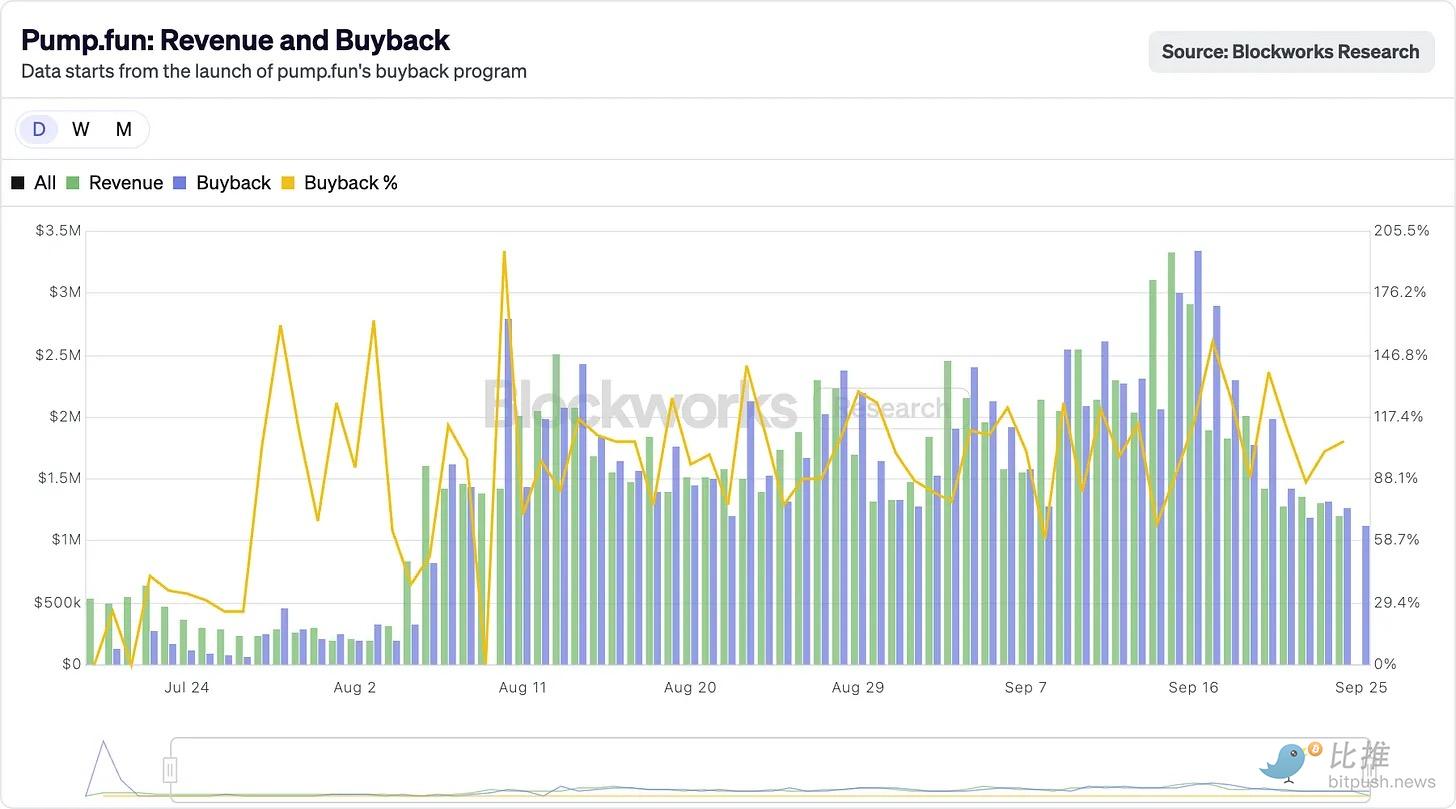

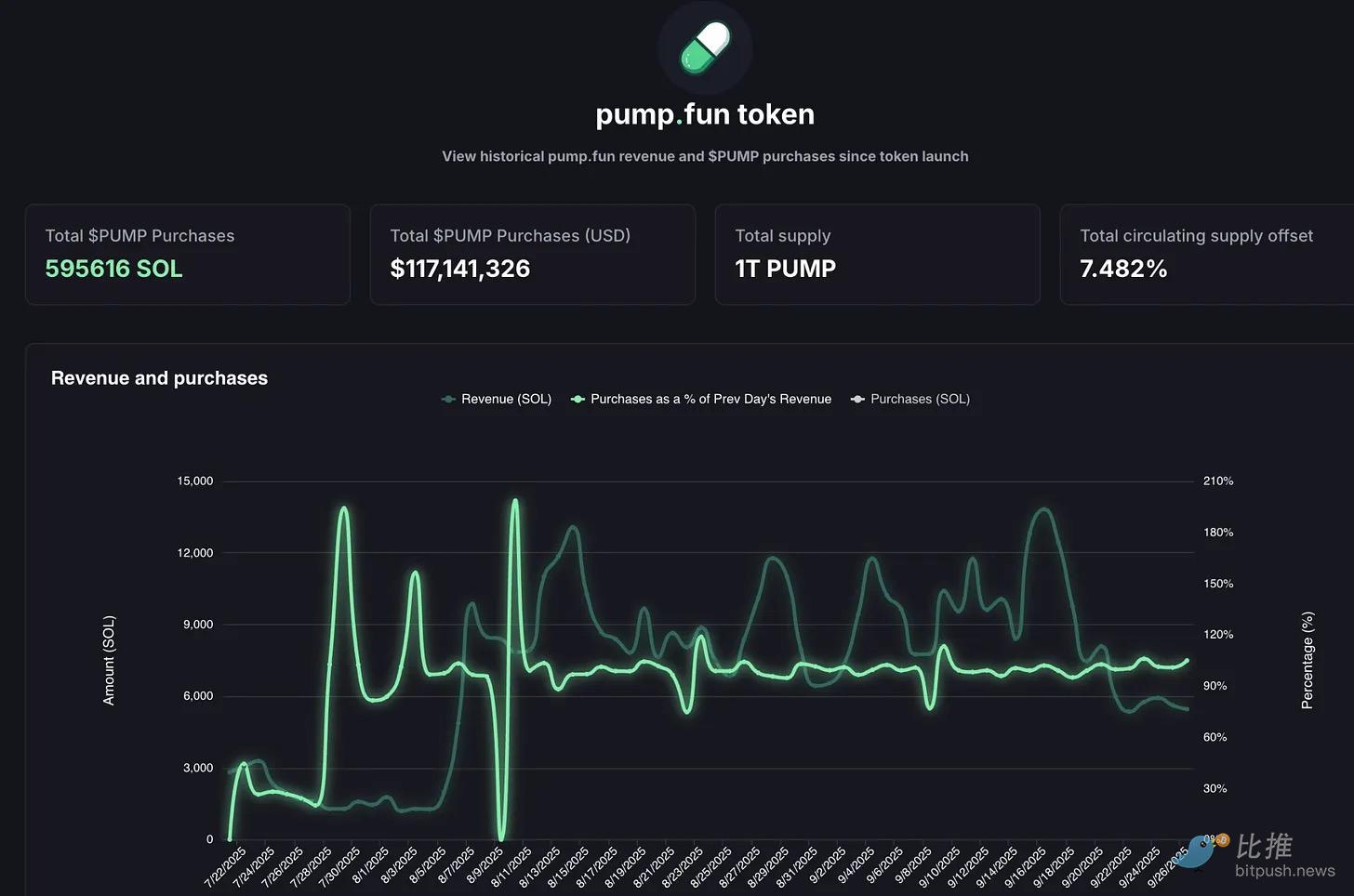

八月份Hyperliquid创下的1060万美元天价手续费中,超过九成被用于公开市场回购HYPE代币。而九月某日,pump.fun单日收入338万美元,曾短暂反超Hyperliquid。这笔巨额收益流向何处?平台将100%收入持续用于回购PUMP代币——事实上,这套回购机制已稳定运行超过两个月。

这种行为使得代币类似于股东权益凭证。这在加密行业中不多见,因为加密代币往往在有机会时就被倾销给投资者。

其背后逻辑在于模仿华尔街"股息贵族"(如苹果、宝洁、可口可乐)延续数十年的股东回报策略。这些企业通过稳定现金分红或股票回购持续回馈股东:苹果在2024年斥资1040亿美元回购股份,相当于向投资者返还了当时市值的3%-4%。而Hyperliquid的回购规模则达到了代币流通量的9%,远超苹果比例。

即便以股票市场的标准衡量,这些数字也堪称疯狂。而在加密货币领域,这更是闻所未闻。

Hyperliquid的模式其实非常直接。

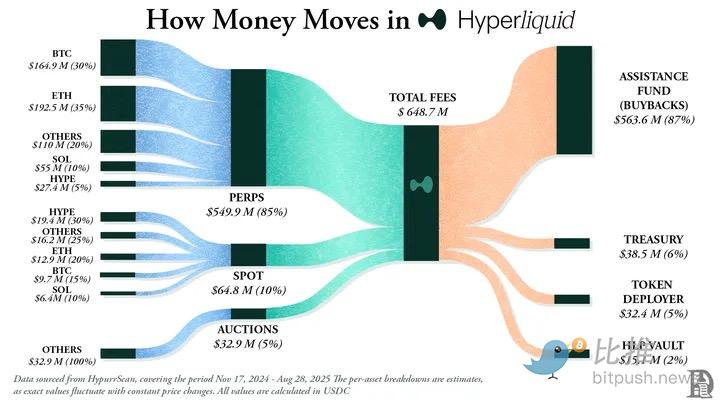

它打造了一个去中心化的永续合约交易所,体验堪比币安等中心化平台,但完全构建在链上。零Gas费、高杠杆、专为永续合约设计的Layer1——到2025年中,其月交易量已突破4000亿美元,占据了DeFi永续市场约70%的份额。

但Hyperliquid真正的与众不同之处,在于其对资金的运用方式。

平台每日收取的手续费中,超过九成都会流入所谓的"援助基金"。该基金直接进入公开市场,持续买入HYPE代币。

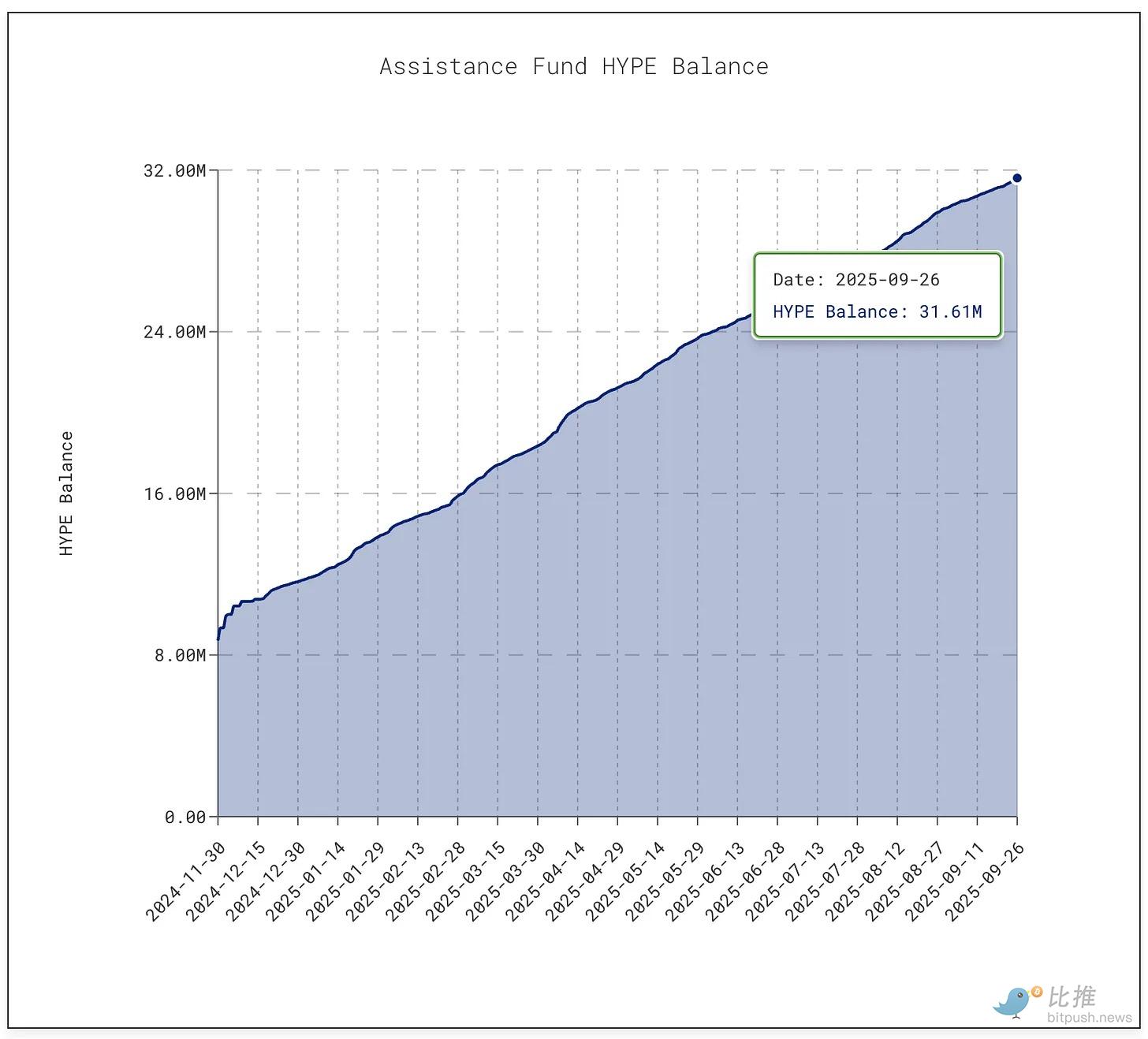

截至撰写本文时,该基金已积累了超过 3161 万枚 HYPE 代币,价值约 14 亿美元。这比它在 1 月份持有的 300 万枚代币增长了 10 倍。

这种回购狂潮吸走了约 9% 的流通供应量,将 HYPE 代币价格推至 9 月中旬的 60 美元峰值。

与此同时,Pump.fun 通过回购减少了约 7.5% 的供应量。

该平台以极低的手续费将迷因币狂热转变为商业模式。任何人都可以启动一个代币,设置一个联合曲线,让大众参与其中。最初只是一个笑话工具,现在已经成为一个投机资产的工厂。

但不稳定性依然存在。

Pump.fun 的收入是周期性的,因为它与迷因币发行的流量挂钩。7 月份,收入暴跌至 1711 万美元,是 2024 年 4 月以来的最低点。随之,回购也下降了。到 8 月份,月收入又跳回了 4105 万美元以上。

然而,可持续性问题仍挥之不去。当迷因币季节冷却时(它已经发生并将继续发生),代币销毁也会随之降温。在地平线上,还坐着一起 55 亿美元的诉讼,声称整个项目看起来像未经许可的赌博。

回馈社区:每天都在发生的“股息”

目前推动 Hyperliquid 和 Pump.fun 发展的是它们愿意回馈社区。

苹果在某些年份通过回购和股息向股东返还了近 90% 的利润。但这些是偶发性的、集中宣布的决定。而 Hyperliquid 和 Pump.fun 正在以持续进行的方式,每天将几乎 100% 的收入回收到代币持有者手中。

当然,它们并不完全相同。股息是手中的现金,可征税但可靠。而回购充其量是一种价格支撑,如果收入下降或解锁量压倒了流动性,它就毫无用处。Hyperliquid 面临着迫在眉睫的锁仓悬崖考验。Pump.fun 则面临着meme 用户随时可能转移阵地的问题。与强生公司 63 年稳定增加股息或苹果持续的回购相比,这些都是高空走钢丝的表演。

但这也许没关系。

加密货币仍处于成熟期,尚未找到一致性。但它暂时找到了速度。回购具备推动速度的要素:它们灵活、税收高效且具有通缩性。它们符合一个以投机为主要动机的市场。到目前为止,它已将两个截然不同的项目转变为顶级创收机器。

我们尚待确定这是否能在长期内持续。但很明显,这种方法在加密货币领域首次使代币的行为不再像赌场筹码,而更像是在以一种甚至可以让苹果望尘莫及的速度回报价值的公司股票。

我看到了一个更大的教训。苹果早在加密货币之前就明白了这一点:它不只销售 iPhone,也销售它的股票。自 2012 年以来,它已花费了近一万亿美元用于回购,这比大多数国家的 GDP 都要大,并将其流通股减少了 40% 以上。

该公司的市值仍高达 3.8 万亿美元以上,部分原因在于苹果将其股权视为一种必须被营销、打磨和制造稀缺性的产品。它不需要发行更多股票来筹集资金;它的资产负债表非常丰厚。这就是股票成为产品,而股东成为客户的地方。

同样的语言正在延伸到加密货币领域。

Hyperliquid 和 Pump.fun 都通过将业务产生的现金,不是重新投入到业务或囤积起来,而是将其转化回对自身股权的购买压力,从而成功实现了这一策略。

这也改变了投资者对资产的看法。

iPhone 销量固然重要,但看好苹果的人知道,该股票还有另一个引擎:稀缺性。对于 HYPE 和 PUMP 而言,交易者也开始以同样的方式看待这些代币。他们看到的是一种资产,其背后有一个承诺:在该代币上的每一次支出或交易,都有超过 95% 的可能性转化为市场上的回购和销毁。

苹果也展示了硬币的另一面。

回购的力量只能与背后的现金流一样强大。当收入下降时会发生什么?如果 iPhone 和 MacBook 销量放缓,苹果凭借其资产负债表的底子可以发行债务并履行其回购安排。Hyperliquid 和 Pump.fun 没有这种奢侈。如果交易量枯竭,回购也会随之停止。与可以转向股息、服务或新产品的苹果不同,这些协议尚未找到它们的 Plan B 。

而在加密货币世界,项目还面临着代币稀释的风险。

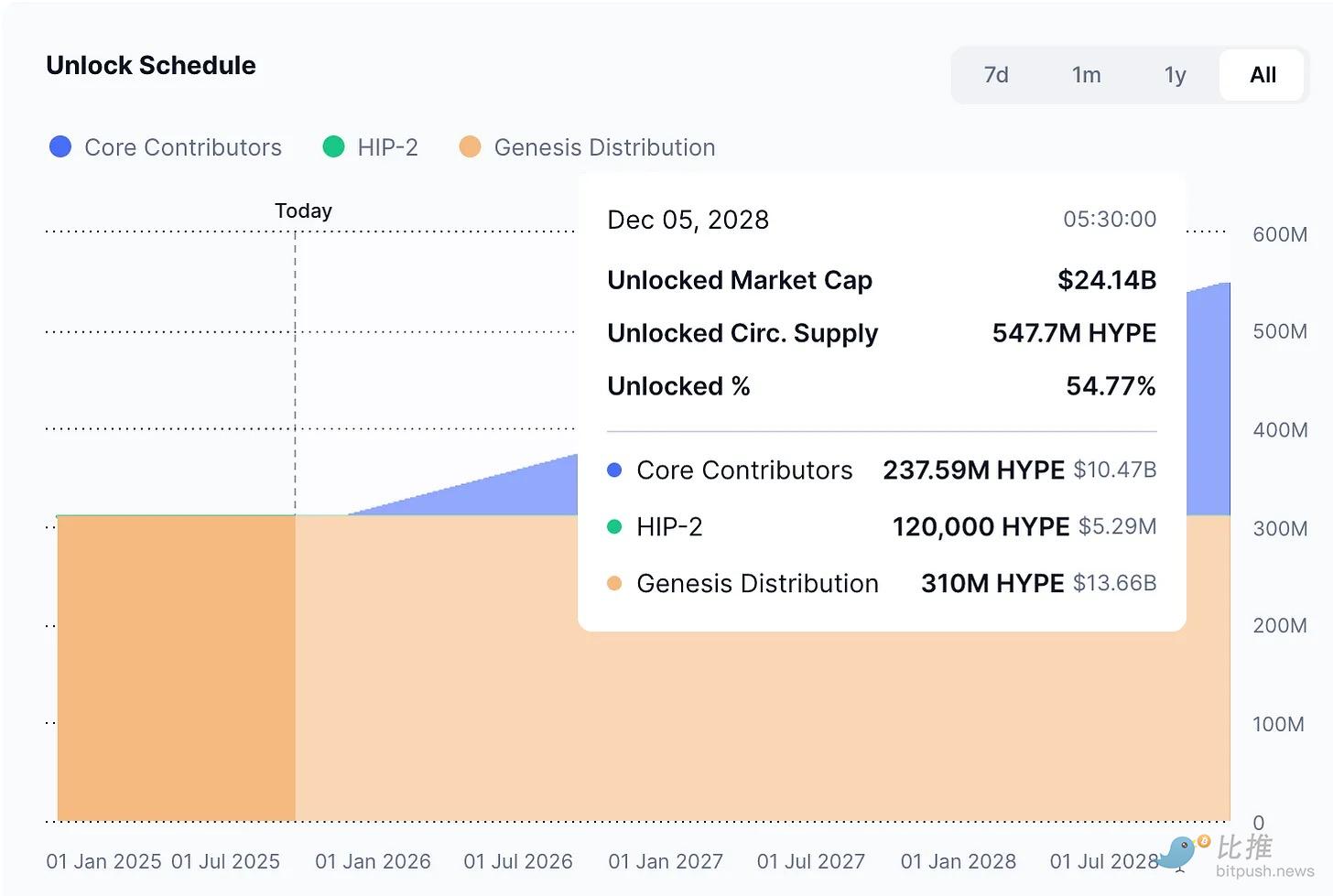

苹果公司无需担心一夜之间冒出2亿新股冲击市场,但Hyperliquid却不得不面对这样的隐患。从今年11月开始,价值近120亿美元的HYPE代币将开始向内部人员解锁释放,其规模将使得每日回购量相形见绌。

苹果能够精准掌控流通股数量,而加密协议却在与多年前白纸黑字写定的代币解锁计划进行艰难博弈。

尽管如此,投资者依然从中看到了传奇故事的影子,并渴望参与其中。这套苹果操盘逻辑实在令人眼熟——尤其是对那些熟知苹果数十年发展历程的人而言。苹果通过将股权转化为金融产品,成功塑造了股东忠诚度。如今Hyperliquid与pump.fun正试图为加密世界开辟类似路径,只不过节奏更快、声势更猛、风险也更大。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 因 Bithumb 乌龙空投事件,韩国多家银行对 CEX 实名账户续约持审慎态度

- 木头姐:AI 热潮带来良性通缩,市场正处于泡沫的另一面

- Yzi Labs 投资伙伴指责 CEA Industries:恶意拖延股东大会,已危及上市地位

- 某交易员持续滚仓做空 LIT,对应空单已浮盈 317 万美元

- 中国上海一投资者投入 105 万元投资虚拟货币,遭遇平台无法提现后诉至法院求偿,法院驳回其诉求

- 韩国警方丢失自 2021 年起扣押并存放于冷钱包中的比特币

- 现货白银日内大涨 5.00%,现报 79.04 美元/盎司

- 以太坊周交易笔数创历史新高,同时中位数手续费降至历史最低水平

- 预告:美国 1 月 CPI 数据将于今日 21:30 公布

- Polymarket 将手续费扩展至体育市场,2 月 18 日起将对 NCAA 和意甲事件收费

- Gate 在 Consensus HK 三日连线全球生态,Dr. Han 主题演讲深化合作共识

- 昨日美国现货比特币 ETF 净流出 4.102 亿美元,连续两日大额净流出

- 某巨鲸再向 CEX 存入 2,535 枚 BTC,过去 3 日累计存入超 1 万枚 BTC

- 数据:ETH 当前全网 8 小时平均资金费率为 0.0012%

- 交易员 PuzzleTricker 投注巴塞罗那赢得国王杯,单次“爆赚”212 万美元

- 麻吉以太坊多单持仓仅剩 261 枚,过去 1 周亏损超 76 万美元

- 比特币提币延续,过去 24 小时 CEX 净流出 1,838.56 枚 BTC

- Hyperliquid BTC 空头规模 TOP3 地址已浮盈 243.4 万美元,持有 278.76 枚 BTC 的 40 倍空单

- 币安研究院:比特币从峰值回落 50% 属“温和调整”,市场成熟伴随波动性降低

- 数据:监测到 3,000 万 USDT 转出 Binance

- CPI 前瞻:经济学家称 CPI 数据每年 1 月都超出预期

- 摩根大通:建议战术性做空 2 年期美债,称沃什上任后难推激进降息

- 若比特币跌破 6.4 万美元,主流 CEX 累计多单清算强度将达 8.98 亿

- 美国 1 月 CPI 预计上涨至 2.5%,降息空间打开

- 数据:某巨鲸将 480 万枚 USDC 存入 HyperLiquid,并开立 20 倍杠杆 ETH 空单

- 分析:1 月 CPI 料延续降温趋势,美联储短期内或仍按兵不动

- Gate 创始人 Dr. Han:融合 CEX、DEX 与 AI ,打造综合型 Web3 平台

- 斯图加特证券交易平台计划将其加密部门与交易公司 Tradias 合并

- Matrixport:价格跌破关键水平,市场已进入熊市确认阶段

- 当前主流 CEX、DEX 资金费率显示看跌态势有所减弱

- DASH 最大空头单币浮盈逾 510 万美元

- 慢雾,虚假招聘活动利用远程访问木马攻击加密开发人员

- IREN 将自 2 月 27 日美股收盘后起被纳入 MSCI 美国指数

- 数据:BTC 期货总持仓量降至 340 亿美元,创 2024 年 11 月以来新低

- Polymarket 上预测比特币今年跌至 5 万美元概率升至 66%

- 比特币改进提案 BIP-360 已合并至官方代码库中,以提升抗量子攻击能力

- CZ 辟谣:未通过对冲用户仓位获利,且从未在 BitMex 上进行过交易

- 分析:比特币现拐点信号,但底部尚未明确

- UPBIT 将下架 Loopring (LRC) 相关交易对

- 《金融时报》:特朗普准备取消对金属和铝征收的关税

- 不丹政府再次出售价值 670 万美元的 BTC

- 数据:当前加密恐慌贪婪指数为 8,处于极度恐慌状态

- 数据:192.96 枚 BTC 从匿名地址转入 Wintermute,价值约 877 万美元

- Meme 币 AntiHunter 短时拉涨超 35%,市值回升至 800 万美元

- 彭博社:渣打银行发出警告后,比特币在亚盘时段企稳

- Aave 新提案激发社区乐观预期,看涨币价同时多方呼吁拆分投票、强化透明审计

- Tether 推出链上黄金新计量单位 Scudo,与千分之一盎司等价

- OnGreen 携手 BlueRock Capital 拓展 RWA 绿色前沿:从香港 Consensus 大会到中东及北非地区扩张

- 比特币七日平均已实现净亏损达到 23 亿美元,创自 2021 年以来最大跌幅

- 大宗交易员以 2350 万规模做多美股科技板块,主要持仓为近日大涨的美光科技

比推专栏

更多 >>- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

观点

比推热门文章

- 木头姐:AI 热潮带来良性通缩,市场正处于泡沫的另一面

- Yzi Labs 投资伙伴指责 CEA Industries:恶意拖延股东大会,已危及上市地位

- 某交易员持续滚仓做空 LIT,对应空单已浮盈 317 万美元

- 中国上海一投资者投入 105 万元投资虚拟货币,遭遇平台无法提现后诉至法院求偿,法院驳回其诉求

- 韩国警方丢失自 2021 年起扣押并存放于冷钱包中的比特币

- 现货白银日内大涨 5.00%,现报 79.04 美元/盎司

- 以太坊周交易笔数创历史新高,同时中位数手续费降至历史最低水平

- 预告:美国 1 月 CPI 数据将于今日 21:30 公布

- Polymarket 将手续费扩展至体育市场,2 月 18 日起将对 NCAA 和意甲事件收费

- Gate 在 Consensus HK 三日连线全球生态,Dr. Han 主题演讲深化合作共识

比推 APP

比推 APP