值得信赖的区块链资讯!

值得信赖的区块链资讯!

深度研报 | Hyperliquid:仍被低估的L1公链,还是CEX的终极杀手?

来源:Blockworks

原标题:Hype: Still Cheap?

编译及整理:BitpushNews

核心观点

在过去几天中,Hyperliquid的现货交易量显著增加,进一步分析显示,在过去一年中,该平台在现货和永续合约领域持续蚕食中心化交易所(CEX)的市场份额。Hyperliquid的收入运行率(HyperCore + HyperEVM)也创下历史新高,其流通P/S(市盈率/销售额)约为12,这表明HYPE要么被低估,要么大多数L1(一层)公链的估值过高。尽管十一月份的核心贡献者解锁(占总供应量23.8%的代币将开始线性解锁)是一个重大的风险,但我们认为HYPE是目前估值最具吸引力的L1代币。

关键细节

Hyperliquid vs. CEXs:市场份额的转移

1. 现货交易量激增与市场份额蚕食

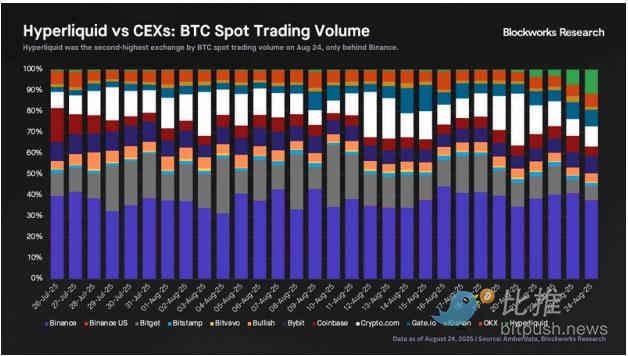

Hyperliquid的现货交易量出现了显著增长,特别是在与CEX对比时。

-

周末交易爆发: 上周末,一个未知实体存入并出售了约2.21万枚比特币(BTC),转而买入约55.5万枚以太坊(ETH),总价值超过24亿美元。

-

BTC现货交易量排名: 这次现货交易量的激增使得Hyperliquid在8月24日成为比特币现货交易量第二大交易所,占据了12%的市场份额,仅次于币安(38%)。这比Hyperliquid过去30天的日均市场份额(约1%)有了大幅提升。

-

单笔交易影响: 需要指出的是,这次现货交易量的上升来自一个单一实体。尽管这可能是一次性事件,但一家去中心化平台被选来执行如此规模的交易,仍然令人印象深刻。

我们将Hyperliquid的月度现货交易量与各种CEX(包括所有资产)进行比较,观察到Hyperliquid的市场份额今年以来持续稳定增长:

-

本月,Hyperliquid的现货交易量占Kraken的38%,Coinbase的16%,OKX的15%,Bybit的14%,以及币安的2.4%。尽管所有数字都比年初显著上升,但也表明Hyperliquid距离超越一些最大的CEX仍有很长的路要走。

2. 主要币种(Major Assets)现货交易量表现

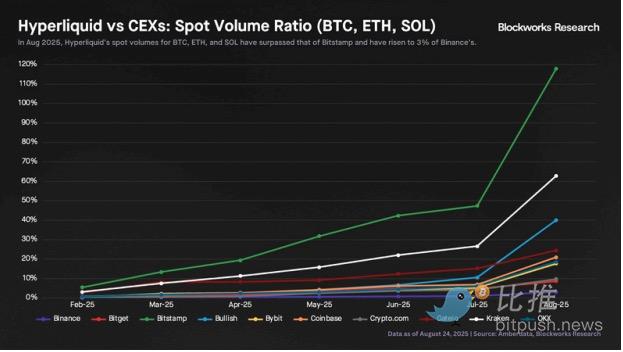

值得注意的是,Hyperliquid在2024年和2025年初的大部分现货交易量都集中在HYPE代币的交易上。主要币种的现货交易量直到2025年2月UBTC上市后才开始。

-

本月,Hyperliquid在BTC、ETH和SOL这三个主要币种的现货交易量上已经超越了Bitstamp。

-

Hyperliquid的这三项主要币种现货交易量占Kraken的63%,Coinbase的21%,OKX的19%,Bybit的18%,以及币安的3%。

-

自2月以来,Hyperliquid这三个主要币种的现货交易量与币安的交易量之比增长了26倍。

3. 永续合约交易量:比CEX增长更快

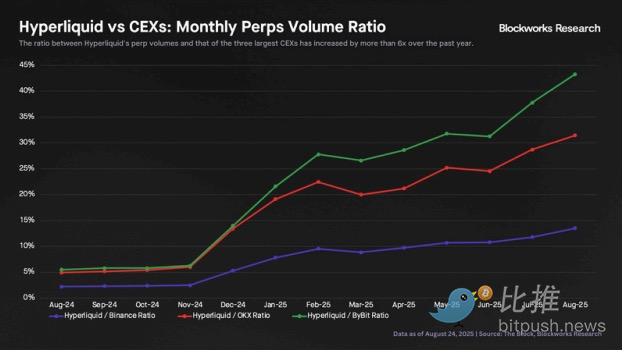

在永续期货交易量方面,Hyperliquid的增长速度明显快于其中心化同行。

-

Hyperliquid的永续合约交易量与三大CEX的交易量之比在过去一年中增长了6倍以上。

-

Hyperliquid的月度永续合约交易量现在约占币安期货交易量的14%,而一年前仅为2.2%。

我们相信Hyperliquid可以继续蚕食CEXs的市场份额,尤其是在永续合约方面。HIP-3提案将显著加速交易所的上线速度,而Builder Codes允许Hyperliquid有效地改善其分销(例如,Phantom集成)。

收入与估值分析

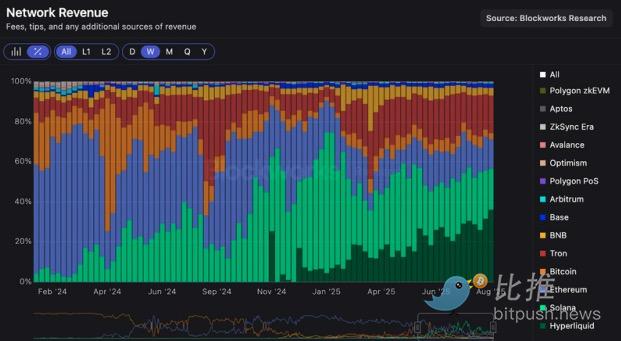

交易量的增长令人印象深刻,但与收入相比如何,尤其是与其他公链相比?

4. 收入运行率创历史新高

-

Hyperliquid(HyperCore + HyperEVM)已连续两周录得约2800万美元的周收入,并在过去30天内实现9800万美元的收入。

-

这些数字转化为12亿至14亿美元的年化收入运行率。如果根据过去90天的收入(2.45亿美元)进行年化,运行率会略低(9.8亿美元)。

-

在过去两周,Hyperliquid一直是周收入最高的公链,市场份额达到36%的历史新高。

5. HYPE代币估值:P/S比率最低

-

下表显示,在领先的公链中,HYPE是按价格/销售额(P/S)计算最便宜的资产,其流通P/S为12,比同行低90%。

-

即使按FDV/销售额计算,HYPE也是最便宜的L1。

-

尽管关于L1是否应享有溢价、是否应基于收入估值等问题存在争议,但事实是,仅根据P/S这一指标,HYPE目前的定价比所有其他L1都更具吸引力。

值得思考的问题是:如果所谓的“L1溢价”消失会怎样?如果DATCOs的购买压力减弱会怎样?是HYPE被低估了,还是其他L1的估值高得难以置信,越来越难以为继?

6. 与CEX巨头Coinbase的对比

虽然仅使用收入来比较Hyperliquid与其他公链可能不够全面,但Hyperliquid作为交易所的属性意味着可以与Coinbase (COIN)进行对比,后者核心业务也是交易所,并拥有自己的公链(Coinbase + Base,对比HyperCore + HyperEVM)。

-

我们将HYPE持有者的收入定义为分配给Hyperliquid援助基金(Assistance Fund)的总费用的97%(未来将改为99%)。

-

根据截至8月25日的过去30天持有者的年化收入,HYPE的流通P/E(市盈率)约为13,FDV/盈利约为39。流通P/E为13与前一部分的P/S为12非常相似,因为其回购与收入比率很高。

-

根据90天年化收入,HYPE的流通P/E约为16,FDV/盈利约为48。

-

相比之下,Coinbase的滞后P/E约为30,远期P/E约为46。考虑到Hyperliquid的增长率显著高于Coinbase,HYPE的定价仍然具有吸引力。

最终思考

局限性说明

首先,承认我们分析中固有的局限性至关重要。第一,我们在比较 Hyperliquid 与其他公链时,仅使用了收入这一单一指标,而现实中的比较可能会更加微妙和复杂。第二,市场很可能将 Hyperliquid 主要估值定位为一个交易所,这意味着与其他交易所进行对比可能是一个更合适的参照。

鉴于 Coinbase (COIN) 的核心业务是交易所,且其链(Coinbase + Base,对应 HyperCore + HyperEVM)具有额外的潜力,它是一个很好的比较对象。

-

我们可以将 HYPE 持有者的收入定义为分配给 Hyperliquid 援助基金的总费用的 97%(这一比例很快将更改为 99%)。

-

根据截至 8 月 25 日的过去 30 天持有者的年化收入计算,HYPE 的流通市盈率(P/E)约为 13,完全稀释估值/盈利(FDV/Earnings)约为 39。值得注意的是,这里的 P/E 13 与前一部分的 P/S 12 非常相似,这是因为其回购/收入比率较高。

-

根据过去 90 天的年化收入计算,HYPE 的流通 P/E 约为 16,FDV/盈利约为 48。

-

将这些数据与 Coinbase 滞后 P/E 约 30 和远期 P/E 约 46 进行比较,考虑到 Hyperliquid 的增长率显著高于 Coinbase,HYPE 的定价仍具吸引力。

主要风险

最后,我们论点的首要风险是11 月 28 日的代币解锁事件。

-

这一事件可能会带来巨大的抛售压力,因为23.8% 的总供应量(流通量的 71.44%,价值 109 亿美元)分配给核心贡献者的部分将开始归属(vesting)。

-

假设采用两年的线性归属时间表,这将意味着每月约有价值 4.5 亿美元的 HYPE 进入流通。

-

这种供应积压是一个重要的考量因素,需要密切关注。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 以太坊基金会成员:以太坊正转向通过验证 zkEVM 证明来确认执行正确性

- Upbit 将 Dent(DENT)列入交易警示品种

- Hyperliquid 年初至今交易量达 2.6 万亿美元,接近 Coinbase 交易量的 2 倍

- 数据:当前加密恐慌贪婪指数为 10,处于极度恐慌状态

- 某新建地址向 HyperLiquid 存入 198 万美元,20 倍做多 ETH

- 彭博社:传统银行业组织反对向加密及金融科技公司开放美联储支付系统

- Chainlink 联创谈加密现状:未出现大型系统性风险,资产上链趋势在加速

- 美国科技类基金上周录得 60 亿美元流入,创近两月最大流入量

- Binance 杠杆交易新增 PAXG/USD1、ASTER/U 等交易对

- glassnode:比特币卖压暂时缓解,市场复苏需现货需求重燃

- 数据:2000.05 枚 BTC 转入匿名地址,价值约 1.39 亿美元

- Optimism 主网新增支持 ERC-8004

- 麻吉今晨短暂建仓 HYPE 多单后割肉,ETH 多单增持至 5000 枚

- 香港胜利证券已暂停中国大陆身份用户加密货币交易功能

- Ark Invest 周一继续增持价值 183 万美元 Bullish 股票,后者股价单日涨超 16%

- 通过非法交易平台与电诈分子开展虚拟货币买卖,中国安徽警方跨省追捕

- Phantom 将推出社交功能 Phantom Chat

- BONK.fun:BONKERS 模式创作者费用将自动回购代币

- 数据:美国 XRP 现货 ETF 单日总净流入 631 万美元

- 数据:Tron 链上一持有超 8377 万枚 USDT 的地址被冻结

- Tom Lee:市场回调是“极具吸引力”的入场点,Bitmine 本周 8400 万美元购入以太坊

- 美联储考虑向非银行机构开放支付系统,引发行业争议

- RootData:ERA 将于一周后解锁价值约 278 万美元的代币

- 币安杠杆将移除 QNT/BTC、GRT/BTC 等多个交易对

- 美财长贝森特抨击 Coinbase 对 CLARITY 法案的抵制,称其是顽固不化的参与者

- 鲸鱼degen-retard.sol抄底 SOL 失败,认亏出局亏损 360 万美元

- 广东开平破获虚拟货币“跑分”案:涉诈资金超 200 万元,19 人获刑

- Base App 宣布调整产品方向,将专注打造链上交易体验

- idOS 代币将通过 Tally 进行拍卖,并将于 3 月 5 日上线

- 福布斯:币安目前持有约 87% 的 USD1 稳定币流通供应量

- 数据:25.63 万枚 SOL 从匿名地址转入 Galaxy Digital,价值约 2229 万美元

- Meme 币 CLAWNCH 市值再度拉涨至 1400 万美元,24 小时涨幅达 74%

- Unitas 协议锁仓量突破 1 亿美元

- a16z 宣布领投日本 AI 初创公司 Shizuku AI 种子轮融资

- 某地址重仓做空以太坊,仅坚持 4 小时亏损超 115 万美元

- Hyperliquid 早期贡献者 Loracle黄金多单扭亏为盈,现为链上 PAXG 最大多头巨鲸

- 摩根士丹利对三家比特币矿工进行评级,建议增持 Cipher Mining 和 TeraWulf、减持 MARA

- IP 创作和发行平台 Xross Road 完成 150 万美元融资

- Astra 项目方地址最近 4 天内转出 53.54 亿枚 RVV,占 RVV 总量的 53.54%

- 数据:Hyperliquid 平台鲸鱼当前持仓 26.75 亿美元,多空持仓比为 0.94

- 顶级网红变身银行家?MrBeast 收购青少年金融应用 Step,正式进军金融服务领域

- 路透警告:特朗普经济表态混乱,或拖累共和党中期选举

- The ETF Store 总裁:现货以太坊 ETF 买家平均持仓成本为 3500 美元

- 分析:比特币市场情绪创历史新低,逆向投资者认为 6 万美元已是 BTC 底部

- 数据:1075.25 枚 BTC 从匿名地址转出,经中转后转至另一匿名地址

- Vitalik 提出对以太坊与 AI 融合的最新愿景以及四个短期构建方向

- Polymarket 上“Backpack 发币首日 FDV 超 10 亿美元”的概率仅为 26%

- SEC 委员 Uyeda:证券市场代币化需技术中立监管,已停止执法主导方式

- 高盛警告:对冲基金创纪录做空美股,AI 冲击忧虑引发市场剧烈波动

- 加密恐慌指数跌至 9,市场再度遇冷

比推专栏

更多 >>- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

观点

比推热门文章

- 美国科技类基金上周录得 60 亿美元流入,创近两月最大流入量

- Binance 杠杆交易新增 PAXG/USD1、ASTER/U 等交易对

- glassnode:比特币卖压暂时缓解,市场复苏需现货需求重燃

- 数据:2000.05 枚 BTC 转入匿名地址,价值约 1.39 亿美元

- Optimism 主网新增支持 ERC-8004

- 麻吉今晨短暂建仓 HYPE 多单后割肉,ETH 多单增持至 5000 枚

- 香港胜利证券已暂停中国大陆身份用户加密货币交易功能

- Ark Invest 周一继续增持价值 183 万美元 Bullish 股票,后者股价单日涨超 16%

- 通过非法交易平台与电诈分子开展虚拟货币买卖,中国安徽警方跨省追捕

- Phantom 将推出社交功能 Phantom Chat

比推 APP

比推 APP