值得信赖的区块链资讯!

值得信赖的区块链资讯!

降息利好已出尽,波动屠刀即将落下!

来源:Web3践行者

原标题:降息落地,市场狂欢是否正当其时?

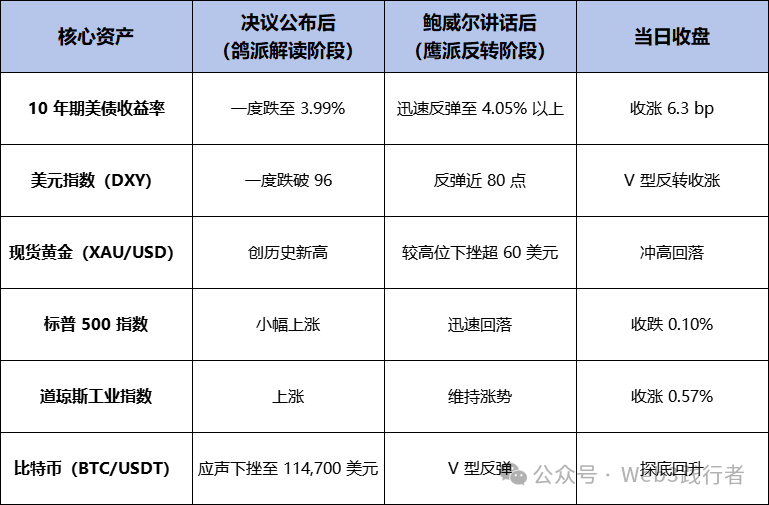

北京时间 2025 年 9 月 18 日凌晨,美联储如期宣布降息 25 个基点,市场初期反应符合经典预期:美债收益率下行、美元走弱、风险资产普涨。但一小时后,美联储主席杰罗姆・鲍威尔(Jerome Powell)召开新闻发布会,市场走势彻底逆转 —— 美元指数呈现 V 型反弹,黄金自历史高位大幅回落,美股涨跌分化,整体陷入显著困惑。

此次市场混乱的核心并非 25 个基点的降息本身。据 CME FedWatch 工具数据,市场此前对本次降息的预期概率高达 96%,几乎已成定局。真正的导火索,是货币政策决策背后一场刻意营造却破绽明显的 “团结” 表象。其中,白宫 “特派员” 斯蒂芬・米兰(Stephen Miran)投出的唯一反对票,犹如一道裂痕,刺破了美联储作为传统金融体系核心机构所标榜的 “独立性” 假象,也意外为比特币这一去中心化资产赋予了新的价值背书。

一、“数据依赖” 转向:降息的必要性逻辑

在解析本次会议的特殊性之前,需先明确美联储此时启动宽松政策的核心动因 —— 就业市场已释放明确风险信号。

美国劳工部数据显示,截至 2025 年 8 月的三个月内,美国平均月度新增非农就业岗位仅约 2.9 万个,为 2010 年以来(非疫情冲击时期)的最低水平。更深层的就业指标同样承压:初次申请失业救济金人数攀升至近四年峰值,长期失业(失业周期超 26 周)人数也达到 2021 年 11 月以来的最高值。事实上,鲍威尔早在 2025 年 8 月底的杰克逊霍尔全球央行年会上便已释放信号,明确指出 “就业市场下行风险正在上升”,这标志着美联储的政策重心已从 “对抗通胀” 显著转向 “维护充分就业” 目标。

尽管市场普遍将此次降息视为美联储 “鸽派转向” 的明确动作,但三大核心悬念的存在,使本次会议的影响远超常规货币政策调整,将市场推向复杂局面。

二、三大悬念:政策路径的不确定性与政治干预

(一)悬念一:分裂的点阵图与模糊的降息路径

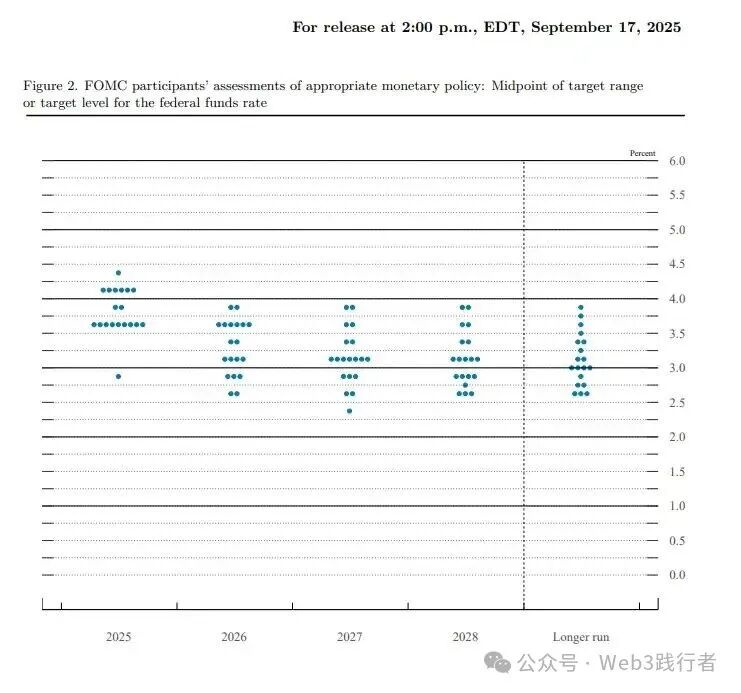

市场核心关切聚焦于 “年内剩余时间美联储将再降息几次”。由于 25 个基点的降息已被市场完全定价,反映未来利率路径的 “点阵图”(Dot Plot)成为关键指引。从表面看,点阵图中位数显示,美联储决策者预计 2025 年内还将实施两次降息,累计幅度 50 个基点,似乎给出了清晰方向。

但深入分析可见,决策层内部存在严重分歧:19 名票委中,9 人支持年内再降两次,另有 9 人认为最多再降一次,部分票委甚至主张加息;更极端的是,一份预测(市场普遍认为来自米兰)提出年内应降息 125 个基点。高盛经济学家此前曾预警,即便点阵图指向两次降息,“决策层分歧较小” 的市场预期也过于乐观。这种显著分裂的预测分布,大幅削弱了点阵图作为政策指引的有效性。

官方政策信号的模糊性与市场激进定价形成鲜明对比。芝商所(CME)利率期货数据显示,会议结束后,交易员迅速将 2025 年 10 月、12 月继续降息的概率上调至 70% 以上。这意味着未来市场将面临两种可能路径:一是美联储坚持谨慎立场,与市场激进预期产生冲突,引发新一轮市场波动;二是美联储在政治压力与市场预期双重作用下妥协,开启超预期的宽松周期。无论哪种路径,“不确定性” 都将成为未来数月市场的主基调。

(二)悬念二:鲍威尔的 “平衡术” 与政策定调困境

面对内部分歧与外部压力,鲍威尔将本次降息定义为 “风险管理式(risk management)操作”。这套表述的核心逻辑在于 “兼顾两端”:对内,通过承认就业市场疲软,为降息提供合理性支撑;对外,强调通胀风险仍存,暗示后续宽松将保持谨慎,以此回应白宫的激进施压。

但这种 “面面俱到” 的平衡策略,反而导致市场陷入 “政策解读分裂”。正如鲍威尔在发布会尾声所言,“当前已不存在无风险的政策路径”—— 降息幅度过大恐加剧通胀反弹,幅度不足又可能引发白宫不满,这一核心矛盾并未得到解决。

(三)悬念三:史无前例的政治干预与美联储独立性危机

本次会议最核心的潜在风险,是行政权力对央行独立性的直接侵蚀 —— 这一 “房间里的大象”(指显而易见却被刻意回避的问题)最终浮出水面。

特朗普的首席经济顾问斯蒂芬・米兰在本次 FOMC 会议前一日才正式就职,并即时获得投票权,市场普遍认为这是白宫为推动 “大幅降息” 而采取的针对性安排。与此同时,特朗普试图解雇美联储理事丽莎・库克(Lisa Cook)的风波虽被法院暂时叫停,但相关诉讼仍在推进中。这些事件并非偶然,而是行政权力直接干预央行决策的明确信号,而米兰在本次会议中投出的唯一反对票,正是这种干预的最终体现。

当华尔街仍在纠结于点阵图分歧与矛盾的经济预测(一边降息、一边上调未来通胀预期)时,加密货币市场却从中解读出更深刻的宏观叙事:2009 年 1 月 3 日,中本聪在比特币创世区块中留下 “The Times 03/Jan/2009 Chancellor on brink of second bailout for banks” 的铭文,其核心批判的正是中心化金融体系在危机中的脆弱性与规则弹性。

十六年后的今天,米兰的介入将这种对体系的拷问从经济层面推向政治层面 —— 当全球最重要央行的货币政策不再完全基于经济数据,而是受短期政治议程直接影响时,法定货币的长期信用基础已被削弱。相比之下,比特币 “代码即法律”“规则先于权力” 的特性,其 2100 万枚的固定总量上限、可预测的发行节奏,以及不受单一实体操控的去中心化属性,在当前宏观乱局中形成了独特的 “确定性绿洲”。

三、短期风险:“靴子落地” 后的市场博弈

尽管宏观逻辑为比特币的长期价值提供了支撑,但判断 “是否应开启市场狂欢”,需明确区分长期叙事与短期交易逻辑。本次降息落地后市场的 V 型反转,恰恰凸显了短期风险的现实性。

首先,本次降息属于 “过度预期兑现”—— 当某一事件的发生概率被市场定价至 96% 时,事件本身已难以构成新增利好,反而成为投机资金 “获利了结” 的窗口,符合 “买在谣言起,卖在新闻出”(Buy the rumor, sell the news)的经典市场规律。其次,鲍威尔 “风险管理式” 表述的模糊性,以及点阵图的严重分歧,未能向市场传递 “开启新一轮宽松周期” 的明确信号,导致此前抢跑的投机性多头情绪受挫。

比特币的价格走势更直观地体现了市场的纠结:2025 年 9 月 18 日凌晨 2 点决议公布时,市场初期反应偏向失望,比特币价格快速下探至 114,700 美元附近,呈现典型的 “卖在新闻出” 行情;但与黄金、主流美股的持续回落不同,随着鲍威尔讲话推进,市场从中解读出更偏向鸽派的信号,比特币随即开启 V 型反弹,突破 117,000 美元,展现出与传统风险资产的差异化走势。

这一现象表明,短期内比特币仍被市场归类为 “高贝塔风险资产”,其价格波动与宏观流动性预期高度相关。因此,未来短期内市场波动可能进一步加剧,任何与主流预期相悖的就业数据或通胀数据,都可能引发包括加密货币在内的风险资产剧烈回调。

四、结语:超越点阵图的核心看点

综合来看,“降息落地是否意味着市场狂欢的开始”,需从短期交易与长期价值两个维度分别作答:

从短期交易视角出发,答案是否定的。当前美联储政策路径充满不确定性,且首次降息的利好已完全兑现,保持谨慎、警惕波动是更理性的选择。

从长期价值投资与宏观叙事视角出发,本次事件仅是序幕。每一次行政权力对央行独立性的干预,每一次货币政策决策的矛盾与挣扎,都是对去中心化金融体系的现实背书,也在为加密资产的长期价值主张积累支撑。相比预测分歧混乱的点阵图,更值得关注的是美联储内部正在上演的 “权力博弈”—— 其最终结局不仅将决定美元的信用走向,更将在很大程度上定义加密资产在下一轮宏观周期中的核心角色。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 币安否认就“资不抵债”指控发出法律威胁:相关律师函系伪造

- 数据:Hyperliquid 平台鲸鱼当前持仓 33.61 亿美元,多空持仓比为 0.91

- Cookie DAO 将转型成为预测市场平台

- HYPE 最大多头巨鲸押注 BTC、ETH 相对 HYPE 疲软,账户浮盈扩大至 1530 万美元

- 何一:社区发起“提币运动”对交易所而言是有效的压力测试

- 某新建地址 4 小时前从 Binance 提币 1.53 万枚 ZEC

- Tether 发布 Q4 报告:USDT 数据在 2025 年 Q4 创下多项新高

- 数据:BTC 全网合约持仓量 24h 减少 5.39%

- 前 20 大 DAT 公司市值累计缩水 170 亿美元,Bitmine 占比超 40%

- Uniswap 创始人 Hayden Adams:以太坊若想更独立需采取工程驱动方法

- 香港证监会:正考虑允许“持牌虚拟资产交易平台”为散户提供代币化证券二级交易

- 某巨鲸清仓 9.65 万枚 ETH 和 33.4 万枚 SOL,割肉认亏 1.41 亿美元

- Polymarket 上“马斯克在 2027 年前成为亿万富翁”事件概率升至 69%

- Bitwise CIO:加密寒冬自 2025 年 1 月就已开始,但被 ETF 及 DAT 资金流入数据掩盖,现在即将结束

- 波段巨鲸过去 8 小时买入 2500 枚 cbBTC,价值 1.82 亿美元

- a16z 发文称:区块链是 AI 时代互联网信任的关键基础设施

- 数据:以太坊市场下跌,鲸鱼 25 倍杠杆空头浮盈 1705 万美元

- 特朗普放话沃什若提加息早就出局,贝森特称总统可以干预美联储

- 美国财政部长 Bessent 称不会“救助”比特币,政府没收的 5 亿美元比特币已增值至 150 亿美元

- 美股收盘加密概念股普跌,ALTS 跌超 18.1%

- 美 SEC 起诉三家机构,指控操纵加密资产市场

- Galaxy Digital:客户出售约 90 亿美元比特币并非因“量子计算风险”

- 1confirmation 创始人:Polymarket 网站月度访问量持续攀升,Robinhood 与 Coinbase 访问量呈下降趋势

- 美 SEC 对 ZM Quant、Gotbit 和 CLS Global 三家加密做市商提起市场操纵指控

- 比特币开发者呼吁 Blockstream CEO Adam Back 因爱泼斯坦文件辞职

- Vitalik Buterin 过去 3 天或为“捐赠计划”售出 2779 枚 ETH,价值 622 万美元

- Vitalik 过去 3 日累计卖出 2,779 枚 ETH

- 中信证券:当前美国金融市场环境不具备缩表条件

- Metaplanet CEO:比特币在奖励信念之前考验耐心

- Trend Research 清算价下移至约 1640 美元,近四日止损减仓 18.85 万枚 ETH

- Multicoin 联创 Kyle Samani 宣布退出以探索科技领域新方向,仍担任最大 SOL 财库公司董事长

- 数据:若 ETH 突破 2,268 美元,主流 CEX 累计空单清算强度将达 8.01 亿美元

- Benchmark 看好 Galaxy Digital,预计股价有 170% 上涨空间

- 特朗普:美联储应遵循他的指引,利率将很快下调

- MultiversX 集成 OpenAI 和 Stripe 协议,推动 AI 驱动的链上交易

- Polymarket 累计名义成交量突破 500 亿美元

- IG Group 完成收购 Independent Reserve,推进加密业务在亚太及中东扩张

- 美国劳工部:非农将于 2 月 11 日发布,CPI 数据改至 2 月 13 日公布

- CoinDCX CEO:印度投资者逢低买入比特币,投资更趋理性

- 某新地址向 HyperLiquid 存入 400 万 U,以 3 倍做空 SOL

- 加密恐慌指数跌至 12,极度恐慌情绪加深

- 数据:351.55 枚 BTC 从匿名地址转出,经中转后流入 Bybit

- Zhu Su:新一轮周期或出现类比轮动,ETH、SOL、HYPE、LIT 角色分化

- 易理华旗下 Trend Research 已累计向 Binance 转移 18.85 万枚 ETH 用于出售并偿还贷款

- 美参议院民主党闭门会议释放积极信号,加密立法推进仍存希望

- 美国总统特朗普将于北京时间周五 8 点发表声明

- 数据:ETH 当前全网 8 小时平均资金费率为 0.0049%

- 纳指周三收跌 1.5%,加密概念股普跌,以太坊财库股遭遇重挫

- Coinbase 路线图新增 Rainbow(RNBW)与 RaveDAO(RAVE)

- 库克:商品通胀有望迅速消散,重回通胀回落轨道

比推专栏

更多 >>- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

- You Should work HARDER in 2026|0120 Asian

- 硅谷最聪明那群人的「终极推演」:2026,我们应该「All-In」什么?

- Notice us dollar index|0116 in us

- 我们用大模型,给 2026 年的代币化/Web3「算了一卦」

观点

比推热门文章

- 某巨鲸清仓 9.65 万枚 ETH 和 33.4 万枚 SOL,割肉认亏 1.41 亿美元

- Polymarket 上“马斯克在 2027 年前成为亿万富翁”事件概率升至 69%

- Bitwise CIO:加密寒冬自 2025 年 1 月就已开始,但被 ETF 及 DAT 资金流入数据掩盖,现在即将结束

- 波段巨鲸过去 8 小时买入 2500 枚 cbBTC,价值 1.82 亿美元

- a16z 发文称:区块链是 AI 时代互联网信任的关键基础设施

- 数据:以太坊市场下跌,鲸鱼 25 倍杠杆空头浮盈 1705 万美元

- 特朗普放话沃什若提加息早就出局,贝森特称总统可以干预美联储

- 美国财政部长 Bessent 称不会“救助”比特币,政府没收的 5 亿美元比特币已增值至 150 亿美元

- 美股收盘加密概念股普跌,ALTS 跌超 18.1%

- 美 SEC 起诉三家机构,指控操纵加密资产市场

比推 APP

比推 APP