值得信赖的区块链资讯!

值得信赖的区块链资讯!

掌控牛熊:比特币周期与估值体系的终极指南

来源:Web3践行者

加密资产市场的周期性波动本质上与比特币的价格周期存在强耦合关系。作为加密生态的 “定海神针”,比特币以约四年为一个完整周期的价格律动,不仅主导自身估值逻辑的动态演变,更通过流动性传导、市场情绪锚定等机制,深刻影响山寨币、去中心化金融(DeFi)项目及其他加密资产的定价逻辑与市场表现。

深入解构比特币周期的底层驱动因素与阶段特征,精准运用多维度估值工具,是把握市场牛熊转换节点、优化资产配置策略的核心前提。

一、比特币周期的核心逻辑与阶段特征

比特币四年周期的形成并非偶然,而是其内生机制、市场流动性与社会共识三者共振的必然结果,这一周期规律在过往三轮完整牛熊中已得到充分验证。

(一)周期驱动的三大核心要素

1.减半机制:供应端的 “稀缺性引擎”

比特币的减半机制(每产出 210,000 个区块,约 4 年)是周期的 “原生驱动力”。该机制通过系统性削减区块奖励(从初始每区块 50 BTC 降至 2024 年减半后的 3.125 BTC),进入 “供应压缩阶段”。从经济学视角看,减半直接降低比特币的年通胀率,强化 “通缩预期”,进而催生 “稀缺性溢价”—— 这一过程不仅减轻矿工的短期抛压,更重构市场供需平衡,推动价格上涨共识的形成与扩散。历史数据显示,每轮减半后 12-18 个月,比特币往往进入价格主升浪,本质是市场对 “稀缺性红利” 的提前定价。

2.流动性传导:市场的 “资金锚点效应”

作为加密市场市值占比超 50%(2024 年数据)的核心资产,比特币是全球加密流动性的 “首要承接者”,其价格波动通过多重渠道向全市场传导:

-

交易所层面:比特币的杠杆交易(期货、永续合约)仓位变动,直接影响市场整体杠杆率,进而引发山寨币的联动波动;

-

链上层面:比特币作为主流抵押资产,其价格下跌可能触发 DeFi 协议的清算连锁反应,加剧市场恐慌情绪;

-

机构层面:比特币是机构资金进入加密市场的 “敲门砖”,其资金流入流出直接决定市场整体风险偏好与资金成本,形成 “比特币涨则全市场普涨,比特币跌则全市场承压” 的传导逻辑。

3.社会共识与心理预期:情绪的 “钟摆效应”

比特币周期本质上也是市场情绪的 “信仰周期”,每轮周期均遵循 “萌芽 – 狂热 – 泡沫 – 衰退” 的四阶段情绪演进路径,且心理曲线与价格曲线高度拟合:

-

牛市阶段:FOMO(错失恐惧)效应形成 “情绪 – 价格 – 传播” 的正反馈循环 —— 价格上涨吸引媒体关注,引发场外资金入场,进一步推高价格,最终构建大众级投资共识;

-

熊市阶段:流动性退潮时,资金呈现 “抱团比特币” 的特征 —— 相较于山寨币的高波动性,比特币的 “避险属性” 凸显,其价格跌幅通常显著低于山寨币(过往熊市中山寨币平均跌幅超 80%,比特币跌幅约 60%),这一现象反过来强化比特币的 “价值存储” 共识,为下一轮周期奠定信仰基础。

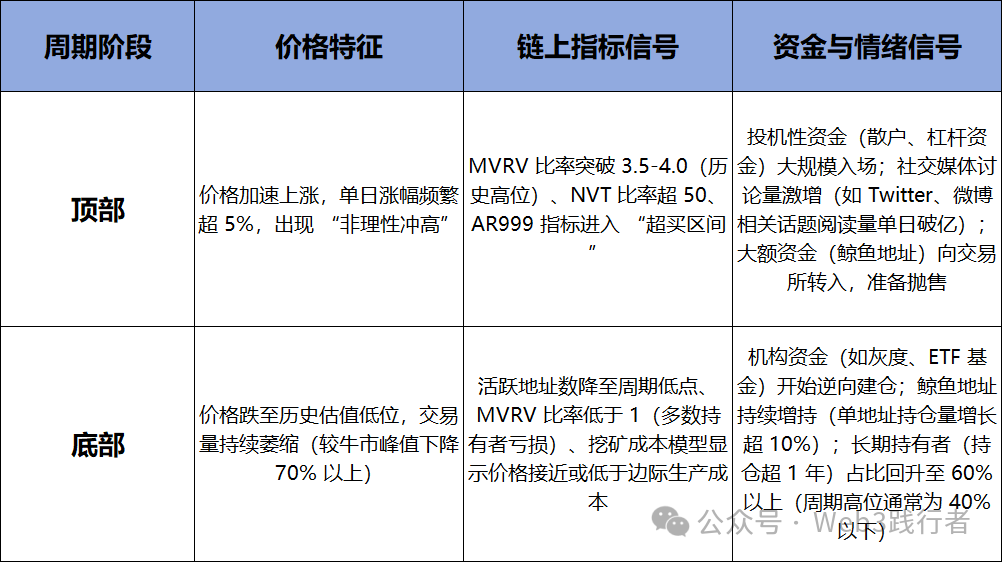

(二)周期顶底的关键识别信号

准确判断周期顶部与底部,需结合价格走势、链上数据、资金行为与市场情绪等多维度指标,形成 “共振验证”。

从市场规律看,顶部往往伴随 “供需失衡”—— 矿工持续产出但市场需求无法同步增长,最终引发价格 “断崖式回调”;而底部则是 “悲观情绪的极致释放”,此时估值指标回归理性,资金面与情绪面的 “双重底部” 叠加,为周期反转提供条件。

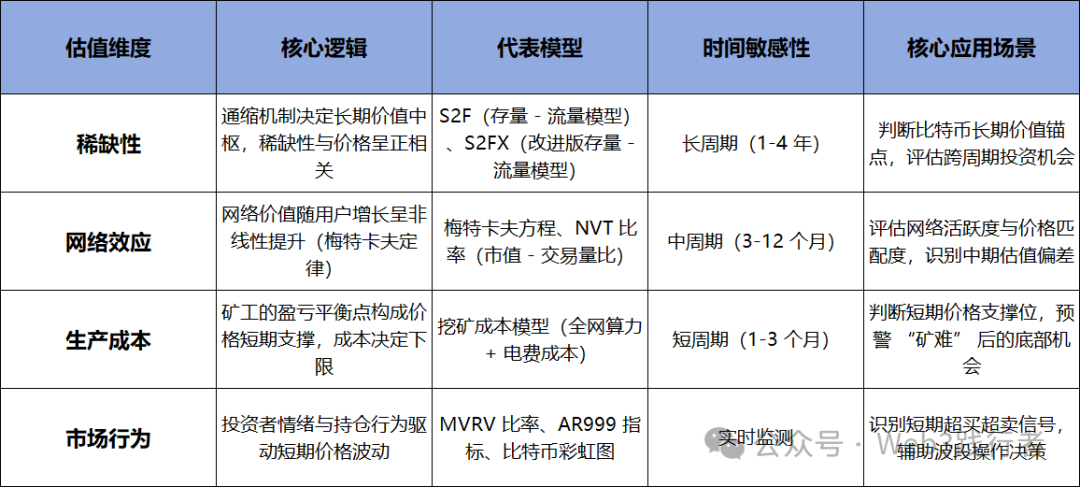

二、比特币多维估值体系与实践应用

比特币作为非主权、非盈利性的去中心化资产,其估值无法套用传统股票的 PE、PB 等指标,需构建 “稀缺性 – 网络效应 – 生产成本 – 市场行为” 四维分析框架,通过多指标交叉验证,提升估值的准确性与可靠性。

表:比特币四大维度估值框架概览

(一)稀缺性维度:S2F(存量 – 流量)模型

S2F 模型由分析师 PlanB 于 2019 年提出,核心是通过衡量资产 “存量与流量的比率”,量化比特币的稀缺性,并与黄金、白银等传统 “价值存储资产” 进行跨品类对比,是判断比特币长期价值的核心工具。

1. 模型核心概念与公式

-

存量(Stock):当前市场上已挖出的比特币总量(截至 2024 年约 1940 万枚,总量上限 2100 万枚);

-

流量(Flow):特定年份通过挖矿新产出的比特币数量(2024 年减半后约 47.25 万枚 / 年);

-

S2F 比率:存量与流量的比值,公式为:

S2F = 当前总供应量 / 年均新增产量

该比率越高,表明资产的稀缺性越强 —— 例如黄金的 S2F 约为 62(存量约 19 万吨,年新增约 3100 吨),而 2024 年比特币减半后的 S2F 约为 41,预计 2028 年减半后将升至 82,稀缺性将超越黄金。

2. 模型应用与背离分析

-

趋势判断:历史图表显示,比特币价格长期沿 S2F 比率曲线波动,且价格通常提前反映 S2F 的提升(如 2023 年市场已开始提前定价 2024 年减半后的稀缺性)。为平滑减半带来的短期波动,模型通常采用 365 天移动平均计算 S2F,形成更具参考性的趋势曲线;

-

背离预警:模型下方的 “背离图” 是关键风险信号 —— 当价格线持续位于 S2F 比率线上方(背离线由绿转红),表明价格已脱离稀缺性支撑,进入 “泡沫区间”(如 2021 年 11 月,价格达 6.9 万美元,S2F 背离度超 50%,随后开启熊市)。

3. 局限性

S2F 模型本质是 “供应端单因子模型”,未考虑需求端变量 —— 宏观经济环境(如美联储加息 / 降息)、监管政策(如加密资产合规化进程)、技术创新(如 Layer2 扩容进展)等需求侧因素,可能导致模型预测偏差(如 2021-2022 年周期,模型预测价格达 10 万美元,实际仅触及 6.9 万美元)。因此,需结合其他指标综合判断。

(二)市场行为维度:情绪与估值的实时监测

市场行为维度的指标聚焦于 “投资者情绪” 与 “价格偏离度”,通过量化市场参与者的持仓成本、情绪热度,识别短期超买超卖信号。

1. MVRV 比率:持仓成本与价格的偏离度指标

MVRV(Market Value to Realized Value)比率,即 “市场价值与实现价值的比值”,核心是通过对比当前价格与全市场平均持仓成本,判断比特币是否被高估或低估。

核心公式与概念:

MVRV = 市场价值(MV) / 实现价值(RV)

-

市场价值(MV):当前价格 × 流通供应量,反映市场对 Bitcoin 的即时定价;

-

实现价值(RV):基于区块链数据,以每枚 Bitcoin 上次移动时的价格为基准计算的总价值,反映全市场的 “平均成本基础”(例如,某枚 Bitcoin 上次交易价格为 1 万美元,即使当前价格为 5 万美元,其在 RV 中的贡献仍为 1 万美元)。

信号解读:

-

MVRV > 1:当前价格高于全市场平均成本,多数持有者盈利。当比率突破 3.5-4.0(历史顶部阈值),表明市场过热,价格回调风险激增(如 2021 年 11 月 MVRV 达 3.6,随后价格下跌 75%);

-

MVRV < 1:当前价格低于全市场平均成本,多数持有者亏损。当比率跌至 0.8 以下(历史底部阈值),表明市场被低估,底部信号显现(如 2022 年 11 月 MVRV 达 0.78,随后开启新一轮上涨)。

局限性:在极端情绪周期中(如 2021 年牛市后期),MVRV 可能维持高位超 3 个月,出现 “指标失真”;但长期来看,其对牛熊转换节点的判断准确率仍超 80%,是长线投资的核心参考指标。

2. 比特币彩虹图:长期趋势的 “情绪地图”

彩虹图是基于比特币对数增长曲线构建的长期估值工具,通过叠加彩色区间,将价格波动与市场情绪对应,直观呈现周期位置。

核心逻辑:比特币作为新兴资产,短期价格波动剧烈,但长期呈 “对数增长” 趋势(因 adoption 率提升与稀缺性叠加)。彩虹图通过将对数增长曲线划分为不同颜色区间,对应不同市场情绪:

-

蓝色 / 紫色区间(超卖):价格低于长期趋势线,市场情绪低迷,是长线布局的 “黄金坑”(如 2018 年 12 月、2022 年 11 月);

-

黄色 / 绿色区间(合理估值):价格贴合长期趋势线,市场情绪中性,适合定投;

-

红色 / 橙色区间(超买):价格远超长期趋势线,市场情绪狂热,是获利了结的信号(如 2017 年 12 月、2021 年 11 月)。

局限性:彩虹图基于历史价格数据拟合,无法预测黑天鹅事件(如 LUNA 崩盘、FTX 破产)对价格的冲击;且随着比特币市值扩大,其对数增长趋势可能逐渐平缓,需动态调整区间阈值。

3. AR999 指标:短期时机与定投策略的量化工具

AR999(AHR999)指标由微博用户 “ahr999” 提出,结合哈希率、链上交易量、长短期持有者持仓行为等多维度数据,聚焦于 “短期回报与估值偏差” 的量化,为定投与波段操作提供依据。

核心计算要素:

-

哈希率变化:反映矿工信心,哈希率持续下降可能意味着高成本矿工退出,抛压增加;

-

交易量 / 市值比:评估市场活跃度,比值过低表明市场流动性不足,可能放大价格波动;

-

长短期持有者持仓比:长期持有者(持仓 > 1 年)占比上升,表明市场投机性下降,底部信号增强。

信号解读:

-

AR999 < 0.45:价格处于周期低位,短期回报预期高,适合一次性加仓;

-

0.45 ≤ AR999 ≤ 1.2:价格处于合理区间,适合定投(通过分摊成本降低短期波动风险);

-

AR999 > 1.2:价格处于高位,短期回调风险大,不建议入场。

局限性:2022 年后,由于机构资金大规模入场,比特币的持仓结构发生变化,AR999 对顶底的判断精度有所下降,需结合 MVRV、NVT 等指标交叉验证。

(三)生产成本维度:挖矿成本的 “价格支撑线”

比特币的挖矿成本是其价格的 “短期安全边际”—— 矿工作为比特币的核心供应方,其盈亏平衡线直接影响市场短期供需,进而形成价格支撑。

1. 挖矿成本模型的核心指标

挖矿成本的计算需综合三大变量:

-

全网算力(Hash Rate):反映矿机投入规模,算力越高,单位比特币的挖矿成本越高;

-

挖矿难度:比特币网络每 2016 个区块调整一次难度,难度上升意味着挖矿效率下降,成本增加;

-

电费成本:占挖矿总成本的 60%-70%,不同地区差异显著(如中国四川水电丰水期电费约$0.02/kWh,美国德州火电电费约$0.15/kWh)。

2. 核心规律与市场信号

-

成本支撑效应:历史数据显示,比特币价格不会长期低于 “最先进矿机的边际成本”(如 2024 年蚂蚁 S19 XP 矿机的边际成本约 $2.5 万)。一旦价格跌破该阈值,高成本矿工会关闭矿机,减少比特币供应;同时,部分矿工选择直接购买比特币(而非挖矿),增加需求,形成价格支撑;

-

“矿难” 后的底部机会:当价格持续低于成本,引发矿工大规模退出(算力下降超 30%),矿工可能抛售比特币与矿机换取现金,导致短期价格下跌 —— 这一 “矿难” 阶段往往是周期底部(如 2022 年 6 月算力下降 35%,价格跌至 $1.7 万,随后反弹),因供应端收缩与需求端抄底资金叠加,形成长线布局机会。

3. 局限性

不同地区的电价、矿机折旧成本、运营成本差异极大,难以形成统一的 “成本标准”;且随着矿机技术迭代(如量子计算的潜在影响),成本曲线可能发生结构性变化,需动态调整模型参数。

(四)网络效应维度:用户增长与网络价值的匹配度

比特币的长期价值取决于其网络效应 —— 用户规模、交易活跃度的增长,是推动价格长期上涨的核心动力。这一维度的指标聚焦于 “网络价值与用户增长的匹配度”。

1. NVT 比率:市值与交易量的 “合理性校验”

NVT(Network Value to Transactions)比率,即 “市值与链上交易量的比值”,类比股票市场的 PE 比率,通过衡量 “单位交易量对应的市值”,判断价格是否合理。

核心公式:

NVT = 市场总市值 / 链上交易量(通常取 90 天移动平均)

信号解读:

-

NVT > 50:市值相对于交易量过高,表明价格可能被高估,市场进入泡沫阶段(如 2021 年 11 月 NVT 达 58,随后价格下跌);

-

NVT < 15:市值相对于交易量过低,表明网络活跃度高但价格低估,是潜在买入机会(如 2022 年 11 月 NVT 达 12,随后价格反弹)。

局限性:链上交易量可能包含交易所内部转账、洗钱等 “非真实交易”,导致 NVT 失真;且牛市与熊市中,用户交易习惯不同(牛市交易频繁,熊市交易冷清),NVT 的参考阈值需动态调整。

2. 梅特卡夫方程(Metcalfe's Law):网络价值的量化框架

梅特卡夫定律指出,“网络的价值与活跃用户数量的平方成正比”。在比特币估值中,该定律通过 “NVM 比率”(Network Value to Metcalfe)落地,衡量 “市值与用户规模的匹配度”。

核心应用:

-

追踪每日活跃地址数(反映用户规模),评估网络增长趋势;

-

计算 NVM 比率:NVM = 市值 / (活跃地址数)²,判断网络价值是否合理。

信号解读:

-

NVM < 0.6:网络价值低于用户增长对应的合理水平,市场被低估,适合买入;

-

0.6 ≤ NVM ≤ 2:网络价值与用户增长匹配,适合定投;

-

NVM > 2:网络价值远超用户增长,价格被高估,需警惕回调。

局限性:活跃地址数可能包含交易所热钱包地址(非真实用户),导致用户规模统计失真;且比特币的 “价值存储” 属性(而非支付属性)可能弱化用户数量与网络价值的线性关系,需结合其他指标使用。

结语

比特币的周期规律与估值体系,是加密市场中少数经过历史验证的 “确定性工具”—— 但需明确,没有任何单一指标或模型能完全精准预测市场。投资者应构建 “周期判断 + 多指标交叉验证” 的分析框架:在周期萌芽期(减半后 6 个月内),可侧重 S2F、挖矿成本模型;在周期狂热期(价格主升浪),需关注 MVRV、NVT 等泡沫预警指标;在周期底部(熊市后期),可结合 AR999、梅特卡夫方程寻找布局机会。

同时,需警惕 “指标依赖陷阱”—— 宏观经济(如美联储政策)、监管环境(如 SEC 合规进展)、技术风险(如区块链安全漏洞)等外部因素,可能打破传统周期规律。唯有将定量分析与定性判断结合,才能在高度波动的加密市场中,实现资产的长期保值与增值。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- Bitcoin Policy Institute:呼吁修改将所有 BTC 支付视为资本利得的美国税收规则

- 某巨鲸出售 13739 枚 ETH,价值 2896 万美元

- 观点:油价冲击下比特币短期难成避险资产,若油价维持高位或跌至 5 万–5.8 万美元

- RootData 发布加密交易所透明度榜单(股票类),Binance Alpha、Gate、Bybit 领先

- 经济学家预测美联储年内将降息两次,沃什人选引发担忧

- FT:海湾产油国已损失约 151 亿美元能源收入,霍尔木兹海峡近乎停运

- 特朗普:未来一周将对伊朗予以迎头痛击

- 主流 Perp DEX 一览:各平台交易量变化较小,Hyperliquid 持仓量维持高位

- 分析:比特币在宏观压力环境下继续走强,波动性下降或为进一步上涨提供条件

- Strategy CEO 出售 2034 股 MSTR,约合 27.9 万美元

- 美、布两油短线下挫,WTI 原油现报 93.45 美元/桶

- Strategy CEO 出售 2034 股公司股票进行套现

- 伊朗驻联合国大使:不会关闭霍尔木兹海峡

- 中国国家网络安全通报中心发布 OpenClaw 安全风险预警

- Titan Builder 过去 24 小时收入为 3450 万美元,超过 Tether 排名第一

- 分析师:市场预期伊朗战争引发的油价上涨可能促使部分央行加息

- 数据:若 ETH 跌破 2,019 美元,主流 CEX 累计多单清算强度将达 12.6 亿美元

- 彭博社:Tether 正寻求将估值提升至 5000 亿美元,成为全球估值最高的私营公司之一

- 今日买入 220 万枚 TRUMP 的鲸鱼曾在 MELANIA 上巨亏 1461 万美元

- 巨鲸于美伊战争正式爆发当日做空 BTC,650 万规模空仓已亏达 180%

- 美股盘前加密概念股涨跌不一,Circle 上涨 1.24%

- CoinGlass:比特币杠杆正重新积累,未平仓合约量回升至 8.8 万枚

- 分析:比特币在 6.2 万至 7.2 万美元形成筹码积累区,有望形成新突破动能

- 美股盘前三大指数普跌,Meta (META) 跌 1.66%

- 美国 PCE 公布前巨鲸提前布空,以 1350 万美元押注通胀超预期打压纳指

- 分析:比特币在美元、油价与美债收益率走强背景下仍守住 7.1 万美元

- 分析师:自美伊冲突爆发以来,比特币是表现最佳的宏观资产之一

- 数据:GTC 24 小时跌超 20%,TRUMP 涨超 32%

- 特朗普在 G7 通话中称伊朗“即将投降”

- Pacifica 总交易量突破 1360 亿美元,已完成 1000 万周常态化积分发放

- TOKEN2049 迪拜峰会宣布将延期至 2027 年 4 月 21 日至 22 日举行

- Polymarket 首个上海天气预测事件:最高气温 13℃概率逼近 100%,日内涨 55%

- 币安将为 ATA、A2Z、FIO、GTC、NTRN、PHB、QI 和 RDNT 添加观察标签

- Binance 将为 ATA、GTC 等代币添加观察标签

- 某鲸鱼 7 小时前买入 86259 枚 HYPE,价值 327 万美元

- 麻吉开始止盈部分 ETH 多单,目前浮盈 41.6 万美元

- 若比特币突破 7.3 万美元,主流 CEX 累计空单清算强度将达 6.62 亿

- 分析:比特币或重新冲击 10 万美元,宏观指标再现看涨信号

- Polymarket“俄乌 3 月底前是否停火”交易量持续放大,YES 概率下跌至 2%

- 链上白银日内跌超 5.6%,白银最大空头千万规模空单浮盈扩大至 190 万美元

- 奥斯卡最佳男主角赔率逆转:Michael B.Jordan 升至 58%,甜茶 Timothée Chalamet 降至 32%

- 分析:中东冲突推升通胀预期,市场担忧美联储或难以降息

- 聚焦今晚 20:30 美国核心 PCE 物价指数年率发布

- Binance 将停止支持部分网络指定代币的充值、提现业务

- 数据:Circle 过去一周已增发 20 亿枚 USDC

- 离岸人民币兑美元跌破 6.9 关口

- 分析:比特币卖压降至周期低位,链上模型显示市场进入积累阶段

- 花旗:下周超级央行周或加剧债券市场波动

- 分析师:市场对美联储降息路径的担忧日益加剧,金价势将录得周线下跌

- 分析:国际油价维持高位,霍尔木兹海峡封锁仍是主要担忧

比推专栏

更多 >>- 懂王:那就大家一起難受吧|0313亞盤後

- 当黄金被「困」在迪拜,是时候旗帜鲜明「唱多」香港了

- 東大、波斯、阿拉伯【第七次/進展/能源變量】|0310東3.5

- 从 HSK 到 USDGO:香港两大持牌机构,开始「脱钩」

- There is no new boss YET

- New situation and new games|0305 Asian

- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

观点

比推热门文章

- 某巨鲸出售 13739 枚 ETH,价值 2896 万美元

- 观点:油价冲击下比特币短期难成避险资产,若油价维持高位或跌至 5 万–5.8 万美元

- RootData 发布加密交易所透明度榜单(股票类),Binance Alpha、Gate、Bybit 领先

- 经济学家预测美联储年内将降息两次,沃什人选引发担忧

- FT:海湾产油国已损失约 151 亿美元能源收入,霍尔木兹海峡近乎停运

- 从OpenSea到OpenRouter:一个连续创业者的“聚合”生意经

- 一个00后的亏钱日记:当暴富幻想撞上市场铁律

- 特朗普:未来一周将对伊朗予以迎头痛击

- 主流 Perp DEX 一览:各平台交易量变化较小,Hyperliquid 持仓量维持高位

- 分析:比特币在宏观压力环境下继续走强,波动性下降或为进一步上涨提供条件

比推 APP

比推 APP