值得信赖的区块链资讯!

值得信赖的区块链资讯!

2025 Q2 Web3融资盘点:沉默扩张,基础设施唱主角

作者:Robert Osborne,Outlier,Ventures

编译:AididiaoJP,Foresight News

原文标题:2025年二季度Web3融资趋势报告:静默执行之年,基础设施仍是重点

摘要

-

Web3 风险投资激增至 96 亿美元,创下有记录以来季度第二高,尽管披露的交易数量降至仅 306 轮。

-

资本集中度加剧。更少的公司筹集更多的资金,所有阶段的融资轮中位数规模均有所上升。A 轮融资达到 1760 万美元,这是两年多来的最高水平。

-

种子轮金额上升。种子轮融资中位数跃升至 660 万美元,扭转了第一季度的下降趋势,表明资本对早期阶段的信心增强。

-

私募代币销售保持稳定,仅 15 笔交易就筹集了 4.1 亿美元。公开代币销售下降 83%,仅 35 次活动筹集了 1.34 亿美元。

-

基础设施继续占据主导地位,加密货币、挖矿与验证以及计算网络在资本和投资者兴趣方面均处于领先地位。

-

消费者类别显现出一丝生机,尤其是在金融服务和市场领域,但融资规模和交易份额仍然相对较小。

-

本季度的融资趋势显示出这不再是一场广撒网的博弈,而是非常彻底的信念投资。

市场概述:资本集中

乍一看,数字似乎相互矛盾:Web3 风险投资总额激增,但交易数量却急剧下降。但在我们自 2024 年以来追踪更广泛的调整背景下,其逻辑变得清晰:投资者正在从广泛覆盖转向更深入、更具战略性的押注,2025 年第二季度巩固了这一转变。

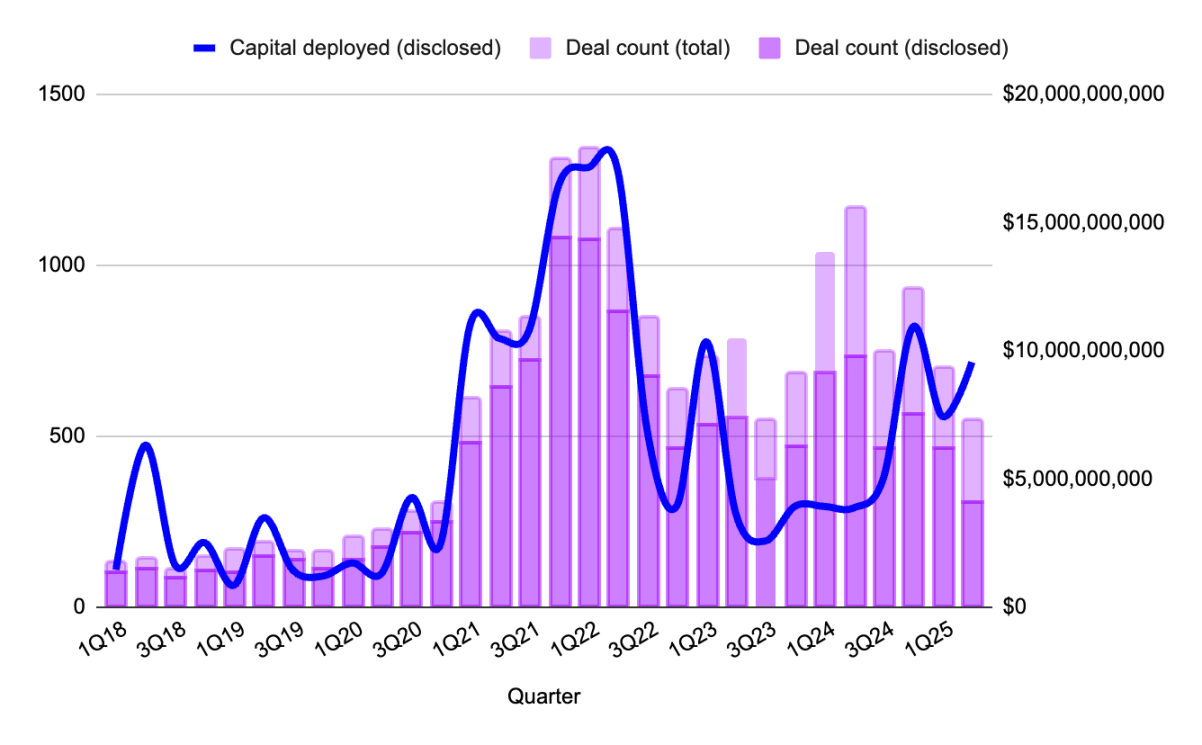

图 1:按季度统计的 Web3 交易数量和融资额,来源:Outlier Ventures, Messari

本季度仅记录了 306 笔披露的交易(公布了融资细节的交易):这是自 2023 年中期以来的最低水平。但融资额飙升至近 100 亿美元,比上一季度高出近 30%,但并没有任何超大规模的异常值。我们没有看到扭曲数据的单一超大额交易,而是看到了密集的 5000 万至 2.5 亿美元融资轮次,集中在战略性领域,如 Rollup 基础设施、验证者流动性等。本季度融资明显特征是更少的押注,更大的轮次,更高的门槛。

其结果是市场感觉规模更小,但也更加严肃。在超大规模基金之后的环境中,投资者不是在追逐每一份融资演讲稿,他们是在综合考量叙事、协议依赖性和分发优势。你不再因为有前途而获得资金,而是因为不可或缺而获得资金。

Web3 初创公司融资的交易阶段:A 轮回归

在被忽视了一年之后,A 轮融资重新成为焦点。

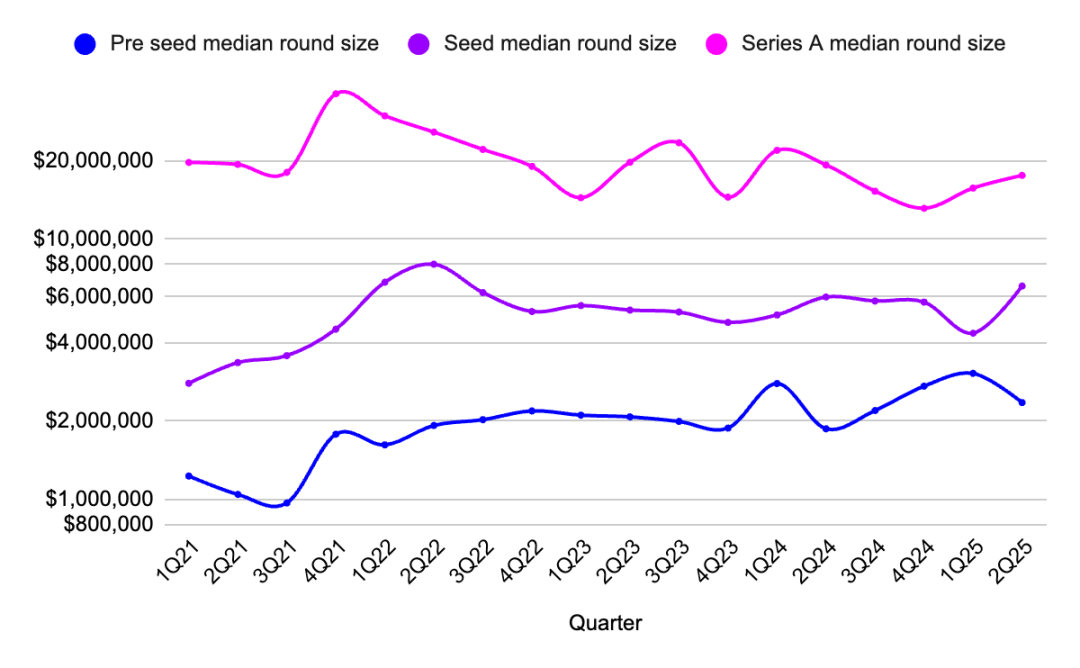

A 轮融资中位数攀升至 1760 万美元,为 2022 年初以来的最高水平,27 笔交易共筹集了 4.2 亿美元。这些不再是伪装成 A 轮的「准 B 轮」融资;它们是对那些拥有强大产品市场匹配度(PMF)的公司精确、审慎的资金分配,这些公司通常收入不断增长,且代币机制完善。

图 2:种子前、种子轮和 A 轮阶段融资中位数规模的季度变化,来源:Outlier Ventures, Messari

种子轮也出现反弹,种子轮融资中位数规模升至 660 万美元,而总交易数量小幅上升。这表明投资者对早期阶段风险兴的趣有所回归,至少在热门领域,如 AI 原生基础设施或验证者工具领域。与此同时,种子前轮保持稳定,中位数为 235 万美元,这证实了我们过去一年所看到的情况:早期项目仍然存在。

2024 年资本集中在两端,一端是种子前期的乐观情绪,另一端是 B 轮及以后的成熟期。A 轮曾是信念消亡之地,但风险市场不会永远停滞。基础设施需要时间建设,扩大规模也需要时间,这个时刻现在到来了。

基础设施投资主导 Web3 资本流动

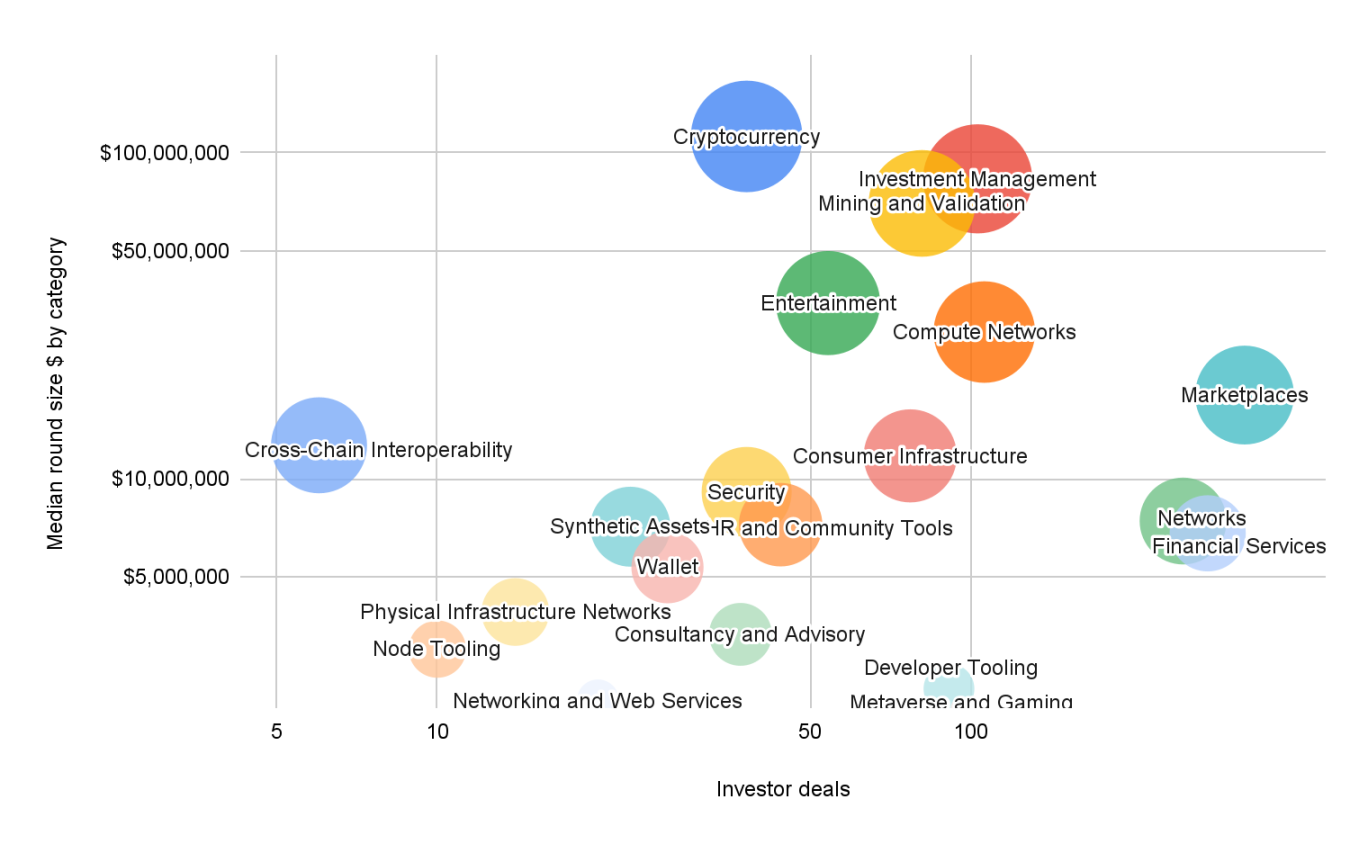

本季度按资本加权的 Web3 类别地图像是一份后消费者转型的蓝图。

图 3:2025 年第一季度各类别融资阶段和融资轮次平均规模。来源:Outlier Ventures, Messari

注:「投资者交易」指的是给定类别中投资者参与的总次数,而非独立投资者数量。如果一个投资者参与了三次融资,则计为三笔投资者交易。

最大的融资规模发生在基础设施(中位数 1.12 亿美元)、挖矿与验证(中位数 8300 万美元)和计算网络(中位数 7000 万美元)领域。这些不是投机性代币,而是支撑验证者网络、模块化区块空间和 AI 对齐共识系统的基础设施,这类基础层定义了长期的区块链投资策略。投资者的逻辑很明确:支持底层设施,然后快速发展应用层。

其他突出的基础设施领域包括消费者基础设施(中位数 1170 万美元)和资管(中位数 8300 万美元)。这些类别位于基础设施和用户体验(UX)的交汇点,是具有技术深度和长期可组合性的高功能性产品。

另一方面,开发者工具再次吸引了资本强烈的兴趣(91 笔投资者交易),但融资金额较小。对于这个长尾、低资本支出的行业来说,这是一个熟悉的叙事。但它仍然是早期团队和愿意参与赠款和代币期权游戏的游乐场。

金融服务、娱乐和市场都实现了健康的交易数量和适中的融资中位数规模(600 万至 1800 万美元范围),表明投资者保持稳定且谨慎的关注。但其交易量远未达到 2021-2022 年的水平。投资者并未失去对消费者应用的兴趣,只是在等待新产品的出现。

2025 年第二季度代币融资:私募与公募

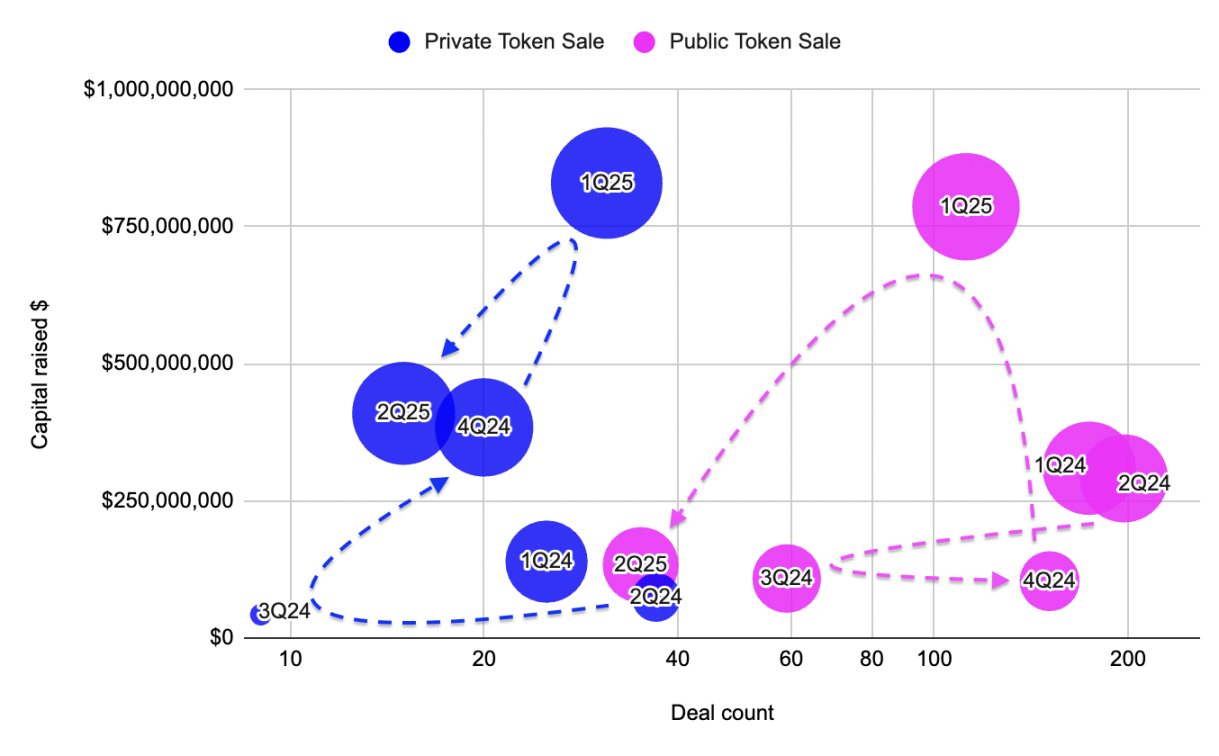

继一季度的火爆之后,第二季度代币融资进入了一个较为平静的阶段,但这种转变更像是一次重新分配,而非撤退。

图 4:2022 年至 2024 年私募和公募代币销售在融资额和交易数量上的比较,来源:Outlier Ventures, Messari

私募代币销售仅通过 15 笔交易就筹集了 4.1 亿美元,中位数融资规模为 2930 万美元,为 2021 年以来的最高水平。这种高价值私募分配的增长突显了当前 Web3 的融资环境:一致性和战略合作伙伴关系比炒作更重要。这些不是炒作驱动的迷因币或伪装成协议的实用代币,而是验证者联盟、L2 国库和模块化 Rollup 生态系统正在悄悄地巩固流动性。

相比之下,公募代币销售却崩溃了。仅完成 35 次融资,而一季度有 112 次,总额仅为 1.34 亿美元,融资中位数规模减半。即使是受散户欢迎的发行也难以吸引注意力,大部分交易量集中在少数几个高知名度的项目中。除此之外,市场情绪感觉更像是观望而非看跌,是一种等待和观望的姿态,而非全面撤退。

私募和公募销售之间的分歧延续了自 2023 年底以来追踪的趋势。公募代币发行在市场火热时激增,但私募轮反映的是一致性,而非炒作。

总结

投资者正在寻找更清晰的叙事、更坚实的基础设施,以及懂得如何驾驭这种新融资环境的建设者。

如果 2024 年是复苏和重组之年,那么 2025 二季度感觉像是静默执行之年。

资本在流动,但只流向少数。交易流在减少,但融资规模在上升。基础设施持续获胜,但并非出于偏见,没有发生重大的意识形态转变。

对于创始人来说,道路更窄了,但并非不可行,早期交易仍在发生,A 轮融资也回归了。只要与战略性、可扩展且依赖协议的目标保持一致,私募代币再次在谈判桌上拥有了真正的席位。

简而言之:我们已经离开了全市场的炒作周期。这是一场缓慢、加压的攀登,目标是那些重要的基础设施和持久的应用。

结论很简单:这个市场不需要更多的炒作周期,它需要必然性。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- 分析师:比特币下行动能放缓,但仍处熊市结构

- 数据:60 枚 BTC 从匿名地址转入 Cumberland,价值约 340 万美元

- 经济学家:中东冲突时间和范围及伊朗政权更迭风险仍然未知

- 中韩半导体 ETF 一度跌 9.75%,领跌 ETF 市场

- 数据:Coinbase 溢价已达到自 2025 年 10 月中旬以来的最高水平

- 某地址三周做黄金波段盈利 127.5 万美元

- 韩国 KOSPI 指数日内暴跌 7%,SK 海力士和三星股价跌幅扩大至近 10%

- Solana 推出 AI 代理信任层 Agent Registry

- Base 生态代币 FAI 市值短时涨超 3000 万美元,24 小时涨幅达 122%

- 数据:BTC 跌破 68000 美元

- 比特币跌破 6.8 万美元

- 美股指期货下跌,日韩股市下跌

- 或属同一巨鲸的两地址建仓 1090 万美元 ETH,沉睡三月后同步操作

- 日经 225 指数尾盘跌幅达 3.00%,现报 56292.02 点

- 黑客冒充 VC 并劫持 QuickLens 插件,利用 ClickFix 技术窃取加密资产

- Bitget 股票合约资金费率基础利率已下调至 0

- 以军:正同时对德黑兰和贝鲁特发动袭击

- 某巨鲸紧急抛售 1 万枚 ETH,以偿还其在 Aave 上的债务

- 韩股暴跌触发熔断,避险情绪升温冲击亚太市场

- 币安将移除部分杠杆交易对公告

- 预警,Chrome 漏洞允许恶意扩展通过 Gemini 面板提升权限,请立即升级至修复版本

- 两新建地址自 BitGo 接收 1124.57 枚 BTC,价值约 7709 万美元

- 特朗普:美军弹药充足且优质,可“永远打下去且赢得漂亮”

- Ronin 联创宣布 Ronin 经济模型调整将取消被动质押奖励并转向代币加权治理

- 数据:400.5 枚 PAXG 从 Wintermute 转入 Binance,价值约 215 万美元

- 内华达州对 Kalshi 与 Polymarket 交易禁令风险上升

- 某巨鲸通过 ThorChain 将 99.5 枚 BTC 兑换成 3,347 枚 ETH

- 数据:当前加密恐慌贪婪指数为 15,处于极度恐慌状态

- 披萨指数异动再现,五角大楼周边门店订单飙升至 227%

- 数据:过去 1 小时 Binance 净流出 4,910.61 万 USDT

- 分析:霍尔木兹海峡若长期关停或引发全球经济确定性衰退

- OpenClaw 现已删除文档中重点推荐 Venice 模型相关内容

- ETH 波段巨鲸 7 小时加仓 400 枚 BTC 多单,同时持有价值 1.4 亿美元 ETH 多单

- 植田和男:日本央行将开展基于区块链的央行货币结算试验

- 迷策略推全球首只宝可梦藏卡代币化基金,布局机构级文化资产投资

- 数据:昨日以太坊现货 ETF 净流入 3865 万美元

- Matrixport 关联巨鲸 20 倍杠杆开多 400 枚 BTC

- 田纳西州比特币储备法案已提交至财政、筹款与手段委员会审议

- Matrixport 关联地址 20 倍做多 400 枚 BTC,同时持有 12 万枚 ETH 多单

- 韩国股市暴跌触发熔断机制

- 国产 AI 应用榜:豆包、DeepSeek、元宝、阿福、千问排前五

- 数据:220 枚 BTC 从匿名地址转出,经中转后转至另一匿名地址

- 美驻沙特使馆遭无人机命中,特朗普称报复很快公布,无需派地面部队

- RootData:B3 将于一周后解锁价值约 404 万美元的代币

- 美国和欧洲股指期货齐跌,标普 500 期指跌 0.6%

- Anthropic 与美国防部合同风波发酵:Altman 重申军用原则,ChatGPT 卸载量激增

- 亚马逊中东地区多个数据中心遭袭致业务中断

- 以太坊链上 RWA 规模突破 150 亿美元,代币化黄金贡献超 40 亿美元

- 慢雾发布 MistTrack Skills,为 AI Agent 引入链上 AML 风险分析能力

- Aptos 社区投票通过 APT 代币供应量提案,总供应量上限设为 21 亿枚

比推专栏

更多 >>- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

- Was it finished?|0206 Asian

- 围猎以太坊多头:「巨鲸」们暴亏 70 亿美元,正被集体围观

- Challenge,risk And chances|0130 Asian

- Meta 豪赌 AI:砸钱 1350 亿美元,2026 的扎克伯格,值得相信么?

- Variables: Terrible snowstorm|0128 Asian

- 英特尔「生死线」时刻:在 ICU 门前,陈立武如何清算遗产并开启自救?

- 從1月13號到今天,提前到5100|0126Asian

观点

比推热门文章

- 某地址三周做黄金波段盈利 127.5 万美元

- 韩国 KOSPI 指数日内暴跌 7%,SK 海力士和三星股价跌幅扩大至近 10%

- Solana 推出 AI 代理信任层 Agent Registry

- Base 生态代币 FAI 市值短时涨超 3000 万美元,24 小时涨幅达 122%

- 数据:BTC 跌破 68000 美元

- 比特币跌破 6.8 万美元

- 美股指期货下跌,日韩股市下跌

- 或属同一巨鲸的两地址建仓 1090 万美元 ETH,沉睡三月后同步操作

- 日经 225 指数尾盘跌幅达 3.00%,现报 56292.02 点

- 黑客冒充 VC 并劫持 QuickLens 插件,利用 ClickFix 技术窃取加密资产

比推 APP

比推 APP