值得信赖的区块链资讯!

值得信赖的区块链资讯!

8万枚比特币的“静默”交割:价值90亿的华尔街人脉秀

来源:动察Beating

原标题:他如何打入8万枚比特币大佬的朋友圈?

在加密江湖里,最响的并非敲锣打鼓的交易,而是能把 90 亿美元悄悄落袋的人脉。

2025 年 7 月,8 万枚沉睡了 14 年的比特币地址突然出货,这是历史上最大的名义比特币交易之一。这种规模的转移本应引发市场 30%的跌幅,但现实是——没有大幅闪崩,没有恐慌,这批比特币被市场安静吸收。

90 亿美元的筹码被市场“悄无声息”吃下。运作方既非交易所,也非对冲基金,而是一家有些名不见经传的华尔街玩家:Galaxy Digital。

在 8 月 5 日晚最新二季度财报业绩会中,有人向 CEO 提问:你是如何拿下 8 万枚 BTC 的客户?有正式招标流程吗?

CEO 轻描淡写回答道:“这个单子,关系比报价更重要。”

Galaxy Digital 背后究竟是谁?到底动用了什么样的政商资源,才能吃下这笔史诗级交易?而这张关系网,又正在为加密世界编织出怎样一套新的权力结构?

一、高层“朋友圈”:董事会里的政治资本

这笔交易的钥匙,不在台前的报价,而在幕后的人脉—— 一切都指向一位老华尔街人。

时年 56 岁的创始人Mike Novogratz,是标准的“华尔街制造”。

他在高盛做了 11 年,从东南亚期货平台做起,最后成为固定收益合伙人。彼时的 Novogratz,是那批能穿梭于宏观交易、资产组合与国家政策之间的极少数人之一。

随后他加入堡垒投资集团(Fortress Investment Group),主导宏观策略投资,是集团内最早押注新兴市场与主权债务的关键人物之一。

在那段时期,他频繁出入拉美、亚洲及东欧的政策机构、央行与市场部,与地方政府谈判债券发行和汇率政策,熟悉“灰色地带”中杠杆与主权之间的游戏逻辑。

2012 年至 2015 年间,他更是成为纽约联储投资顾问委员会的成员,直接参与政策咨询、货币机制研究和金融机构评估。这使他拥有了稀缺的“双重能力”——既懂衍生品交易,也懂监管部门的语言与节奏。

这是一个已经在政治权力、华尔街资本与信息交汇点上打过十多年交道的人。

他早在 2013 年便用自有资金重仓比特币和以太坊,总投入约 700 万美元。到了 2017 年,他在接受 CNBC 采访时公开表示:“过去两年,我因加密资产赚了超过 2.5 亿美元。”

但他并非加密行业的“原住民”,也非典型投机者。他真正的转向发生在 2015 年——那一年,他因重仓巴西利率市场出现亏损,从堡垒退场,短暂从一线投资领域隐退。也是在那段“空窗期”里,他第一次认真审视比特币,重新建立对货币、信用与金融基础设施的认识。

但 Novogratz 并没有像许多早期加密布道者一样止步于“持有比特币”。他的野心在于建立一套新的、属于链上世界的“金融制度设计”。他说:“我看到的是一个系统性的空白 —— 加密世界的流动性越来越深,但没有结构。”

在他看来,传统金融世界中的资产管理、做市商、清算、ETF

托管、PIPE 融资、审计披露、监管游说等一整套链条,几乎在加密世界中不存在对标。这是一片亟需重构的“制度荒原”。

Galaxy Digital 就诞生在这个结构裂缝里。

2018 年,Novogratz 自掏腰包注资 3.5 亿美元,通过借壳加拿大壳公司 Bradmer Pharmaceuticals 成功上市,成为第一家面向机构提供全栈服务的加密金融平台。这是一家被设计成“华尔街版本的链上投行”的公司。

然而从加拿大交易所,走向纳斯达克,Galaxy Digital 这条路一共走了 1,320 天,接近四年。期间公司经历了 SEC 的九轮反馈、无数次法律审查,并为满足合规要求投入超过 2,500 万美元。在一整个加密行业集体受阻、频频“出海”的监管寒冬中,Galaxy 咬牙坚持了下来。

它不是一个交易平台,也不是一家 VC,而是加密领域的“金融结构服务商”。Galaxy Digital 被他设计成“华尔街版本的链上高盛”。它的结构设计也处处能看到他华尔街出身的烙印:

-

服务清单对标 Goldman Sachs:涵盖资产管理、做市、OTC 交易、自营投研、风险管理、财务顾问;

-

交易结构对标 Citadel:支持暗池撮合、低延迟衍生品系统、与 ETF 流动性对接;

-

政策路径对标Brookings:设立政策研究团队、撰写报告、参与听证,进入监管沙盒;

-

合规路径则对标 Deloitte 与EY:打造支持财报入账、审计披露的“数字资产合法包装体系”。

而这一切的核心,是 Galaxy 董事会建起的“政商朋友圈”。

Galaxy Digital 的董事会成员里,有曾任美国财政部副助理部长的 Tyler Williams,2025 年被现任财长借调为数字资产特别顾问——他能把加密语言翻译成监管语言,是 Galaxy与 SEC、CFTC、FASB 等机构沟通时的重要桥梁。

还有董事会成员Doug Deason,是德州本地最有影响力的地产与能源说客之一。曾参与推动多项矿场、电价、税收相关立法,是 Galaxy 成功将比特币矿场改建为 AI 算力中心背后的关键人物。

这种“政策-资本-技术”三线汇流的结构,使得 Galaxy 具备了加密公司中极为罕见的“政策影响能力”。

在他构建的这张新型金融结构中,Galaxy 不只是做交易、做资管,更是传统公司进入链上世界的“合法通电”服务商。

比起 CZ 的极致运营能力、SBF 的激进资金打法,Mike Novogratz 是另一类创始人。他从不强调“去中心化”,而是强调“结构性安排”;他也从未用币价当唯一指标,而更关注隐私、监管、制度、财务、托管、合规路径是否真正打通。

这也解释了,为什么 Galaxy 虽然在流量上并不是最强,但在那场 8 万枚比特币悄无声息的交易中,它却成了唯一能拿下大单、完成清算、让对手方安心的玩家。

很多人以为 Galaxy Digital 的护城河是资金,但真正的优势,是它的政商语感。

二、加密财库背后的银行家

8万枚比特币只是这张关系网的一角,以华人首富CZ为代表的公司,也开始把Galaxy Digital当作通往合规的“政治护照”。

2025年年中,一条美股新型的主流叙事悄然兴起:加密币股。美股正上演一场资本“换壳术”:把BTC、ETH装进上市公司,让加密资产以财报的名义登上华尔街。

可就在2023年底之前,这还被视作资本市场的“禁区”。

美国企业其实很难“合法持币”,原因是财务体系接不住。根据当时的 FASB 会计准则,比特币等加密资产只能按“无形资产”入账——币价跌了要减值,涨了却不能算收益,导致公司财报严重失真,审计也难通过。

比如你买了1万个ETH,跌了要立刻记账亏损,但涨了就当没看见,不能算进利润。这搞得企业财报很难看,也让审计一塌糊涂。

FASB 的新规直到 2025 财年起按“公允价值”计价,币涨了算收益,才真正打开了“持币合规”的通道。

Galaxy 是最早走进去、并带着一批上市公司“合法入场”的服务商。

最早嗅到机会的,是一批ETH的远古巨鲸。他们悄然将手中的ETH打包进美股壳公司,通过左手倒右手的方式,在不惊动市场的前提下,借助美股流动性完成变相套现。SharpLink Gaming,就是这场“套现术”中的龙头。

很快,华人首富CZ也跟进了——将自家公司的平台币BNB塞进美股公司,借壳、包装、上市,把平台币变成合规资产,再进入资本估值体系。

而在这一系列操作的幕后,Galaxy Digital 已悄然浮出水面——它是整场剧本的操盘顾问。

它为这些公司量身定制“加密财库”叙事方案:从OTC建仓、资产托管,到合规披露、质押收益,每一步都绕不开它搭建的政商通道,每一步都精准踩在监管盲区与资本杠杆之间的灰色地带。

Galaxy Digital核心业务有三个方向:OTC交易+托管+战略顾问。

它既有全美顶级的加密 OTC 交易能力,能在波动中为客户完成大宗撮合与风险对冲;也提供 ETF 托管、质押、报税等合规资管服务,管理着数十亿美元规模的数字资产;更深入参与企业级客户的战略规划,从 PIPE 融资到资产分类、财务入账、披露路径,甚至以自有资金协同投资,帮助传统公司转型为“加密财库”。

以 ETH财库龙头公司,SharpLink Gaming 为例。这家公司通过 Galaxy 大宗OTC买入 ETH,并与其签署资产管理协议。将公司购入的ETH一部分托管在 Galaxy,并且在 Galaxy的指导下,从融资到披露的全流程设计。它为客户提供PIPE结构、币仓分类、托管证明等一整套“链上财务结构”,帮助企业实现既隐蔽又合规的建仓。

根据 SEC 披露,Galaxy 和 ParaFi Capital 每年收取 0.25%~1.25% 的分级管理费,最低 125 万美元。随着 SharpLink 持币规模扩大,Galaxy 将获得稳定的长期收入。

这不再是单一交易,而是一门结构清晰、收益稳定的“链上财库生意”。在加密金融的机构化路径中,Galaxy 正成为那些想合法“持币入账”的公司们,绕不开的入口。

这种模板并非套表式复制,而是一整套路径:

第一,帮你买币买得隐蔽但合规:提供 OTC 通道,配合 PIPE 投资结构、定向配售与权证计划完成。

第二,教你把加密资产“装进财报”:怎么让审计师确认这些币真的存在?

第三,替你解决美国政治通道:美股的合规路径,如何披露,一条龙解决。在传统公司转型加密财库的过程中,Galaxy 几乎参与了每一个关键动作。

CEO Novogratz 在 Q2 电话会上说:“几乎所有华尔街传统机构,都在为一个全新的金融架构做准备——资产从账户走向钱包,基金与股票开始代币化,稳定币

成了主流支付载体。”

而 Galaxy 所做的,正是让这些制度变迁,从“概念”走向“报表”。

对很多上市公司来说,选择 Galaxy Digital,不仅是选择一个加密服务商,更像是选择一个拥有“政治合法身份”的通道。

三、加密行业权力格局重新洗牌

2025 年,加密行业看似正迎来正规化的春天:ETF 批准、稳定币立法、企业持币入账,一切都在向传统金融靠拢。

但在这一轮“合规化”的洪流中,真正的赢家并不是喊了十年去中心化的原住民,而是一小撮深谙制度语言、掌握政策节奏的政商穿梭者。

从币圈进华尔街,从钱包变财报,加密资产的路径表面是合规,底层却是一次典型的制度套利——谁能在监管与资本之间搭建桥梁,谁就拥有了定价权。

在 2025 年的 Q2 财报电话会上,有分析师提问:“你们如何看待稳定币和资产代币化的发展机会?”

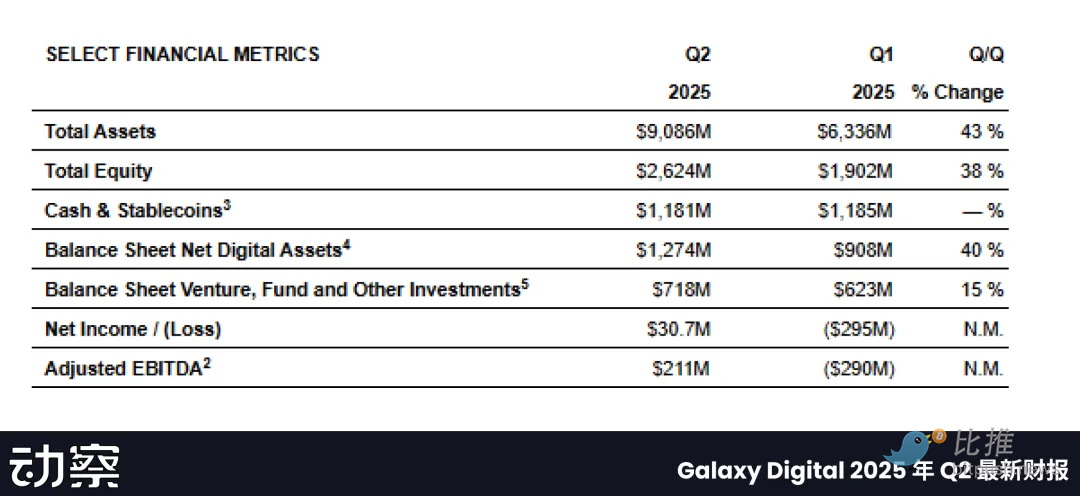

Novogratz 的回答几乎没有涉及产品,而是一句看似简单却极具制度含义的判断:“资产在迁移,账户走向钱包,合规路径将成为核心竞争力。”也正是这个季度,Galaxy Digital开始扭亏为盈。

Galaxy Digital 便是这场权力转移中的隐秘中介。它不发币、不讲叙事,却精通结构设计,把链上资产包进 PIPE 融资、ETF 托管、审计披露的每一环,用一整套合规语法让新金融合法上岸。

它卖的不是服务,而是结构;赚的不是市场的钱,而是合规制度的缝。

这才是加密行业的真实权力格局:当表层的行情价格、协议和叙事此起彼伏,底层的制度结构却早已被少数人稳稳把控。

越来越多的加密项目、传统公司,正通过它完成“政治入场”。而背后真正被喂饱的,不是开发者,也不是投资者,而是那批拥有双重语言能力、能在加密、传统金融与权力之间自由切换的人。

当合规成为稀缺资源,一个新的等级秩序也在悄然成型:时代不再奖励跑得快的人,权力重新回归规则的掌事者。

Twitter:https://twitter.com/BitpushNewsCN

比推 TG 交流群:https://t.me/BitPushCommunity

比推 TG 订阅: https://t.me/bitpush

比推快讯

更多 >>- CryptoQuant:期货空头平仓导致买方占优,比特币进入圣诞行情窗口期

- 日元稳定币发行方 JPYC 与韩国 IT 巨头 ITCEN GLOBAL 合作开展稳定币研究

- 数据:美国家庭股票占净资产比例超房地产,为过去 65 年来第三次

- 上市公司 SRx Health Solutions 收购 EMJX 并整合 OpenAI 技术增强数字资产管理系统

- 某 Rabby 用户成功提取被锁 Multichain 的 8.57 万美元资金

- Pacifica 已上线 Lighter 代币盘前合约,据盘前价格计算 FDV 约 34 亿美元

- Aave 创始人:Aave 治理投票合法且符合框架

- 机构:圣诞假期流动性稀薄或放大黄金当前涨幅

- 数据:过去 1 小时 Binance 净流入 3,039.01 万 USDT

- 数据:291.18 万枚 ASTER 从 Binance 转入 Ceffu,价值约 206 万美元

- Bitmine 相关钱包从 Kraken 接收 13,412 枚 ETH,价值 4058 万美元

- 数据:监测到 3,920.22 万 USDT 转入 Binance

- 分析:10.11 暴跌后长期持有者史诗级派发,BTC 成本结构发生重大变化

- 数据:Polymarket 上预测“Lighter 上市后次日市值超 20 亿美元”概率达 83%

- 日韩股市集体收涨

- Binance Bitway(BTW)Booster 积分门槛 165 分,代币设有锁定期

- F2Pool 联创王纯:量子计算是个泡沫,不需要放大其对比特币的威胁

- Gate App 国际化视觉焕新,设计与性能优化同步提升用户体验

- Hyperliquid 团队澄清:做空 HYPE 的地址属于 2024 年被解雇的前员工,不代表 Hyperliquid

- 印尼金融服务管理局公布 29 家获许可加密货币交易平台名单

- 美联储计划今日向市场注入约 68 亿美元

- CryptoQuant 创始人:比特币链上资金流入正在减弱,情绪恢复或需几个月时间

- Uniswap销毁 1 亿枚 UNI提案提前落地,链上 UNI 最大多头提前埋伏浮盈 156%

- 现货黄金首次站上 4400 美元关口

- 伴随白银价格历史新高,链上白银代币成交量放大

- 美联储寻求就支付账户征求意见,或允许加密公司直接访问中央银行系统

- 麦通 MSX 创始人 Bruce:BTC 边际卖盘已枯竭

- 消息人士:Polymarket 计划推出自己的 L2,并从 Polygon 迁移

- 彭博社:香港计划出台保险公司加密资产及基础设施投资新规

- 数据:以太坊现货 ETF 上周净流出 6.44 亿美元,贝莱德 ETHA 净流出 5.58 亿美元居首

- 数据:某 ETH OG 向 Etherfi 质押价值 1,080 万美元以太坊

- 数据:LUNA 和 MLN 24 小时跌超 11%

- 加密 KOL 预测 Lighter 估值:最低 15 亿美元,30 至 42 亿美元是基准

- Aave 社区将于明日开启品牌资产控制权移交给持币者ARFC 提案投票

- 广州“十五五”规划建议:加快建设金融强市 拓展数字人民币应用场景

- 某鲸鱼遭 1794 万美元清算后再入场,做多 HYPE、BTC、ETH、SOL

- 观点:使用 Tornado Cash 会导致用户钱包在数百个应用程序中被标记

- 数据:GMGN 热门板块 snowball 24h 涨幅达 +886.7%

- 美联邦银行监管机构确认银行可开展加密货币相关业务

- James Wynn 再次空转多,短期比特币看涨至 9.7 万美元

- 数据:Solana 链上交易量连续三月超 CEX

- 《金融时报》:Tether 高层将公司资产售予自控企业

- 瑞·达利欧:比特币不太可能被中央银行及多方机构大量持有

- 某巨鲸清仓 BTC 现货反手做空,持仓规模达 1.2 亿美元成链上 BTC 最大空头

- 加密恐慌指数升至 25,市场仍处于极度恐慌状态

- Cardano 创始人称全面部署抗量子加密代价高昂

- 数据:74.45 枚 BTC 从 GSR Markets 转出,价值约 552 万美元

- X Layer 上首个权益证明类 NFT 即将上线

- 宏观经济师分析:美国正走向大规模衰退,而美联储却视而不见

- 数据:Hyperliquid 平台鲸鱼当前持仓 52.56 亿美元,多空持仓比为 0.94

比推专栏

更多 >>观点

比推热门文章

- 上市公司 SRx Health Solutions 收购 EMJX 并整合 OpenAI 技术增强数字资产管理系统

- 某 Rabby 用户成功提取被锁 Multichain 的 8.57 万美元资金

- Pacifica 已上线 Lighter 代币盘前合约,据盘前价格计算 FDV 约 34 亿美元

- Aave 创始人:Aave 治理投票合法且符合框架

- 机构:圣诞假期流动性稀薄或放大黄金当前涨幅

- 数据:过去 1 小时 Binance 净流入 3,039.01 万 USDT

- 数据:291.18 万枚 ASTER 从 Binance 转入 Ceffu,价值约 206 万美元

- Bitmine 相关钱包从 Kraken 接收 13,412 枚 ETH,价值 4058 万美元

- 数据:监测到 3,920.22 万 USDT 转入 Binance

- 分析:10.11 暴跌后长期持有者史诗级派发,BTC 成本结构发生重大变化

比推 APP

比推 APP