值得信赖的区块链资讯!

值得信赖的区块链资讯!

Primitive Ventures:我们为何押注SharpLink Gaming?

作者丨Yetta&Sean,Primitive Ventures 投资合伙人

来源 | White,MarsBit

本文写于 2025 年 5 月。在5月,我们完成了对 SharpLink 的 PIPE 投资,这是我们自年初以来重点研究 PIPE 市场的阶段性成果。Primitive Ventures 自今年初起便积极布局,以前瞻性的视角捕捉 CeDeFi 融合趋势,率先聚焦于数字资产储备金相关的 PIPE 交易(Digital Asset Treasury PIPE)。在这一框架下,我们系统研究了所有具有代表性的交易案例,而 SharpLink 无疑是我们迄今参与最关键、最具代表性的一笔。

一、我们为何投资

ETH vs BTC:生产性价值的分野

相比缺乏原生收益能力的 BTC,以太坊作为生息性资产,天然具备生产质押收益的特性。以 BTC 为基础的策略,如 MicroStrategy,主要依靠融资购币,不具备资产自产收益,杠杆风险更高。而 SBET 则有潜力直接利用 ETH 的质押收益和 DeFi 生态,在链上实现复利增长,为股东创造实际价值。

目前,尚无 ETH 质押型 ETF 在现有监管框架下获批,公开市场基本无法捕获以太坊收益层的经济潜力。我们认为 SBET 提供了一条差异化路径:在 Consensys 的支持下,该公司有机会将协议原生策略落地,从而在链上获得可观回报,其模型预期甚至优于未来 ETH 质押 ETF 的表现。

此外,以太坊隐含波动率(69)远高于比特币(43),为股权挂钩结构引入了非对称的上涨期权。这对于执行可转债套利和结构性衍生品策略的投资人而言尤其有吸引力——在这种框架下,波动率成为可被货币化的资产,而非风险源。

二、Consensys 的战略性参与

我们非常自豪能够与 Consensys 合作,后者是此次 4.25 亿美元 PIPE 融资的领投方。作为以太坊商业化最有效的执行者,Consensys 在技术权威、产品生态深度与运营规模三方面具备独特优势,使其成为推动 SBET 成为以太坊原生企业载体的理想投资者。

Consensys 由以太坊联合创始人 Joe Lubin 于 2014 年创立,在将以太坊的开源基础转化为可扩展的现实应用方面发挥了关键作用:从 EVM 与 zkEVM(Linea)到 MetaMask 钱包,后者已将数千万用户引入 Web3。Consensys 累计从 ParaFi、Pantera 等顶级投资机构筹集了超过 7 亿美元,并拥有一系列成功的战略收购经验,是以太坊生态中最深度嵌入的商业化运营方。

Joe Lubin 担任董事长,不仅仅具有象征性的意义。作为以太坊核心设计的共同架构者之一、以及当前最重要的基础设施公司领导者之一,Joe 对以太坊产品路线图和资产结构有着独到且全面的理解。他早期在华尔街的从业经历,也赋予他驾驭资本市场的熟练度,足以引导 SBET 顺利融入机构化金融体系。

在 SBET 身上,我们看到了一个独特资产与最有能力的投资者之间的组合。这种协同关系形成了一个强大的正向飞轮:由协议原生的储备金策略和协议原生的领导者共同驱动。在 Consensys 的领导下,我们相信 SBET 有望成为一个旗舰案例,展现以太坊生产性资本如何在传统资本市场中实现机构化与规模化。

三、市场估值对比

为了理解 SBET 的投资机会,我们分析了不同上市公司的加密储备金策略:

MicroStrategy:加密储备金策略的先锋

MicroStrategy 为加密储备金策略树立了行业标杆,截至 2025 年 5 月,已累计持有 580,250 枚比特币,按当时市值计算约为 637 亿美元。MSTR 的策略是通过发行低成本的债务和股权融资来购买比特币,这一模式激发了一波企业效仿浪潮,充分展示了加密资产作为储备资产的可行性。

截至 2025 年 5 月,MSTR 持有 580,250 枚比特币(约 637 亿美元),其股票以 1.78 倍的 mNAV(市值/净资产值)交易,凸显了投资者对通过上市股票获得受监管、具杠杆效应的加密资产敞口的强烈需求。这一溢价是多种因素共同作用的结果,包括杠杆带来的上行潜力、指数纳入资格,以及相较直接持币而言的获取便利性。

从历史数据看,2022 年 8 月至 2025 年 8 月间,MSTR 的 mNAV 在 1 倍至 4.5 倍之间波动,反映出市场情绪对估值的显著影响。当倍数触及 4.5 倍时,通常伴随着比特币牛市和 MSTR 的大额买入操作,显示出投资者高度的乐观情绪;而当倍数回落至 1 倍时,则往往出现在市场盘整阶段,揭示出投资者信心的周期性波动。

同类公司对比

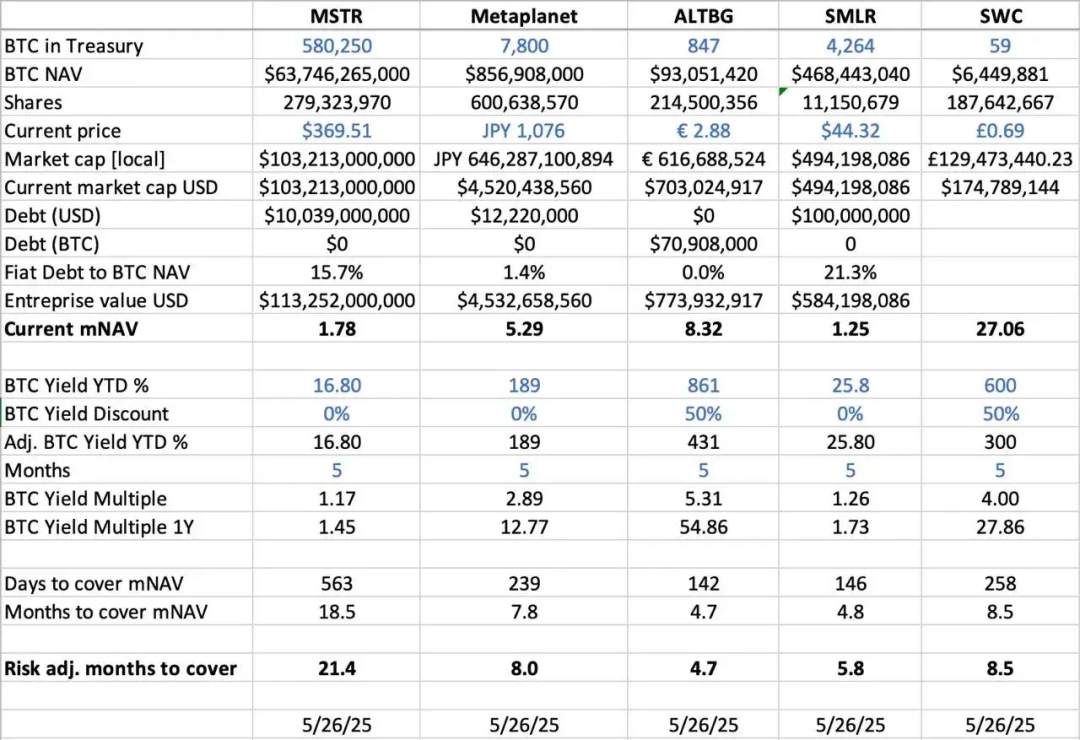

我们对几家采用BTC储备金策略的上市公司进行了横向分析:

-

从 BTC 净资产(BTC NAV)来看,即公司所持有比特币的总价值,MicroStrategy 以 580,250 枚 BTC(约合 637 亿美元)居首,其次依次为 Metaplanet(7,800 枚 BTC,约 8.57 亿美元)、SMLR(4,264 枚 BTC,约 4.68 亿美元)、ALTBG(847 枚 BTC,约 9,300 万美元)以及 SWC(59 枚 BTC,约 640 万美元)。

-

在市值与 BTC NAV 的比值(mNAV)方面,SWC 的溢价最高,达到 27.06 倍,这主要得益于其 BTC 持仓基数小且受到市场热情追捧。ALTBG 的 mNAV 为 8.32 倍,Metaplanet 为 5.29 倍,也维持在较高水平;相比之下,MSTR 为 1.78 倍,SMLR 为 1.25 倍,由于其资产规模较大且存在债务,估值溢价较为温和。

-

年初至今的 BTC 收益率(BTC Yield YTD %)(经稀释调整,每股 BTC 的增长百分比)方面,小市值公司因持续增持而表现出更高的每股 BTC 增长率,ALTBG 达到 431%,SWC 为 300%。这些收益数据反映出其资本效率与复利能力。

-

根据当前 BTC 储备金增长速率(Days/Months to Cover mNAV),ALTBG 与 SMLR 理论上可在 5 个月内积累足够的 BTC 以填补其当前的 mNAV 溢价,这为 NAV 收敛交易和相对错定价提供了潜在 alpha 空间。

-

在风险层面,MSTR 与 SMLR 的债务占其 BTC NAV 的比例分别为 15.7% 和 21.3%,因此在 BTC 价格下跌时面临更高风险;而 ALTBG 与 SWC 均无债务,风险更为可控。

日本 Metaplanet 案例:区域市场的估值套利

估值差异往往源自于资产储备规模和资本配置框架的不同。然而,区域性资本市场的动态同样关键,是理解这些估值分歧的重要因素。其中一个极具代表性的例子是 Metaplanet,这家公司常被称作“日本的 MicroStrategy”。

其估值溢价不仅体现了其所持有的比特币资产,还反映出与日本国内市场相关的结构性优势:

-

NISA 税收制度优势:日本散户投资者正通过 NISA(日本个人储蓄账户)积极配置 Metaplanet 股票。该机制允许最高约 25,000 美元的资本利得免税,相较于直接持有 BTC 最高需缴纳 55% 的税率,吸引力显著更高。根据日本 SBI 证券的数据,截至 2025 年 5 月 26 日当周,Metaplanet 是所有 NISA 账户中被购买最多的股票,推动其股价在过去一个月内上涨了 224%。

-

日本债券市场错位:日本债务占 GDP 比例高达 235%,30 年期国债(JGB)收益率已升至 3.20%,表明日本债市正面临结构性压力。在此背景下,投资者愈发将 Metaplanet 所持有的 7,800 枚比特币视为一种宏观对冲工具,以应对日元贬值与国内通胀风险。

四、SBET:布局全球 ETH 龙头资产

在公开市场中运作时,区域性资本流动、税收制度、投资者心理以及宏观经济状况,与标的资产本身同等重要。理解这些司法辖区之间的差异,是挖掘加密资产与公开股权结合中的非对称机会的关键。

SBET 作为首个以 ETH 资本为核心的上市公司,同样具备通过战略性司法套利获益的潜力。我们认为,SBET 有机会通过在亚洲市场(如港交所或日经)实现双重上市,进一步释放区域流动性,并抵御叙事稀释的风险。这种跨市场策略将有助于 SBET 确立其作为全球范围内最具代表性的以太坊原生上市资产的地位,获得机构层面的认可与参与。

五、加密资本结构的制度化趋势

CeFi 与 DeFi 的融合标志着加密市场演进中的关键转折点,意味着其日趋成熟,并正逐步融入更广泛的金融体系。一方面,像 Ethena 和 Bouncebit 这样的协议通过将中心化组件与链上机制相结合,扩展了加密资产的实用性与可达性,正体现出这一趋势。

另一方面,加密资产与传统资本市场的融合,反映出一场更深层次的宏观金融变革:即加密资产作为一种合规且具备机构级别质量的资产类别正在逐步确立。这一演进过程大致可分为三个关键阶段,每一阶段都代表了市场成熟度的跃升:

-

GBTC:作为最早面向机构的 BTC 投资通道之一,GBTC 提供了受监管的市场敞口,但缺乏赎回机制,导致价格长期偏离净值(NAV)。尽管具有开创性,但也揭示了传统封装产品在结构上的局限。

-

现货 BTC ETF:自 2024 年 1 月获得 SEC 批准以来,现货 ETF 引入了每日创建/赎回机制,使价格能紧密追踪 NAV,显著提升了流动性和机构参与度。然而,由于其本质上是被动工具,无法捕捉加密资产原生潜力中的关键部分,如质押、收益或主动创造价值。

-

企业金库策略:MicroStrategy、Metaplanet,以及现在的 SharpLink 等公司,通过将加密资产纳入其财务运营,进一步推动了策略的进化。这一阶段超越了被动持币,开始运用复利收益、资产代币化、链上现金流生成等策略,以提升资本效率并推动股东回报。

从 GBTC 的僵化结构,到现货 ETF 的机制突破,再到如今以收益优化为导向的储备金模型崛起,这一演进轨迹清晰展现出加密资产正逐步嵌入现代资本市场的架构,带来了更强的流动性、更高的成熟度,以及更多的价值创造机会。

六、风险预警

尽管我们对 SBET 充满信心,但仍保持谨慎态度,关注两大潜在风险:

-

溢价压缩风险:若 SBET 股价长期低于其资产净值,可能导致后续股权融资稀释。

-

ETF 替代风险:若 ETH ETF 获批并支持质押功能,可能提供更简便的合规替代方案,吸引部分资金流出。

但我们认为 SBET 凭借 ETH 原生收益能力,长期仍可跑赢 ETH ETF,实现成长与收益的良性结合。

综上,我们投资 SharpLink Gaming 的 4.25 亿美元 PIPE,是基于对以太坊在企业储备金策略中战略作用的坚定信念。在 Consensys 的加持与 Joe Lubin 的领导下,SBET 有望成为加密价值创造新阶段的代表。随着 CeFi 与 DeFi 的融合重塑全球市场,我们将继续支持 SBET,实现长期卓越回报,践行“发现高潜力机会”的使命。

比推快讯

更多 >>- OpenClaw 创始人表示愿与百度共同进一步开发“龙虾”

- 伊朗新任最高领袖:霍尔木兹海峡必须保持关闭

- 英国税务海关总署拟引入加密取证工具,强化数字资产税务合规

- 特朗普:油价上涨会让美国赚很多钱,重要的是阻止伊朗拥有核武器

- Galaxy 支持的智能体交易操作系统 NickAI 即将上线

- FATF 警告:离岸加密公司可能导致洗钱与制裁监管缺口

- “美联储传声筒”:白宫或反对鲍威尔延任美联储代理主席

- 美国市场买盘情绪回暖,Coinbase 比特币溢价指数已连续 2 日为正值

- 现货白银现报 87.42 美元/盎司,日内涨幅达 2.00%

- Ark Labs 完成 520 万美元种子轮融资,Tether 参投

- Vibe Coding 初创公司 Lovable 年度经常性收入突破 4 亿美元

- 某巨鲸短时同步开空 ETH 与 BTC,以 6000 万美元总规模看跌后市

- 美 CFTC 主席:将发布预测市场明确指导意见,以防止操纵和内幕交易

- 中国人工智能产业发展联盟将编制企业级 OpenClaw 部署风险管理指南

- 腾讯推出 OpenClaw 安全工具箱

- X Layer 启动开发者激励计划,首期总奖金 20 万 USDT

- Ju.com 第 4 期 Meme 打新项目 J 上线后涨幅约 3 千万倍,第 5 期 MOLTY 3 月 13 日 16:00 开启认购

- AI 采购自动化初创公司 Oro Labs 完成 1 亿美元 C 轮融资,高盛领投

- 伊朗最高领袖即将发表首份声明,内容包括如何应对敌人等 7 个部分

- 灰度在纳斯达克推出 Avalanche 质押 ETF

- ORBS 获 1.25 亿美元新融资并完成对 OpenAI 5000 万美元首投

- 美国至 3 月 7 日当周初请失业金人数 21.3 万人,预期 21.5 万人

- 美国国防部 CTO:OpenAI 在作战司令部方面获得与 Anthropic 相同的条款

- 贝莱德首只支持质押的以太坊 ETF 即将在纳斯达克上市交易

- 机构:伊朗冲突支撑美元短期走势,长期面临下行风险

- 6.1 万枚比特币洗钱案赔偿方案遭质疑,中国受害者已在英国发起法律挑战

- 欧盟国家今日将通知国际能源署石油储备释放的意图

- 央行:继续实施好适度宽松的货币政策,加大逆周期和跨周期调节力度

- 币安 Alpha 将移除 MIRROR、SHDRS 等代币

- 美国能源部长赖特:美国将与各国合作恢复霍尔木兹海峡的航运

- 美国能源部长赖特:油价不太可能涨至每桶 200 美元

- 分析师:比特币在市场动荡中保持韧性,市场盘整清理杠杆为下一轮上涨做铺垫

- 美股上市公司 Cosmos Health 斥资 60 万美元增持比特币

- 美能源部长:美军很可能在本月底前护航霍尔木兹海峡

- 美国能源部长赖特:霍尔木兹海峡需要重新开放

- 美国能源部长赖特:重申在伊朗的行动需数周而非数月

- Greeks.live:期权数据显示市场进入观望状态,目前仍处于熊市

- 不丹押注比特币挖矿,推动“极乐城”特区经济复兴

- Tether CEO:QVAC Workbench 发布新版本,完整模式即将推出

- 彭博社:General Catalyst 拟募资约 100 亿美元与 a16z 展开竞争

- Exodus 财报:截至二月末持有超过 610 枚比特币和超过 1840 枚以太坊

- Nic Carter 回应 BIP-360 作者身份背景争议:应关注提案质量与 BTC 量子抗性目标

- 分析:比特币在中东冲突与股市承压之际逆势走强并站稳 7 万美元附近

- 英格兰银行表示可能修订英镑稳定币持有限额

- 链上 ETH 最大多头浮盈扩大至 700 万美元,总持仓规模达 1.94 亿美元

- 分析:比特币买盘正在回归,突破 78,000 美元方可扭转下跌趋势

- FATF:离岸加密公司监管漏洞正助长欺诈、洗钱和恐怖主义融资

- Arthur Hayes:美伊战争以来比特币表现超越黄金与纳指

- Cryptio 完成 4500 万美元 B 轮融资,BlackFin Capital Partners 和 Sentinel Global 共同领投

- Grvt 公布完整代币经济模型,TGE 时间调整为 6 月底

比推专栏

更多 >>- 当黄金被「困」在迪拜,是时候旗帜鲜明「唱多」香港了

- 東大、波斯、阿拉伯【第七次/進展/能源變量】|0310東3.5

- 从 HSK 到 USDGO:香港两大持牌机构,开始「脱钩」

- There is no new boss YET

- New situation and new games|0305 Asian

- B52 Were on the way to Iran|0304 Middle East

- 开放独角兽门票:从 Robinhood 到 MSX,一场 Pre-IPO 的链上平权实验

- Big player's 『Trigger moment』|0227Europe

- 简街有没有「操纵」BTC?拆解 AP 制度,读懂 ETF 申赎机制背后的定价权博弈

- Happy new year【Horse success】|0213Asian

观点

比推热门文章

- 现货白银现报 87.42 美元/盎司,日内涨幅达 2.00%

- Ark Labs 完成 520 万美元种子轮融资,Tether 参投

- Vibe Coding 初创公司 Lovable 年度经常性收入突破 4 亿美元

- 某巨鲸短时同步开空 ETH 与 BTC,以 6000 万美元总规模看跌后市

- 美 CFTC 主席:将发布预测市场明确指导意见,以防止操纵和内幕交易

- 中国人工智能产业发展联盟将编制企业级 OpenClaw 部署风险管理指南

- 腾讯推出 OpenClaw 安全工具箱

- X Layer 启动开发者激励计划,首期总奖金 20 万 USDT

- Ju.com 第 4 期 Meme 打新项目 J 上线后涨幅约 3 千万倍,第 5 期 MOLTY 3 月 13 日 16:00 开启认购

- AI 采购自动化初创公司 Oro Labs 完成 1 亿美元 C 轮融资,高盛领投

比推 APP

比推 APP